3.2 Рост и валютный курс

3.2

Рост и валютный курс

Это, так сказать, фундаментальные факторы. Может быть, удалось бы повысить темпы экономического роста за счет каких-либо менее существенных факторов, например посредством занижения реального курса национальной валюты и тем самым создания для отечественной экономики хотя бы на время сравнительных конкурентных преимуществ.

Для такого подхода, казалось бы, есть весьма серьезные основания. Во-первых, оживление российской экономики после кризиса 1998 года началось во многом благодаря глубокой девальвации рубля, вследствие которой укрепились позиции наших экспортеров на мировых рынках, а отечественные производители смогли осуществить на внутренних рынках масштабное импортозамещение. Во-вторых, уже сейчас мы наблюдаем, как США пытаются укрепить свою экономику, не препятствуя падению доллара, тогда как Европа уже предпринимает шаги к тому, чтобы предотвратить дальнейшее укрепление евро. Если такие гиганты рыночной экономики прибегают к подобным манипуляциям, то нам, как говорится, сам Бог велел.

Поэтому не случайно у нас зачастую раздаются упреки в адрес Банка России, который позволяет укрепляться рублю, теперь уже не только против доллара, но и против евро.

Напомню, что еще 3 апреля 2002 года, выступая на III Международной конференции ВШЭ, А. Н. Илларионов заявил о недостаточности темпов экономического роста и неспособности правительства найти меры для их повышения. Чуть позднее в комментарии, опубликованном в газете «Ведомости» (2002. 3 июня), он дважды отметил неправильность валютной политики, имея в виду укрепление рубля.

Понятно, что имеется в виду не примитивный рецепт денежной эмиссии. Хотя у него есть сторонники в среде борцов с монетаризмом, его следует вывести за рамки профессиональной дискуссии.

Но что же тогда имеется в виду? В 2001 году был издан сборник статей «Пути экономического роста: Международный опыт» со статьей проф. А. Харбергера, в которой подробно рассматриваются возможности политики валютного курса для ускорения роста экономики.

Что касается денежной эмиссии, проф. Харбергер приводит пример Сальвадора, где правительство в 1986 году в ответ на требования фермеров, страдавших от конкуренции, объявило девальвацию национальной валюты. Итог был таков: после короткого облегчения наступил кризис, уровень цен в стране в 1990 году утроился, а экспорт в долларах сократился уже через год на 15 %. Объяснение простое: реальная ситуация в экономике не изменилась, не изменился и реальный валютный курс. Попытка изменить номинальный курс в этих условиях привела только к изменению масштаба цен и кризису производства. А. Харбергер пишет: «Сальвадор имеет реальный значительный приток долларов в виде переводов иммигрантов и иностранной помощи. Реальный курс изменился бы, если бы правительство и граждане отказались от этих денег»[50]. Но, признает он, вряд ли они это сделают, так как эти доходы приносят стране реальную пользу. Значит, ценность рецепта не очень велика.

Общая же рекомендация состоит в том, чтобы изменять спрос и предложение на валютном рынке. Тогда, если мы хотим укрепить доллар и уронить рубль, вызвав эффект усиления конкурентных преимуществ российских производителей, надо увеличить спрос на доллары, понизив их предложение.

Харбергер называет основные воздействия, которые способны влиять на спрос и предложения на валютном рынке:

• сокращение импортных ограничений (тарифов, квот и др.);

• сокращение экспортных ограничений;

• повышение мировых цен на один из главных экспортных товаров данной страны;

• технические усовершенствования, вызывающие снижение издержек, особенно в сфере товаров внешнеэкономического оборота;

• приток капитала.

Рассмотрим эти воздействия более подробно.

Сокращение импортных ограничений вызывает рост импорта и соответственно увеличение спроса на доллары, содействуя повышению его реального курса. Но одновременно эта мера усиливает конкуренцию на внутреннем рынке и давление на отечественных производителей. Хорошо если это давление умеренное и они способны справиться с вызовом, могут мобилизовать инвестиции, необходимые для повышения конкурентоспособности. Но если давление импорта на внутреннем рынке превышает некоторый предел, в отечественной экономике начинается сокращение производства и доходов, темпы роста падают. Наш опыт последних лет показывает, к сожалению, что указанный предел очень близок.

Сокращение экспортных ограничений увеличивает экспорт и предложение иностранной валюты, способствуя понижению ее реального кура. Но оно же влечет за собой увеличение темпов роста, если увеличение экспорта не ведет к значительному повышению внутренних цен и угнетению развития неэкспортных отраслей. Впрочем, доходы от экспорта, распределяясь по разным отраслям экономики, могут перекрывать возможный негативный эффект. При этом, подчеркнем, курс доллара падает, а экономика растет.

Технические усовершенствования, снижающие издержки как в экспортных, так и неэкспортных отраслях, приводят к дополнительному предложению товаров на экспорт или импортозамещению, растет предложение долларов и/или сокращается спрос на них, в итоге курс доллара понижается, а темпы роста экономики растут.

Приток капитала повышает предложение долларов и обычно ведет к снижению его реального курса. Если дополнительные доллары полностью тратятся, скажем, на приобретение иностранного оборудования и технологий, то этот спрос поглощает дополнительное предложение и курс остается стабильным. Но если хотя бы часть валютных доходов расходуется на внутреннем рынке, конвертируясь в рубли, спрос на рубли возрастает, а курс доллара снижается. При этом темпы роста увеличиваются.

Предложения о досрочном возврате внешних долгов или образовании стабилизационного фонда, призванные стерилизовать избыток валюты, чтобы предотвратить «голландскую болезнь», имеют обратную направленность.

Вообще с точки зрения повышения курса доллара предпочтительнее всего отток капитала, снижающий предложение долларов, но при этом лишающий экономику необходимых для роста инвестиций.

Из обзора этих факторов можно сделать два вывода.

Вывод первый: все, что ведет к росту отечественной экономики, одновременно укрепляет национальную валюту и понижает курс доллара. При этом происходит определенное ухудшение условий роста, поскольку запас конкурентоспособности, создаваемый сильным долларом и слабым рублем, уменьшается. Мы, таким образом, имеем дело с нормальным рыночным регулятором, в котором действие рождает противодействие, создающее равновесие.

Вывод второй: реальное усиление доллара или поддержание слабого рубля как фактор экономического роста по меньшей мере не очевидно и в высокой степени зависит от конкретного стечения обстоятельств. В России после 1998 года такие обстоятельства сложились в том числе в результате кризиса и предшествующего затянувшегося поддержания завышенного курса рубля, а кроме того — успешного формирования после реформ рыночного сектора, который оказался способным использовать открывшиеся возможности.

Повторить этот опыт сейчас вряд ли удастся, ибо условия изменились. Возможна либерализация внешней торговли и валютного регулирования, только не стоит ждать, что она даст быстрые результаты в виде повышения темпов роста экономики. Идея сокращения предложения долларов посредством создания стабилизационного фонда или финансового резерва при избыточном притоке валютной выручки хороша для стабилизации экономики и финансов, предупреждения негативного влияния колебаний на сырьевых рынках, но не для роста, поскольку речь идет об иммобилизации ресурсов, которые могли бы быть инвестированы в модернизацию.

Харбергер пишет о положительном опыте Бразилии и Чили с использованием политики сильного валютного курса доллара, с поддержанием его посредством формирования крупных валютных резервов в центральных банках и манипулирования импортными режимами. Что ж, этим опытом можно воспользоваться, но надо понимать, что сам по себе он роста не обеспечит.

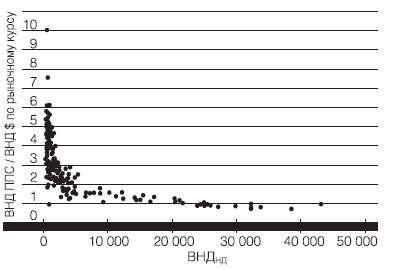

Следует заметить, что и сейчас курс рубля к доллару или евро существенно занижен по сравнению с паритетом покупательной способности. Это не специфичное явление. Анализ данных Всемирного банка[51] показывает, что, чем слабее экономика страны, тем больше разрыв между рыночным курсом национальной валюты и паритетом покупательной способности (ППС).

На рисунке 4 показано распределение стран в зависимости от валового национального дохода на душу населения и разницы между рыночным курсом национальной валюты и ППС.

Уравнение регрессии с очень хорошими статистиками демонстрирует почти функциональную зависимость.

где ВНДнд — валовый национальный доход на душу населения.

Для России в 1999 году отношение

было равно 3,1 при 6990 долл. валового дохода на душу населения по ППС. Наибольшие значения этого показателя,6 раз и более, — для стран с ВНД на душу менее 2 тыс. долл., тогда как для стран ОЭСР этот показатель близок к единице.

было равно 3,1 при 6990 долл. валового дохода на душу населения по ППС. Наибольшие значения этого показателя,6 раз и более, — для стран с ВНД на душу менее 2 тыс. долл., тогда как для стран ОЭСР этот показатель близок к единице.

Рисунок 4. ЗАНИЖЕНИЕ КУРСА ВАЛЮТЫ БЕДНЫХ СТРАН

Таким образом, страны со слабой экономикой по крайней мере имеют преимущество во внешней торговле. Однако далеко не всегда они могут им воспользоваться, в силу иных факторов не имея возможности укрепить свою экономику. Если им удается это сделать, то какое-то время они используют преимущества высокого валютного курса доллара, но, достигнув успеха, утрачивают его.

Пожалуй, наиболее характерен пример Японии: двадцать два года она держала заниженный фиксированный курс 360 иен за доллар, но уже многие годы испытывает трудности, в том числе вследствие переоцененности своей валюты, сила которой отражает уважение к достижениям японской экономики.

Вывод для России можно сделать такой: нам нужна валюта прежде всего стабильная; скачки, в том числе вниз, нежелательны. Предпочтительно на весь период подъема экономики иметь низкий, как сейчас, стабильный курс: скажем,31 руб./долл. на 20 лет. Это внушает уверенность в будущем и поощряет долгосрочные планы.

Условием решения этой задачи является снижение инфляции до 2–3 % в год. Надо напомнить, что реальное укрепление рубля после 1998 года обусловлено не избытком валюты, не другими факторами, а высокой инфляцией. Правда, инфляция в этот период была во многом связана со структурными изменениями, в том числе вытеснением бартера и взаимозачетов, монетизацией экономики, которые, в свою очередь, подпитывались притоком валютной выручки и тем самым «внешнеэкономическим грантом», который был предоставлен выгодными для России условиями торговли. Вряд ли с этим можно согласиться, особенно если иметь в виду избавление от постылой «виртуальной экономики», разрешение бюджетного кризиса, резкое улучшение сбора налогов и, наконец, рост экономики. Чего же больше хотеть от «гранта»?

Следует напомнить, что укрепление рубля, допускаемое ныне Банком России, есть осознанный выбор при дилемме: либо укрепление рубля, либо усиление инфляции, вызываемое покупкой долларов с пополнением валютных резервов и рублевой эмиссией. Причем в отличие от 2000 года, когда такая эмиссия в значительной степени поглощалась экономикой и приводила к росту монетизации, улучшению расчетов, устранению неплатежей и бартера, сейчас она уже не может привести к подобным результатам. А вот снижение инфляции, которая с 1998 года никак не опустится ниже 15 %, это весьма актуальная задача.

Искусственное же снижение курса рубля в нынешних условиях, пока держатся высокие цены на нефть, вряд ли даст какой-либо позитивный результат. Высказывается мнение, что снижение государственных расходов есть та мера, которая приведет к желаемому реальному снижению курса рубля. Это не очень понятно: конечно, если при этом развалить государство, то курс рубля упадет. Но если с сокращением расходов государство станет лучше выполнять свои реально необходимые функции, создавая лучший деловой климат, то тогда и темпы возрастут и рубль укрепится. От этого, боюсь, никуда не деться. Так что рассчитывать на снижение курса рубля как на простой и доступный фактор роста вряд ли возможно.

Правда, бывают ситуации, когда реформы, подобные, в частности, описанному выше структурному маневру, могут приводить к некоторому повышению инфляции, которая оказывается своего рода смазкой для смягчения процесса структурных изменений. Но, как правило, инфляция противопоказана росту.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

36. Валютный курс. Режим валютных курсов. Анализ факторов, влияющих на валютный курс

36. Валютный курс. Режим валютных курсов. Анализ факторов, влияющих на валютный курс Соотношение между денежными единицами разных стран, т. е. цена денежной единицы одной страны, выраженная в денежной единице другой страны (или к международной денежной единице),

44. Валютный курс и его влияние на внешнюю торговлю. Факторы, его образующие

44. Валютный курс и его влияние на внешнюю торговлю. Факторы, его образующие На сегодняшний день одно из наиболее перспективных направлений развития международных экономических отношений – международные валютные отношения. Они возникают в связи с использованием денег

ГАДАТЬ О ТОМ, КАКИМ БУДЕТ ВАЛЮТНЫЙ КУРС В РОССИИ,БЕСПОЛЕЗНО – ВСЕ В РУКАХ ЦБ

ГАДАТЬ О ТОМ, КАКИМ БУДЕТ ВАЛЮТНЫЙ КУРС В РОССИИ,БЕСПОЛЕЗНО – ВСЕ В РУКАХ ЦБ В конце прошлой недели поползли слухи о том, что Банк России допустит резкую девальвацию рубля, после чего российская валюта начнет медленно укрепляться. Возможным источником этого слуха стали

48. Валютный курс и цены

48. Валютный курс и цены Валютный курс– это цена единицы национальной валюты, которая выражена в единицах иностранной валюты.Валютная котировка– это метод определения валютного курса. Различают прямую и косвенную валютную котировку.Прямая валютная котировка – это

46. Инструменты функционирования мирового рынка: ставка ссудного процента и валютный курс

46. Инструменты функционирования мирового рынка: ставка ссудного процента и валютный курс Ограничения, возникающие в связи с недостатком капитала у хозяйствующих субъектов, преодолеваются с помощью кредита. От спроса и предложения на рынке ссудных капиталов,

61. Факторы, влияющие на валютный курс

61. Факторы, влияющие на валютный курс Как любая цена, валютный курс отклоняется от стоимостной основы (покупательной способности валют) под влиянием спроса и предложения валюты. Соотношение такого спроса и предложения зависит от ряда факторов. Многофакторность

62. Факторы, влияющие на валютный курс: темп инфляции

62. Факторы, влияющие на валютный курс: темп инфляции Соотношение валют по их покупательной способности (паритет покупательной способности) отражает действие закона стоимости, поэтому на валютный курс влияет темп инфляции. Чем выше темп инфляции в стране, тем ниже курс ее

63. Факторы, влияющие на валютный курс: платежный баланс, процентные ставки, степень доверия к валюте

63. Факторы, влияющие на валютный курс: платежный баланс, процентные ставки, степень доверия к валюте Состояние платежного баланса оказывает непосредственное влияние на динамику валютного курса. Активный платежный баланс способствует повышению курса национальной

Вопрос 43 Валютный курс

Вопрос 43 Валютный курс Ответ Своеобразным проявлением масштаба цен в современных условиях является валютный курс – выражение цены денежной единицы одной страны в денежных единицах другой. Установление валютного курса при помощи оценки иностранной денежной единицы в

Не переоценивать валютный курс рубля

Не переоценивать валютный курс рубля Теперь о шестом уроке. Одна из слабостей денежно-кредитной системы России заключается в переоценке рубля по отношению к другим валютам, в том числе в долларах.Существует определенная закономерность в корреляции между уровнем

28. Валютный курс

28. Валютный курс Последствия резких скачков на валютном рынке сказываются, как правило, на всех направлениях деятельности финансовых институтов. Именно в таких случаях большую роль играют статистические модели по прогнозированию курсов валют.На современном этапе

3. Валютный курс и паритет покупательной способности

3. Валютный курс и паритет покупательной способности Теория паритета покупательной способности основана на количественной и номиналистической теориях денег. Первые основы этой теории были заложены английскими экономистами Д. Юмом и Д. Рикардо. К основным положениям

Деньги в мировой торговле и валютный курс

Деньги в мировой торговле и валютный курс История денег началась с внешнеторговых операций, то есть с обмена между племенами и государствами и она не завершена. Деньги, обслуживающие международную торговлю, также, проходят стадии развития и различные превращения.