Отставить страхи

Отставить страхи

25 мая 2011 года

Финансовым рынкам, по-видимому, вновь нездоровится – над ними продолжает висеть грозовая туча европейского суверенного долга, к тому же в последние две недели было опубликовано немало слабых макроэкономических данных. Полагаю, неспособность США определиться с программой сокращения дефицита служит еще одним угрожающим сигналом. Темп роста мирового промышленного производства сократился с более чем 9 % примерно до нынешних 2 % ввиду неблагоприятной погоды, внезапного начала рецессии в Японии, связанных с ней сбоев в цепочке поставок, взлета цен на бензин и уменьшения товарных запасов. Кроме того, немало развивающихся стран (особенно Китай) занимаются ужесточением фискальной и денежной политики. По сути, к резкому падению, которое мы увидели в понедельник, рынки подтолкнул опубликованный в выходные китайский PMI.

«Медведи» говорят о том, что темпы подъема мировой экономики остаются слабыми два или три квартала (иными словами, можно говорить о новом продолжительном периоде замедленного роста, причем не так уж невозможны ни вторая волна кризиса, ни дефляция). Доходность 10-летних казначейских облигаций США приближается к 3 %, и множество инвесторов в облигации ставят как раз на последний сценарий. Инвесторы в акции доказывают, что фондовые рынки сильно выросли с минимумов, а доходность является неустойчиво высокой, поэтому прогнозы прибыли с чересчур низких станут чрезмерно высокими (это называется возвращением к среднему значению). Они указывают на окончание QE2 как на еще один негативный фактор, и говорят о том, что имеющиеся запасы изъятой недвижимости негативно отражаются на ценах на жилье. Меня все это тоже сильно беспокоит.

Я не верю, что замедление роста затянется. Мне оно кажется явлением кратковременным, а экономический рост в США – устойчивым, хотя и умеренным. Негативные факторы промышленного производства, которые отмечались выше, сходят на нет, а картина занятости медленно улучшается. Корпоративные прибыли и другие финансовые показатели очень хорошие, а объем капиталовложений восстанавливается. Результаты последнего опроса специалистов по кредитованию[97] указывают на растущую готовность к заимствованиям. Поскольку ключевая ставка ФРС близка к нулю, к банкирам возвращаются их «коммерческие инстинкты». Политика же ФРС (которая накопила громадные средства на своем балансе) существенно помогает экономике.

Что касается Китая, местные власти ударили по тормозам, и я оцениваю их действия высоко. Реальный рост замедлился, но не остановился. Пекин, вероятно, сделает еще один или два шага на пути ужесточения денежно-кредитной политики. Темпы роста реального ВВП Китая сейчас составляют 9,2 %, а предполагается, вероятно, довести их до 7 %. Рост цен на непродовольственные товары в мае составил 2,8 %, а рост цен на продукты питания замедляется. Если это не мягкая посадка, я даже не знаю, что можно так назвать. На последней конференции, посвященной китайскому рынку, инвесторы беседовали исключительно о жестком приземлении и крупном падении прибылей компаний. Ранее основным поводом для беспокойства была слишком высокая инфляция в Китае, а теперь внимание сосредоточено на слишком медленном росте экономики КНР. В конце концов, по величине она занимает второе место в мире. Падение третьей в мире экономики, Японии, оказалось сильнее, чем предполагалось, но похоже, что она восстанавливается быстрее, чем прогнозировалось, и рост ее реального ВВП к четвертому кварталу может составить 4 %. Хорошим опережающим индикатором являются новости Toyota, а она только что объявила о наращивании производства.

Не стоит недооценивать способность японцев адаптироваться к новым условиям. Десятилетиями я страдал от токийского лета, когда приходилось надевать официальные темные шерстяные костюмы, в то время как голова леденела под кондиционерами в офисах. Этим летом, как я слышал, местное управление охраны окружающей среды потребовало, чтобы режим кондиционирования был умеренным или чтобы кондиционирование вовсе отключили. А дресс-кодом будут спортивные рубашки и бермуды. Мне по-прежнему нравится японский рынок.

Если моя точка зрения верна, инвесторам не следует сдавать свои позиции во время турбулентности. Чтобы ставить на коррекцию в период циклического «бычьего» рынка, нужно верить в то, что она составит минимум 10 %. По состоянию на сегодняшнее утро S&P 500 опустился на 4,5 %, а фондовые площадки развивающихся стран – примерно на 9 %. Может ли S&P 500 упасть еще на 5–7 %? Да, если макроэкономические данные по-прежнему будут не слишком обнадеживать. Считаем ли мы, что стоим на пороге нового циклического «медвежьего» рынка? Нет! Акции по-прежнему недооценены, а учитывая текущий уровень процентных ставок, подавленные настроения и громадные объемы закачанной ФРС в систему ликвидности, гипотетически более высокая инфляция делает облигации непривлекательными. Спреды сузились.

Одна из самых больших аномалий на нынешних фондовых рынках (особенно в США) – недооцененность и слабая динамика высококачественных акций компаний высокой капитализации. Я нахожу ее интригующей. Мне кажется привлекательным данный класс акций в условиях, когда денежные средства и валюты столь волатильны, уязвимы к спекулятивным манипуляциям и не предлагают никакой доходности. Даже большие пакеты таких бумаг ликвидны и выполняют роль диверсифицированной ставки на реально приносящие прибыль активы по всему миру, предлагая доходность 2,5–3 %. Иными словами, мне нравятся акции, эмитированные транснациональными корпорациями мирового класса, особенно если эти транснациональные корпорации доминируют на своих рынках. Среди бразильских компаний к таким можно отнести Petrobras, Vale и Itau Unibanco.

Когда инвесторы теряют веру в бумагу, фаворитом оказывается золото, но его стоимость невозможно определить посредством анализа, у него нет доходности и его обременительно перевозить и хранить. Акции золотодобывающих компаний и бумаги ETF на золото – еще один возможный инструмент, но с собственными проблемами и рисками.

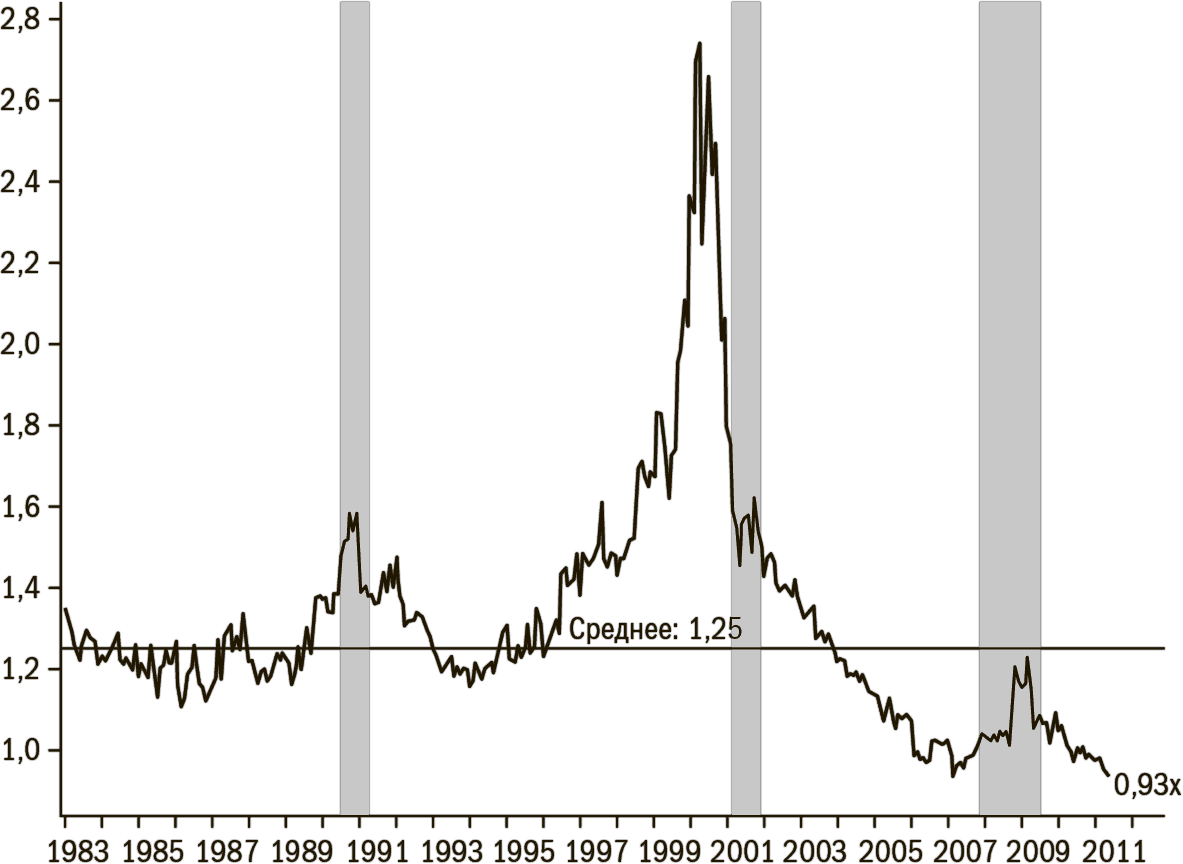

Рис. 16. Составной индикатор сравнительной стоимости: топ-50 акций по сравнению с остальным рынком – зашедшее слишком далеко возвращение к среднему уровню

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 10 Страхи бедных: как их побороть?

Глава 10 Страхи бедных: как их побороть? Самый удивительный финансовый страх – это страх богатства. Это кажется невероятным: кто же не хочет иметь много денег? Может ли такое быть? Конечно, может быть и есть.Многие люди боятся денег. Их легко узнать среди тех, кто боится

БЕСПОКОЙСТВА И СТРАХИ

БЕСПОКОЙСТВА И СТРАХИ Что вас беспокоит? Вы боитесь, что не накопите богатства? Или вы с беспокойством думаете о препятствиях на пути к этому? Как отличаются беспокойства и страхи у ОНБ и ПНБ? В общем, ПНБ беспокоятся больше, чем ОНБ, и по другим поводам. В целом ОНБ

1.2 Страхи либеральной интеллигенции

1.2 Страхи либеральной интеллигенции Однако значительная часть либеральной интеллигенции снова недовольна. Недовольство ее — от недоверия к способности Путина делать то, что, по ее мнению, делать нужно, и с нужным тактом: проводить либеральные реформы в экономике,

Страхи и ценности

Страхи и ценности Перечислим традиционные мужские ценности: победы над соперниками, успешная карьера, мужские хобби и черты характера, право решающего голоса в любой ситуации; привлекательная внешность, физическая сила, обаяние; аксессуары успешности (машина, компьютер,

2.2.3. Страхи

2.2.3. Страхи Только не говорите слово «банкротство». Оно пугает людей. Страх – это вполне естественное состояние организма, функция защиты, данная человеку самой природой. Чувство страха ограждает от того, что может принести вред.Вот только в сфере бизнеса страх не всегда

2.3. Как преодолеть страхи перед собственным банкротством?

2.3. Как преодолеть страхи перед собственным банкротством? Во-первых, стоит успокоиться. Нет такого дела о банкротстве, которое не предполагало бы возможности оспорить действия кредиторов и взять контроль над активами несостоятельной фирмы.Во-вторых, нужно помнить, что

2.4. Преодолеваем страхи. Некоторые важные выводы

2.4. Преодолеваем страхи. Некоторые важные выводы Итак, подведём итог. Помним, как сказал Д. Эйзенхауер: «Планы бесполезны, но планирование необходимо». Исходя из этого, определяем три основных постулата.Во – первых, бизнес-планирование – это не какой-то сложный процесс.

Страхи разума

Страхи разума Другой начинающий лыжник вообразил схожий сценарий, но его пугают не размеры горы, а масштабы предполагаемого несчастья. «Если я упаду, сломаю себе ногу», – твердит он, хотя вероятность такого падения крайне мала, а затем принимается нагнетать: «Сломаю себе

Страхи тела

Страхи тела Аналогия с лыжником служит иллюстрацией того, как наш ум раздувает страхи и как с ними можно справиться, однако есть и другой путь: справиться со страхом через посредство тела. Лыжный инструктор мог бы построить диалог и следующим образом:– Откуда ты знаешь,

Когда начинают править страхи

Когда начинают править страхи В таком фундаментальном вопросе, как многообразие, ИКЕА продвинулась назад, а не вперед. И этому есть только одно объяснение – нежелание Ингвара мириться с многообразием. При наступлении нового тысячелетия он позволил Андерсу Дальвигу

Потребности и страхи экстраверта

Потребности и страхи экстраверта Очевидно, для того чтобы обращение вызывало отклик в сердцах слушателей, формулируя его, нужно учитывать их особенности. Игнорируя важную информацию, можно принести больше вреда, чем пользы, независимо от непосредственного качества

Страхи экстраверта

Страхи экстраверта – Продолжительные периоды одиночества.– Очень длинные и подробные письма.– Монотонность, рутина.– Негативная реакция на их внезапное появление.– Необходимость «клещами вытягивать» из интровертов их мнение.– Другое __________________________________________Ниже

Страхи интровертов

Страхи интровертов ____________________________________________________________________________________________________________________________________________________________________________________________________Теперь, после того как мы рассмотрели потребности и страхи экстравертов и проанализировали свои собственные, чему вы научились? Мне, интроверту,

Долой страхи!

Долой страхи! Отрабатывайте навык публичных выступлений. Инфобизнесмену это необходимо, как воздух. Работа с большой аудиторией помогает избавиться от страха. Обычно он появляется на низких уровнях, а когда выходишь к огромной толпе, мозг просто не знает, как реагировать