3.2. Классификация и виды уклонений и обхода налогов (криминальные и некриминальные деяния)

3.2. Классификация и виды уклонений и обхода налогов (криминальные и некриминальные деяния)

С учетом особенностей законных и незаконных способов уменьшения налоговых выплат в налоговом праве различают налоговые правонарушения и налоговые преступления. Налоговые правонарушения – это противоправные деяния, виды, ответственность и производство по которым регламентируются нормами Налогового кодекса РФ. Налоговое преступление – это возникающее в определенных условиях в финансовой среде противоправное общественно опасное деяние, носящее характер преступления, объектом которого являются охраняемые уголовным законом отношения по поводу взимания налоговых платежей, а также осуществления контроля за своевременностью и полнотой их уплаты.

Для целей налогового менеджмента, исходя из тяжести содеянного, можно выделить некриминальные и криминальные обход и уклонение от уплаты налогов. Первые способы минимизации налоговых платежей могут быть включены в систему корпоративного налогового менеджмента, а вторые должны быть исключены из нее.

Некриминальные уклонение от уплаты и обход налогов – это уголовно не наказуемые деяния (действия, бездействия) субъекта налоговых отношений, направленные на избежание или снижение налоговых выплат в бюджетную систему посредством нарушения законодательства о налогах и сборах, влекущих применение к нарушителю мер налоговой ответственности (штрафных налоговых санкций), предусмотренных гл.16 Налогового кодекса РФ, а также административных штрафных санкций, предусмотренных Кодексом об административных правонарушениях РФ (см. глава 2, § 8.3, приложение 1). Данные деяния налогоплательщика не образуют состава налогового преступления, но влекут за собой наступление налоговой ответственности в соответствии с положениями налогового и административного законодательства.

Исходя из отраслевой принадлежности норм законодательства, которые нарушаются при уклонении от уплаты и обходе налогов некриминальными способами, можно выделить налоговые правонарушения и таможенные правонарушения (при уплате налогов на таможне). Некриминальными способами уклонения могут быть следующие умышленные или неумышленные деяния, не имеющие состава преступления (по критериям размера неуплаченных налогов, периодичности и другим): неправильное отражение операций в бухгалтерском и налоговом учете; занижение доходов и объектов налогообложения; нарушение сроков уплаты налогов; заключение фиктивных договоров, переоформление договоров и изменение их содержания после их исполнения; выплата санкций за несуществующие договорные нарушения; занижение стоимости ввозимых через таможенную границу товаров и, соответственно, занижение сумм НДС, подлежащих уплате на таможне и т. д.

Криминальное уклонение от уплаты налогов предполагает совершение налогоплательщиком противозаконных социально и экономически опасных деяний (действий, бездействий), направленных на избежание уплаты налога или снижение его размера, нарушающих не только нормы налогового, но и уголовного законодательства (см. глава 2, § 8.4, приложение 1). Криминальными способами уклонения от налогов является неуплата (недоплата) налогов в крупных и особо крупных размерах, совершенная умышленно, неоднократно и в сговоре группы лиц, в том числе путем подделки документов, фальсификации данных бухгалтерского учета, неоприходования денег, поступивших в кассу предприятия за реализованную продукцию (работы «за наличку»), фиктивного приема на работу и других действий (бездействий).

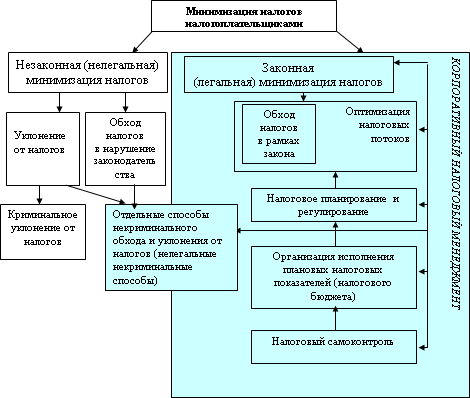

Учитывая что для предприятия важен конечный результат, а именно – экономия на налогах (какими бы способами она не осуществлялась), в сферу корпоративного налогового менеджмента при определенных обстоятельствах (прежде всего, с учетом степени риска уплаты налоговых санкций) можно включить некриминальное уклонение от уплаты и обход налогов. Безусловно, ни в коем случае нельзя поощрять такой способ минимизации налоговых платежей, но и нельзя закрывать на это глаза, и делать вид, что такого явления не существует, тем более что, порой, отдельные виды некриминальной минимизации налогов более результативны, чем законны. Все вышесказанное схематично представлено на рис. 8.

Рис. 8. Минимизация налогов в структуре корпоративного налогового менеджмента

Все известные налоговые правонарушения и преступления, которые классифицируются как уклонение от налогов можно подразделить на несколько групп[41]:

а) виды уклонения от уплаты налогов, связанные с сокрытием выручки или дохода:

· оформление реализации продукции по таможенный режим «экспорта» без реального перемещения ее за пределы страны (так называемый «лжеэкспорт», имеющий целью использование ставки 0 % по НДС);

· сокрытие выручки от реализации продукции, работ и услуг, хотя в наличии имеются акты выполненных работ (например, отражение ее как аванса от заказчика с последующим вычетом НДС, исчисленных с сумм предоплаты, из общей суммы полученного НДС);

· сокрытие выручки от розничной торговли путем подмены или уничтожения накладных и других документов после продажи товара;

· сокрытие дохода от налогообложения путем заключения договора о предоставлении займа (заемные средства не облагаются налогом);

· безфактурный отпуск товарно-материальных ценностей для сокрытия фактического объема выручки, полученной от реализации;

· неоприходование наличной выручки за продукцию, реализованную через доверенных лиц;

· неотражение в бухгалтерских отчетах прибыли, полученной за предоставленные предприятиям и организациям займы;

· занижение в налоговой отчетности объема реализации продукции;

· занижение количества и завышение цены товара при составлении акта их закупки у частных лиц;

б) виды уклонения от уплаты налогов, связанные с использованием фондов предприятий:

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением Данный текст является ознакомительным фрагментом.

23. Классификация налогов

Классификация нужна для упорядочения знаний о различных видах налогов. Основными классификационными признаками являются: субъект налога; объект налогообложения; вид ставки; способ обложения; источник уплаты; назначение; принадлежность к

25. Основные виды налогов

Входящие в систему налогов платежи можно условно разделить на группы по субъектам платежа. К ним относятся налоги с физических лиц, налоги с предприятий, смежные и социальные налоги.Налоги с физических лицПодоходный налог с физических лиц

11. Признаки и виды налогов

Из ст. 8 НК РФ можно выделить следующие признаки налогов:1) имеют обязательный характер (ст. 57 Конституции РФ);2) имеют индивидуальность и безвозмездность, означаюющих, что при уплате налога у публичного субъекта не возникает обязанности

21. Виды налогов

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях

Классификация налогов и сборов

Налоги и сборы можно классифицировать по следующим основаниям:• уровень территориального устройства Российской Федерации, в чью пользу уплачивается налог;• укрупненный объект налогообложения;• налоговый

21. Классификация налогов. Общие положения

По признаку переложимости налоги распределены как прямые и косвенные. Прямые налоги – те, которые взимаются в виде определенного процента от дохода или имущества. Косвенные налоги – это налоги на товары и услуги,

1.1.3. Виды бюджетов, их классификация

Составными частями внутрифирменного бюджетирования являются:а) технология (управленческая);б) организация системы бюджетирования;в) автоматизация.В данном пособии рассматривается технология процесса бюджетирования, в которую

5.2. Классификация налогов и сборов в современной теории и практике налогообложения

Налог – обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения

2. Классификация и виды инвестиций

Инвестиции делятся на:1) интеллектуальные направлены на подготовку и переподготовку специалистов на курсах, передачу опыта, лицензий и нововведений, совместные научные разработки;2) капиталообразующие – затраты на капитальный ремонт,

Классификация налогов по уровням государственного бюджета

Деятельность органов государственной власти финансируется из государственного бюджета. Государственная власть делится на три уровня: федеральная, региональная (представленная органами власти субъектов

104. Экономическое понятие налогов и сборов, виды налогов

Под налогом понимается обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или

2. Виды налогов

Налоги делят по видам на прямые и косвенные. К прямым относят:1) налог на прибыль;2) земельный налог;3) налог на имущество и тому подобные.Косвенными же называют налоги, которые взимаются через надбавку к цене на товары или услуги. Так, к косвенным налогам

3.1. Понятие уклонения и обхода налогов

Мировая и российская налоговая теория и практика достаточно четко выработала причины, которые побуждают налогоплательщиков к снижению своих налоговых обязательств.Среди них выделяются нравственно-психологические причины,

5.2. Классификация и виды корпоративного налогового планирования

Говоря о классификации налогового планирования, необходимо иметь в виду, во-первых, логику и структуру построения цепочки наилучших способов достижения поставленных целей, во-вторых, временные рамки, с

13.1. Классификация налогов

13.1.1. Прямые и косвенные налоги

В немецкой системе налогообложения налоги стандартно делятся на прямые и косвенные. Прямые налоги (direkte Steuem) – это налоги, при уплате которых налогоплательщик (Steuerschuldner) и фактический плательщик (Steuertrager) являются

6.2. Какие виды налогов бывают. Ликбез для руководителя

6.2.1. Категории налогоплательщиков

Государству необходимо обеспечивать государственные нужды и необходимые для этого деньги государство собирает с общества. Система сбора и распределение денег называется Более 800 000 книг и аудиокниг! 📚

Читайте также

23. Классификация налогов

25. Основные виды налогов

11. Признаки и виды налогов

21. Виды налогов

Классификация налогов и сборов

21. Классификация налогов. Общие положения

1.1.3. Виды бюджетов, их классификация

5.2. Классификация налогов и сборов в современной теории и практике налогообложения

2. Классификация и виды инвестиций

Классификация налогов по уровням государственного бюджета

104. Экономическое понятие налогов и сборов, виды налогов

2. Виды налогов

3.1. Понятие уклонения и обхода налогов

5.2. Классификация и виды корпоративного налогового планирования

13.1. Классификация налогов

6.2. Какие виды налогов бывают. Ликбез для руководителя