4.3. Способы оптимизации налогов с использованием методов налогового учета в налоговой политике организации

4.3. Способы оптимизации налогов с использованием методов налогового учета в налоговой политике организации

Налоговая политика организации формируется руководителем предприятия на основе положений ведения налогового учета, отраженных в гл. 25 и других главах Налогового кодекса Российской Федерации. Налоговая политика организации – это выбранная совокупность способов ведения налогового учета путем первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственно-финансовой деятельности на основе применения принципов налогового учета.

К способам ведения налогового учета относятся методы группировки и оценки фактов хозяйственно-финансовой жизни, списания стоимости активов, определения налогового учета реализации продукции, доходов и расходов, приемы организации документооборота, инвентаризации, системы учетных регистров, обработки информации и иные соответствующие способы, методы и приемы.

При формировании налоговой политики организации по конкретному вопросу ведения налогового учета осуществляется выбор одного из нескольких вариантов, допускаемых законодательными и нормативными актами, входящими в систему нормативного регулирования налогообложения в Российской Федерации. Многовариантность учета показателей деятельности хозяйствующего субъекта как раз и позволяет использовать налоговую политику в целях налоговой оптимизации. С точки зрения налоговой оптимизации важно обращать внимание на: установление границ между основными и оборотными средствами, принятыми к учету; выбор метода оценки запасов ТМЦ и расчета фактической себестоимости материальных ресурсов, списываемых в производство; способ начисления амортизации по основным средствам; способ группировки затрат и их включения в себестоимость реализованной продукции, работ, услуг; метод определения выручки от реализации продукции (товаров, работ, услуг).

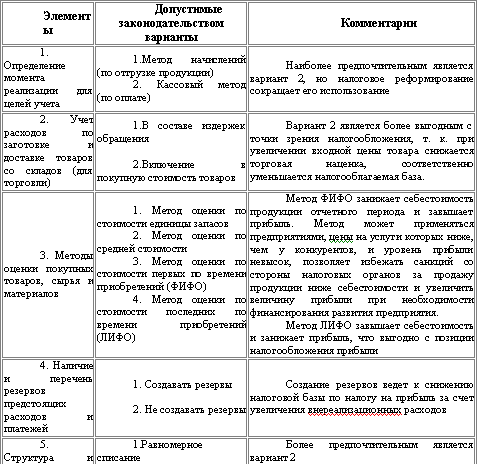

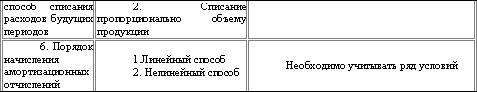

Налоговая политика организации, являясь основным регулятором процесса организации налогового менеджмента, содержит названные выше способы оптимизации налогового портфеля предприятия посредством закрепления различных вариантов отражения в налоговом учете хозяйственных операций в краткосрочной перспективе. Некоторые элементы налоговой политики предприятия, законодательно установленные возможные варианты закрепления хозяйственных операций в налоговом учете, а также наиболее предпочтительные, с точки зрения оптимизации налоговых платежей, способы оптимизации налоговых потоков представлены в табл. 4.

Таблица 4

Возможности использования элементов налоговой политики и налогового учета организации для целей оптимизации налоговых потоков

Рассмотрим возможные варианты налогового учета с точки зрения их применения и выгод при налоговой оптимизации конкретных налогов.

Одним из основных элементов налоговой политики по налогу на прибыль организаций является порядок ведения налогового учета. В налоговом учете доходы и расходы определяются либо методом начислений (по отгрузке), либо кассовым методом (по оплате). При методе начисления доходы признаются в том отчетном (налоговом) периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества (работ, услуг) и (или) имущественных прав. При кассовом методе датой получения дохода признается день поступления средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашения задолженности перед налогоплательщиком иным способом.

Право выбирать метод для целей исчисления налоговой базы предоставляется не всем налогоплательщикам, а только тем, у кого сумма выручки от реализации товаров (работ, услуг) без учета НДС в среднем за предыдущие четыре квартала не превысила 1 000 000 руб. за квартал.

Закрепляя в налоговой политике для целей налогообложения кассовый метод, налогоплательщику необходимо помнить, что, если сумма выручки превысит предельно допустимый размер, налогоплательщик обязан с начала налогового периода, в котором допущено превышение, перейти на метод начисления (п. 4 ст. 273 НК РФ).

Для определения размера материальных расходов организация в налоговой политике закрепляет метод оценки сырья и материалов, используемых при производстве (изготовлении) товаров (выполнении работ, оказании услуг), а для определения стоимости приобретения товаров – метод оценки покупных товаров при их реализации.

Предусмотрено четыре метода оценки сырья и материалов (п. 8 ст. 254 НК РФ, п. 1 ст. 268 НК РФ):

1) по стоимости единицы запасов;

2) по средней стоимости;

3) по стоимости первых по времени приобретений (ФИФО);

4) по стоимости последних по времени приобретений (ЛИФО).

Метод оценки по стоимости единицы запасов обычно применяется для оценки товаров (сырья, материалов), которые имеют большую стоимость вследствие своей уникальности (предметы искусства, дорогостоящее оборудование).

При большом количестве используемых товаров (сырья, материалов) обычно применяется метод средней стоимости. Его применяют также в розничной торговле и при больших объемах продаж. Другие методы в таких случаях использовать нецелесообразно, так как это может значительно усложнить налоговый учет.

Если стоимость реализуемых товаров (работ, услуг) неуклонно возрастает, выгоднее применять метод оценки по стоимости последних по времени приобретений (ЛИФО).

Если стоимость реализуемых товаров (работ, услуг) постоянно снижается, с точки зрения налоговой оптимизации выгоднее использовать метод оценки по стоимости первых по времени приобретений (ФИФО).

При закреплении в налоговой политике для целей налогообложения метода начисления амортизации необходимо обратить внимание на следующие особенности. Метод начисления амортизации по объекту амортизируемого имущества должен оставаться неизменным в течение всего периода начисления амортизации по данному объекту. При этом налоговая политика организации может меняться каждый год. Следует обратить внимание, что амортизационная политика организации может использоваться для оптимизации не только налога на прибыль, но и налога на имущество организаций, при применении метода исчисления амортизации по остаточной стоимости.

При небольшом количестве амортизируемого имущества метод начисления амортизации целесообразно закрепить в налоговой политике, определив критерий, по которому амортизируемое имущество можно будет объединить в группы и использовать в отношении них линейный или нелинейный метод.

Согласно требованиями п.3 ст.259 НК РФ:

– линейный метод начисления амортизации должен применяться к зданиям, сооружениям, передаточным устройствам, входящим в 8-10 амортизационные группы, независимо от сроков ввода в эксплуатацию этих объектов;

– к основным средствам, входящим в 1–7 группу, налогоплательщик вправе применять один из двух вышеуказанных методов;

– выбранный метод начисления амортизации применяется в отношении объекта амортизируемого имущества, входящего в состав соответствующей амортизационной группы, и не может быть изменен в течение всего периода начисления амортизации по этому объекту.

Линейный метод начисления амортизации. В соответствии с п.4 ст.259 НК РФ сумма начисленной за один месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение его первоначальной (восстановительной) стоимости и нормы амортизации, определенной для данного объекта.

Амортизация = Первоначальная стоимость Х Норма амортизации

Следовательно, для каждого объекта индивидуально должны быть определены два показателя, применяемых в целях налогообложения: первоначальная (восстановительная) стоимость; норма амортизации по данному объекту, которая определяется по каждому объекту по формуле:

К=(1/п) Х 100 %,

где: К – норма амортизации в процентах к первоначальной (восстановительной) стоимости объекта амортизируемого имущества; п – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах

Особенности нелинейного метода начисления амортизации рассмотрены в п.5 ст.259 НК РФ. Применяться данный метод может в отношении амортизируемого имущества, входящего в 1–7 группы. При использовании данного метода сумма начисленной за 1 месяц амортизации в отношении объекта амортизируемого имущества определяется как произведение остаточной стоимости объекта амортизируемого имущества и нормы амортизации, определенной для данного объекта:

Амортизация = Остаточная стоимость Х Норма амортизации

Следовательно, для каждого объекта индивидуально должны быть определены два показателя, применяемых в целях налогообложения: остаточная стоимость амортизируемого имущества; норма амортизации по данному объекту.

Согласно п. 13 ст. 259 НК РФ остаточная стоимость определяется как разность между первоначальной (восстановительной) стоимостью и суммой начисленной за период эксплуатации амортизации.

При применении нелинейного метода норма амортизации объекта амортизируемого имущества определяется по формуле:

К=(2/п) Х 100 %,

где К – норма амортизации в процентах к остаточной стоимости, применяемая к данному объекту амортизируемого имущества; п – срок полезного использования данного объекта амортизируемого имущества, выраженный в месяцах.

Еще одной особенностью данного метода является условие, согласно которому с месяца, следующего за месяцем, в котором остаточная стоимость объекта амортизируемого имущества достигнет 20 % от первоначальной (восстановительной) стоимости этого объекта, амортизация по нему исчисляется в следующем порядке:

– остаточная стоимость объекта амортизируемого имущества в целях начисления амортизации фиксируется как его базовая стоимость для дальнейших расчетов;

– сумма начисленной за один месяц амортизации в отношения данного объекта амортизируемого имущества определяется путем деления базовой стоимости данного объекта на количество месяцев, оставшихся до истечения срока полезного использования данного объекта.

Таким образом оставшиеся 20 % погашаются фактически по линейному механизму.

В целом можно сделать вывод, что нелинейный метод достаточно эффективен с точки зрения «быстрого» уменьшения налоговых обязательств. Так, например, по истечении половины срока полезного использования по нелинейному методу в расходах будет учтено 65 % первоначальной стоимости против 50 по линейному методу[43]. С учетом данных общего варианта возможно проанализировать эффективность применения нелинейного метода с учетом всех возможностей.

Границы применения нелинейного метода:

1) должен применяться в отношении основных средств с высокой степенью морального износа. К подобной категории можно отнести компьютерную технику. Как правило, в течение 3–5 лет она устаревает морально и проще ее списать и приобрести новую более современную.

2) эффективен для основных средств со сравнительно коротким жизненным циклом 5–7 лет. Лучше получить налоговый эффект в течение 3–4 лет и продать их. В определенном смысле этот метод следует применять как дополнительный источник финансовых средств для внедрения более современной техники.

3) неэффективен по основным средствам с продолжительным сроком полезного использования 12–15 лет. Экономический эффект «растянутый» на несколько лет может быть съеден инфляцией. В этом случае следует рассмотреть варианты применения повышающих коэффициентов (например, через лизинг).

4) возможность применения повышающих коэффициентов не распространяется на основные средства, относящиеся к первой, второй и третьей амортизационным группам, в случае, если амортизация по данным основным средствам начисляется нелинейным методом.

Кроме того, следует помнить, что в соответствии с п.1 ст. 256 НК РФ к амортизируемому имуществу не относится имущество, первоначальная стоимость которого составляет до десяти тысяч рублей включительно. Стоимость такого имущества включается в состав материальных расходов в полной сумме по мере ввода его в эксплуатацию. Отметим, что учет в качестве текущих материальных расходов имущества стоимостью до 10 тысяч рублей является нормой новой и ранее не применявшейся в налогообложении. В связи с этим представляется целесообразным в некоторых случаях при приобретении основных средств разукрупнить их на составляющие конструктивно обособленные объекты. Иными словами следует приобретать не комплекс, а отдельные составные части. При подобном подходе и если стоимость отдельных частей составить величину до 10 тыс. руб., то стоимость данного имущества возможно учесть сразу по мере ввода в эксплуатацию, а не в течение ряда лет через амортизацию. В некоторых случаях подобные действия могут принести существенную экономию по налоговым платежам по налогу на прибыль.

Также в налоговой политике можно предусмотреть применение специальных коэффициентов к основной норме амортизации. Специальные повышающие коэффициенты применяются в отношении:

1) амортизируемых основных средств, используемых для работы в условиях агрессивной среды и (или) повышенной сменности – в размере не выше 2;

2) амортизируемых основных средств, которые являются предметом договора финансовой аренды (договора лизинга) – в размере не выше 3;

3) собственных основных средств. Налогоплательщики – сельскохозяйственные организации промышленного типа (птицефабрики, животноводческие комплексы, зверосовхозы, тепличные комбинаты) вправе применять специальный коэффициент в размере не выше 2.

В п. 9 ст. 259 НК РФ установлен специальный понижающий коэффициент 0,5 в отношении легковых автомобилей и пассажирских микроавтобусов (в том числе переданных (полученных) в лизинг), первоначальная стоимость которых более 300 000 и 400 000 руб. соответственно. Применение этого коэффициента носит обязательный характер, поэтому закреплять его в налоговой политике не обязательно.

В законодательстве предусмотрена возможность применения пониженных норм амортизации (п. 10 ст. 259 НК РФ). Организации при приобретении объектов основных средств, бывших в употреблении, вправе уменьшить срок их полезного использования на количество лет (месяцев) эксплуатации предыдущими собственниками (п. 12 ст. 259 НК РФ), при этом можно и самостоятельно определить срок полезного использования основного средства при условии, что срок фактического использования основного средства у предыдущих собственников равен сроку полезного использования по Классификации основных средств или превышает его. Сделанный выбор закрепляется в налоговой политике организации.

С 1 января 2006 г. налогоплательщики имеет право включать в состав расходов отчетного (налогового) периода расходы на капитальные вложения в размере не более 10 % первоначальной стоимости основных средств (за исключением основных средств, полученных безвозмездно и расходов, понесенных в случаях достройки, дооборудования, модернизации, технического перевооружения, частичной ликвидации основных средств). При этом решить, воспользоваться таким правом или нет, налогоплательщик должен при постановке на учет приобретенного основного средства.

Чтобы заранее запланированные расходы распределить в налоговом учете равномерно, налогоплательщик вправе создавать специальные резервы:

– по сомнительным долгам,

– на ремонт основных средств,

– на гарантийный ремонт и гарантийное обслуживание,

– на выплату отпускных и ежегодных вознаграждений,

– резерв предстоящих расходов, направленных на цели, обеспечивающие социальную защиту инвалидов.

Решения об их создании закрепляются в налоговой политике, но создавать их могут только организации, определяющие прибыль методом начислений.

Практически у каждой организации имеется непогашенная дебиторская задолженность. Организации-плательщики налога на прибыль могут сократить свои налоговые потери в случае неисполнения дебиторами своих обязательств по оплате поставленных товаров (работ, услуг) путем создания резерва по сомнительным долгам (ст. 266 НК РФ). Создание резерва по сомнительным долгам является инструментом, позволяющим сократить обязательства организации перед бюджетом по уплате налога на прибыль с сумм прибыли, которую организация фактически не получила. Сумма резерва целиком относится на внереализационные расходы в день инвентаризации (п.3 ст. 266 НК РФ). Резерв по сомнительным долгам может быть использован организацией лишь на покрытие убытков от безнадежных долгов[44].

Согласно ст. 266 НК РФ сомнительным долгом признается любая задолженность перед налогоплательщиком в случае, если эта задолженность не погашена в сроки, установленные договором, и не обеспечена залогом, поручительством, банковской гарантией.

НК РФ предусматривается следующий порядок формирования резерва:

• организация должна провести инвентаризацию дебиторской задолженности на последний день отчетного (налогового) периода;

• рекомендуется предусмотреть возможность создания резерва по сомнительным долгам в учетной политике организации;

• рассчитать сумму резерва, учитывая, что по сомнительной задолженности со сроком возникновения свыше 90 дней – в сумму создаваемого резерва включается полная сумма выявленной на основании инвентаризации задолженности, по сомнительной задолженности со сроком возникновения от 45 до 90 дней (включительно) – в сумму резерва включается 50 % от суммы выявленной на основании инвентаризации задолженности, по сомнительной задолженности со сроком возникновения до 45 дней – не увеличивает сумму создаваемого резерва.

При этом следует помнить, что сумма создаваемого резерва по сомнительным долгам не может превышать 10 % от выручки отчетного (налогового) периода.

Сумма резерва по сомнительным долгам, не полностью использованная налогоплательщиком в отчетном периоде на покрытие убытков по безнадежным долгам, может быть перенесена им на следующий отчетный (налоговый) период. При этом сумма вновь создаваемого по результатам инвентаризации резерва должна быть скорректирована на сумму остатка резерва предыдущего отчетного (налогового) периода. В случае, если сумма вновь создаваемого по результатам инвентаризации резерва меньше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению в состав внереализационных доходов налогоплательщика в текущем отчетном (налоговом) периоде. В случае, если сумма вновь создаваемого по результатам инвентаризации резерва больше, чем сумма остатка резерва предыдущего отчетного (налогового) периода, разница подлежит включению во внереализационные расходы в текущем отчетном (налоговом) периоде. Если налогоплательщик принял решение о создании резерва по сомнительным долгам, списание долгов, признаваемых безнадежными, осуществляется за счет суммы созданного резерва. В случае, если сумма созданного резерва меньше суммы безнадежных долгов, разница (убыток) подлежит включению в состав внереализационных расходов.

Говоря об оптимизации налога на прибыль путем создания резерва по сомнительным долгам необходимо отметить недостатки данного способа:

• резерв создается не под любую задолженность, долги должны быть просрочены более чем на 45 дней;

• сумма создаваемого резерва ограничена лимитом в 10 % от выручки отчетного (налогового) периода;

• сумма создаваемого резерва зависит не только от срока задолженности, лимита выручки, но и от характера долга. Резерв по сомнительным долгам не создается в отношении долгов, образовавшимся в связи с невыплатой процентов, за исключением банков. Кроме того, чтобы задолженность была признана сомнительной, эта задолженность не должна быть обеспечена залогом, поручительством, банковской гарантией

При необходимости проведения планового ремонта основных средств налогоплательщик имеет право сформировать резерв расходов на ремонт основных средств (ст. 260, 324 НК РФ). Выгода от этого резерва состоит в том, что предприятие может уменьшить текущую налогооблагаемую прибыль на гарантийные расходы, которые будут произведены позже или которых вообще не будет. Создание такого резерва выгодно налогоплательщикам, которые планируют проведение ремонта в конце года, или когда сумма резерва больше фактических расходов на ремонт.

При этом предельный размер резерва не может превышать средней величины фактических расходов на ремонт, сложившейся за последние три года.

Если налогоплательщик осуществляет накопление средств для проведения особо сложных и дорогостоящих видов капитального ремонта основных средств, предельный размер отчислений в резерв определяется в соответствии с графиком финансирования таких видов ремонта. При условии, что в предыдущих налоговых периодах указанные либо аналогичные виды ремонта не проводились.

Нормативы отчислений в этот резерв налогоплательщик утверждает в налоговой политике. При этом он обязан определить предельную сумму отчислений в резерв предстоящих расходов на ремонт основных средств исходя из периодичности проведения ремонта объекта основных средств, частоты замены элементов основных средств и сметной стоимости указанного ремонта.

Налогоплательщики, реализующие товары (работы) по договорам, в которых предусмотрены обслуживание и ремонт в течение гарантийного срока, вправе формировать резерв по гарантийному ремонту и гарантийному обслуживанию (ст. 267 НК РФ). Необходимость создания такого резерва обусловлена тем, что гарантийный ремонт (обслуживание), как правило, требуется ближе к окончанию гарантийного срока. Создав резерв, можно будет равномерно распределять в налоговом учете расходы по гарантийному ремонту. В таком случае резерв создается в отношении именно «гарантийных» товаров (работ).

Налогоплательщик определяет предельный размер отчислений в резерв по гарантийному ремонту и гарантийному обслуживанию по формуле:

где Рп – предельный размер резерва, Вр1 – сумма выручки от реализации товаров (работ) за отчетный (налоговый) период, Вр3 – сумма выручки от реализации товаров (работ) за предыдущие 3 года, Рф3

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

8.2. АУДИТ МЕТОДОВ УЧЕТА ЗАТРАТ

8.2. АУДИТ МЕТОДОВ УЧЕТА ЗАТРАТ На основе изучения учетной политики и особенностей производства на предприятии аудитор выясняет обоснованность применяемого на практике метода учета производственных затрат и варианта калькулирования продукции. При этом он должен

36. Способы обеспечения исполнения налоговой обязанности

36. Способы обеспечения исполнения налоговой обязанности К способам обеспечения налоговой обязанности согласно ст. 72 НК РФ относятся:1) залог имущества;2) поручительство;3) пеня;4) приостановление операций по счетам в банке;5) наложение ареста на имущество

1.6. Уведомление налоговых органов об изменении в учетной политике организации

1.6. Уведомление налоговых органов об изменении в учетной политике организации Ни НК РФ, ни ГК РФ не запрещают создавать обособленные подразделения филиалов.При этом читателям необходимо иметь в виду, что на основании ст. 313 НК РФ в целях формирования полной и достоверной

Возвратный лизинг или риски налоговой оптимизации

Возвратный лизинг или риски налоговой оптимизации В соответствии со статьей 4 Федерального закона от 29 октября 1998 года № 164-ФЗ «О финансовой аренде (лизинге)» (далее – Закон № 164-ФЗ) лизингополучатель может одновременно выступать в качестве продавца предмета лизинга в

10.3. Способы обеспечения исполнения налоговой обязанности

10.3. Способы обеспечения исполнения налоговой обязанности Способы исполнения налоговой обязанности – совокупность мер правового воздействия, которые обеспечивают исполнение обязанности по уплате налогов и сборов.НК РФ содержит исчерпывающий перечень рассматриваемых

<...> Статья 322. Особенности организации налогового учета амортизируемого имущества

<...> Статья 322. Особенности организации налогового учета амортизируемого имущества <...> 3. Первоначальной стоимостью нематериальных активов, которые не числились в бухгалтерском учете по состоянию на 1 января 2002 года в составе нематериальных активов, но в

Пример 5. Расходы на открытие и годовое обслуживание лицевых счетов сотрудников организации, открытых в системе банковских карт для перечисления заработной платы сотрудников (работников) с расчетного счета организации учтены при определении налоговой базы по налогу на прибыль организации

Пример 5. Расходы на открытие и годовое обслуживание лицевых счетов сотрудников организации, открытых в системе банковских карт для перечисления заработной платы сотрудников (работников) с расчетного счета организации учтены при определении налоговой базы по налогу на

12.2. Сведения об учетной политике организации

12.2. Сведения об учетной политике организации Бухгалтерский и налоговый учет предприятия ведут в соответствии с учетной политикой, которая формируется главным бухгалтером и утверждается руководителем организации. Учетная политика описывает применяемую организацией

Возвратный лизинг или риски налоговой оптимизации

Возвратный лизинг или риски налоговой оптимизации В соответствии со статьей 4 Федерального закона от 29 октября 1998 года № 164-ФЗ «О финансовой аренде (лизинге)» (далее – Закон № 164-ФЗ) лизингополучатель может одновременно выступать в качестве продавца предмета лизинга в

46. Общие методические подходы к организации контроля с использованием методов и процедур экономического анализа

46. Общие методические подходы к организации контроля с использованием методов и процедур экономического анализа Достижение целей внутрихозяйственного контроля и, в первую очередь, выявление резервов повышения эффективности деятельности предприятия и его структурных

Глава 10. Снижение налоговой нагрузки посредством налогового планирования

Глава 10. Снижение налоговой нагрузки посредством налогового планирования Одной из существенных статей расходов предприятия является уплата обязательных налогов. Естественным желанием любого предпринимателя является сведение этих платежей к минимуму. При этом

Глава 3. Правила бухгалтерского и налогового учета расходов организации

Глава 3. Правила бухгалтерского и налогового учета расходов организации Положение по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденное приказом Минфина РФ от 6 мая 1999 г. № 33н, устанавливает правила формирования в бухгалтерском учете информации о расходах

2. Понятие минимизации налоговых платежей, оптимизации налогов и налогового планирования

2. Понятие минимизации налоговых платежей, оптимизации налогов и налогового планирования В учебной и другой специальной литературе зачастую ставят знак равенства между такими понятиями корпоративного налогового менеджмента как минимизация налоговых платежей,

4. Оптимизация налогов организациями в рамках корпоративного налогового менеджмента

4. Оптимизация налогов организациями в рамках корпоративного налогового менеджмента 4.1. Способы оптимизации налогов Способы налоговой оптимизации разнообразны по своей природе. Среди наиболее популярных методов оптимизации налогов специалисты обычно выделяют: метод

4.1. Способы оптимизации налогов

4.1. Способы оптимизации налогов Способы налоговой оптимизации разнообразны по своей природе. Среди наиболее популярных методов оптимизации налогов специалисты обычно выделяют: метод замены отношений; метод разделения отношений; метод отсрочки налогового платежа;

6.1. Способы оптимизации налога на прибыль организации

6.1. Способы оптимизации налога на прибыль организации При рассмотрении возможностей оптимизации налога на прибыль организации необходимо помнить все аспекты исчисления и уплаты данного налога. Занимаясь оптимизацией налога на прибыль следует исходить из общей