Парадокс оптимизации

Парадокс оптимизации

Парадокс оптимизации предполагает, что оптимизация параметра приводит к возникновению системы, которая с достаточной вероятностью будет эффективно работать в будущем, однако, скорее всего, не будет работать так же хорошо, как в симуляционной модели. Таким образом, оптимизация улучшает возможное действие системы, одновременно снижая точность исторических измерений для целей прогнозирования. Этот парадокс еще не понят до конца, что приводит многих трейдеров к отрицанию оптимизации систем из-за страха сверхточности или подгонки кривой в системе. Тем не менее я заявляю, что правильная оптимизация целесообразна.

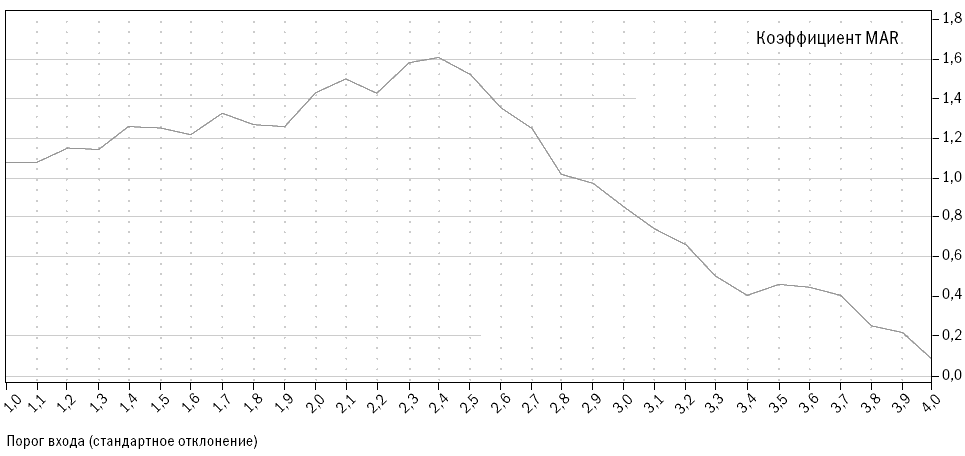

Рисунок 11-1. Изменение значения коэффициента MAR при изменении порога входа

Copyright 2006 Trading Blox, все права защищены.

Использование значений параметров, определенных в ходе корректной оптимизации, должно повысить вероятность получения хороших результатов при реальной торговле в будущем. Это может подтвердить следующий пример. Как вы помните, в системе прорыва Боллинджера присутствуют два параметра. На рисунке 11-1 изображен график значений коэффициента MAR как отправного входного параметра, определяющего ширину канала волатильности в показателях стандартного отклонения, при значениях от 1 до 4 величин стандартного отклонения.

Заметьте, что пиковыми для данной модели являются результаты при ширине канала, равной 2,4 величинам показателя стандартного отклонения. Любое значение входного порога, меньшее или большее 2,4 в рамках данного теста, покажет более низкое значение коэффициента MAR.

Теперь, возвращаясь к моему утверждению о целесообразности оптимизации, давайте предположим, что мы не оптимизировали ширину канала, а решили просто использовать ширину канала, равную 3,0. Мы принимаем такое решение, помня из курса статистики, что в нормальном распределении более 99 процентов значений находятся в пределах 3-процентного отклонения от среднего. Если предположить, что ситуация в будущем не изменится, такое решение приведет к тому, что мы выложим много денег, и при этом наш трейдинг испытает гораздо более глубокое падение, чем можно было бы ожидать при входном значении 2,4. Для того чтобы дать вам представление о том, насколько существенна разница, скажу, что тест при параметре 2,4 приносит за период 10,5 лет в 8 раз больше денег при том же уровне падения, что тест при параметре 3,0. Отдача при параметре 2,4 приносит 54,5 процента по сравнению с 28,2 процентами при входном значении, равном 3,0.

Рисунок 11-2. Изменение значения коэффициента MAR при изменении количества дней скользящей средней

Copyright 2006 Trading Blox, все права защищены.

Отвергая оптимизацию, вы, по сути, оставляете трейдинг на волю случая, сознательно выбирая неведение. Теперь, когда мы увидели, как влияют изменения этого параметра на результат, мы стали лучше понимать, насколько могут различаться результаты в зависимости от величины входного параметра и насколько они действительно зависимы от него. Мы знаем, что, если канал слишком узок, нам придется осуществлять много сделок, а это влияет на наши результаты; если же канал слишком широк, мы пропускаем существенную часть тренда, не входя в него, а это также влияет на конечный результат. Если вы не проводите исследование, потому что боитесь сверхточности или подгонки кривой, вы лишаете себя полезного знания, способного улучшить результаты вашего трейдинга и дать вам идеи по совершенствованию системы в будущем. В последующих разделах мы разберем еще несколько параметров, принимающих, как вы увидите, при изменении значений на графике форму горы.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1. Парадокс мегапроектов

1. Парадокс мегапроектов Новое явление Во всем мире, куда бы мы ни отправились, мы сталкиваемся с новым политическим и физическим явлением: инфраструктурными мегапроектами, стоимость которых оценивается во многие миллиарды долларов. В Европе это туннель через пролив

Парадокс эффективности

Парадокс эффективности Здесь кроется парадокс. В то время как все больше и больше крупных инфраструктурных проектов предлагается и реализуется по всему миру, становится ясно, что для многих проектов характерна поразительно скудная документация об их экономических

Парадокс продавца иллюзий

Парадокс продавца иллюзий Парадокс продавца иллюзий гласит: прежде чем слушать, спросите советчика: «Делаете ли вы сами то, что проповедуете? Являетесь ли вы образцом, воплощением собственного учения?»• Нужен ли тебе совет о том, как избежать рака кожи, от человека с

ШВЕЙЦАРСКИЙ ПАРАДОКС

ШВЕЙЦАРСКИЙ ПАРАДОКС Хотя экономическое развитие и не требует, чтобы среднестатистический рабочий был более образован, для сложных задач нужны образованные люди. Ведь, как я уже отмечал выше, именно способность создавать более продуктивное знание делает страну богаче

Парадокс клуба Менса

Парадокс клуба Менса Одна из парадоксальных иллюстраций проблемы измерения интеллекта связана с клубом Менса. Этот клуб, основанный в 1946 году в Великобритании, требует, чтобы кандидаты на вступление в него доказали, что их результат по тесту Стэнфорда – Бине или

Парадокс безопасности и риска

Парадокс безопасности и риска На рис. 1.1 показана взаимосвязь между двумя основными аспектами надежной базы: безопасностью и риском. Безопасность связана с заботой, в то время как риск – с дерзанием. Надежная база обеспечивает чувство безопасности, уверенности

Парадокс излишнего счастья

Парадокс излишнего счастья Пожалуй, самым поучительным предостережением на эту тему может послужить история Аарона Фейерштейна – главы компании Malden Mills. Эта компания производила ткань Polartec, и в ней работали 3000 человек. Когда пожар уничтожил фабрику, Фейерштейн объявил,

Парадокс сверхрезультатов

Парадокс сверхрезультатов Вам важны результаты клиентов, но они не должны быть очень быстрыми, вот в чем парадокс.Звездные и быстрые результаты клиентов ухудшают ваши продажи, поскольку в сравнении с ними результаты остальных участников мастер-группы выглядят весьма

Парадокс

Парадокс Теперь, когда они уже все умеют сами, когда у них уже все умеют фрилансеры, и когда они уже умеют делать все без проблем, обычно они приходят и говорят: «Слушай, а сколько тебе заплатить, чтобы ты за меня все это делал? Я не хочу больше этим заниматься. Я научился, и

Парадокс № 2

Парадокс № 2 Следующий интересный парадокс состоит в том, что покупатель информации продолжает ее покупать. На самом деле, это огромный плюс. Но почему так происходит?Когда вы покупаете обеденный стол на кухню, вы покупаете его один раз – вам вовсе не нужно два или три

Парадокс № з

Парадокс № з Когда у вас есть модель, которая работает, и если вы номер один в своей теме, какая бы узкая она ни была, совершенно не важно, насколько больше вы знаете по этой теме, чем другие.В стране слепых одноглазый – король. Вам не нужно быть самым лучшим, вам не нужно

Глава 3 Парадокс моджо

Глава 3 Парадокс моджо Работая с успешными людьми и помогая им понять, что для них является главным, я обнаружил пять основных переменных (расположенных без учета их значимости):? здоровье;? благосостояние;? отношения;? счастье;? смысл жизни.Если мои предыдущие книги

Парадокс стратегического видения

Парадокс стратегического видения Давайте взглянем на все это поближе и прислушаемся чуть более внимательно. Наша ежедневная жизнь – это огромный театр с множеством зрительных и слуховых иллюзий.Мы должны признать, что зрение и слух не функционируют нейтрально,