Против финансового фатализма

Против финансового фатализма

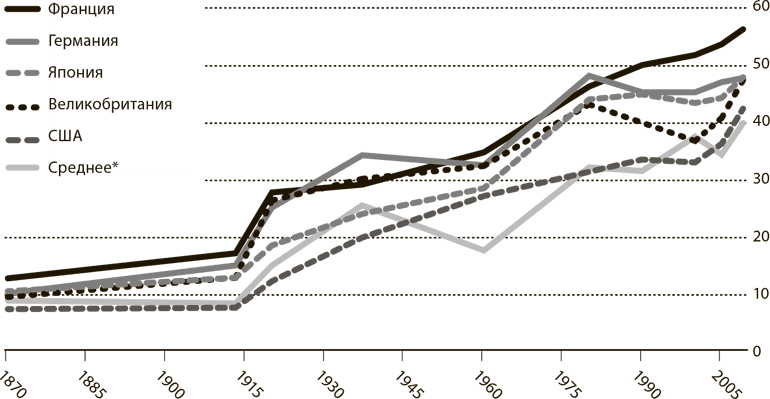

Действительно ли государственным расходам так уж необходимо идти именно таким путем? Для ответа на этот вопрос порой стоит обратиться к прошлому. Сравните суммы, какие тратят правительства в наши дни (в процентах от ВВП), с теми, что тратили всего 100 лет назад, и вы заметите: рост неумолимо идет по восходящей траектории. Однако простое сравнение между собой двух или нескольких цифр может оказаться обманчивым. На самом деле правительства уже неоднократно доказывали, что в состоянии контролировать расходы в случаях, когда ситуация грозит вырваться из-под контроля (см. врезку и рис. 10.2).

Множество прогнозов предполагают, что «раздутое» государство каким-то образом сможет вести дела по-прежнему, даже когда это окажется ему не по силам. Однако государство не устанавливает правила раз и навсегда. Оно не обещает, что люди всегда будут выходить на пенсию в 65 лет (мы понимаем, что средняя продолжительность жизни постоянно растет). У пенсионеров нет конституционного права требовать от налогоплательщиков, чтобы те платили им больше, чем размер основной пенсии. Государства могут самостоятельно определять спектр своих обязательств либо путем упреждающих реформ, либо действуя под принуждением обстоятельств. Так или иначе государству придется вырабатывать новые правила, чтобы ограничить давление на налогоплательщиков, оказываемое финансированием пенсий и расходами на здравоохранение.

Рис. 10.2. На крючке расходов

Общие государственные расходы, % ВВП

* Десять стран в 1870 г., 12 стран в 1913 г., далее —13 стран.

Источники: Vito Tanzi, Ludger Schuknecht; МВФ; ОЭСР

Реформы, проведенные под давлением кризиса суверенных долгов (сначала в молодых развивающихся странах, а в последнее время – и в нескольких странах еврозоны), показывают, на что способно государство в отчаянные времена. Пример Греции иллюстрирует, насколько раздутой может оказаться пенсионная система – и насколько безжалостно она может подвергнуться изменениям. Согласно прогнозам ОЭСР, пенсионное бремя этой страны увеличится с достаточно высокого значения в 11,6 % ВВП в 2010 г. до 24 % к 2050 г. Решительные хирургические меры, предпринятые греческими властями в 2010 г. при внешней финансовой помощи, приведут к значительному урезанию темпов этого роста (он будет ограничен 2,5 %).

Разумеется, греческая пенсионная система страдала от множества излишеств. И другие страны долго пытались решить проблему финансирования будущих расходов с помощью систем, при которых сегодняшние налогоплательщики финансируют сегодняшние пенсии. Первая волна реформ привела к привязке роста заработной платы в госсекторе к общему росту цен (который происходит достаточно медленно). В результате второй волны реформ социальные преимущества привязали к ожидаемой продолжительности жизни на момент выхода на пенсию. Поскольку она увеличится, пенсии станут менее щедрыми (примерно на тех же принципах строится деятельность частных аннуитетов).

Общая направленность реформ состоит в том, чтобы остановить чрезмерный рост расходов по мере изменения отношения численности пенсионеров к работающему населению. Государство в 2050 г. сконцентрируется на обеспечении населения минимальным объемом благ, позволяющим предотвратить бедность в старом возрасте. Люди с достаточным доходом смогут обеспечить себе более качественное медицинское обслуживание с помощью частных сбережений. Австралия уже сделала в этом направлении целый ряд шагов. Там из финансируемой с помощью налогов пенсионной системы исключено примерно 20 % всего населения (наиболее зажиточная его часть). При этом для граждан обязательно участие в системе частных пенсионных сбережений. В других странах, например в Германии, стимулируется участие граждан в системе добровольного накопления, позволяющего компенсировать снижение пенсий по солидарному принципу (Pay-As-You-Go).

В мире уже началась третья волна реформ, но она не набрала силу. Понемногу увеличивается возраст выхода на пенсию. Подобная мера требует определенных действий со стороны как работодателей и менеджеров (недопущения дискриминации по возрасту), так и самих работников (которым часто приходится осваивать новые для них навыки). Правительства, со своей стороны, начинают постепенно повышать официальный возраст выхода на пенсию (state-pension age, SPA), что представляет собой одновременно и социальный сигнал, и служит финансовым стимулом к продолжению работы. К примеру, в Британии к 2018 г. пенсионный возраст для женщин будет повышен с 60 до 65 лет (возраста выхода на пенсию мужчин), к 2020 г. – до 66 лет и для мужчин, и для женщин, а к 2029 г. – до 67 лет. С точки зрения долгосрочной перспективы существует альтернатива – привязывание официального пенсионного возраста к показателю ожидаемой продолжительности жизни. Это сделает Дания после того, как возраст выхода на пенсию в стране увеличится с 65 до 67 лет в 2020-х гг.

Уроки истории, вселяющие надежду

В конце 1970-х гг. простая экстраполяция суммы расходов на пособия, основанная на показателях прежних, послевоенных десятилетий, позволяла сделать вывод о грядущей финансовой катастрофе в богатом мире, особенно в Европе. Сложная ситуация сложилась в Дании, где социальные расходы (в широком смысле) выросли с 9 % ВВП в 1950 г. до 20 % в 1971-м и 33 % в 1980 г. Однако затем тенденция изменилась – к 1986 г. социальные расходы сократились до 26 % ВВП по мере того, как Дания проходила через невиданный прежде в истории период финансовой консолидации. Если посмотреть на эту картину шире, можно сказать, что конец 1970-х гг. знаменовал собой высшую точку в социальных расходах в богатых странах мира.

Стоит внимательно посмотреть на агонию Финляндии и Швеции, произошедшую в 1995 г. и вызванную резким ростом государственного долга в начале 1990-х гг. (после случившегося в этих странах локального банковского коллапса). Кто мог предположить, что они смогут выйти из финансового кризиса 2007–2009 гг. со столь незначительными объемами государственной задолженности? По данным МВФ, государственный долг этих стран в 2012 г. составит 50 и 33 % ВВП соответственно, несмотря на то что их экономики сильно пострадали от рецессии – ВВП Финляндии в 2009 г. снизился на 8 %, Швеции – на 5 %.

Вследствие новых схем, предлагаемых правительствами, покупательная способность пенсий бэби-бумеров окажется значительно ниже, чем у их родителей. Но и время пребывания на пенсии больше не будет составлять значительную часть жизни. В целом реформы пока что не зашли достаточно далеко, но уже можно сказать, что это движение – в нужном направлении.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

58. Сущность финансового контроля. Цель, задачи и роль финансового контроля в рыночной экономике

58. Сущность финансового контроля. Цель, задачи и роль финансового контроля в рыночной экономике Финансовый контроль (ФК) — осуществляемая в особых формах и особыми методами деятельность государственных и негосударственных органов, наделенных полномочиями

Могущество финансового образования

Могущество финансового образования Безоговорочное повиновение законам компенсации позволило Ким отойти от дел в 37, а мне – в 47 лет, обеспечив нам финансовую свободу, которая в новых экономических условиях становится доступной все меньшему числу людей.Образовательную

Бонапарт финансового мира

Бонапарт финансового мира Обладатель несметного состояния, он получает равное удовольствие, когда объявляет войну и заключает мир или продлевает кредит, а с ним и жизнь целой страны легким кивком головы; письма на его адрес приходят из всех мало-мальски важных точек

5.6. Адаптация финансового мониторинга

5.6. Адаптация финансового мониторинга Главное, что руководству высокотехнологичных кредитных организаций целесообразно учитывать при адаптации осуществления процесса ФМ к условиям электронного банкинга, это то, что применение таких технологий радикально изменяет

6. Классифайд: за и против

6. Классифайд: за и против Обсудим использование в продвижении консалтинговых услуг такого вида рекламы как классифайд. Классифайд – это американский термин английского языка «classified», в переводе означающий «строчная реклама и реклама в виде небольших модулей».Скажем

Инь против Яна, Запад против Остальных

Инь против Яна, Запад против Остальных Предыдущие разделы рассматривали эволюцию ВВП в разных странах на протяжении веков, рисуя картину периодических подъемов и падений разных действующих лиц. Однако, чтобы лучше понять теперешнее положение совокупного ВВП стран,

ОНБ против ПНБ

ОНБ против ПНБ ОНБ — создатели богатства. Это значит, что, по сравнению с другими в своей категории, они лучше всех копят капитал. Обычно их средства, как минимум, в четыре раза превышают средства, скопленные категорией ПНБ. Резкий контраст характерных черт ОНБ и ПНБ — один

За и против франчайзинга

За и против франчайзинга Хотелось бы начать данный раздел с заявления: я совершенно самостоятельный предприниматель. Я бы предпочел допустить несколько ошибок и даже подвергнуться большому риску, чем слушать того, кто указывает мне, в какой цвет должны быть покрашены

«За» и «против» ипотеки

«За» и «против» ипотеки Обобщим и повторим самое важное из того, что стало понятно о таком популярном в настоящее время понятии, как «ипотека». Говорить о ней, обсуждать ее достоинства и недостатки стало модным. Банки наперебой придумывают и предлагаю все более новые и

ПРОТИВ ТЕЧЕНИЯ

ПРОТИВ ТЕЧЕНИЯ «С самого первого дня существования «Уол-Марта» мистер Уолтон ясно дал понять, что эти магазины - отнюдь не «Бен Френклин» с низкими ценами на некоторые товары. Он хотел, чтобы эта сеть на самом деле работала по принципу дисконтной торговли, и сказал: «Мы

«Бетамакс» против VHS

«Бетамакс» против VHS Компании «Сони» (разработчик формата «Бетамакс») и «Мацусита» (один из разработчиков VHS) решили присвоить разные веса таким характеристикам, как легкость транспортировки (что означало небольшой размер пленки) и время записи (увеличивающееся с

АРГУМЕНТЫ «ПРОТИВ»

АРГУМЕНТЫ «ПРОТИВ» Аргументы против оценки работы громко вопиют о себе. Критики говорят о том, что в сегодняшних организациях оценка работы имеет бюрократический характер, страдает отсутствием гибкости, требует слишком много времени и не соответствует духу времени.

АРГУМЕНТЫ «ПРОТИВ»

АРГУМЕНТЫ «ПРОТИВ» Вот основные аргументы против использования индивидуальной зависимой оплаты:• весьма сомнительно, насколько схемы зависимой оплаты мотивируют людей, – суммы надбавок обычно столь малы, что не могут выступать в качестве стимулов;• критерии успеха

АРГУМЕНТЫ «ПРОТИВ»

АРГУМЕНТЫ «ПРОТИВ» Аргументы против оплаты в зависимости от срока службы следующие – она:• не является равноправной в том смысле, что равная оплата, возрастающая в зависимости от срока работы, не учитывает того факта, что одни люди вносят больший вклад, чем другие, и,

ИП против ООО

ИП против ООО Какой же вид предпринимательской деятельности выбрать: ИП или ООО? У обеих форм есть свои плюсы и минусы, которые мы рассмотрим далее.Индивидуальный предприниматель. Конечно, зарегистрировать ИП проще и дешевле, но за этой формой для владельца турбизнеса