2.3. Анализ кредитоспособности клиента

2.3. Анализ кредитоспособности клиента

Одним из наиболее важных и сложных вопросов, связанных с кредитованием, является вопрос изучения кредитоспособности заемщика. Поэтому в данной работе мне хотелось бы показать на практическом примере процесс анализа заявок на кредиты от двух потенциальных заемщиков – торговой фирмы А и промышленной фирмы Б.

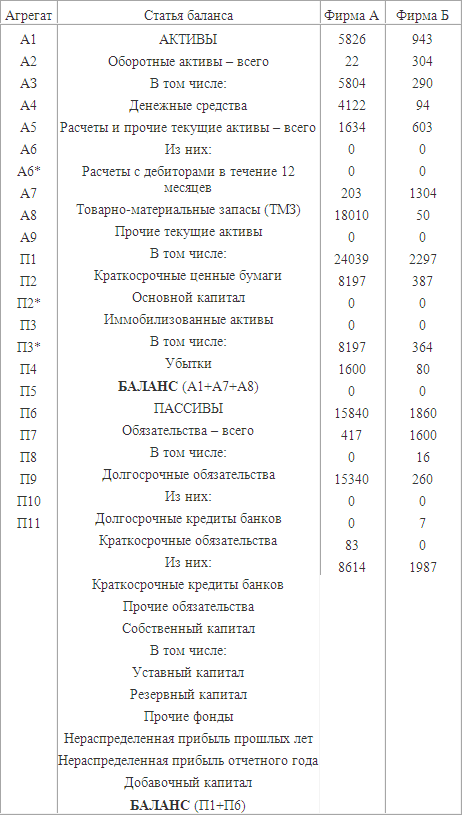

Сначала на основании предоставленных балансов и Приложений к ним «Отчет о прибылях и убытках» (Форма 2) составим Агрегированные балансы и формы отчета о прибылях и убытках для приведения в удобную для анализа данных форму. После обработки данных получим результаты, показанные в таблицах 2.3.1 и 2.3.2. По полученным данным можно подвести уже некоторые итоги. Фирма А характеризуется более высокой суммой оборотных средств по сравнению с фирмой Б (5826 тыс. руб. против 943 тыс. руб.), но меньшим наличием основного капитала (206 тыс. руб. у А против 1304 тыс. руб. у Б). В то же время у фирмы А большие показатели кредиторской и дебиторской задолженности, что снижает уровень финансовой устойчивости предприятия. Фирма А имеет большую ссудную задолженность перед другим банком, что может уже насторожить кредитного инспектора. Ему следует связаться с другим банком и поинтересоваться о кредитной истории фирмы А в кредитном управлении этого банка.

Таблица 2.3.1.

Агрегированный баланс предприятия-заемщика

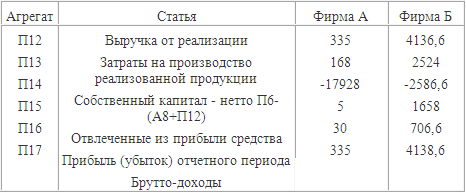

Таблица 2.3.2.

Агрегированные показатели отчета о прибылях и убытках (форма № 2)

В целом можно сказать, что полученные данные хорошо характеризуют вид деятельности потенциальных заемщиков. Наличие собственного капитала и меньшая сумма оборотных средств характеризуют промышленное предприятие, а относительно малое наличие собственного капитала и большая сумма оборотных средств – торгово-закупочную организацию, что соответствует заявленной уставной деятельности этих предприятий (подробнее см. www.deniskredit.ru и www.kreditbrokeripoteka.ru).

Затем определим показатели пяти групп коэффициентов:

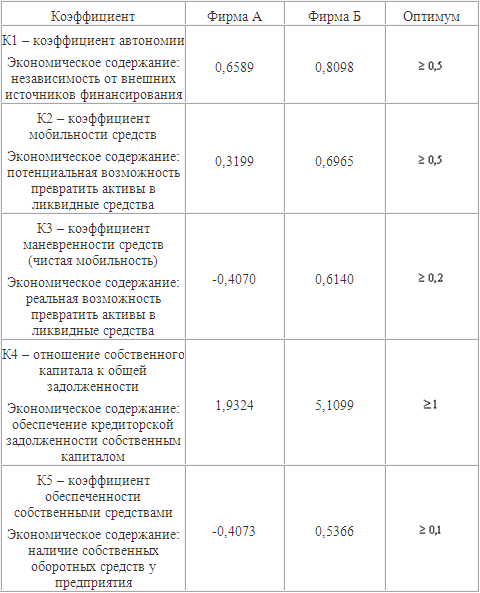

Коэффициенты финансового левереджа, то есть показатели, характеризующие отношение собственного и заемного капитала у предприятий. После небольших расчетов по формулам, описанным в Главе 1 мы получим следующие данные (Табл. 2.3.3.):

Таблица 2.3.3.

Коэффициенты финансового левереджа

На основании полученных данных можно сделать следующие выводы: по полученным данным более надежным является положение фирмы Б, так как она выдерживает все показатели, и доля заемных средств составляет меньше половины средств предприятия. А значение отношения собственного капитала к общей задолженности превышает оптимальный показатель в 5 раз. Практически противоположная ситуация у другого потенциального заемщика – фирмы А. Из всех показателей удовлетворяют условиям только два – отношение собственного капитала к кредиторской задолженности и коэффициент автономии. Это также подтверждает занятие определенным видом деятельности. Следующими рассмотрим коэффициенты прибыльности (Табл. 2.3.4):

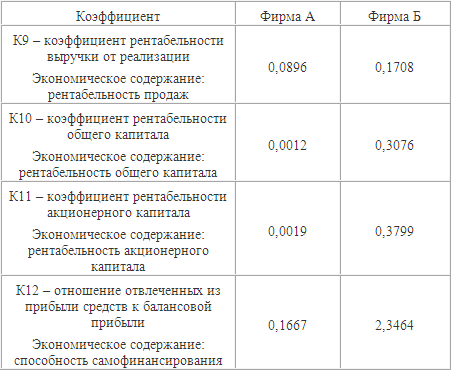

Таблица 2.3.4.

Коэффициенты прибыльности

По данным показателям предпочтительней положение фирмы Б. В данном примере мы не можем проследить за динамикой изменения данных показателей, что могло бы рассказать об изменениях в деятельности фирм, но и в данном случае в сочетании с показателями финансового левереджа мы можем говорить о более устойчивом положении фирмы Б.

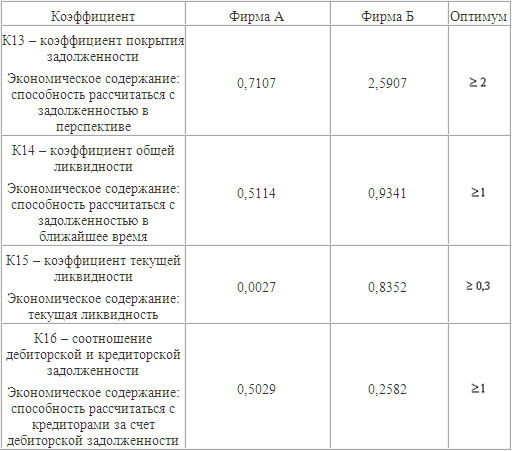

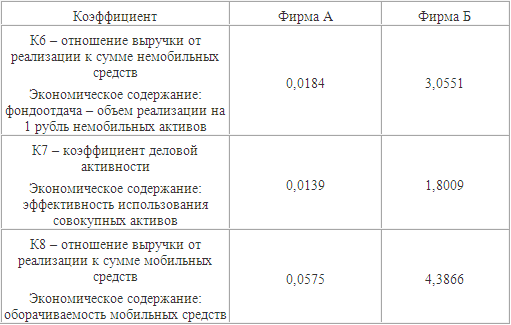

Теперь перейдем к определению и изучению взаимосвязанных показателей ликвидности и оборачиваемости. До этого еще раз обратимся к агрегированным балансам предприятий и для начала определим классы ликвидных активов предприятий. Фирма Б имеет большую сумму ликвидных активов 1-го класса (денежные средства) (304 тр против 22 тр), но уступает фирме А в сумме ликвидных активов 2-го (к/с дебиторская задолженность) и 3-го (ТМЗ) классов (94 и 603 против 4122 и 1634 соответственно). Коэффициенты ликвидности и покажут нам, насколько покрывают эти ликвидные средства обязательства предприятий (Табл. 2.3.5 и 2.3.6).

Таблица 2.3.5.

Коэффициенты ликвидности

Таблица 2.3.6.

Коэффициенты эффективности (оборачиваемости)

Данные показатели рисуют нам неприглядную картину положения фирмы А – ни один из показателей ликвидности не удовлетворяет оптимальному значению. И при этом показатели оборачиваемости также более низкие по отношению к фирме Б, у которой не соответствует требуемому уровню только показатель соотношения дебиторской и кредиторской задолженности, но при этом размер этой задолженности ниже, чем у фирмы А. На основании выше изложенного можно сказать, что даже наличие большей суммы ликвидных активов у фирмы А не повышает класс кредитоспособности этого потенциального заемщика.

И, в заключение анализа по коэффициентам, определим показатель обслуживания долга, показывающего, какая часть выручки у предприятия относится на обязательства, то есть на кредиторскую задолженность. Опять мы видим, что у фирмы А практически нет свободных средств для развития предприятия, она практически еле «сводит концы с концами». Уже на данном этапе мы можем сделать вывод о том, что для банка предпочтительней кредитовать фирму Б, потому что при кредитовании фирмы А возникнет огромный риск невыполнения взятых на себя фирмой обязательств.

Но так как целью нашего исследования является практическое использование методов оценки кредитоспособности клиента, мы продолжим наше исследование и проанализируем потенциальных заемщиков с помощью моделей «Z-анализа» Альтмана и модели надзора за ссудами Чессера, описанных в первой главе данной работы.

После всех расчетов получим следующие данные:

– По модели «Z-анализа»:

Фирма А – 2,068476

Фирма Б – 6,874162

Это значит по используя данную модель фирму А можно смело отнести к группе банкротов так как ее показатель ниже требуемого значения 2,675. Фирма Б относится к группе надежных заемщиков.

– По модели надзора за ссудами Чессера:

Фирма А – 0,095

Фирма Б – 0,017, при требуемом уровне не более 0,5.

Математическая модель «Z-анализа» подтверждает вывод, который был сделан нами ранее. По модели Чессера фирма А отнесена к группе надежных с неплохим показателем.

И в заключение анализа кредитоспособности клиентов проведем рейтинговую оценку заемщиков, которая также была описана в Главе I. На основании полученных данных фирме А присвоен рейтинг в 40 % (предельный уровень кредитования), а фирме Б – 90 % (хорошее состояние).

Полученными данным необходимо пользоваться кредитному инспектору для составления прогнозной оценки рискованности кредитования клиента, но особенность настоящей экономической ситуации в России такова, что при решении вопроса о выдаче кредита обязательно должно учитываться также личное знакомство и беседа с потенциальным заемщиком. А иногда они имеют решающее значение в согласовании вопроса о выдаче кредита. Так, данные для проведенного выше анализа взяты из реальной бухгалтерской отчетности и можно заметить, что «потенциальному заемщику фирме А» выдан кредит под залог ТМЦ, который в настоящий момент своевременно и в расчетном объеме погашается.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

73. Анализ классности, кредитоспособности заемщика

73. Анализ классности, кредитоспособности заемщика Под кредитоспособностью банковских клиентов следует понимать такое финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способности и готовности

4.4.1. ОЦЕНКА КРЕДИТОСПОСОБНОСТИ ПОТЕНЦИАЛЬНОГО ЗАЕМЩИКА

4.4.1. ОЦЕНКА КРЕДИТОСПОСОБНОСТИ ПОТЕНЦИАЛЬНОГО ЗАЕМЩИКА Наиболее распространенным мероприятием по снижению (недопущению) кредитного риска является оценка кредитоспособности заемщика.Кредитоспособность клиента коммерческого банка предусматривает способность

ФИНАНСОВЫЕ КОЭФФИЦИЕНТЫ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКОВ

ФИНАНСОВЫЕ КОЭФФИЦИЕНТЫ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКОВ 1 Показатели ликвидности. 1.1 Коэффициент текущей ликвидности(Денежные средства (остатки на расчетных счетах, а также остатки наличных денег в кассе) + Краткосрочные финансовые вложения + краткосрочная дебиторская

117. Состав и структура заемных средств предприятий. Роль банковского кредита в составе заемных средств. Организация и принципы кредитования. Порядок оформления кредитов на ссудных счетах. Процентные ставки за пользование банковским кредитом. Методы оценки кредитоспособности клиентов банками

117. Состав и структура заемных средств предприятий. Роль банковского кредита в составе заемных средств. Организация и принципы кредитования. Порядок оформления кредитов на ссудных счетах. Процентные ставки за пользование банковским кредитом. Методы оценки

55. Методы оценки кредитоспособности заемщика

55. Методы оценки кредитоспособности заемщика Каждый фактор кредитоспособности заемщика должен быть оценен и рассчитан. Кроме того, необходимо определить их динамику и «удельный вес» каждого отдельного фактора. Существуют также факторы, не поддающиеся численной оценке

57. Оценка кредитоспособности на основе анализа денежных потоков и анализа делового риска

57. Оценка кредитоспособности на основе анализа денежных потоков и анализа делового риска Анализ денежных потоков клиента – определение чистого сальдо поступлений и расходов за определенный промежуток времени. Для этого берутся данные как минимум за три года. Если

Анализ кредитоспособности заемщика.

Анализ кредитоспособности заемщика. Кредитоспособность заемщика – способность своевременно и полностью погасить заемное обязательство, оплтить товар или возвратить сумму кредита с процентами.5 критериев анализа надежности кредита (методика пяти «си»):1.характер

Оценка кредитоспособности контрагента

Оценка кредитоспособности контрагента Один из методов оценки финансового состояния контрагента, применяемый как в кредитных организациях, так и на предприятиях реального сектора, основывается на анализе финансовой (бухгалтерской) отчетности. Однако зачастую

40. Анализ и оценка кредитоспособности заемщика

40. Анализ и оценка кредитоспособности заемщика Кредитоспособность – это:• с точки зрения заемщика – способность к совершению кредитной сделки, возможность своевременного возврата полученной ссуды;• с позиций банка – правильное определение размера допустимого

4.5. Анализ кредитоспособности заемщика

4.5. Анализ кредитоспособности заемщика Предприятия часто прибегают к услугам коммерческих банков, чтобы покрыть свою дополнительную потребность в денежных средствах.Кредитная сделка предполагает взаимоотношения двух партнеров: кредитора (банка) и заемщика (клиента).

106. Анализ использования основных производственных средств организации. Анализ использования материальных ресурсов

106. Анализ использования основных производственных средств организации. Анализ использования материальных ресурсов Основные средства (ОС), часто называемые в экономической литературе и на практике основными фондами, являются одним из важнейших факторов производства.

107. Факторный анализ фондоотдачи. Анализ использования оборудования

107. Факторный анализ фондоотдачи. Анализ использования оборудования Факторный анализ фондоотдачи . Надо построить факторную модель фондоотдачи:ФО = ФО а · УД а ,где УД а – доля активной части фондов в стоимости всех ОС; ФО а – фондоотдача активной части ОС .Факторная

Как «открыть клиента»?

Как «открыть клиента»? Иногда бывает сложно перевести позу клиента из состояния закрытой в состояние открытой. Приведу пару примеров, которые позволяют решить проблему закрытой позы из предыдущего списка. ? Если клиент сидит в позе «нога на ногу», заставьте его встать

85. У каждой компании тысячи точек контакта с клиентами и другими целевыми аудиториями (партнерами, органами власти, прессой, общественными организациями и т. д.). Классический способ определения таких точек – отслеживание пути клиента в компанию. Но, возможно, клиента следует водить другой дорогой?

85. У каждой компании тысячи точек контакта с клиентами и другими целевыми аудиториями (партнерами, органами власти, прессой, общественными организациями и т. д.). Классический способ определения таких точек – отслеживание пути клиента в компанию. Но, возможно, клиента

Портрет клиента

Портрет клиента Для того чтобы реклама была написана на языке, понятном клиенту, и ссылалась на понятные и привлекательные для него вещи, автору рекламы желательно составить собирательный портрет «типичного клиента» — представить себе этого человека, его внешний вид,

5.1 Пленение клиента

5.1 Пленение клиента Завоевание новых рынков и приобретение новых клиентов – вот главная цель большинства бизнес-войн. Клиент для коммерсанта – это в первую очередь источник прибыли. Уже потом он может стать даже лучшим другом. Но изначально с клиента требуется