4.5. Анализ кредитоспособности заемщика

4.5. Анализ кредитоспособности заемщика

Предприятия часто прибегают к услугам коммерческих банков, чтобы покрыть свою дополнительную потребность в денежных средствах.

Кредитная сделка предполагает взаимоотношения двух партнеров: кредитора (банка) и заемщика (клиента). Кредитор (заимодавец) передает заемщику объект сделки – ссуженную стоимость (кредит) на условиях платности, возвратности, срочности и обеспеченности, но при этом остается собственником объекта сделки.

В каждой кредитной сделке для кредитора присутствует элемент риска: невозврата ссуженной стоимости заемщиком, неуплаты процентов по ссуде, нарушения ее срока и др. Наличие такого риска и его зависимость от многих факторов (объективных и субъективных) делают необходимым выбор банком критериальных показателей, с помощью которых можно оценить вероятность выполнения клиентом условий кредитного договора.

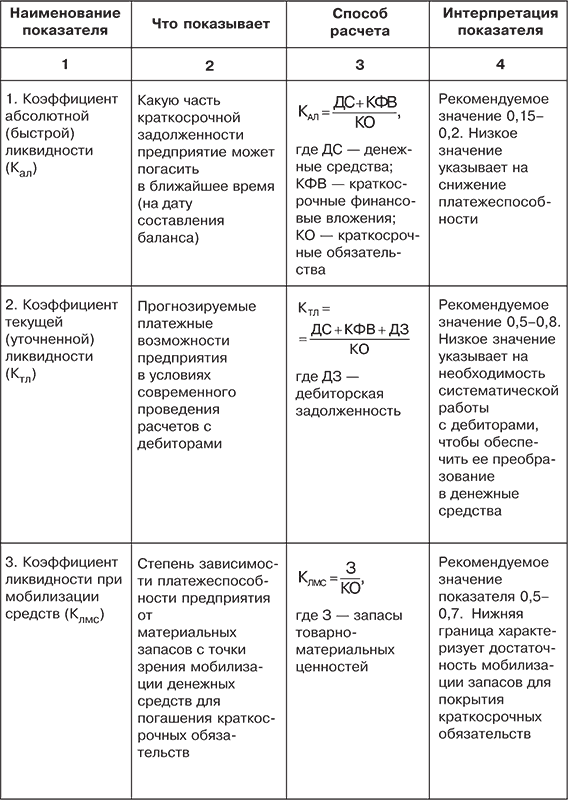

Таблица 4.7. Финансовые коэффициенты, применяемые для оценки ликвидности и платежеспособности предприятия

Перестройка кредитной системы на базе создания двух ее уровней (Центрального банка России и коммерческих банков) потребовала более глубокого подхода банков в оценке кредитоспособности заемщиков.

Кредитоспособность предприятия – это его способность своевременно и полно рассчитаться по своим долговым обязательствам с банком.

Кредитоспособность характеризует сложившееся финансовое состояние клиента, которое дает возможность банку сделать правильный вывод об эффективности его работы, способности погасить кредит (включая и проценты по нему) в установленные кредитным договором сроки.

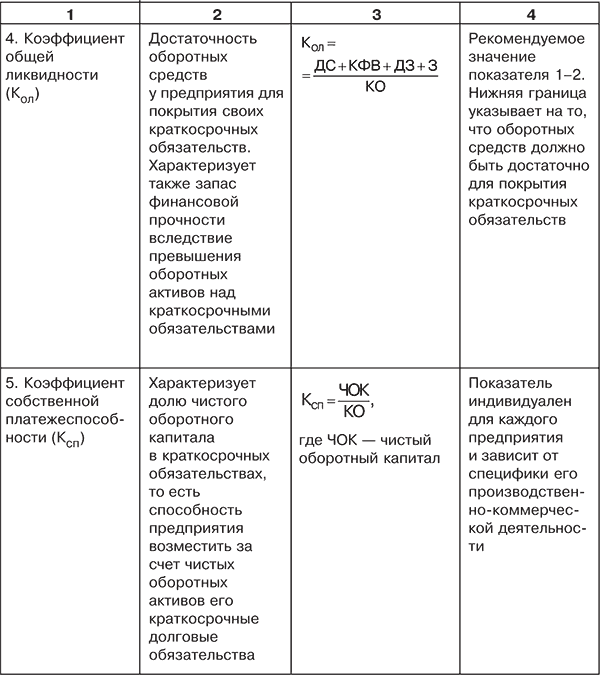

Таблица 4.8. Расчет и анализ коэффициентов ликвидности и платежеспособности по акционерному обществу

Примечания:

1. Для расчета показателей использованы данные бухгалтерского баланса (приложение 1), табл. 4.5 и 4.6.

2. К объему запасов на начало и конец отчетного периода добавлена сумма НДС по приобретенным ценностям.

Перемещение денежного капитала от кредитора к заемщику представляет собой юридическую сделку. В результате кредитной сделки банк не получает взамен переданных в ссуду денежных средств соответствующего эквивалента. Банк сохраняет только право на ссуженную стоимость (с процентами по ссуде) или обретает залоговое право на материальные ценности, являющиеся обеспечением кредита. В случае невыполнения условий кредитной сделки банк вправе реализовать свое право на залоговое имущество, продав его и направив вырученные денежные средства на погашение кредита. Однако это возможно только в том случае, если кредитная сделка была заключена с правоспособным заемщиком. Следовательно, правоспособность – важнейший элемент кредитоспособности организации.

Важно также изучить деловую репутацию клиента и его поведение на товарном и финансовом рынках.

Перечень показателей, характеризующих кредитоспособность предприятия, зависит от цели и задач анализа, сроков кредитования, состояния кредитных отношений банка с заемщиком. Определение кредитоспособности клиента представляет собой комплексную качественную оценку финансового состояния, позволяющую принять обоснованное решение о выдаче кредита, а также о нецелесообразности продолжения кредитных отношений с заемщиком.

Анализ условий кредитования предполагает изучение:

1) «солидности» клиента, т. е. своевременности расчетов по ранее полученным кредитам;

2) способности заемщика производить конкурентоспособную продукцию;

3) его прибыльности (доходности);

4) финансовой устойчивости, платежеспособности и ликвидности баланса;

5) эффективности использования имущества (оборачиваемости активов);

6) цели испрашиваемого кредита;

7) величины кредита с учетом ликвидности баланса клиента;

8) возможности погашения кредита за счет залоговых прав, предоставленных гарантий и поручительств и реализации заложенного имущества;

9) обеспечения кредита активами заемщика, включая и высоколиквидные ценные бумаги.

Для определения кредитоспособности клиента необходимо установить критериальный уровень выбранных оценочных показателей и их классность (рейтинг). Исходя из класса кредитоспособности заемщика выявляются условия предоставления кредита (размер ссуды, срок выдачи, форма обеспечения, процентная ставка). Клиенты по характеру кредитоспособности делятся банками на три-пять классов. Критериальные показатели на уровне средних величин являются основанием отнесения заемщика ко второму классу, выше средних – к первому, а ниже средних – к третьему классу.

Рейтинг, или значимость, показателя в системе устанавливается специалистами банка для каждого заемщика в отдельности исходя из кредитной политики и ликвидности его баланса. Например, высокая доля кредитных ресурсов в пассиве баланса, наличие просроченной задолженности по ссудам банка повышает роль коэффициентов ликвидности. Отвлечение ресурсов банка в кредитование постоянных материальных запасов, низкое значение величины чистого оборотного капитала, т. е. менее 10 % общего объема оборотных активов, повышает рейтинг коэффициента финансовой независимости. Перекредитование клиента выдвигает на первый план уровень коэффициента общей ликвидности (покрытия).

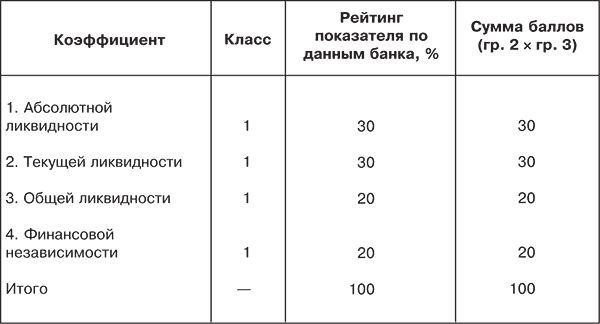

Общая оценка кредитоспособности проводится в баллах. Они представляют собой сумму произведений рейтинга каждого показателя на класс кредитоспособности.

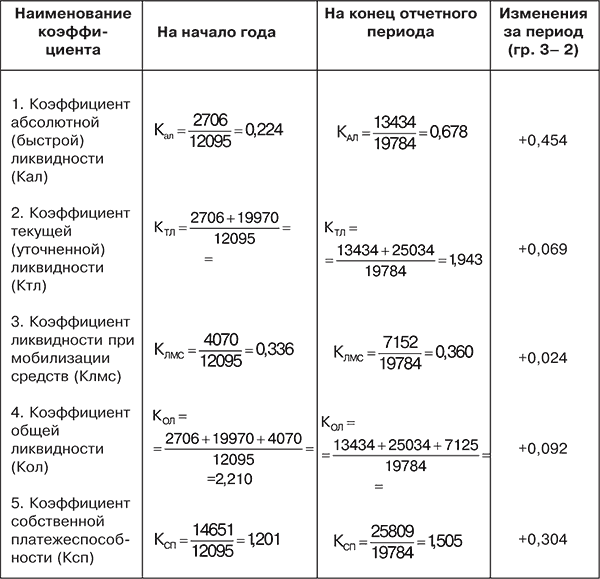

Первому классу заемщиков условно присваивается от 100 до 150 баллов; второму классу – от 151 до 250 баллов; третьему классу – свыше 251 балла. Исходя из величины коэффициентов ликвидности и финансовой независимости, заемщиков можно условно подразделить на три класса (табл. 4.9).

Таблица 4.9. Классы кредитоспособности заемщиков

Таблица 4.10. Коэффициенты ликвидности и финансовой устойчивости для расчета кредитоспособности акционерного общества

Для оценки класса кредитоспособности воспользуемся показателями ликвидности и финансовой независимости по акционерному обществу ииз § 4.2 и 4.4 (табл. 4.10).

По значениям финансовых коэффициентов, приведенных в данной таблице, общество относится к первому классу кредитоспособности. Поэтому банк вправе выдать ему кредит в обычном порядке без ограничений.

Расчет рейтинга заемщика представлен в табл. 4.11.

Таблица 4.11. Расчет рейтинга заемщика

С предприятиями каждого класса кредитоспособности банки строят свои кредитные отношения по-разному. Так, заемщикам первого класса банки могут открыть кредитную линию, кредитовать по контокоррентному счету, выдавать в разовом порядке бланковые (доверительные кредиты) без обеспечения с взиманием пониженной процентной ставки на срок до 60 дней.

Кредитование заемщиков второго класса осуществляется на обычных условиях, т. е. при наличии соответствующих форм обеспечения (залога имущества, поручительства, гарантии, страхования риска непогашения кредита и т. д.). Процентные ставки зависят от вида обеспечения, спроса на кредиты на рынке ссудного капитала, учетной ставки Центрального банка России и других факторов.

Предоставление кредита заемщикам третьего класса связано для банка с большим риском неплатежа. Если банк решается на выдачу ссуды заемщику третьего класса, то ее размер не должен превышать величины уставного капитала последнего. Процентная ставка за кредит устанавливается на более высоком уровне, чем для заемщиков второго класса.

Если кредит был выдан клиенту до ухудшения финансового положения, то банк вправе изучить причины и условия негативной ситуации, чтобы уберечь предприятие от банкротства. При невозможности существенно улучшить платежеспособность клиента банк вправе прекратить его дальнейшее кредитование и приступить к взысканию ранее выданных ссуд, а также обратить взыскание на заложенное имущество в порядке, установленном Гражданским Кодексом РФ.

Банк может обратиться в арбитражный суд с заявлением о возбуждении производства по делу о несостоятельности (банкротстве) должника, не исполняющего обязательства по данному договору.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

73. Анализ классности, кредитоспособности заемщика

73. Анализ классности, кредитоспособности заемщика Под кредитоспособностью банковских клиентов следует понимать такое финансово-хозяйственное состояние предприятия, которое дает уверенность в эффективном использовании заемных средств, способности и готовности

4.4.1. ОЦЕНКА КРЕДИТОСПОСОБНОСТИ ПОТЕНЦИАЛЬНОГО ЗАЕМЩИКА

4.4.1. ОЦЕНКА КРЕДИТОСПОСОБНОСТИ ПОТЕНЦИАЛЬНОГО ЗАЕМЩИКА Наиболее распространенным мероприятием по снижению (недопущению) кредитного риска является оценка кредитоспособности заемщика.Кредитоспособность клиента коммерческого банка предусматривает способность

ФИНАНСОВЫЕ КОЭФФИЦИЕНТЫ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКОВ

ФИНАНСОВЫЕ КОЭФФИЦИЕНТЫ КРЕДИТОСПОСОБНОСТИ ЗАЕМЩИКОВ 1 Показатели ликвидности. 1.1 Коэффициент текущей ликвидности(Денежные средства (остатки на расчетных счетах, а также остатки наличных денег в кассе) + Краткосрочные финансовые вложения + краткосрочная дебиторская

4.2. Государство в качестве заемщика

4.2. Государство в качестве заемщика РФ мобилизует заемные средства в основном двумя путями:1) размещением долговых ценных бумаг;2) получением кредитов в специализированных финансово-кредитных институтах.В зависимости от места размещения различают внутренние и внешние

52. Кредитоспособность заемщика

52. Кредитоспособность заемщика Проблема оценки кредитоспособности заемщика не относится к достаточно разработанным в российской экономической литературе.Поэтому рассмотрим многолетний опыт зарубежных коммерческих банков.Рассматривая кредитную заявку,

55. Методы оценки кредитоспособности заемщика

55. Методы оценки кредитоспособности заемщика Каждый фактор кредитоспособности заемщика должен быть оценен и рассчитан. Кроме того, необходимо определить их динамику и «удельный вес» каждого отдельного фактора. Существуют также факторы, не поддающиеся численной оценке

Тема 21. Рейтинг заемщика

Тема 21. Рейтинг заемщика Строится на основе балловой системы оценки кредитоспособности (www.deniskredit.ru). Коэффициенты кредитоспособности в зависимости от фактического значения по сравнению с нормативом определяются по классам: 1 класс (100–150 бал) – первоклассный, 2 (150–200) –

Первое правило заемщика

Первое правило заемщика Советы заемщикам. Как сделать кредит комфортным? Кредит, независимо от срока и суммы, — это всегда очень ответственный шаг. Но, соблюдая некоторые правила, вы можете облегчить для себя кредитное бремя.Как выбрать кредит?Залог комфортного кредита

Анализ кредитоспособности заемщика.

Анализ кредитоспособности заемщика. Кредитоспособность заемщика – способность своевременно и полностью погасить заемное обязательство, оплтить товар или возвратить сумму кредита с процентами.5 критериев анализа надежности кредита (методика пяти «си»):1.характер

Перечень документов для Заемщика

Перечень документов для Заемщика 1. Анкета-заявка по форме Банка.2. Паспорт(1) для физических лиц, являющихся:– собственниками бизнеса;– участниками сделки (заемщик, поручители);– руководителями (имеющими право первой подписи) юридических лиц, входящих в группу компаний

Оценка кредитоспособности контрагента

Оценка кредитоспособности контрагента Один из методов оценки финансового состояния контрагента, применяемый как в кредитных организациях, так и на предприятиях реального сектора, основывается на анализе финансовой (бухгалтерской) отчетности. Однако зачастую

40. Анализ и оценка кредитоспособности заемщика

40. Анализ и оценка кредитоспособности заемщика Кредитоспособность – это:• с точки зрения заемщика – способность к совершению кредитной сделки, возможность своевременного возврата полученной ссуды;• с позиций банка – правильное определение размера допустимого

6.2. Опасности, подстерегающие заемщика

6.2. Опасности, подстерегающие заемщика Итак, вы заключили договор. Права и обязанности по нему вам понятны. Вы начинаете исполнять свои обязанности. Но через некоторое время узнаете, что ваш залогодержатель (банк) оказывается, осуществил уступку прав по договору об

Права и обязанности заемщика

Права и обязанности заемщика ЗАКЛЮЧАЯ кредитный договор с банком, ипотечный заемщик получает определенные права и одновременно берет на себя ряд обязательств. Часть его прав и обязанностей регулируются кредитным договором, а часть – российским

Как защищать права заемщика

Как защищать права заемщика ЭПОХА «дикого капитализма» на российском рынке подходит к концу: в случае конфликта с кредитором заемщик сегодня не одинок, и ему есть куда жаловаться.Известная старинная пословица гласит: «Хочешь потерять друга – одолжи ему денег». Понятно,

2.3. Анализ кредитоспособности клиента

2.3. Анализ кредитоспособности клиента Одним из наиболее важных и сложных вопросов, связанных с кредитованием, является вопрос изучения кредитоспособности заемщика. Поэтому в данной работе мне хотелось бы показать на практическом примере процесс анализа заявок на