Долг народов

Долг народов

У мира появилась наркотическая зависимость от долга. Организация экономического сотрудничества и развития (ОЭСР) в своем Докладе об экономических перспективах, изданном в 2003 г., сообщила, что страны-члены ОЭСР наращивают государственные долги стремительными темпами, которые невозможно поддерживать длительное время.

В среднем в первом десятилетии XXI в. дефицит бюджетов богатых стран составляет около 4 % их ВВП. Привычка к долгам заразительна, и она коснулась стран, живущих по иным правилам. Еще в 2000 г. бюджеты богатых стран были по большей части сбалансированными. Но огромное увеличение дефицитного финансирования государственных расходов добавило к горе долговых обязательств столь значительную сумму, что к концу 2003 г. общий размер этой груды обязательств почти сравнялся с совокупным продуктом стран ОЭСР, которая является клубом богатых стран. Сокращение государственных доходов в значительной степени обусловлено спадом в мировой экономике (этот спад не затронул Китай), который наступил после того, как лопнули «пузыри» интернет-предприятий, и после ударов, нанесенных террористами 11 сентября 2001 г. Тем не менее правительства богатых стран год за годом продолжают тратить сверх меры. Неспособность правительств сбалансировать бюджеты – безответственное поведение, влекущее долгосрочные экономические последствия. Каждый дополнительный заимствованный доллар (дефицитный доллар) прибавляется к постоянно растущей долговой горе, которую накапливают эти страны.

Даже отличавшиеся прежде благоразумием правительства азиатских стран, включая Японию, также подхватили идею расходования заимствованных средств. Ныне они тоже стремятся в опасную зону темпами, равными, согласно оценкам, 3 % ВВП в год, что представляется существенным ухудшением по сравнению с общей сбалансированностью бюджетов азиатских стран в начале 90?х годов XX в. И действительно, сбалансированность бюджетов превозносили как одну из добродетелей экономик стран-«тигров» – Гонконга, Сингапура, Южной Кореи и Тайваня.

Но сегодня Япония выступает в роли главного обвиняемого в чрезмерных государственных расходах, которые несопоставимы с расходами других правительств. Бюджетный дефицит центрального правительства Японии и японских органов местного самоуправления в 2004 г. составил около 40 трлн иен, или 8 % ВВП, превысив в относительных показателях (но пока не в абсолютных цифрах) даже дефицит бюджета США. По существу, для того чтобы расплатиться с государственным долгом, всем японцам надо бы прекратить вообще что-либо тратить и бесплатно работать полтора года! Однако нет ни малейших признаков того, что накопление обязательств замедляется. Таких признаков и не будет, пока Богатый мир продолжает практиковать вудуистскую экономику дефицитного финансирования в масштабах, которые не мог вообразить даже Кейнс.

ОЭСР прогнозирует, что к 2008 г. ее члены будут обременены государственными долгами, которые составят 86 % их совокупного ВВП, причем эта оценка не включает другие весьма значительные долговые обязательства. Прежде всего это относится к Европе, где бремя пенсий, которые в будущем придется выплачивать поколению людей, родившихся в 1945–1960 гг., огромно. По мере вступления этой весьма многочисленной демографической когорты в пенсионный возраст (более старшие представители данной группы уже стали пенсионерами) сложившаяся удручающая ситуация еще более усугубится.

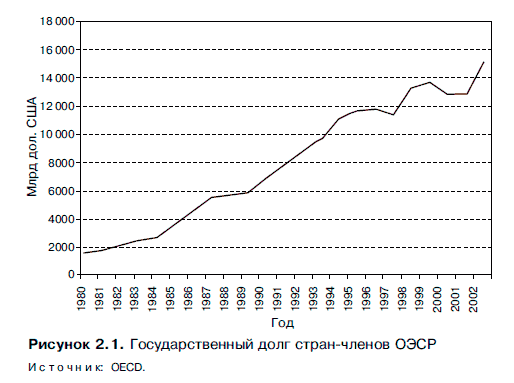

Но где, откуда Богатый мир заимствует деньги? Кто финансирует богатые страны? С 1990 по 2000 г. государственный долг стран-членов ОЭСР практически удвоился. Он вырос с 7,18 трлн дол. до 12,86 трлн. Согласно оценкам, к 2005 г. сумма государственного долга этих стран превысит 16 трлн дол. (рис. 2.1). Примерно половина этого долга приходится на долю правительства США. Свыше 80 % заимствований, осуществляемых правительствами ОЭСР, обычно имеют форму ликвидных инструментов, таких как правительственные облигации и казначейские обязательства{20}. Большей частью этих ценных бумаг владеют финансовые учреждения, паевые инвестиционные фонды, пенсионные фонды, а что касается ценных бумаг правительства США – правительства других стран и иностранные организации.

Тенденция к стремительному росту государственного долга неоспорима, а уровни заимствований, осуществляемых правительствами богатых стран, почти во всех случаях находятся на рекордной высоте или приближаются к ней. До тех пор пока процентные ставки остаются низкими, рост государственного долга не представляет большой проблемы, поскольку подлежащий уплате процент по этой массе задолженности сравнительно невысок. Впрочем, если процентные ставки повысятся (а они уже стали расти), то бремя выплаты процентов станет более тяжким. При таких условиях правительства, вероятно, начнут вытеснять с финансовых рынков других заемщиков. Правительства при заимствовании всегда опережают коммерческих или частных заемщиков, поскольку они (по крайней мере в большинстве стран) управляют предложением денег и процентными ставками. Это значит, что если правительство выплачивает все более высокие проценты по своим немалым продолжающим расти долгам, то оно попросту заимствует под более высокие проценты. Соответственно другие заемщики начинают испытывать давление: им приходится предлагать еще более высокие процентные ставки, поскольку они считаются более рисковыми заемщиками. Такой сценарий делает грядущую депрессию в основных экономиках мира еще более тяжелой.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Сравнительные преимущества разных народов

Сравнительные преимущества разных народов В 1817 г. Давид Рикардо в своей книге «Начала политической экономии и налогового обложения» (Principles of Policy, Economy and Taxation)[14] ввел понятие сравнительного преимущества. Сравнительное преимущество народа заключается в способности

Как разделение народов может сыграть на руку Южной Корее

Как разделение народов может сыграть на руку Южной Корее Переоценивать разницу между Кореей и Тайванем было бы большой ошибкой. По основным направлениям развития эти страны на удивление похожи друг на друга вот уже пять десятилетий. Они обе, например, имеют схожие

Что такое долг?

Что такое долг? Долг – это получение средств от банков и других организаций (многосторонний заем) или от других государств (двусторонний заем).Государство может также брать внутренние займы, выпуская ценные бумаги и облигации.По состоянию на июнь 2009?г. самый большой долг

Глава 12. Экономика развития: богатство и нищета народов

Глава 12. Экономика развития: богатство и нищета народов Давайте, не вдаваясь в подробности, поразмышляем о жизни Нашона Зимба. Ему 25 лет, и он живет с женой и совсем маленькой дочкой в Малави. Его трудолюбие не вызывает сомнений. Он сам построил себе дом. Вот как это описано

«Богатство народов»

«Богатство народов» Весной 1767 г. Смит уединился в Керколди и прожил там почти безвыездно шесть лет, которые целиком посвятил работе над книгой. В одном из писем он жалуется, что однообразие жизни и чрезмерная концентрация сил и внимания на одном предмете подрывают его

Национально-освободительная борьба колониальных народов.

Национально-освободительная борьба колониальных народов. До эпохи империализма борьба народов за национальное освобождение охватывала немногие, главным образом европейские страны (Ирландия, Венгрия, Польша, Финляндия, Сербия и другие) и не выходила из рамок отдельных

49. Государственный долг субъекта РФ. Муниципальный долг

49. Государственный долг субъекта РФ. Муниципальный долг Государственный долг субъекта РФ– совокупность долговых обязательств субъекта РФ; он полностью и без условий обеспечивается всем находящимся в собственности субъекта РФ имуществом, составляющим казну субъекта

Долг

Долг Если вы занимаетесь бизнесом долгое время, то понимаете, что все мы совершаем ошибки. Мы все ошибаемся, и нам в головы иногда приходят совершенно бестолковые идеи. Получив многолетний опыт ведения бизнеса и добившись признания, я пришел к однозначному заключению о

«Богатство народов»

«Богатство народов» Весной 1767 г. Смит уединился в Керколди и прожил там почти безвыездно шесть лет, которые целиком посвятил работе над книгой. В одном из писем он жалуется, что однообразие жизни и чрезмерная концентрация сил и внимания на одном предмете подрывают его

5. Ростовщичество как глобальный надгосударственный алгоритм порабощения участников производительного труда, стран и народов

5. Ростовщичество как глобальный надгосударственный алгоритм порабощения участников производительного труда, стран и народов И будешь давать взаймы многим народам, а сам не будешь брать взаймы [И будешь господствовать над многими народами, а они над тобою не будут

Государственный долг США (долг федерального правительства США)

Государственный долг США (долг федерального правительства США) Я ставлю экономию в число первых и важнейших республиканских добродетелей и государственный долг считаю величайшей из угроз, которых следует опасаться. Томас Джефферсон Правительство США восприняло

Управленческий долг

Управленческий долг Благодаря автору технологии wiki[24] программисту Уорду Каннингему понятие «технический долг» получило широкое распространение. Если вы, экономя время, быстро пишете «грязный» код со многими ошибками, то в итоге вам придется вернуть это время назад с