Рейтинговые агентства: скучно, но важно

Рейтинговые агентства: скучно, но важно

Рейтинги – это, в сущности, измерения финансового благополучия учреждений-заемщиков, которыми могут быть корпорации, правительства или банки.

Есть три крупных рейтинговых агентства – Fitch, Moody’s и Standard & Poor’s. Способность банка или корпорации полностью и своевременно исполнить платежные обязательства зависит от финансового положения организации-заемщика. Рейтинговые агентства дают оценки финансового состояния заемщиков для того, чтобы помочь инвесторам сравнить относительные риски инвестирования. Рейтинги исключительно важны для определения процентов, под которые банки и корпорации заимствуют деньги, и для установления общего финансового положения заемщиков. Рейтинг влияет на готовность частных лиц и компаний вести дела с организациями-заемщиками. По большей части рейтинговые агентства получают деньги от компаний или стран, желающих оценить имеющиеся у них долги. Вот здесь-то и кроется очевидный источник возможного конфликта! Рейтинговые агентства неоднократно делали ошибки, не предсказав несколько крупных дефолтов, и, несомненно, вновь совершат такие ошибки. Если руководители плохих компаний искушены во вранье и фальсификации отчетности, они, вероятно, найдут способ обмануть рейтинговые агентства. Таким образом, мнения рейтинговых агентств полезны как указатель, но их оценки не стоит воспринимать как заповеди, высеченные на скрижалях.

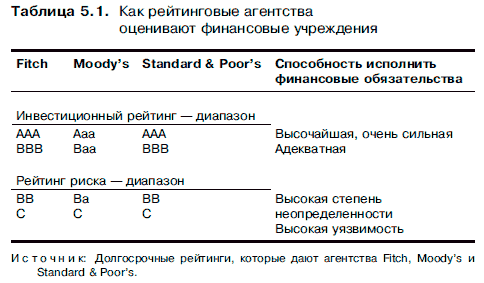

В таблице 5.1 показаны рейтинги двух типов: инвестиционный рейтинг и рейтинг риска.

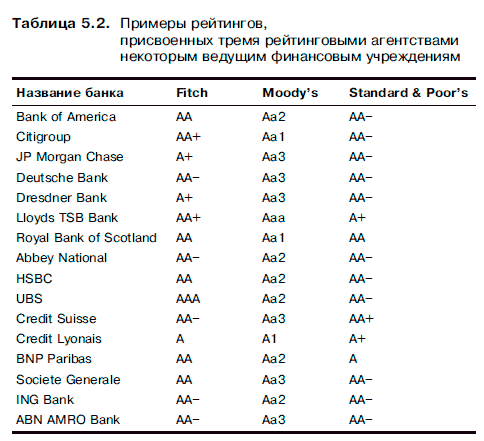

В таблице 5.2 показаны примеры рейтингов, присвоенных тремя рейтинговыми агентствами некоторым ведущим финансовым учреждениям.

Обдумывая, стоит ли вести дела с каким-то банком, брокерской компанией, следует ли приобретать облигации, эмитированные правительствами или корпорациями, инвесторам необходимо проверить рейтинги учреждения, с которым они намереваются установить деловые отношения.

Во время экономических кризисов вероятность банкротства учреждений с плохими рейтингами выше. Хотя рейтинги ни в коем случае не являются непогрешимыми показателями финансового положения учреждений (Enron, как и WorldCom, долгое время имел хороший рейтинг), с ними совершенно необходимо свериться. Соответствующую информацию инвесторы могут найти на сайтах: http://www.standardandpoors.com; http://www.fitchratings.com.

Следует заметить, что рейтинговые агентства могут искажать реальное положение дел и искажают его: накануне своего громкого банкротства Enron имел высокий рейтинг. Агентствам свойственно реагировать на события. К тому же если компании умышленно фальсифицируют свою отчетность, то агентства в общем мало что могут с этим поделать.

Читателям следует знать, что банки в основных странах все чаще извлекают прибыль на менее надежных операциях, например, на так называемых частных операциях (в этих случаях банки, по сути дела, действуют как крупные хедж-фонды), «тайном кредитовании» (осуществляемом на парковках и в ломбардах) и на финансировании поглощений, осуществляемых преимущественно на заемные средства. Последние из перечисленных сделок в течение последних лет возрастают по экспоненте, и этот бурный рост вызван расцветом «коллективных инвестиционных фондов». Смысл деятельности этих фондов состоит в том, чтобы приобретать компании, которые генерируют денежные потоки или хорошо обеспечены активами, используя для этого преимущественно заемные средства, которые зачастую предоставляют банки, а затем повышать эффективность приобретенных компаний.

Беда в том, что, как случается со многими хорошими идеями, этот план приобрел очень большую популярность, а это приводит к откровенно рисковым сделкам. Если наш экономический прогноз окажется верным, обнаружится, что король-то голый. И тогда с раскормленных лиц ныне процветающих западных банкиров исчезнут улыбки!

Вот почему, дорогой читатель, мы призываем вас не вкладывать все заработанные тяжким трудом деньги в один старый банк. Посмотрите на его рейтинги, выясните, насколько большому риску в будущем подвергнется этот банк в самых главных сферах – в недвижимости, поглощениях и в паевых инвестиционных фондах. И только после этого разместите ваши деньги в наиболее надежных банках.

Вообще говоря, распределите ваши вклады по нескольким банкам и воспользуйтесь преимуществами того страхования вкладов, которое предоставляет правительство вашей страны.

Например, если правительство гарантирует, что в случае банкротства банка вкладчик получит сумму Х, сделайте соответствующие вклады на суммы, которые чуть меньше Х, в как можно большем количестве надежных банков. Если один или несколько банков разорятся, издержки будет нести государство. Но, конечно же, государства также могут не исполнять свои обязательства, что, собственно, и происходит. Поэтому вам нужны иные стратегии, которые гарантируют сохранение покупательной силы. Отсюда – потребность в устойчивых активах, о которых мы расскажем далее.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Коллекторские агентства

Коллекторские агентства Если заемщик перестает платить, банк старается напомнить о себе всеми доступными ему способами. Например, присылает заемщику письмо с просьбой погасить очередной платеж или звонит по телефону. Ведь чаще всего причинами задержки платежей по

Антиколлекторские агентства

Антиколлекторские агентства В противовес коллекторским в России стали появляться так называемые антиколлекторские агентства – организации, которые помогают гражданам, имеющим просроченные долги, вести переговоры с кредиторами.За 1000 рублей специалисты

1.7. Драгоценные металлы. Вы думаете, это скучно?

1.7. Драгоценные металлы. Вы думаете, это скучно? Я храню 550 тысяч долларов в золотых монетах в сейфе в крупном нью-йоркском банке, но меня терзают опасения. Серьезный террористический удар может повредить источники энергии, и я не смогу войти в хранилище, чтобы забрать свое

1.7. Драгоценные металлы. Вы думаете, это скучно?

1.7. Драгоценные металлы. Вы думаете, это скучно? Я храню 550 тысяч долларов в золотых монетах в сейфе в крупном нью-йоркском банке, но меня терзают опасения. Серьезный террористический удар может повредить источники энергии, и я не смогу войти в хранилище, чтобы забрать свое

Выбор рекламного агентства

Выбор рекламного агентства Рекламное агентство несет ответственность за все принципиальные решения относительно рекламной стратегии и тактики своего клиента. Его сотрудникам как специалистам платят за то, что они проявляют максимум знаний и умений в данной области.

Кадровые агентства

Кадровые агентства Когда работодатели обращаются в кадровые агентства, и сможем ли мы с ними там встретиться хотя бы виртуально? Если в компании открыто много вакансий, и они настолько загружены работой, что не справляются с потоком соискателей, если не знают, какие

СТРУКТУРА АГЕНТСТВА

СТРУКТУРА АГЕНТСТВА Структура рекрутингового агентства очень проста. Во всяком случае, структура Агентства Персонала Dero. А других я, по правде говоря, и не знаю. А вы, если знаете, то поделитесь со мной, и я вас не забуду по гроб жизни.Главный у нас - директор (это, пока что, я).

Кадровые агентства

Кадровые агентства Когда работодатели обращаются в кадровые агентства, и сможем ли мы с ними там встретиться хотя бы виртуально? Если в компании открыто много вакансий, и они настолько загружены работой, что не справляются с потоком соискателей, если не знают, какие

ТЕОРИЯ АГЕНТСТВА

ТЕОРИЯ АГЕНТСТВА Теория агентства, или теория основного агента, гласит, что доверители (владельцы и менеджеры) должны разрабатывать методы мониторинга и контроля деятельности своих агентов (персонала). Теория агентства предполагает, что доверителям может быть сложно

Агентства по связям с общественностью

Агентства по связям с общественностью Агентства по связям с общественностью можно найти фактически в любой стране.По своему размеру эти агентства варьируются от организаций, состоящих из 1-2 человек, до гигантов вроде Burson-Marsteller, которая имеет 200 сотрудников в 35 странах

Глава 13 Важно не то, что вы делаете, важно, как вы это делаете Пример Кевина Хауса и Марка Рейнольдса, Catalyst People Ltd

Глава 13 Важно не то, что вы делаете, важно, как вы это делаете Пример Кевина Хауса и Марка Рейнольдса, Catalyst People Ltd Catalyst – это консалтинговая компания, занимающаяся вопросами управления производительностью. Она сосредоточена на проблеме, которую называет «Поведение

Кадровые агентства

Кадровые агентства Для поиска квалифицированных специалистов, персонала для розничных продаж или телемаркетинг а компании обращаются к услугам специальных агентств по подбору персонала. Существуют также специализированные кадровые агентства, занимающиеся поиском

ПОСЛЕ ВЫБОРА АГЕНТСТВА

ПОСЛЕ ВЫБОРА АГЕНТСТВА В конце этого процесса ваш список, должно быть, сократится до одного или двух агентств, с которыми вы намереваетесь работать или по крайней мере попытаетесь. Вначале свяжитесь с проигравшими кандидатами. Поблагодарите их за проделанную работу и

Рекламные агентства

Рекламные агентства Вторым ключевым действующим лицом мира рекламы является рекламное агентство или рекламный отдел. Рекламодатели нанимают независимые рекламные агентства для частичного или полного планирования и реализации своих рекламных усилий подобно тому, как

Как работают агентства

Как работают агентства Мы уже познакомились с процессом маркетинга и определили те точки приложения маркетинговых усилий, в которых реклама имеет особо важное значение. Итак, кто же осуществляет рекламу и как эти профессионалы взаимодействуют с отделом маркетинга или

Агентства

Агентства Рекламой, вызывающей прямой отклик, занимаются агентства четырех типов: рекламные агентства, независимые агентства, специализирующиеся на прямом маркетинге, сервисные фирмы и фирмы по обслуживанию заказов. Эти агентства имеют следующие основные