Рождение банковского дела

Рождение банковского дела

Шейлок не единственным из ростовщиков на своей шкуре ощутил шаткость положения кредитора, особенно иностранца. Еще в начале XIV века почти все финансовые операции в Италии проходили через один из трех флорентийских банковских домов – Барди, Перуцци или Аччайуоли. Но стоило двум важным клиентам – английскому королю Эдуарду III и неаполитанскому королю Роберто – отказаться от данных слов, и три прославленные семьи исчезли с финансовой сцены так быстро, словно никогда на ней и не появлялись. История их падения – словно притча о том, что неуязвимых кредиторов не бывает. Но в таком случае история семьи Медичи – это сказка о несметных богатствах и власти, поджидающих самых успешных ростовщиков.

Роль Медичи в эпоху Возрождения не знает параллелей в мировой истории. Двое Медичи взошли на папский престол (Лев X и Клемент VII); две женщины из этого рода, Екатерина и Мария, стали королевами Франции. Еще трое были герцогами – Флорентийским, Немурским и Тосканским. Само собой разумеется, и роль летописца знаменитой фамилии досталась не случайному прохожему, а известному и по сей день политическому мыслителю Никколо Макиавелли. Их покровительство распространялось на многих гениев того времени, включая Микеланджело и Голилея. Ну а блеск их архитектурного наследия и по сей день ослепляет прибывающих во Флоренцию туристов: вилла Кафаджиоло и монастырь Сан-Марко, базилика Сан-Лоренцо и выстроенные в середине XVI века грандиозные дворцы-резиденции герцога Козимо де Медичи: бывший дворец Питти, отреставрированный Палаццо Веккьо и здания городской управы (Уффици) со спускающимися к реке Арно дворами30. Откуда все это великолепие? Где они взяли столько денег, чтобы заплатить среди прочего за удивительную картину Сандро Боттичелли “Рождение Венеры”? Вкратце ответ таков: Медичи проводили операции с валютой и входили в гильдию менял (Arte del Cambio). Они стали известны как “банкиры”: подобно венецианским евреям, Медичи сидели на лавках (отсюда – banchieri) за выставленными на улицу столами. Первый банк, а лучше сказать прилавок, Медичи располагался на пересечении нынешних виа Порта Росса и виа Арте делла Лана, неподалеку от дворца Кавальканти и главного в городе рынка шерсти.

Говоря, что вплоть до последнего десятилетия XIV века они были скорее бандитами, чем банкирами, мы ничуть не клевещем на уважаемое семейство: среди множества себе подобных оно выделялось разве что самыми низменными проявлениями жестокости, а никак не высоким мастерством финансистов. За какие-то семнадцать лет – с 1343 по 1360 год – не менее пяти Медичи за совершенные ими преступления были приговорены к смертной казни31. Кто знает, может, ничего и не изменилось бы, не появись на арене Джованни ди Биччи де Медичи, решивший сделать из членов своей семьи добропорядочных граждан. Ему это удалось, а слагаемые успеха были просты: упорный труд, трезвый образ жизни и умение хорошо считать.

В 1385 году Джованни досталась роль управляющего римским отделением банка, находившегося под начальством флорентийского менялы и его родственника Вьери ди Камбио де Медичи. Вскоре он заработал репутацию хорошего торговца валютой. Одним из наиболее прибыльных для Джованни клиентов был Ватикан, что неудивительно, если учитывать количество проходивших через папскую казну разнообразных валют. Как мы уже знаем, то была эпоха разнообразия денежных систем, и важную роль играли не только золото и серебро, но и неблагородные металлы. Чтобы провернуть даже самую простую сделку, разделенные сотнями километров партнеры должны были установить курс обмена между соответствующими валютами; то же касалось и уплаты налогов. Вернувшийся из Флоренции в 1397-м Джованни считал свой родной город землей самых удивительных возможностей. Человек неуемной энергии, к моменту передачи дел старшему сыну Козимо в 1420 году он успел открыть отделение банка в Венеции; уже потом добавились филиалы в Женеве, Пизе, Лондоне и Авиньоне. Джованни также приобрел доли в двух шерстяных производствах во Флоренции.

Банкир на скамейке: Квентин Массейс. Банкир (1514).

На первом этапе огромную роль в делах Медичи играли векселя (cambium per literas), использовавшиеся для облегчения торговли еще в Средневековье32. Если задолженность одного купца перед другим не могла быть погашена до завершения сделки – возможно, через несколько месяцев, – кредитор был вправе потребовать у должника вексель, а затем использовать его как платежное средство либо обменять на наличность по выгодному курсу у согласного выступить брокером банкира. Взимание процентной ставки квалифицировалось церковью как ростовщичество, но ничто не мешало хитроумному дельцу получать прибыль со сделок с векселями. Медичи поняли это лучше других. Они обходились без чеков: инструкции выдавались в устной форме, а затем заносились в одну из банковских книг. Не было и процентов; в качестве вознаграждения рисковавшие своими деньгами вкладчики получали так называемые платежи discrezione (прямо зависевшие от ежегодных прибылей предприятия) 33.

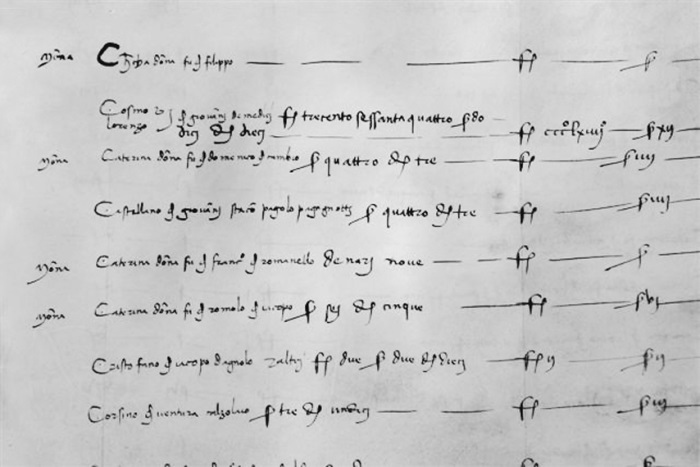

Libro segreto – “секретная книга” Джованни ди Биччи де Медичи – удивительный документ, позволяющий понять очень многое о практически молниеносном обогащении его семьи34. Отчасти оно объяснялось тщательнейшим подходом к ведению счетов. Да, сегодняшние бухгалтеры нашли бы, к чему прикопаться: Медичи не были знакомы с известным генуэзцам с 1340-х принципом двойной бухгалтерии35. При всем при этом аккуратность и упорядоченность записей не могут не вызвать уважения и у современного исследователя. В архивах нетрудно отыскать и ранние примеры финансовой отчетности банка Медичи; как и полагается, банковские резервы и вклады, складывающиеся в обязательства, или vostro, там располагаются на одной стороне, оставляя другую для активов, или nostro[11] в виде ссуд клиентам и векселей. Эти и другие приемы были изобретены гораздо раньше, но важно не это: до Медичи Флоренция не видела столь амбициозного их использования. Оговорка необходима и здесь, ведь главное преимущество Медичи лежало вовсе не в масштабе, а, как сказали бы мы сегодня, в диверсификации их деятельности. Прежде главные игроки на зарождавшемся рынке банковских услуг в Италии были настолько погружены в определенную область, что один отказ платить по счетам вполне мог их прикончить; банк Медичи представлял собой совокупность подчинявшихся особым и независимым друг от друга уставам товариществ. Управляющие местными отделениями банка были не наемными сотрудниками, но младшими компаньонами, и в награду за труды они получали часть прибылей. Децентрализация – вот ключ к поразительной успешности банкиров по фамилии Медичи. В 1402 году они обладали штатом в 17 человек и капиталом в 20 тысяч флоринов. А за период с 1397 по 1420 год прибыль составила 151 820 флоринов, или 6326 флоринов в год – это 32 % годовых! Вскоре после открытия римское отделение рапортовало о более чем 30 % прибыли36. Еще одно наглядное свидетельство успешности этой деловой модели содержится в налоговых архивах Флоренции: список принадлежащих Джованни ди Биччи активов на сумму в 91 тысячу флоринов занимает десятки страниц37.

В 1429 году лежавший на смертном одре Джованни нашел в себе силы на последний завет наследникам: держать поставленную им планку. Двадцать шесть мужчин по фамилии Медичи пришли отдать последние почести главе семейства, своими делами добившегося уважения многих тысяч людей. Его первенец Козимо к моменту восшествия на папский престол в 1458 году Пия II не просто повелевал Флоренцией: город и человек были неразделимы. С этим не спорил и сам Папа: “У него дома решаются политические вопросы. Все посты заняты его ставленниками… По его велению война и мир сменяют друг друга, переписываются законы… Не называясь таковым, он обладает всеми привилегиями короля”. Иностранным лидерам советовали не терять время на пустые разговоры с кем-либо еще и обращаться непосредственно к Козимо. По словам флорентийского историка Франческо Гуиччардини, “таким авторитетом не обладало ни одно частное лицо со времен падения Рима”. Портрет прекрасного юноши – один из самых известных у Боттичелли – задумывался как посвящение покойному банкиру. На медали помещено лицо Козимо де Медичи, а чуть ниже – подпись: pater patriae, отец отечества. К 1469-му, когда руководство банком перешло к внуку Козимо Лоренцо Великолепному, недавние Сопрано окончательно преобразились в Корлеоне и не думали останавливаться на достигнутом. Благодаря банку прежде немыслимое стало реальностью.

Фрагмент учетной книги банка Медичи.

Пожалуй, “Поклонение волхвов” кисти того же Боттичелли как нельзя лучше схватывает трансформацию финансового дела под влиянием Медичи. Присмотритесь повнимательнее, и вы увидите, что трое мудрецов – это трое Медичи: омывающий ножки Иисуса старик написан с Козимо-старшего, а чуть справа и внизу изображены два его сына, Пьеро – в красном и Джованни – в белом. На картине также присутствуют одетый в светло-голубое Лоренцо и сжимающий свой меч Джулиано. Полотно Боттичелли было заказано главой гильдии банкиров в знак уважения к влиятельной семье. По совести, его следовало назвать “Поклонение Медичи”. Еще не так давно банкиров проклинали – теперь их только что не причисляли к лику святых.

Не всем нравилось, что Флорентийская республика оказалась в безраздельной власти семейства сказочно богатых банкиров. К октябрю 1433 года обстановка накалилась настолько, что Козимо со своими сторонниками был вынужден бежать в Венецию, где провел почти год. А в 1478-м жестокая попытка клана Пацци пресечь гегемонию Медичи закончилась убийством Джулиано, брата Лоренцо Великолепного. Ощутимый ущерб банку наносил и повышенный интерес Лоренцо к политике. Управляющие на местах вроде Франческо Сассетти в Авиньоне и Томмазо Портинари в Брюгге обрели уверенность в себе и перестали неукоснительно следовать указаниям из центра. Со временем зависимость банка от привлечения вкладов лишь усиливалась, а прибыль с торговли и обмена валют становилась все менее предсказуемой. Одна за одной делались дорогостоящие ошибки: ни Карл Смелый, герцог Бургундии, ни английский король Эдуард IV так до конца и не выплатили выданные им в Брюгге и Лондоне соответственно ссуды. Когда жизнеспособность фирмы оказалась под угрозой, Лоренцо не остановился перед разграблением Monte delle Dote – своего рода паевого фонда, источника приданого флорентийских невест38. В панике, сопутствовавшей французскому вторжению 1494 года, семья была выслана из города, а все ее имущество изъято и уничтожено. Проповедник-доминиканец Джироламо Савонарола во всех бедах города винил именно Медичи, и его призывы к очистительному “костру тщеславия” были услышаны мгновенно: обезумевшая толпа ворвалась во дворец Медичи и спалила все, включая банковские книги (на уцелевших листах хорошо видны следы огня). Лоренцо словно предвидел будущее в сочиненной им за два десятилетия до того песне:

“Хотите быть счастливым – будьте, ведь неизвестно, что ждет нас завтра”.

Попав в зависимость от подстрекателя и толпы простолюдинов, богатые жители Флоренции очень скоро затосковали по временам господства некогда всесильного клана. В 1537 году Козимо I Медичи попросили вернуться, а в 1569-м герцог Флорентийский стал великим герцогом Тосканским. Медичи передавали герцогский титул из поколения в поколение до 1743 года. О своем происхождении они не забывали: все это время отличительной особенностью их фамильного герба оставались походившие на монеты шары.

Медичи удалось то, чего так долго старались достичь многие банкиры: финансовое благополучие они обратили в твердую валюту наследственной власти и могущества. Они преуспели потому, что выучили главный урок: малое в финансах – враг хорошего. Их банк был крупнее, а спектр предоставляемых услуг – шире, чем у предшественников, что позволило разумнее распределить риски. Интерес к торговле валютой наравне с кредитованием сделал их менее уязвимыми перед лицом невыплат.

Именно итальянской банковской моделью вдохновлялись североевропейские народы, достигшие наивысшего уровня финансового развития в последующие века, – голландцы, англичане и в меньшей степени шведы. Амстердам, Лондон и Стокгольм стали полигонами для финансовых экспериментов и инноваций нового поколения, городами, где появились первые прототипы современных центральных банков. В XVII веке там были основаны три новаторских финансовых учреждения, так или иначе совмещавших частные и общественные функции. Первым – в 1609 году – открылся Амстердамский расчетный банк (Wisselbank), призванный помочь коммерсантам в решении насущной проблемы: на территории Объединенных провинций имели хождение не менее 14 различных валют, не считая большого количества иностранных монет. Расчетный банк ввел в обращение систему чеков и прямых взносов, или переводов, которые кажутся нам чем-то самоочевидным, а тогда возвестили о настоящем прорыве, позволив купцам открывать счета в единой, стандартизованной валюте. Все большее число сделок обходились без наличного расчета. Теперь для совершения платежа было достаточно попросить банк снять соответствующую сумму с вашего счета и перевести ее на счет другой стороны в сделке39. Единственным ограничительным фактором в этой системе было почти полное покрытие вкладов резервами из драгоценных металлов и монет. Так, в 1760 году на 19 миллионов флоринов депозитов приходилось более 16 миллионов флоринов резервов. Банковская паника была практически исключена: даже если бы все вкладчики разом потребовали вернуть деньги, банк без труда удовлетворил бы их требования. Будучи сверхнадежным, такой банк не мог выполнять функцию, без которой мы не можем представить его сегодня: создание кредита.

Этот барьер был взят спустя почти полвека с открытием в Стокгольме Банка Швеции, или Riksbank. Предоставляя все те же услуги, что и голландский Wisselbank, Riksbank также задумывался как кредитный, то есть мог служить не только посредником при проведении сделок, но и кредитором. Его руководители помещали в резерв лишь часть депозитов, а остальное выдавали нуждающимся, таким образом первыми в мире применяя на практике технику “частичного резервирования”: сделанные одними вклады обращались в прибыльные ссуды другим. В Riksbank рассудили, что вероятность массового наплыва вкладчиков за деньгами мала и в резерве достаточно оставлять лишь небольшую долю всех депозитов. В результате обязательства банка состояли из депозитов (по ним банк платил проценты) и резервов (их банк не мог отдать под процент), а его активами были выданные (под процент) ссуды.

Третье, и последнее важное событие произошло в Лондоне: в 1694 году там был учрежден Банк Англии. Его основатели думали прежде всего о том, как профинансировать военные амбиции островного государства (в итоге часть государственного долга обменяли на пакет акций банка), которое в свою очередь наделило банк немалыми привилегиями. С 1709 года он единственным среди всех получил право функционировать как акционерное общество (об этом поговорим в третьей главе), а в 1742-м ему удалось установить частичную монополию на выпуск банкнот – особой формы беспроцентных долговых обязательств, призванной упростить расчет в отсутствие банковских счетов у обеих сторон.

Чтобы осознать всю мощь этих трех инноваций, студентам программы MBA Гарвардской школы бизнеса предлагают поучаствовать в несложной денежной игре. Сначала воображаемый центральный банк от имени правительства выплачивает профессору 100 долларов за оказанные тем (не слишком дорогостоящие) консультационные услуги. Осчастливленный таким образом профессор вкладывает полученные купюры в воображаемый банк одного из студентов и получает квитанцию о сделанном вкладе. Предположим для простоты, что студент-банкир работает с нормой резервирования в 10 % (то есть помещает в резерв 10 центов с каждого доллара депозитов); в таком случае он отдает в центральный банк эти самые 10 % – 10 долларов, – а оставшиеся 90 долларов ссужает одному из клиентов. Пока клиент обдумывает, на что употребить полученный кредит, он кладет деньги в другой банк. Банк работает с такой же нормой резервирования и складывает в центральный банк 9 долларов, выдавая другому клиенту свободные деньги – 81 доллар. Спустя несколько ходов профессор предлагает студентам подсчитать, насколько выросло предложение денег в экономике, а заодно и вводит две важнейшие концепции современной денежной теории, денежные агрегаты М0 (“эм ноль”) и M1. М0 (другие названия – “денежная база” и “деньги повышенной мощности”) включает все обязательства центрального банка, то есть наличность и резервы частных банков, помещенные в центральный в качестве депозитов. M1 (“узкие деньги”) – это наличные деньги вкупе с депозитами до востребования. Когда деньги оказываются помещены в три банка, воображаемый М0 равен скромным 100 долларам, а вот Mi составляет уже 271 доллар (100 + 90 + 81). И хотя упрощения налицо, едва ли найдется более наглядное доказательство того, как важна современная система частичного резервирования для создания кредита и денег как таковых.

Затем наступает время неожиданностей: профессор просит первого студента вернуть вложенную сотню. Резервов не хватает, и тот вынужден потребовать у заемщика выданную ссуду, а дальнейшее понятно и без пространных описаний. Повинуясь эффекту домино, M1 сокращается так же быстро и легко, как расширялся за десять минут до того. А студенты начинают проникаться возможными последствиями банковской паники. У первого банка был один-единственный клиент, и для удовлетворения сиюминутного каприза последнего потребовалась сумма, в десять раз превышающая наличные резервы. Судьба первого банкира зависит от его способности выбить заем из клиента, уже поместившего и теперь пытающегося вынуть деньги из второго банка, чья судьба зависит… В общем, вы поняли. Прежде чем выдавать ссуды налево и направо, банкирам стоило бы задуматься о том, насколько ликвидны выданные ими кредиты – насколько легко, когда потребуется, их можно будет обратить в живые деньги.

Стоит сразу добавить, что определения предложения денег могли бы быть и поточнее. Альтернативный подход к Mi предлагает включать в него и дорожные чеки. Следующий, более широкий агрегат М2 также учитывает средства на сберегательных счетах, депозитные счета на денежных рынках и депозитные сертификаты. М3 прибавляет евро-долларовые депозиты на офшорных рынках и договоры о перепокупке между банками и другими финансовыми посредниками. Но дело не в частностях. Важно понять, что распространение в западном мире безналичного внутрибанковского и межбанковского расчета с одной стороны, системы частичного резервирования с другой и монополии центральных банков на выпуск банкнот с третьей привело к глубинным изменениям в самой природе денег. В прошлое отправилось погубившее испанскую империю представление о деньгах как переплавленном в монеты драгоценном металле. Новые деньги – это совокупность определенных видов банковских обязательств, а именно депозитов и резервов. А кредит есть не что иное, как сумма активов банков, то есть выданных ими займов. До сих пор воплощением части этих денег служили кусочки ценных металлов, но отныне они не путешествовали по миру, а ждали своего часа в банковских хранилищах. В основном же функции денег исполняли не имевшие внутренней стоимости, но признаваемые в качестве платежного средства банкноты и монетки, а также и вовсе невидимые силы, единственным физическим отражением которых были строчки в распечатках по банковским счетам. На гребне финансовой инновации лежавшее без дела в шахтах Потоси серебро стало фундаментом современной денежной системы, где отношения между кредитором и заемщиком помогали налаживать все более и более многочисленные учреждения под названием банки. Главными задачами их были сбор информации и рассудительное управление рисками. Прибыль получалась путем максимального увеличения разницы между издержками по обслуживанию обязательств и доходами с активов и благодаря внимательному отношению к резервам: опустись они слишком низко, и банк станет легкой добычей паники среди собственных вкладчиков. За потерей уверенности в платежеспособности последует волна изъятий средств, а затем и банкротство; так, в буквальном смысле этих слов, срывают банк.

Вот что интересно: пока новые центры на севере континента усиленно перенимали и улучшали разработанные итальянцами приемы ведения дел, одна страна выглядела совершенно чужой на празднике финансовой жизни. Изобилие драгоценных металлов сыграло с прежде грозной Испанией злую шутку. Она не построила отвечающую запросам времени финансовую систему и в поисках наличности обращалась к купцам из Антверпена, обещая расплатиться по приходе следующей партии серебра. Жители Мадрида так толком и не поняли, что настоящие деньги – там, где кончается металл и начинается кредит, и жестоко поплатились за это: с 1557 по 1696 год испанская монархия по меньшей мере четырнадцать раз полностью или частично отказывалась рассчитываться со своими кредиторами. С таким отношением к делу и всего серебра Потоси было недостаточно, чтобы исправить репутацию ненадежного заемщика. В новом мире власть принадлежала банкирам, а не банкротам.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

75. Экономические предпосылки развития банковского дела

75. Экономические предпосылки развития банковского дела Современная банковская система начала складываться в Средние века. Появление банков было вызвано объективными процессами усиления товарооборота между городами и странами, а также образованием участи населения

82. Особенности современной стадии развития банковского дела

82. Особенности современной стадии развития банковского дела В условиях рыночного хозяйства развитие банковского дела характеризуется следующими важными особенностями: 1) гигантской концентрацией и централизацией банковского капитала;2) возникновением и

5 Новая попытка легитимного банковского дела: Банк Амстердама. Банковское дело в XVII–XVIII вв

5 Новая попытка легитимного банковского дела: Банк Амстердама. Банковское дело в XVII–XVIII вв Банк АмстердамаПоследняя серьезная попытка основать банк на началах общих принципов права, регулирующих денежную иррегулярную поклажу, и установить эффективную систему

Эволюция банковского дела

Эволюция банковского дела Специалисты по истории вопроса расходятся в оценке влияния взрывного развития финансов начиная с XVII века на ускорение роста всей экономики, начавшегося в Великобритании в конце XVIII века, а затем распространившегося на Западную Европу и крупные

Перечень документов, необходимых для открытия банковского счета, специального банковского счета юридическому лицу – нерезиденту Российской Федерации:

Перечень документов, необходимых для открытия банковского счета, специального банковского счета юридическому лицу – нерезиденту Российской Федерации: 1. Оформленное (подписанное и с печатью) заявление на открытие счета2. Оформленный договор банковского счета (при

3. Предмет банковского права. Метод банковского права

3. Предмет банковского права. Метод банковского права Предметом банковского права являютсяобщественные отношения, возникающие в связи с осуществлением банковской деятельности. Понятие «банковская деятельность» не имеет законодательного закрепления, поэтому можно

5. Рождение бизнеса

5. Рождение бизнеса Реализация проекта с точки зрения создания актива, после начала инвестиционного финансирования осуществляется в 5 этапов-периодов, которые пересекаются во времени:1. инвестиционный этап, в этот период создаётся имущественный комплекс предприятия за

2. История возникновения и развития банковского дела

2. История возникновения и развития банковского дела Банковское дело возникло и развивалось на базе капитала, приносящего проценты. А ростовщический капитал использовался еще при разложении первобытнообщинного строя. В древности существовали учреждения, выполнявшие

1. История возникновения и развития банковского дела

1. История возникновения и развития банковского дела Банковское дело возникло и развивалось на базе капитала, приносящего проценты. А ростовщический капитал использовался еще при разложении первобытнообщинного строя. В древности существовали учреждения, выполнявшие

14. Компетенция ЦБ РФ как органа банковского регулирования и банковского надзора

14. Компетенция ЦБ РФ как органа банковского регулирования и банковского надзора ЦБ РФ является главным органом банковского регулирования и банковского надзора. При этом материальное содержание банковского надзора состоит в том, что ЦБ РФ осуществляет постоянный

Развитие банковского дела в Севилье

Развитие банковского дела в Севилье Раскрытием некоторых подробностей банковского дела в Севилье в правление Карла V мы обязаны Рамону Каранде[124]. Согласно Каранде огромную помощь его исследованию оказал найденный в архиве список банкиров, составленный перед

5 Новая попытка легитимного банковского дела: Банк Амстердама Банковское дело в XVII–XVIII вв.

5 Новая попытка легитимного банковского дела: Банк Амстердама Банковское дело в XVII–XVIII вв. Банк Амстердама Последняя серьезная попытка основать банк на началах общих принципов права, регулирующих денежную иррегулярную поклажу, и установить эффективную систему

Рождение мифа

Рождение мифа Сегодня принято считать, что либералы были объективно обречены на неудачу, поскольку народ не принял предложенный ими подход к преобразованиям. Однако подобные взгляды не столько отражают реальную действительность первой половины 90-х годов, сколько

Рождение ценности

Рождение ценности Итак, Рич оказался на острове в одиночестве, и не знает, спасут ли его и когда именно. Что экономическая наука может сказать о его поведении в этой ситуации?Прежде всего, Рич должен определить цель своего пребывания на острове. Итак, он застрял там на

Рождение Bionicle

Рождение Bionicle Фото 12. Два ранних наброска Кристиана Фабера, датируемых 2000 годом, которые положили начало созданию Bionicle. Обратите внимание на капсулу в форме пилюли, которая доставила героев Bionicle на остров Мата Нуи. Фото 13. Банки, в которые упаковывались игрушки Bionicle в 2001