2. Основание для выполнения проекта

2. Основание для выполнения проекта

2.1. Описание рынка розничных продаж чая и кофе

В 2009 г. рост рынка чая в объемном выражении в сетевой рознице составил около 7 % по сравнению с аналогичным периодом 2008-го по данным исследования Агентства «АгроФакт» за 2009 г. Этот рост мог быть обеспечен как переходом покупателей в крупные розничные форматы из независимых и традиционных магазинов, так и увеличением продаж чая в этом канале.

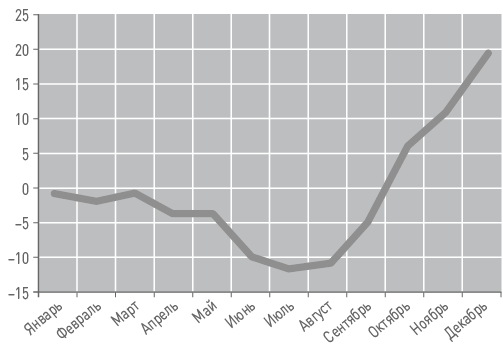

Потребление чая характеризуется сезонностью: незначительное снижение продаж характерно для трех летних месяцев – в сумме доля продаж чая в июне – августе 2008 г. составляла 22,5 % годового оборота в натуральном выражении.

В помесячной динамике продажи чая в натуральном выражении в июне – августе были примерно на 10 % ниже среднегодовых показателей (рис. 1).

Наибольший всплеск продаж обычно происходит в ноябре и декабре – соответственно на 11 % и 19 % от средних продаж в натуральном выражении. Максимальная амплитуда объемов продаж в разные месяцы года находится в пределах 30 %, что определяет чай как один из продовольственных товаров, для которых характерны стабильные продажи в течение всего года без ярких всплесков. Доли основных сегментов рынка – черный, зеленый и фруктовый чаи – остаются неизменными в течение года.

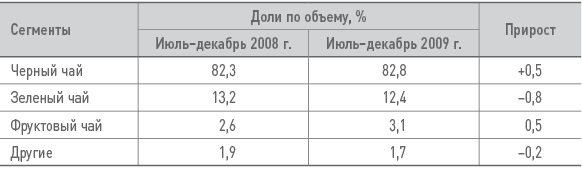

Структура российского розничного рынка чая в 2009 г. по сравнению с аналогичным периодом 2008-го почти не изменилась. Черный чай по-прежнему обеспечивает основную долю продаж в натуральном выражении – 82,8 %.

Рис. 1. Отклонение розничных продаж чая от среднемесячного значения в 2008 г. в натуральном выражении, %

СТРУКТУРА РЫНКА ЧАЯ ПО ВИДАМ В НАТУРАЛЬНОМ ВЫРАЖЕНИИ, %

Распределение продаж между пакетированным чаем, рассыпным чаем в коробках и чаем, продаваемым вразвес, также практически не изменилось в 2009 г. по отношению к 2008-му. В стоимостном выражении распределение долей продаж пакетированного чая и чая в коробках составило в 2009 г. 70 % к 30 %. Доля чая, реализуемого на развес, составляет 10 % объема продаж рассыпного чая или 3 % общего рынка. Это соотношение сохраняется также и для отдельных крупных сегментов – доли зеленого и черного чая распределяются аналогично.

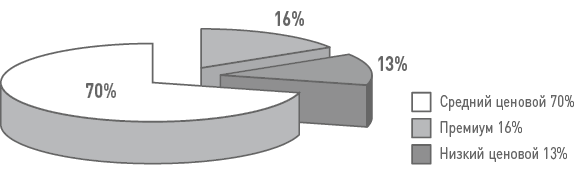

Ситуация на рынке чая в разрезе ценовых сегментов характеризуется снижением доли продаж в «экономичном» сегменте. Средний ценовой сегмент в 2009 г. вырос по сравнению с 2008-м – его доля составила 70 % рынка в натуральном выражении (рис. 2).

Рис. 2. Структура рынка чая по ценовым сегментам в натуральном выражении, %

К этому сегменту принадлежат марки, цена которых в 2009 г. находилась в диапазоне 350–850 руб./кг. Доля «премиального» чая осталась практически на прежнем уровне – 16 %.

Основные поставщики чая в магазины – ООО «Орими Трэйд» (чай «Принцесса Нури», «Принцесса Ява», «Гринфилд»), ООО «Компания «Май» (чай «Лисма», «Майский чай»), Ahmad Tea Ltd. (Великобритания). Суммарно доли первой пятерки крупнейших компаний – производителей чая занимают около 80 % рынка в натуральном выражении и 77 % – в стоимостном.

Что касается кофе, то в период с 2007 по 2009 г. продажи кофе в России значительно выросли: с 85 000 т до 113 000 т. Рост рынка связан как с увеличением числа потребителей, так и с ростом среднего объема потребления кофе на человека, что обусловлено ростом количества точек быстрого питания, изменением привычного образа жизни. В период с 2007 по 2009 г. розничные цены на кофе выросли на 60 %: с 546 руб. до 906 руб. за кг. Цены на натуральный кофе растут быстрее, чем цены на растворимый. Если растворимый кофе с 2007 по 2009 г. подорожал лишь в полтора раза (с 320 до 467 руб. за кг), то натуральный кофе подорожал почти вдвое: с 638 до 1119 руб. за кг. В 2009 г. единовременно повысились цены на кофе в розничных магазинах на 21,4 %, что позволяло компенсировать продавцам снижение спроса на другие группы продовольственных товаров.

Розничные магазины, реализующие развесной чай и элитный кофе, составляют от 3 % до 7 % рынка в стоимостном выражении в сегменте розничных продаж этих товаров. Среди розничных магазинов по количеству преобладают сетевые магазины, объединенные фирменным стилем, названием, ассортиментом продукции. Среди крупных розничных сетей можно выделить сети «Унция», «Море чая», чайно-шоколадные бутики Ballotin, количество точек которых, по разным данным, достигает 50.

Первоначальные затраты на создание магазина составляют, по мнению экспертов, от 350 000 до 1 млн руб. Рентабельность – от 12 до 40 %. Таким образом, рынок розничных продаж чая и кофе характеризуется стабильным спросом на продукцию с некоторыми сезонными колебаниями.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

13. Счет-фактура как основание для принятия сумм НДС к вычету

13. Счет-фактура как основание для принятия сумм НДС к вычету В соответствии с п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия покупателем предъявленных продавцом товаров (работ, услуг), имущественных прав [4] сумм НДС к вычету в порядке,

ЗАДАНИЕ ДЛЯ САМОСТОЯТЕЛЬНОГО ВЫПОЛНЕНИЯ

ЗАДАНИЕ ДЛЯ САМОСТОЯТЕЛЬНОГО ВЫПОЛНЕНИЯ Найти в плане счетов счета 75.01 и 80 и убедиться, что на счетах 75.01 и 80 предусмотрено ведение аналитического учета в разрезе субконто «Контрагенты».Поскольку аналитический учет в разрезе субконто «Контрагенты» установлен «по

2.1. Основание институтов присяжных бухгалтеров в Великобритании

2.1. Основание институтов присяжных бухгалтеров в Великобритании Родиной современного бухгалтерского учета является Италия, однако профессия бухгалтера имеет иное происхождение. Раньше, чем в других странах, бухгалтеры получили официальное подтверждение своей

4.1 Право собственности — единственное основание для консолидации активов

4.1 Право собственности — единственное основание для консолидации активов Управленческие ИБГ практически исчезли уже в начале 2000-х гг. Основной причиной этого стало превращение услуг, оказывавшихся их центральным элементом, из эксклюзивных в рутинные и рыночные.

§ 1. Основание экономического обмена

§ 1. Основание экономического обмена «Составляет ли стремление людей к мене, торговле и вообще к отдаче одной вещи за другую одно из первоначальных свойств человеческой природы или же оно — необходимое следствие разума и способности выражать свои мысли», словом, какие

1 Организация выполнения НИР

1 Организация выполнения НИР 1.1 Общие поаожения 1.1.1 Практические работы по дисциплине «Управление качества» выполняются студентами параллельно с прослушиванием лекционного материала.1.1.2 Объектом практических работ является повышение качества продукции, процессов,

13 Экспертиза окончательной редакции проекта стандарта. Подготовка проекта стандарта к утверждению

13 Экспертиза окончательной редакции проекта стандарта. Подготовка проекта стандарта к утверждению 13.1 Общие требования к подготовке проекта стандарта к утверждению При получении окончательной редакции проекта стандарта национальный орган Российской Федерации по

ОСНОВАНИЕ НОВОЙ ДИСКУРСИВНОСТИ

ОСНОВАНИЕ НОВОЙ ДИСКУРСИВНОСТИ «Концепция “трансформации” Карла Маркса все еще востребована – если и не вся, то по большей части – в интерпретации мира как самопроизводства субъекта истории и истории субъекта». Ж.-Л. Нанси В своей получившей широкую известность

7.3. Основание несамостоятельного филиала

7.3. Основание несамостоятельного филиала Несамостоятельным является филиал, если он в своем внешнем устройстве не отличается от головной фирмы (не ведет отдельной бухгалтерии и не имеет собственного банковского счета) или если его управляющий не имеет широких

Критерии как основание для приоритетов

Критерии как основание для приоритетов Не важно, готовите вы сегодня пилотируемый космический полет или нет, вам нужно выбрать главные задания, которые составят 20 процентов, а также устранить риски, угрожающие 20 процентам результатов. По этой причине ракетостроители

Заложите надежное основание

Заложите надежное основание На основе тех ценностей, которые вы для себя определили (для начала их может быть не больше трех-пяти) вы и начинайте разрабатывать миссию. Она будет рассказывать о том, какой должна стать ваша компания, чего вы хотите достичь и как вы будете

56. Основание пирамиды (Прахалад и Либерталь)

56. Основание пирамиды (Прахалад и Либерталь) ИнструментПриходилось ли вам не только покупать в Китае или Индии, но и продавать людям из этих стран?В 2012 г. редакторы Harvard Business Review покопались в своих старых журналах, чтобы выбрать пять диаграмм, которые, как они

4.3. Календарный план этапов выполнения проекта (три месяца)

4.3. Календарный план этапов выполнения проекта (три

Сроки выполнения проекта по сокращению издержек

Сроки выполнения проекта по сокращению издержек Сроки выполнения проекта по сокращению издержек существенно зависят от масштабов деятельности предприятия и от характера разработанных мероприятий. Кроме того, продолжительность проекта может зависеть от того, какое