Вопрос 71 Анализ уровня использования экономического потенциала и оценка бизнеса

Вопрос 71

Анализ уровня использования экономического потенциала и оценка бизнеса

Уровень использования экономического потенциала характеризуется показателями экономической эффективности и критериями деловой (рыночной) активности фирмы, включающими эффективность использования капитала, устойчивость экономического роста, уровень выполнения основных плановых экономических показателей.

Для оценки деловой активности предприятия необходимо проанализировать следующие показатели.

1. Золотое правило экономики:

Тбп > Тр > Та > 100%,

где Тбп, Тр, Та – темпы изменения соответственно балансовой прибыли, реализации и активов.

Увеличение прибыли более высокими темпами по сравнению с ростом объемов продаж свидетельствует об относительном снижении издержек. Превышение темпов роста объема продаж над активами характеризует эффективное использование ресурсов. В целом данное соотношение показателей свидетельствует о росте экономического потенциала.

2. Коэффициент оборачиваемости оборотных средств и период обращения, в том числе и по отдельным их видам.

Причинами снижения коэффициента оборачиваемости являются: потеря рынков сбыта, низкая покупательская способность, высокая себестоимость продукции, низкая конкурентоспособность товаров, большие остатки материалов.

3. Операционный (производственный) и финансовый циклы. Операционный цикл – период времени, в течение которого совершается оборот запасов и дебиторской задолженности.

Финансовый цикл = Период обращения запасов + Период обращения дебиторской задолженности – Период обращения кредиторской задолженности.

4. Фондо– и материалоотдача.

5. Показатели производительности труда.

6. Показатели рентабельности.

Комплексная оценка бизнеса компании осуществляется на основе анализа динамики общей ресурсоотдачи и рентабельности использования капитала.

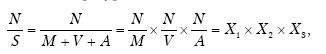

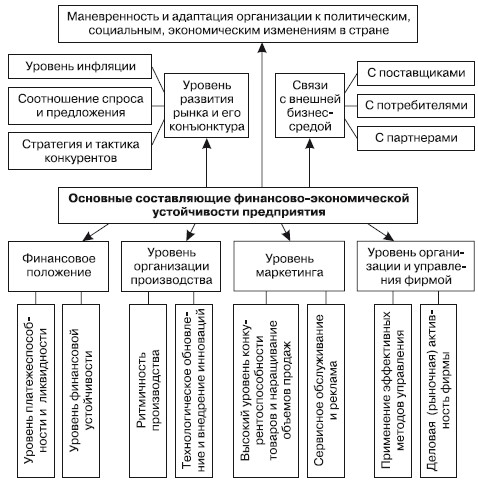

1. Факторная модель ресурсоотдачи:

где N стоимость валовой (или товарной) продукции, тыс. руб.; S затраты на производство и реализацию товаров (полная себестоимость), тыс. руб.; М сумма материальных затрат, тыс. руб.; V затраты на оплату труда, тыс. руб.; А – амортизация, тыс. руб.;

– материалоотдача, руб.;

– материалоотдача, руб.;

– трудоотдача, руб.;

– трудоотдача, руб.;

– амортизациоотдача, руб.

– амортизациоотдача, руб.

По указанной факторной модели методом цепной подстановки проводится расчет количественного влияния факторов на изменение ресурсоотдачи.

В дальнейшем определяются:

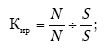

а) коэффициент соотношения темпов роста производства с темпами роста ресурсов по следующей формуле:

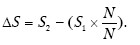

б) относительная экономия совокупных ресурсов (затрат)

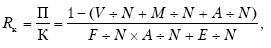

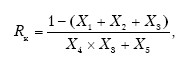

2. Факторная модель рентабельности использования капитала (Rк ):

или

где П – величина прибыли, тыс. руб.; К – капитал, тыс. руб.; F– основной капитал; Е – оборотный капитал; V ? N(Х1) – оплатоемкость продукции, руб.; М ? N(X2) – материалоемкость, руб.; А ? N(X3) – амортизациоемкость, руб.; F ? N(X4) – коэффициент загрузки основного капитала; Е ? N(X5) – коэффициент загрузки оборотного капитала (обратный показатель коэффициента оборачиваемости).

Модели «Дюпона». В 1907 г. компания «Дюпон» разработала схему факторного анализа, в которой органично увязывались показатели, характеризующие каждое направление деятельности фирмы (рис. 6).

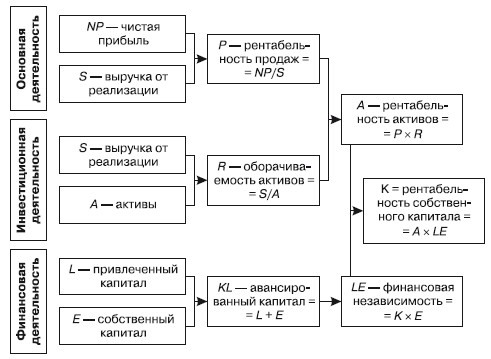

Условия функционирования российских организаций и факторы, влияющие на финансово-экономическую устойчивость фирм, имеют ряд отличий от зарубежных компаний (рис. 7).

Рис. 6. Модель «Дюпона»

Рис. 7. Основные факторы финансово-экономической устойчивой организации

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

22. Анализ имущественного положения организации и оценка эффективности использования ее активов

22. Анализ имущественного положения организации и оценка эффективности использования ее активов Одно из приоритетных направлений в оценке финансового состояния – анализ имущественного положения организации и выявление возможностей приумножения капитала,

25. Анализ основного капитала и оценка эффективности его использования

25. Анализ основного капитала и оценка эффективности его использования Основной капитал – это часть финансовых ресурсов (собственного и заемного капитала) организации, инвестированных для приобретения или создания новых основных фондов производственного и

2. Виды совокупного экономического потенциала национальной экономики

2. Виды совокупного экономического потенциала национальной экономики Совокупный экономический потенциал является основой национальной экономики, от которого непосредственно зависят ее нормальное функционирование, а также темпы и масштабы экономического роста. По

4. Национальное богатство – часть совокупного экономического потенциала национальной экономики

4. Национальное богатство – часть совокупного экономического потенциала национальной экономики Основным составным элементом совокупного экономического потенциала национальной экономики является национальное богатство. Его объем во многом определяет масштабы и

10. Виды совокупного экономического потенциала национальной экономики

10. Виды совокупного экономического потенциала национальной экономики Совокупный экономический потенциал является основой национальной экономики, от которого непосредственно зависят ее нормальное функционирование, а также темпы и масштабы экономического роста. По

106. Анализ использования основных производственных средств организации. Анализ использования материальных ресурсов

106. Анализ использования основных производственных средств организации. Анализ использования материальных ресурсов Основные средства (ОС), часто называемые в экономической литературе и на практике основными фондами, являются одним из важнейших факторов производства.

Вопрос 34. Анализ динамики среднего уровня оплаты труда. Анализ дифференциации работающих по найму по уровню оплаты труда

Вопрос 34. Анализ динамики среднего уровня оплаты труда. Анализ дифференциации работающих по найму по уровню оплаты труда Для изучения динамики среднего уровня заработной платы применяется индексный метод. При этом рассчитываются индексы постоянного, переменного

Вопрос 19 Анализ и оценка уровня организации производства и управления

Вопрос 19 Анализ и оценка уровня организации производства и управления Анализ уровня организации производства проводится по двум группам показателей:• показатели уровня организации производственных процессов (уровень обслуживания, своевременность обеспеченности

Вопрос 20 Оценка уровня технической оснащенности организации

Вопрос 20 Оценка уровня технической оснащенности организации Цель анализа использования основных средств (ОС) выявить резервы повышения эффективности их использования, обосновать необходимость инвестиционных вложений в техническое перевооружение, обновление и (или)

Вопрос 21 Факторный анализ использования основных средств

Вопрос 21 Факторный анализ использования основных средств Анализ использования основных средств проводится по показателям: фондоотдача, фондоемкость (обратный показатель фондоотдачи), рентабельность использования основных средств.Анализ причинно-следственных связей

Вопрос 22 Анализ эффективности использования нематериальных активов

Вопрос 22 Анализ эффективности использования нематериальных активов Нематериальные активы включают купленные патенты, лицензии, права на товарные знаки, на пользование землей и полезными ископаемыми, ноу-хау, программное обеспечение и прочие активы, не имеющие

Вопрос 26 Анализ использования рабочего времени

Вопрос 26 Анализ использования рабочего времени Анализ уровня использования фонда рабочего времени проводится в разрезе каждой категории работников, производственного подразделения и в целом по предприятию. Для обеспечения сопоставимости данных (по причине ежегодных

Вопрос 28 Анализ формирования и использования фонда заработной платы

Вопрос 28 Анализ формирования и использования фонда заработной платы В соответствии с МСФО (IAS) 19 «Вознаграждения работникам» заработная плата относится к первой категории краткосрочных вознаграждений, которые представляют различные формы выплат работникам в обмен на

Вопрос 50 Анализ использования чистой прибыли

Вопрос 50 Анализ использования чистой прибыли Контроль за распределением прибыли на практике осуществляется посредством представления соответствующей отчетности. Однако календарный год, за который представляется отчетность, является частью общего периода развития

Вопрос 60 Расчет и оценка показателей эффективности использования оборотных средств

Вопрос 60 Расчет и оценка показателей эффективности использования оборотных средств Коэффициент оборачиваемости рассчитывается делением стоимости товарной продукции (выручка) на среднегодовую стоимость оборотных средств. Расчетное значение показывает, сколько раз

Вопрос 61 Факторный анализ использования материальных ресурсов

Вопрос 61 Факторный анализ использования материальных ресурсов Эффективность использования материальных ресурсов характеризуется системой обобщающих и частных показателей. Анализ целесообразно начинать с изучения обобщающих показателей.Обобщающие