8.6.7. Показатели оценки деятельности центров инвестиций

8.6.7. Показатели оценки деятельности центров инвестиций

Центры инвестиций — это структурные единицы самого высокого уровня крупных децентрализованных организаций: дочерние и зависимые общества головных организаций, филиалы и др. В практике западных стран к центрам инвестицией относятся также отделения транснациональных корпораций.

Применительно к центрам инвестиций исходят из допущения, что они являются отдельными организациями. Поэтому центры инвестиций составляют обычные формы бухгалтерской (финансовой) отчетности, в том числе отчет о прибыли.

При сравнительной оценке деятельности отдельных центров прибыли суммы прибыли этих центров часто бывают несопоставимыми из-за различий в объемах производства и величины активов центров. В связи с этим в настоящее время для оценки деятельности центров инвестиций в странах с рыночной экономикой используются четыре показателя:

• прибыль;

• рентабельность активов;

• остаточная прибыль;

• экономическая добавленная стоимость (ЭДС).

В качестве первого показателя в зависимости от конкретных условий деятельности используются показатели прибыли до налогообложения, прибыли от обычной деятельности или чистой прибыли.

Показатель рентабельности активов определяется как отношение прибыли к активам (П/А).

В настоящее время отмечены различные подходы к выбору числителя и знаменателя приведенного отношения.

В зарубежной практике в качестве числителя чаще всего используются показатели прибыли до налогообложения и остаточного дохода до косвенных затрат. Наряду с ними некоторые организации принимают в расчет показатель чистой прибыли. В качестве активов (знаменателя формулы) используются показатели:

• стоимость активов по балансу;

• стоимость активов по балансу плюс суммы амортизации по амортизируемым активам;

• действующие активы;

• оборотный капитал плюс внеоборотные активы.

В стоимость активов по балансу амортизируемые активы (основные средства, нематериальные активы и доходные включения в материальные ценности) включаются в остаточной стоимости, т. е. за вычетом начисленной по ним амортизации.

Достоинство показателя балансовой стоимости активов заключается в том, что при его использовании обеспечивается согласованность отражения активов в балансе с прибылью, исчисляемой с учетом начисляемой амортизации. Вместе с тем значение показателя рентабельности активов может постоянно увеличиваться вместе с увеличением сроков использования амортизирующих активов. У менеджера, стимулируемого за показатель рентабельности активов, может возникнуть стремление к использованию имеющихся активов вместо замены их новыми, более эффективными.

В показатель стоимость активов по балансу плюс суммы амортизации по амортизируемым активам включаются амортизируемые активы в первоначальной, а не в остаточной стоимости. Благодаря этому исключается влияние сроков использования, амортизируемых активов на величину их рентабельности активов, а также методов начисления амортизации. У менеджера пропадает стимул противодействия приобретению новых активов. Недостатки показателя первоначальной стоимости активов:

• он не согласуется ни с балансом, ни с отчетом по прибыли, поскольку не включает суммы начисленной амортизации;

• он приводит к двойному счету начисленной амортизационной суммы по амортизируемым активам (при начислении амортизации она уже была отнесена на активы), что искажает величину показателя рентабельности активов.

Недостатки показателя первоначальной стоимости активов оказываются более существенными, чем показателя их балансовой стоимости. Поэтому большая часть организаций при расчете рентабельности активов использует в качестве знаменателя балансовую стоимость активов.

Следует отметить, что при высокой инфляции первоначальная или остаточная стоимость амортизируемых активов не отражает их реальной стоимости. В этих условиях при расчете показателя рентабельности активов амортизируемые активы целесообразно включать в расчет по восстановительной стоимости.

Действующие активы — это активы, находящиеся в эксплуатации, т. е. за вычетом активов, находящихся в реконструкции и техническом перевооружении, в запасе(резерве)и на консервации.

Данный показатель применяется в расчетах рентабельности активов сравнительно редко и, как правило, в том случае, когда решение о переводе части активов на реконструкцию и техническое перевооружение, в запас и на консервацию принимает головная организация.

Оборотный капитал исчисляется путем вычитания из оборотных активов краткосрочных обязательств по ним и прибавления к полученной разнице внеоборотных активов. Данный показатель в расчетах рентабельности активов применяется сравнительно редко.

Таким образом, показатель рентабельности активов может исчисляться с использованием различных показателей прибыли и активов. Для сравнительной оценки деятельности отдельных центров инвестицией головные организации должны применять единую методику расчета показателей рентабельности во всех центрах. Вместе с тем к оценке деятельности отдельного центра инвестицией можно применять любой из рассмотренных вариантов расчета показателя рентабельности активов или одновременно несколько вариантов.

Формулу для расчета рентабельности активов (Ра) можно представить в следующем виде:

Ра = (П: В) х (В: А),

где В – выручка (нетто) от продажи продукции (работ, услуг);

П – прибыль;

А – стоимость активов.

Первый множитель приведенной формулы является показателем рентабельности продаж, а второй – оборачиваемости активов. Они сами по себе имеют важное значение и могут использоваться для оценки деятельности центров инвестиций. Например, показатель рентабельности продаж широко используют торговые организации, отличающиеся сравнительно невысоким удельным весом внеоборотных активов в их общей стоимости.

Показатель остаточной прибыли определяется путем вычитания из прибыли минимально необходимой прибыли на используемые активы. Последний показатель является произведением стоимости активов на норму прибыли по активам, устанавливаемую руководством организации.

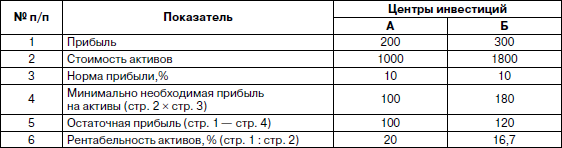

Пример расчета показателей остаточной прибыли и рентабельности активов приведен в табл. 8.6.

Таблица 8.6

Оценка деятельности центров инвестиций по показателям рентабельности активов и остаточной прибыли (тыс. руб.)

Приведенные в табл. 7.6 данные о показателях прибыли и рентабельности активов не позволяют объективно оценить деятельность центров А и Б, поскольку в центре Б выше сумма прибыли (300 тыс. руб. против 200 тыс. руб.), а в центре А – выше рентабельность (20 % против 16,7 %). Показатель остаточной прибыли позволяет дать более высокую оценку деятельности центра Б.

Остаточная прибыль показывает, какую прибыль приносит организации соответствующий центр инвестиций сверх минимально необходимой прибыли на активы. Он отражает вклад соответствующего центра в общие результаты деятельности организации.

Организации могут устанавливать разные нормы прибыли на используемые активы для различных центров инвестиций. При этом более высокие нормы прибыли обычно устанавливаются для видов деятельности с более высоким уровнем риска.

Начиная с 1980-х гг. во многих странах с рыночной экономикой широко применяется показатель экономической добавленной стоимости (ЭДС).

Показатель ЭДС определяется путем вычитания из экономической прибыли отчетного года экономической прибыли предыдущего года. При этом показатель экономической прибыли получается в результате вычитания из чистой прибыли суммы платы за активы.

Величина платы за активы (капитал) устанавливается умножением стоимости активов на их цену. Цена активов – это сумма денежных средств, которую нужно заплатить за использование определенного объема финансовых ресурсов, выраженная в процентах к этому объекту.

Каждый источник финансовых ресурсов имеет свою цену. В этих условиях цена активов определяется по формуле:

Ца = Цi х Уi,

где Ца – цена активов, %;

Ц – цена i-го источника, %;

Уi – удельный вес i-го источника в их общей сумме, %.

Если цена активов определена на уровне 10 °% от их стоимости, то величина платы за активы стоимостью 1 млн руб. составит 100 тыс. руб.

Чистая прибыль центра определяется путем вычитания из прибыли от обычной деятельности суммы налога на прибыль. К полученному остатку прибавляются чрезвычайные доходы и вычитаются чрезвычайные расходы.

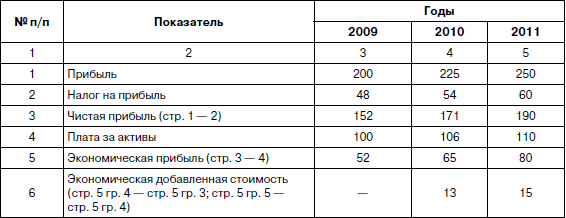

Пример расчета ЭДС за 2010 и 2011 гг. приведен в табл. 8.7.

Таблица 8.7

Расчет экономической добавленной стоимости (млн. руб.)

Показатель ЭДС показывает прирост стоимости акционерного капитала за отчетный период.

При оценке бизнес-единиц по этому показателю менеджеры заинтересованы как в увеличении прибыли, так и в снижении стоимости активов в своей бизнес-единице.

Следует отметить, что при определении показателя ЭДС в расчет нужно принимать лишь те активы, которые действительно контролируются менеджерами бизнес-единиц. В связи с этим в состав активов бизнес-единиц не следует включать деловую репутацию по нематериальным активам, стоимость административного здания компании, ее финансовые вложения, если управление ими осуществляется централизованно, и т. п.

Степень использования различных показателей для оценки деятельности отделений крупнейших транснациональных корпораций представлена в табл. 8.8.

Таблица 8.8

Показатели оценки деятельности отделений ТНК[16]

* Составлена по данным книги «Управленческий учет» / Под ред. В. Палия и Р. Вандер Вила. – М.: ИНФРА-М, 1997. С. 317.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Разновидности и методы оценки инвестиций

Разновидности и методы оценки инвестиций В главе, посвященной количественному анализу, были подробно рассмотрены концепции дисконтированных потоков денежных средств и чистой приведенной стоимости. Доллар сегодня дороже доллара завтра. В большинстве случаев для

24. Показатели коммерческой эффективности инвестиций

24. Показатели коммерческой эффективности инвестиций Расчет показателей коммерческой эффективности инвестиционных проектов формируется на таких принципах:1) используются предусмотренные проектом (рыночные) текущие или прогнозные цены на материальные ресурсы,

11.2. Статические показатели оценки экономической эффективности инновационных проектов

11.2. Статические показатели оценки экономической эффективности инновационных проектов Статические показатели оценки экономической эффективности относятся к простым показателям, используются главным образом для быстрой и приближенной оценки экономической

11.3. Динамические показатели оценки экономической эффективности инновационных проектов

11.3. Динамические показатели оценки экономической эффективности инновационных проектов Динамические показатели оценки эффективности основаны на дисконтировании денежных потоков. К их числу относятся чистый дисконтируемый доход, внутренняя норма рентабельности,

93. Показатели оценки ЧДТП

93. Показатели оценки ЧДТП Чистый денежный поток от текущей деятельности (ЧДПТ) является основным источником самофинансирования организации и поэтому должен составлять существенную долю в структуре внутреннего финансирования любого хозяйствующего

38. Статистические показатели оценки инфляции

38. Статистические показатели оценки инфляции Инфляционный процесс связан с обесцениванием денег, проявляющимся в росте цен на товары и услуги и в нарушении денежного обращения.Из многообразия причин возникновения инфляции обычно выделяют две основных:

1. Задачи оценки и результативные показатели предпринимательской деятельности

1. Задачи оценки и результативные показатели предпринимательской деятельности Результаты предпринимательской деятельности определяют ее конкурентоспособность и потенциал делового сотрудничества, степень удовлетворения экономических интересов всех участников

55. Методы и показатели оценки долговременных инвестиций

55. Методы и показатели оценки долговременных инвестиций Для оценки эффективности долгосрочных инвестиций используются следующие методы: традиционные методы экономического анализа (сравнения, балансовый, сводки и группировки, графический, простых и сложных процентов,

38. Показатели финансовой деятельности предприятия

38. Показатели финансовой деятельности предприятия Наиболее важные показатели финансовой деятельности предприятий.1. Прибыль (убыток) по состоянию на конец отчетного года – это финансовый результат, который выявлен на основе бухгалтерского учета всех финансовых

3. Основные показатели оценки экономического роста и развития национальной экономики: ВВП, ВНП

3. Основные показатели оценки экономического роста и развития национальной экономики: ВВП, ВНП Проблемы экономического роста являются центральными для национальной экономики. От него в конечном счете зависит качество жизни населения. Поэтому его регулирование входит в

2. Виды учета и методы оценки основного капитала, показатели его использования

2. Виды учета и методы оценки основного капитала, показатели его использования Денежная оценка основных фондов отражается в учете по первоначальной, восстановительной, остаточной и ликвидационной стоимости.1. В повседневной практике основные фонды учитываются и

16. Виды учета и методы оценки основного капитала, показатели его использования

16. Виды учета и методы оценки основного капитала, показатели его использования Денежная оценка основных фондов отражается в учете по первоначальной, восстановительной, остаточной и ликвидационной стоимости.1. Первоначальная стоимость – стоимость приобретения или

31. Основные показатели оценки экономического роста и развития национальной экономики: ВВП, ВНП

31. Основные показатели оценки экономического роста и развития национальной экономики: ВВП, ВНП Проблемы экономического роста являются центральными для национальной экономики. От него в конечном счете зависит качество жизни населения. Для разработки ее в актуальном и

10. Основные показатели деятельности

10. Основные показатели деятельности Прежде чем размещать объявление о вакансии, вы должны подготовить детальную должностную инструкцию в письменной форме. В нашей компании должностная инструкция представляет собой список основных показателей деятельности (ОПД). В

Основные показатели деятельности

Основные показатели деятельности Должностная инструкция – это один из видов коммуникации. Когда вы в письменной форме ясно определяете основные показатели деятельности (ОПД) для данной должности, то вы устанавливаете контакт с потенциальным сотрудником. ОПД являются

Показатели деятельности при реализации ИТ-стратегии

Показатели деятельности при реализации ИТ-стратегии При создании ИТ-стратегии целесообразно пользоваться показателями деятельности (не путать с показателями производительности), которые позволяют понять, как ИТ-стратегия улучшает деятельность предприятия. Часто эти