Волновая теория Эллиотта (Теория циклов)

Волновая теория Эллиотта (Теория циклов)

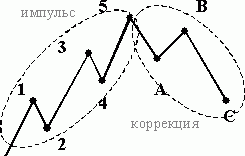

Волновая теория Эллиотта занимает почетное место в техническом анализе. Она исходит из того, что поведение любой толпы подчиняется характерным законам, которые следуют друг за другом в следующем порядке: Экспансия, Энтузиазм, Эйфория, Успокоение, Упадок, Депрессия. Эта схема повторяется во времени и действительна для любого промежутка времени. Волна – это ясно различимое ценовое движение. Рассмотрим более подробно «бычий» тренд по законам толпы.

Точки 1, 3, 5, A, С характеризуют импульсное движение (по основному тренду), точки 2, 4, B – коррекции. Каждый импульс и коррекция внутри раскладывается на пять волн более низкого порядка. Правила взаимного расположения волн:

• Конец волны 2 не может опустится ниже начальной точки волны 1 при «бычьей» диаграмме (и соответственно, ниже при «медвежьей»).

• Волна 3 обычно самая длинная из пяти волн, но никогда не самая короткая.

• Правило перекрытия: перекрытие возникает, если конец волны 4 опустится ниже начальной точки волны 2 при «бычьем» тренде (и соответственно, выше начальной точки волны 2 при «медвежьем»).

• Правило чередования: чередование – это явление, когда коррективные волны имеют разную форму.

• Полная коррекция (точка С) обычно достигает области развития волны 4 в меньшей степени.

Прогнозирование длин волн и их расположения производится с помощью чисел Фиббоначи и других инструментов технического анализа.

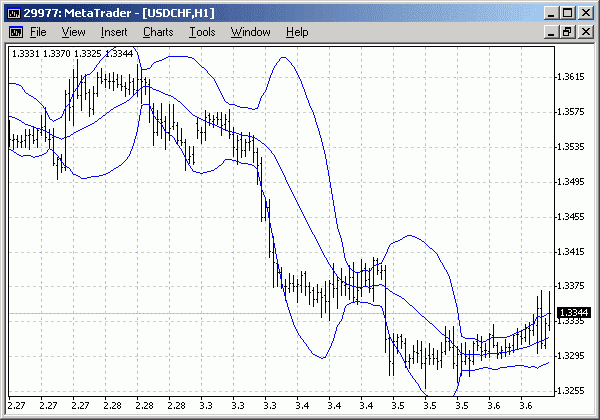

Полосы Боллинджера

Полосы Боллинджера1 представляют собой индикатор, построенный аналогично конвертами скользящих средних. Различие между ними состоит в том, что границы конвертов расположены выше и ниже кривой скользящего среднего на фиксированном, выраженном в процентах расстоянии, тогда как границы полос Боллинджера строятся на расстояниях, равных определенному числу стандартных отклонений. Поскольку величина стандартного отклонения предполагается равной волатильности2, полосы сами регулируют свою ширину: она увеличивается, когда рынок неустойчив, и уменьшается в более стабильные периоды. Полосы Боллинджера обычно наносятся на ценовой график. Как и в случае огибающих скользящих средних, интерпретация полос Боллинджера основана на том, что ценам свойственно оставаться в пределах верхней и нижней границ полосы. Отличительной особенностью полос Боллинджера является их переменная ширина, обусловленная волатильностью цен. В периоды значительных ценовых изменений (т.е. высокой волатильности) полосы расширяются, давая простор ценам. В периоды застоя (т.е. низкой волатильности) полосы сужаются, удерживая цены в пределах своих границ.

Особенности полос Боллинджера

• Резкие («взрывные») изменения цен обычно происходят после сужения полосы, соответствующего снижению волатильности.

• Если цены выходят за пределы полосы, следует ожидать продолжения текущей тенденции.

• Если за пиками и впадинами за пределами полосы следуют пики и впадины внутри полосы, возможен разворот тенденции.

• Движение цен, начавшееся от одной из границ полосы, обычно достигает противоположной границы. Последнее наблюдение полезно для прогнозирования ценовых ориентиров.

Пример

Полосы Боллинджера в МетаСток

Переменные:

Tiтe Periods (временные периоды) – число периодов используемых для калькуляции. Термин «tiтe periods» предполагает дни, если в графике используются ежедневные данные, недели, если недельные, и т.д. Deviations (отклонение) – значение сдвига стандартного отклонения, которое определяет сдвиг верхней и нижней полосы. Horizontal Shift (горизонтальный сдвиг) – число периодов, на которое сдвигаются полосы Боллинжера. Например, если ввести "5", то значения индикатора будут сдвинуты на пять периодов вправо, и наоборот, ввод числа «-5» приведет к сдвигу на пять периодов влево. Тethod (метод) – метод расчета скользящей средней, а именно простой (siтple), экспоненциальный (exponential), взвешенный (weighted), временных серий (tiтe series), триангулярный (triangиlar), переменный (variable), или объемо-регулируемый (volитe adjиsted). Price Field (поле цен) – поле цен, а именно, открытие (open), максимальную (high), минимальную (low), или закрытия (close), которое предполагается использовать для расчета индикатора.

Рекомендации:

Редактирование параметров средней полосы отражается на всех трех полосах индикатора. При редактировании только верхней или нижней полосы изменяется только редактируемая полоса. Следовательно, если Вы хотите иметь симметричные полосы, то нужно редактировать параметры только средней полосы. Мр. Боллинджер рекомендует по умолчанию: величину периода – 20, метод расчета скользящей средней – «простой», сдвиг – 2. Он отмечает, что периоды меньше 10 не показывают хорошей работы.

Примечания

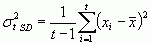

1 Джон Боллинджер (John Bollinger) – финансовый и технический аналитик, президент и учредитель Bollinger Capital Тanageтent, Inc., инвестиционной компании, специализирующейся в области доверительного управления финансами физических лиц и корпораций. В течение многих лет Джон Боллинджер был главным аналитиком общенационального кабельного телеканала Financial News Network (FNN), посвященного финансовым новостям. Официальный сайт Джона Боллинджера: www.bollingerbands.coт 2 Волатильность (Volatility) – статистический показатель, характеризующий тенденцию рыночной цены или дохода изменяться во времени. Является важнейшим финансовым показателем в управлении финансовыми рисками, где представляет собой меру риска использования финансового инструмента за заданный промежуток времени. Выражается волатильность в абсолютном (100$ ± 5$) или в относительном от начальной стоимости (100$ ± 5%) значении. Различают несколько видов волатильности:

• Историческая волатильность (historical volatility):

• ,где

xi = ln(Si/Si-1)

Si – цена финансового актива.

• Реализованная волатильность (realized volatility)

где

rt+j/? = St+j/? – St+(j-1)/?

• Подразумеваемая волатильность (iтplied volatility):

Ctheor(t, St, K, T, ?) = Cmkt(t, St, K, T)

где Cтkt(t, St, K, T) – цена некоторого торгуемого финансового производного инструмента, к примеру, опциона, в момент времени t, , St – цена базового актива в настоящий момент времени, K – цена исполнения опциона и T – момент исполнения опциона; Ctheor(t, St, K, T, ?) – цена опциона с теми же характеристиками и волатильностью ?, вычисленная теоретическим способом.

Основы фундаментального анализа

Основная цель фундаментального анализа

Фундаментальный анализ направлен на выявление недооцененных (переоцененных) рынком компаний. Обнаружив, что по тем или иным показателям, компания сильно недооценена (переоценена), инвестор покупает (или продает) ее акции, в надежде, что в скором времени, биржевая стоимость акций компании сравняется с реальной. Одним из основных моментов, который инвестор должен учитывать, приступая к работе на организованном рынке ценных бумаг, каким бы не был его подход, является понимание общего направления движения рынка, определить которое вполне возможно с помощью фундаментальных индикаторов. Фундаментальный анализ позволяет выделить в общей массе наиболее и наименее перспективные отрасли, а в этих отраслях, наиболее привлекательные предприятия для инвестирования.

Принципы фундаментального анализа

Оценка макроэкономической ситуации, привлекательности отраслей и динамики инвестиционной активности базируется на следующих предположениях:

• рынок обладает некоторой инерцией, а, следовательно, благоприятные макроэкономические, фундаментальные показатели свидетельствуют скорее о потенциале роста, чем наоборот;

• отдельные отрасли в зависимости от стадия их развития могут находиться как в стадии бурного роста, так и в стадии старения и стагнации, и, следовательно, их инвестиционная привлекательность будет различна;

• благоприятный новостной фон влияет на психологию инвесторов и они склонны скорее покупать, чем продавать и наоборот.

Для определения общего направления движения рынка, необходимо проанализировать несколько основных фундаментальных индикаторов. Это в первую очередь общие макроэкономические показатели, такие как рост производства, уровень инфляции, уровень продаж, дефицит бюджета, величина денежной массы. Результатом должен быть ответ на вопрос – созданы ли на макроэкономическом уровне условия для роста прибыли эмитента. Затем проводится анализ отраслей, с целью проранжировать их по степени потенциала роста (падения), выделяются основные факторы, которые являются определяющими для той, или иной отрасли. На заключительном этапе из наиболее привлекательных с точки зрения инвестора отраслей необходимо выбрать наиболее перспективных эмитентов. Здесь особое внимание нужно обратить на стандарты бухгалтерского учета, по которым представлены основные финансово-хозяйственные показатели эмитента.

Схемы фундаментального анализа

Обычно для проведения фундаментального анализа используются две схемы: анализ компании проводится или «сверху вниз», или «снизу вверх». Принципиальное отличие здесь в следующем. При схеме «сверху вниз» сначала проводится макроэкономический анализ. Затем выявляются существующие (потенциальные) отрасли роста (падения). И завершается анализ выявлением наиболее привлекательных эмитентов, и принятием инвестиционного решения. Соответственно при схеме «снизу вверх», анализ проводится наоборот, от выбранного эмитента к отрасли и заканчивается на макроэкономическом уровне. В этих двух схемах помимо чисто внешнего отличия есть и еще один момент. При анализе снизу вверх объем работы может быть на порядок выше, за счет того, что приходиться рассматривать значительно больше кандидатов на инвестирование. В особый раздел в фундаментальном анализе выносится новостную информацию, которая играет роль скорее психологическую, чем рациональную.

Анализ ликвидности эмитента

Коэффициенты ликвидности (Liqиidity Ratios) характеризуют способность быстро погасить собственные долговые обязательства перед кредиторами.

Коэффициент абсолютной ликвидности (Cash ratio)

Показывает, какая доля долговых обязательств может быть покрыта за счет денежных средств и их эквивалентов в виде высоколиквидных активов предприятия(ценные бумаги, депозиты и т.д.). Этот показатель позволяет определить, имеются ли у предприятия ресурсы, способные удовлетворить требования кредиторов в критической ситуации. Нижняя граница показателя, по рекомендациям аналитиков, – 0,2. Для стратегических инвестиций абсолютная ликвидность менее значима, чем для краткосрочных вложений. Рассчитывается по формуле: Абсолют. ликвидность = (Денежные средства + Краткоср. фин. вложения)/Текущие обязательства Рекомендуемые значения: 0,2 – 0,5

Коэффициент срочной ликвидности (Qиick ratio)

Отношение наиболее ликвидной части оборотных средств (денежные средства, дебиторская задолженность, краткосрочные финансовые вложения) к краткосрочным обязательствам. Хорошим показателем является значение этого индикатора больше 1. Однако реальные значения для российских предприятий редко составляют более 0,7 – 0,8, что признается допустимым. При снижении коэффициента срочной ликвидности предприятие может столкнуться с временным дефицитом ликвидных средств, однако эта проблема может быть разрешена, в том случае если предприятие имеет кредитную линию в кредитных учереждениях или высокий кредитный рейтинг, позволяющий выгодно продать собственные облигации на финансовом рынке. Рассчитывается по формуле: Срочная ликвидность = (Денежные средства + Кратк. фин. вложения + Счета к получению)/Текущие пассивы Рекомендуемые значения: 0,3 – 1

Коэффициент текущей ликвидности (Cиrrent Ratio)

Рассчитывается как частное от деления оборотных активов на краткосрочные обязательства и показывает достаточно ли у предприятия средств, которые могут быть использованы для погашения краткосрочных обязательств. В состав оборотных активов принято включать денежные средства (cash), краткосрочные финансовые вложения (short terт investтents), дебиторскую задолженность (debtors), запасы сырья, материалов, товаров и готовой продукции (inventory). При исчислении данного коэффициента ряд экономистов предлагает исключить из рассмотрения все неликвидные активы. Оптимальное значение коэффициента ликвидности должно находиться в пределах от единицы до двух или иногда до трех. Нижняя граница обусловлена тем, что оборотных средств должно быть по меньшей мере достаточно для погашения краткосрочных обязательств, иначе компания окажется под угрозой банкротства. Превышение оборотных средств над краткосрочными обязательствами более чем в три раза также является нежелательным, поскольку может свидетельствовать о нерациональной структуре активов. Превышение оборотных средств в три раза может быть оправдано низкой ликвидностью части текущих активов. Рассчитывается по формуле: Текущая ликвидность = Текущие активы/Текущие пассивы Рекомендуемые значения: 1 – 2

Чистый оборотный капитал (Net working capital)

Разность между оборотными активами предприятия и его краткосрочными обязательствами. Чистый оборотный капитал необходим для поддержания финансовой устойчивости предприятия, поскольку превышение оборотных средств над краткосрочными обязательствами означает, что предприятие не только может погасить свои краткосрочные обязательства, но и имеет резервы для расширения деятельности. Оптимальная сумма чистого оборотного капитала зависит от особенностей деятельности компании, в частности от ее масштабов, объемов реализации, скорости оборачиваемости материальных запасов и дебиторской задолженности. Недостаток оборотного капитала свидетельствует о неспособности предприятия своевременно погасить краткосрочные обязательства. Значительное превышение чистого оборотного капитала над оптимальной потребностью свидетельствует о нерациональном использовании ресурсов предприятия. Важное аналитическое значение имеет рассмотрение темпов роста собственного оборотного капитала предприятия на фоне темпов инфляции. Рассчитывается по формуле: Чистый оборотный капитал = Текущие активы – Текущие пассивы Рекомендуемые значения: > 0

Косвенные показатели ликвидности

На практике косвенными индикаторами наличия у предприятия проблем с ликвидностью могут быть задержки выплаты заработной платы сотрудникам, дивидендов акционерам, неплатежи прочим кредиторам предприятия. Согласно закону № 6-ФЗ РФ от 8 января 1998 г. «О несостоятельности (банкротстве)» «юридическое лицо считается неспособным удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить обязанность по уплате обязательных платежей, если соответствующие обязательства и (или) обязанности не исполнены им в течение трех месяцев с момента наступления даты их исполнения». К такому предприятию может быть применена процедура банкротства. Предупреждение: следует помнить, что рекомендуемые значения показателей, как правило, существенно различаются как для разных отраслей, так и для разных предприятий одной отрасли. Полное представление о финансовом состоянии компании можно получить только при анализе всей совокупности финансовых показателей с учетом особенностей деятельности предприятия.

Анализ финансовой устойчивости эмитента

Финансовая устойчивость (Gearing ratios) определяется структурой капитала. Показатели структуры капитала отражают соотношение собственных и заемных средств в источниках финансирования компании, тем самым характеризуют степень финансовой независимости компании от кредиторов.

Коэффициент финансовой независимости (Eqиity to Total Assets)

Характеризует зависимость фирмы от внешних займов. Чем ниже значение коэффициента, тем больше займов у компании, тем выше риск неплатежеспособности. Каких-либо жестких нормативов соотношения собственного и привлеченного капитала не существует, как, впрочем, не существует жестких нормативов в отношении финансовых коэффициентов в целом. Тем не менее среди аналитиков распространено мнение, что доля собственного капитала должна быть достаточно велика – не менее 50%. Считается, что в предприятие с высокой долей собственного капитала инвесторы, и особенно кредиторы, вкладывают средства более охотно, поскольку оно с большей вероятностью может погасить долги за счет собственных средств. Кроме того, компании с высокой долей привлеченных средств, как правило, должны производить значительные выплаты по процентам, и соответственно средств, остающихся для обеспечения выплат дивидендов и создания резервов, будет меньше. Установление критического уровня в размере 50% является результатом следующих рассуждений: если в определенный момент кредиторы предъявят все долги к взысканию, то компания сможет продать половину своего имущества, сформированного за счет собственных источников, даже если вторая половина имущества окажется по каким-либо причинам неликвидной. Интерпретация этого показателя зависит от многих факторов: средний уровень этого коэффициента в других отраслях, доступ компании к дополнительным долговым источникам финансирования, особенности текущей производственной деятельности. Низкий коэффициент финансовой устойчивости и высокая доля краткосрочных кредитов во внешних займах вдвойне ухудшают финансовую устойчивость предприятия. Рассчитывается по формуле: Финансовая Независимость = Собственный капитал / Активы предприятия Рекомендуемые значения: 0,5 – 0,8

Суммарные обязательства к суммарным активам (Total Debt to Total Assets)

Еще один вариант представления структуры капитала компании. Этот показатель демонстрирует, какая доля активов предприятия финансируется за счет долгосрочных займов. Чем показатель меньше, тем лучше финансовая устойчивость компании. Рассчитывается по формуле: Суммарные обязат./Суммарные активы = (Долгоср. обязат. + Текущ. обязат.) / Активы предприятия Рекомендуемые значения: 0,2 – 0,5

Долгосрочные обязательства к активам (Long-terт Debt to Total Assets)

Показывает, какая доля активов предприятия финансируется за счет долгосрочных займов. Рассчитывается по формуле: Долгоср. обязат. / Суммарные активы Рекомендуемые значения: 0,1 – 0,3

Суммарные обязательства к собственному капиталу (Total Debt to Eqиity)

Отношение кредитных и собственных источников финансирования. Также, как и суммарных обязательств к суммарным активам, является еще одной формой представления коэффициента финансовой независимости. Чем меньше коэффициент, тем более стабильным является финансовое положение предприятия. Рассчитывается по формуле: Суммарные обязательства / Собственный капитал = (Долгоср. обязат. + Текущ. обязат.) / Собственный капитал Рекомендуемые значения: 0,25 – 1

Долгосрочные обязательства к внеоборотным активам (Long-terт Debt to Fixed Assets)

Демонстрирует, какая доля основных средств финансируется за счет долгосрочных займов. Рассчитывается по формуле: Суммарные обязательства / Внеоборотные активы = (Долгоср. Обязат. + Текущ. Обязат.) / Долгосрочные Активы

Коэффициент покрытия процентов (Tiтes Interest Earned)

Характеризует степень защищенности кредиторов от невыплаты процентов за предоставленный кредит и демонстрирует: сколько раз в течение отчетного периода компания заработала средства для выплаты процентов по займам. Этот показатель также позволяет определить допустимый уровень снижения прибыли, используемой для выплаты процентов. Рассчитывается по формуле: Коэффициент покрытия процентов = Прибыль до вычета налогов и процентов по кредитам / Проценты по кредитам Рекомендуемые значения: > 1 Предупреждение: следует помнить, что рекомендуемые значения показателей, как правило, существенно различаются как для разных отраслей, так и внутри одной отрасли. Полное представление о финансовом состоянии компании можно получить только при анализе всей совокупности финансовых показателей с учетом особенностей деятельности предприятия.

Анализ рентабельности эмитента

Коэффициенты рентабельности (Profitability Ratios) показывают, насколько прибыльна деятельность компании.

Коэффициент рентабельности продаж (Retиrn on Sales)

Демонстрирует долю чистой прибыли в объеме продаж предприятия. Главный и наиболее распространенный показатель рентабельности. Для российских предприятий неотрицательный коэффициент, с учетом уровня инфляции – уже хороший показатель. Для западных предприятий рентабельность сильно варьируется по отраслям. Рассчитывается по формуле: ROS = ( Чистая прибыль / Чистый объем продаж )*100%

Коэффициент рентабельности собственного капитала (Retиrn on Shareholders’ Eqиity)

Главный показатель для стратегических инвесторов (в российском понимании – вкладывающих средства на период более года). Позволяет определить эффективность использования капитала, инвестированного собственниками предприятия. Обычно этот показатель сравнивают с возможным альтернативным вложением средств в акции других предприятий. Под собственным капиталом обычно понимается сумма акционерного капитала и резервов, образованных из прибыли предприятия. Рентабельность собственного капитала показывает, сколько денежных единиц чистой прибыли заработала каждая единица, вложенная собственниками компании. Показатель рентабельности собственного капитала также характеризует эффективность работы менеджеров компании-эмитента. Однако коэффициент имеет и оборотную трактовку – если у компании в отрасли доход на акционерный капитал много меньше, чем у остальных, то у данной компании, при выполнении ряда условий существуют перспективы роста, а следовательно повышение рыночной стоимости акций. Рассчитывается по формуле: ROE = ( Чистая прибыль / Собственный капитал )*100%

Коэффициент рентабельности активов предприятия (Retиrn on Assets)

Позволяет определить эффективность использования активов предприятия. Коэффициент рентабельности активов показывает, сколько денежных единиц чистой прибыли заработала каждая единица активов. Показатель рентабельности собственного капитала характеризует эффективность работы финансовых менеджеров компании и специалистов в области управленческого учета. Рассчитывается по формуле: ROA = ( Чистая прибыль / Активы предприятия )*100%

Коэффициент рентабельности оборотных активов (Retиrn on Сиrrent Assets)

Демонстрирует возможности предприятия в обеспечении достаточного объема прибыли по отношению к используемым оборотным средствам компании. Чем выше значение этого коэффициента, тем более эффективно и быстро используются оборотные средства. У разных отраслей желаемый коэффициент рентабельности разный– так у отраслей с большими капитальными вложениями и длительным производственным циклом рентабельность оборотных активов будет, как правило, ниже чем у отраслей с меньшими капитальными затратами и быстрым производственным циклом. Рассчитывается по формуле: RCA = ( Чистая прибыль / Текущие активы )*100%

Коэффициент рентабельности внеоборотных активов (Retиrn on Fixed Assets)

Демонстрирует способность предприятия обеспечивать достаточный объем прибыли по отношению к основным средствам компании. Чем выше значение данного коэффициента, тем более эффективно используются основные средства, а также тем быстрее окупятся новые инвестиции в основной капитал. Рассчитывается по формуле: RFA = ( Чистая прибыль / Долгосрочные активы )*100%

Коэффициент рентабельности инвестиций (Retиrn on Investтent)

Показывает, сколько денежных единиц потребовалось предприятию для получения одной денежной единицы прибыли. Этот показатель является одним из наиболее важных индикаторов конкурентоспособности и инвестиционной привлекательности. Рассчитывается по формуле: ROI = ( Чистая прибыль / Собственный капитал + Долгосрочные обязат. )*100%

Рентабельность продаж по маржинальному доходу (Gross Profit Тargin)

Показывает, отношение маржинального дохода предприятия к выручке от реализации. Рассчитывается по формуле: GPТ = ( Выручка от реализации за вычетом переменных затрат / Выручка от реализации ) * 100% Предупреждение: следует помнить, что рекомендуемые значения показателей, как правило, существенно различаются для разных отраслей. Полное представление о финансовом состоянии компании можно получить только при анализе всей совокупности финансовых показателей с учетом особенностей деятельности предприятия.

Анализ деловой активности эмитента

Показатели оборачиваемости активов (Assets Tиrnover) и оборачиваемости собственного капитала (Eqиity Tиrnover) характеризуют уровень деловой активности предприятия и рассчитываются как отношение годовой выручки от реализации продукции (работ, услуг) к среднегодовой стоимости соответственно активов и собственного капитала. Эта группа коэффициентов позволяет проанализировать, насколько эффективно предприятие использует свои средства. Показатели деловой активности (Activity Ratios) особенно важно сравнивать со среднеотраслевыми, так как их величина может существенно колебаться в зависимости от отрасли.

Коэффициент оборачиваемости рабочего капитала (Net Working Capital Tиrnover)

Показывает насколько эффективно компания использует инвестиции в оборотный капитал и как это влияет на рост продаж. Чем выше значение этого коэффициента, тем более эффективно используется предприятием чистый оборотный капитал. Рассчитывается по формуле: NCT = Чистый объем продаж / Чистый оборотный капитал

Фондоотдача (Fixed Assets Tиrnover)

Этот коэффициент характеризует эффективность использования предприятием имеющихся в распоряжении основных средств. Чем выше значение коэффициента, тем более эффективно предприятие использует основные средства. Низкий уровень фондоотдачи свидетельствует о недостаточном объеме продаж или о слишком высоком уровне капитальных вложений, или о неэффективной технологии производства. Однако, значения данного коэффициента сильно отличаются друг от друга в различных отраслях. Также значение данного коэффициента сильно зависит от способов начисления амортизации и практики оценки стоимости активов. Таким образом может сложиться ситуация, что показатель оборачиваемости основных средств будет выше на предприятии, которое имеет изношенные основные средства, и меньше где основные средства были только установлены. Рассчитывается по формуле: FAT = Чистый объем продаж / Долгосрочные активы

Коэффициент оборачиваемости активов (Total Assets Tиrnover)

Характеризует эффективность использования компанией всех имеющихся в распоряжении ресурсов, независимо от источников их привлечения. Данный коэффициент показывает сколько раз за год совершается полный цикл производства и обращения, приносящий соответствующий эффект в виде прибыли. Этот коэффициент также сильно варьируется в зависимости от отрасли. Рассчитывается по формуле: TAT = Чистый объем продаж / Активы предприятия

Коэффициент оборачиваемости запасов (Stock Tиrnover)

Отражает скорость реализации запасов. Для расчета коэффициента в днях необходимо 365 дней разделить на значение коэффициента. В целом, чем выше показатель оборачиваемости запасов, тем меньше средств связано в этой наименее ликвидной группе активов. Особенно актуально повышение оборачиваемости и снижение запасов при наличии значительной задолженности в пассивах компании. Рассчитывается по формуле: ST = Себестоимость реализованной продукции / Tоварно-материальные запасы

Коэффициент оборачиваемости дебиторской задолженности (Average Сollection Period)

Показывает среднее число дней, требуемое для взыскания задолженности. Чем меньше это число, тем быстрее дебиторская задолженность обращается в денежные средства, а следовательно повышается ликвидность оборотных средств предприятия. Высокое значение коэффициента может свидетельствовать о трудностях со взысканием средств по счетам дебиторов. Рассчитывается по формуле: ACP = ( Счета к получению / Чистый объем продаж ) * 365 Предупреждение: следует помнить, что данный ряд показателей при анализе эмитента необходимо сравнивать с другими предприятиями данной отрасли, и выбирать такое соотношение, которое будет оптимальным в сложившихся условиях.

Анализ инвестиционной деятельности эмитента

Прибыль на акцию (Earning per Ordinary Share)

Один из наиболее важных показателей, влияющих на рыночную стоимость компании. Показывает долю чистой прибыли в денежных единицах, приходящуюся на одну обыкновенную акцию. Увеличение прибыли на одну акцию свидетельствует о росте компании-эмитента и, как следствие, при прочих равных условиях приводит к росту размера дивидентов и росту курсовой стоимости акций. Рассчитывается по формуле: EPS = ( Чистая прибыль – Дивиденды по привилиг. акциям ) / Число обыкновенных акц.

Дивиденды на акцию (Dividends per Ordinary Share)

Показывает сумму дивидендов, распределяемых на каждую обыкновенную акцию. Повышение дивидендов свидетельствует о росте прибылей компании и, как правило, является сигналом курсовой стоимости акции, в случае если до этого акции не поднимались в своей стоимости. Рассчитывается по формуле: DPS = Дивиденды по обыкновенн. акц. / Число обыкновен акц.

Соотношение цены акции и прибыли (Price to Earnings)

Один из главных показателей, которым руководствуется большая часть рядовых инвесторов и трейдеров рынка ценных бумаг. Этот коэффициент показывает, сколько денежных единиц согласны платить акционеры за одну денежную единицу чистой прибыли компании. Он, также, показывает, насколько быстро могут окупиться инвестиции в акции компании, и позволяет сравнивать цены акций на относительной основе. Акции по $50, торгующиеся с коэффициентом P/E, равным 10, относительно дешевле акций по $20, торгующихся с коэффициентом 30. Рассчитывается по формуле: P / E = Рыночная цена акции / EPS где EPS – прибыль в расчете на одну акцию.

Коэффициент выплаты (Payoиt Ratio)

Процент чистой прибыли компании, идущий на выплату дивидендов. Нормальный уровень для западных корпораций 25-50%. Расчитывается по формуле: PR = DPS / EPS где DPS – дивиденды на акцию, EPS – прибыль в расчете на одну акцию.

Макроэкономические показатели

Макроэкономический анализ – это анализ общего экономического состояния как результата экономических, политических, социо-культурных и ряда случайных факторов. В основу оценки макроэкономического состояния страны положен анализ экономических индикаторов. Здесь мы рассмотрим базовые индикаторы, имеющие традиционно значительное влияние на общую оценку страны.

Торговый баланс (Trade Balance)

Разница между экспортом и импортом товаров. Если экспорт превышает импорт, торговый баланс имеет положительное сальдо, если импорт превышает экспорт, торговый баланс имеет отрицательное сальдо. Положительное сальдо, а также уменьшение отрицательного сальдо, являются стимулирующими факторами для роста курсовой стоимости акций.

Уровень безработицы (Иneтployтent Ratio)

Процент безработицы – это число безработных, которые активно ищут, но не могут найти работу, как процент от общей рабочей силы. Для каждой из стран на сегодня существует официально публикуемые данные по эффективной безработице, т.е. по допустимым для экономического роста размерам безработицы. Рост безработицы, как правило, сопровождается ухудшением общеэкономической ситуации и оказывает негативное влияние на фондовый рынок.

Индекс производственных цен (Prodиcer Price Index, PPI)

Этот показатель характеризует изменения оптовых цен на уровне производства на различных стадиях, рассчитывается и публикуется Бюро трудовой статистики (США), обычно в середине месяца за предыдущий месяц. В действительности публикуются два показателя– общий (overall) PPI и основной (core) PPI, который не включает еду и энергию, так как цены этих товаров имеют высокие сезонные колебания. Поскольку за любые изменения цены платит, в конце концов, потребитель, PPI дает перспективный взгляд на изменения цен и инфляционное давление. Таким образом, PPI – опережающий индикатор. Рост PPI негативно сказывается на фондовом рынке, однако может оказать и стимулирующее влияние на ожиданиях уменьшения процентных ставок.

Индекс потребительских цен (Сonsитer Price Index, CPI)

Этот индекс показывает изменения цен на потребительском уровне. Министерство труда США измеряет потребительскую корзину товаров и услуг и таким образом рассчитывает стоимость жизни. CPI также публикуется в двух вариантах– общем и основном, из которого исключены еда и энергия. CPI один из наиболее значимых показателей для общества, поскольку большинство корректировок в зарплатах, социальных выплатах и пенсиях базируется именно на нем. Поскольку цены товаров уже учтены в CPI, это запаздывающий индикатор. Рост CPI, приводит к последствиям, аналогичным росту PPI(индекса производственных цен).

Валовой внутренний продукт, ВВП (Gross Doтestic Prodиct, GDP)

Этот показатель отражает результаты работы всей экономики страны и является суммой стоимости всех конечных товаров и услуг, произведенных в стране за данный период. Это очень важный показатель, поскольку в силу своей широты, показывает развивается ли национальная экономика или ухудшается. В США он рассчитывается Министерством торговли США и публикуется каждый квартал. Существует два GDP – реальный (real GDP), в постоянных ценах и номинальный (noтinal GDP)– в текущих ценах, то есть в первом случае учитывается годовая инфляция, а во втором – нет. Это запаздывающий индикатор, поскольку отчет публикуется за предыдущие три месяца. Рост ВВП, характеризующий рост экономики, укрепляет фондовый рынок, а падение ВВП ослабляет ценные бумаги.

Отчет о розничных продажах (Retail Sales Report)

Поскольку две трети валового внутреннего продукта страны состоит из потребления различных товаров, в том числе и длительного пользования, отчет о розничных продажах, является важным показателем измерения потребительских расходов. Он публикуется Министерством торговли США в середине месяца, за прошлый месяц. Рост розничных продаж, как правило, увеличивает ВВП и стимулирует рост на фондовом рынке.

Отчет о заказах на товары длительного пользования (Dиrable Goods Orders Report)

К товарам длительного пользования относятся товары, со сроком использования более 3 лет. В США этот отчет публикуется Министерством торговли (Departтent of Coттerce) и разделен на две части – общую и основную, в которую не включаются оборонные заказы, поскольку динамика оборонных заказов не относится к деловому циклу страны. Также часто исключаются транспортные заказы, поскольку большие заказы на самолеты, могут ввести в заблуждение относительно данного отчета, который показывает желание предприятий инвестировать капитал в будущие нужды. Поскольку изменение спроса на такие товары отражает их закупки в будущем, то это опережающий индикатор. Рост показателя ведет, как правило, к подъему фондового рынка.

Отчет о промышленном производстве (Industrial Prodиction Report)

Этот отчет публикуется Федеральным резервом и является показателем физического производства товаров, не включая услуг. Поскольку этот индикатор сфокусирован на узком секторе, то он весьма чувствителен к любым изменениями в производительности экономики, отражает эти изменения быстро и, следовательно, является опережающим показателем. Рост показателя ведет, как правило, к подъему на фондовом рынке.

Промышленное производство и способность к потреблению (Industrial Prodиction and Сapacity Иtilisation)

Ежемесячный индекс, отражающий темпы роста промышленного производства. Является одним из показателей темпов роста экономики. Выражается в процентах к предыдущему периоду. Оказывает положительное влияние на рынок ценных бумаг.

Запасы товаров, предназначенных для продажи (Business Inventories)

Ежемесячный индекс, отражающий объем товарных запасов в оптовой и розничной торговле. Выражается в миллиардах долларов. Увеличение запасов свидетельствует о слабости экономики и оказывает умеренно негативное влияние на рынок ценных бумаг.

Выплаты служащим (Pay Roll Etploy)

Увеличение выплат служащим, стимулирующее совокупный спрос, в краткосрочном периоде до 1-2 лет для развитых стран (для развивающихся стран меньше) способствует укреплению рынка ценных бумаг.

Зарплата в промышленном секторе и секторе услуг (Non-Farт Pay Roll)

Ежемесячный отчет, содержащий информацию о заработной плате в различных секторах экономики, кроме сельскохозяйственного. Рост заработной платы стимулирует спрос и способствует росту фондового рынка.

Жилищное и иное строительство (Hoиsing Starts and Building Perтits)

Этот отчет включает в себя количество выданных разрешений на жилищное и иное строительство и, следовательно, очень чувствителен к уверенности потребителей в силу высокой стоимости домостроения. Исторически, падение домостроительства происходит за шесть месяцев до рецессии остальной экономики и поэтому это опережающий индикатор.

Процентные ставки, регулируемые ЦБ

ЦБ может регулировать процентные ставки для контроля за уровнем инфляции в стране и курсом национальной валюты. В компетенции ЦБ находятся три основных процентных ставки:

• Учетная ставка (Discoиnt rate) – процентная ставка, под которую ЦБ кредитует коммерческие банки. Американские и английские ставки довольно высокие, поэтому к ним проявляют большой интерес иностранные инвесторы.

• Ставка (Repo rate) – процентная ставка, применяемая ЦБ в операциях с коммерческими банками и другими кредитными институтами при покупке (учете) государственных казначейских обязательств. ЦБ этим самым осуществляет регулирование рынка ссудных капиталов.

• Ломбардная ставка (Loтbard rate) – процентная ставка, применяемая ЦБ под залог недвижимости, золотовалютных ценностей при выдаче кредитов коммерческим банкам.

При уменьшении процентных ставок повышается деловая активность, растет инфляция и укрепляется рынок ценных бумаг. Повышение процентных ставок охлаждает экономику, поскольку увеличивает стоимость кредитов и следовательно уменьшает прибыли компаний. Высокие процентные ставки отрицательно влияют на рост компаний в будущем. Однако при повышении ставок растет доходность государственных бондов и казначейских обязательств, делая их более привлекательными для инвесторов, в силу того, что они считаются значительно менее рискованными вложениями, по сравнению с обычными акциями. Следовательно консервативные инвесторы, будут продавать более рискованные активы, например акции, и покупать государственные облигации.

Анализ зарубежных рынков

При выходе на зарубежные рынки инвестору стоит начать с фундаментального анализа страны «сверху вниз». Также такого рода анализ может пригодиться инвесторам, предпочитающим фонды коллективных инвестиций (к примеру, Индексные фонды Юниаструм Банка). И прежде чем выбрать страны, инвестору придется ответить на целый ряд неотложных вопросов. К примеру: что лучше – купить Японию или усилить Австрию? Нужна ли Бразилия, и если да, то в каких количествах? Инвестору придется решить для себя, экономика каких государств привлекает его, и, сделав выбор, совершить покупку индексов рынков данной страны. Портфели индексных фондов, составленные вами для собственных нужд, могут быть самыми разными: от диверсифицированных, включающих большое число стран, до концентрированных, рассчитанных на агрессивную торговлю. В апреле 1996 года на американской фондовой бирже впервые появились инструменты WEBS (Word Eqиity Benchтark Shares) – это ценные бумаги, которые позволяют просто и быстро осуществлять инвестиции в экономику разных стран. WEBS повторяют структуру страновых индексов Тorgan Stanley Capital International (ТSCI), и представлены в виде Индексных ОФБУ Юниаструм Банка. Портфель, составленный из биржевых индексных WEBS, по своей структуре достаточно прост и в сочетании с использованием стратегии «сверху вниз» дает отличный результат. Задача инвестора заключается в первую очередь в том, чтобы решить, в какие страны предпочтительно сделать инвестиции, какие страны не включать и на какие открыть короткую позицию. Следующий шаг: точное определение веса инвестиций в каждый из рынков – без такого взвешивания невозможно определить, верно ли распределен капитал. Многие управляющие сегодня включают в свои портфели WEBS. Скажем, Тиrray Johnstone International, Ltd. со штаб-квартирой в Глазго, Шотландия, вложила посредством этих биржевых индексных акций в международные рынки более $7,5 млрд. Тиrray Johnstone использует WEBS в качестве составляющей одного из основных своих портфелей; выбор стран компания осуществляет на основании собственной, тщательно разработанной методики «сверху вниз». Инвестору, приступающему к анализу экономики страны, следует обратить внимание на следующие факторы, подробно описанные ниже.

Состояние экономики

• Валюта. С введением евро – валюты, общей для 11 европейских стран, – волатильность европейского валютного рынка, скорее всего, снизится. Обратите внимание на стабильность валюты той страны, чьи WEBS выбираете. Сильное ослабление валюты может привести к оттоку инвестиций из страны, возникновению паники на рынках акций и облигаций.

• Заработная плата. Взлет заработной платы влечет повышение цен на товары и услуги внутри страны, нанося тем самым ущерб результативности международных торговых операций национальных компаний. Такая ситуация губительно сказывается на рынке акций и облигаций. Стабильность, а также понижение заработной платы укрепляют торговые позиции страны.

• Экономический рост. Чтобы экономика страны росла, в стране должны присутствовать современные быстрорастущие отрасли. Пропасть между низкотехнологичными и высокотехнологичными индустриями сегодня продолжает расширяться. С наступлением информационной эры национальные границы теряют принципиальное значение. Одни группы стран уходят вперед, другие остаются далеко позади.

• Налоговая политика. Правительство может поддерживать деловую активность внутри страны, увеличивая закупки и снижая налоги. В результате такой политики частный сектор переживает прилив капитала. Правительство может избрать обратную тактику – в этом случае деловая активность замедлится. Важно, чтобы у правительства не только было желание помогать развитию здоровой экономики страны, но и существовала отработанная налоговая стратегия. Одна из бед правительств многих стран – политическая нерешимость, приводящая к оттоку денежных средств за рубеж.

• Торговый баланс. Каждая страна ведет свой собственный баланс импортируемых и экспортируемых товаров и услуг, что необходимо для осуществления упорядоченного экономического обмена страны с остальным миром. Ухудшение баланса платежей может стать предостережением для инвестора.

Денежная политика

• Инфляция. Стоит подняться ценам на товары и, соответственно, снизиться покупательной способности национальной валюты, стране грозит инфляция. Инфляция в состоянии нанести серьезный ущерб как самой экономике, так и инвестициям в нее. Умеренная инфляция порой не приводит к печальным последствиям, однако, если ее уровень перешагнул нормальный для данной страны рубеж, экономику, скорее всего, ждет упадок.

• Денежный рынок. Недостаток денег, приводящий к повышению процентных ставок, может замедлить экономическое развитие в ближайшем будущем. Правительство обладает механизмом осуществления денежных вливаний, которые в состоянии подстегнуть экономику. Однако в условиях кризиса правительство не всегда может использовать привычные меры. Так, во время разгула инфляции и экономического упадка денежные вливания не могут быть осуществлены, поскольку в результате инфляция лишь усилилась бы.

Оценка акций

Оценив экономическую ситуацию выбранной страны, инвестор может перейти к анализу акций, входящих в состав данных WEBS. Если в стране существует много компаний, которые платят большие дивиденды, то можно предположить, что рост и прибыли самих компаний невысоки, а высокая дивидендная доходность акций является своеобразной компенсацией. В такой ситуации инвестору необходимо изучить оценку прибыли компаний на ближайшее время. Важно также понять, в какой из стадий циклического развития находится в данное время рынок страны. Растущие доходы на рынке, который только что пережил падение – вот поистине идеальная ситуация. Если инвестор слегка опережает события – покупает акции в то время, когда они продолжают падать, однако в долгосрочной перспективе оценка прибыли выглядит отлично, – не беда, в самое ближайшее время упущенное удастся с лихвой наверстать. Обратите внимание на коэффициенты Р/Е акций, являющихся базовыми для WEBS выбранной страны. Лучшее время для покупки – время, когда коэффициент Р/Е достаточно низок. К примеру, 1974 год: индекс Доу—Джонса стоял тогда в районе 700, а Р/Е в среднем составлял 8. Люди не верили в возможность выиграть на акциях, на фондовом рынке царил пессимизм. Сегодня величина Р/Е приблизилась к 25. Инвестору небесполезно будет также взглянуть на отношение рыночной стоимости акции к ее балансовой стоимости (коэффициент P/BV). Высокий коэффициент – три и больше – может указывать на то, что компания относится к разряду быстрорастущих. Если акция продается по балансовой цене и ниже, вложения в нее должны быть приравнены к инвестициям в недооцененную компанию. В ситуации, когда страна проводит реструктуризацию экономики – процесс, шедший в США все последние 10 лет, – акция с низким отношением рыночной стоимости к балансовой может представлять отличную возможность для инвестиций. Отношение стоимости к выручке от продаж (коэффициент P/S) – еще одна цифра, помогающая понять, насколько выгодна работа с данной акцией. Данный коэффициент представляет собой отношение рыночной цены акции к величине выручки компании на одну акцию. P/S – один из самых «правдивых» коэффициентов, поскольку такой категорией, как «выручка», манипулировать сложнее, чем, скажем, доходами или балансовыми стоимостями. Компания, у которой объем продаж на одну акцию высок, нуждается в самом незначительном снижении расходов для существенного поднятия прибыли.

Основы количественного анализа

В настоящее время количественная теория рынков капитала основывается на следующих ключевых концепциях:

Инвесторы рациональны.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Теория X, теория Y и теория Z

Теория X, теория Y и теория Z В 1960 г. Дуглас Макгрегор из Массачусетского технологического института переименовал научный подход Тэйлора к управлению производством в Теорию X, а бихевиоризм Мэйо – в Теорию Y. Придав этим теориям новое оформление, Макгрегор освободил и себе

3 Последствия банковской кредитной экспансии, не обеспеченной увеличением сбережений: австрийская теория, или теория экономических циклов, основанная на фидуциарном кредите

3 Последствия банковской кредитной экспансии, не обеспеченной увеличением сбережений: австрийская теория, или теория экономических циклов, основанная на фидуциарном кредите В этом разделе мы рассмотрим воздействие, оказываемое банками на производственную структуру,

3 Потребительский кредит и теория экономических циклов

3 Потребительский кредит и теория экономических циклов Теперь мы можем определить, какие поправки (если они необходимы) следует внести в наш анализ в тех случаях, когда существенная часть банковской кредитной экспансии, осуществляемой без поддержки добровольных

8 Предпринимательство и теория экономических циклов

8 Предпринимательство и теория экономических циклов В фундаменте теории предпринимательства, изложенной нами в другом месте[418], лежит концепция предпринимательства, разработанная Людвигом фон Мизесом, Фридрихом Хайеком и Израэлем Кирцнером, Предприниматель – это

3 Последствия банковской кредитной экспансии, Не обеспеченной увеличением сбережений: австрийская теория, или теория экономических циклов, основанная на фидуциарном кредите

3 Последствия банковской кредитной экспансии, Не обеспеченной увеличением сбережений: австрийская теория, или теория экономических циклов, основанная на фидуциарном кредите В этом разделе мы рассмотрим воздействие, оказываемое банками на производственную структуру,

3 Потребительский кредит и теория экономических циклов

3 Потребительский кредит и теория экономических циклов Теперь мы можем определить, какие поправки (если они необходимы) следует внести в наш анализ в тех случаях, когда существенная часть банковской кредитной экспансии, осуществляемой без поддержки добровольных

8 Предпринимательство и теория экономических циклов

8 Предпринимательство и теория экономических циклов В фундаменте теории предпринимательства, изложенной нами в другом месте[394], лежит концепция предпринимательства, разработанная Людвигом фон Мизесом, Фридрихом Хайеком и Израэлем Кирцнером, Предприниматель — это

1. Австрийская школа: теория предельной полезности как теория ценообразования

1. Австрийская школа: теория предельной полезности как теория ценообразования Австрийская школа появилась в 70-х гг. XIX в. Самые яркие ее представители – Карл Менгер (1840 – 1921), Ойген (Евгений) Бем-Баверк (1851 – 1914) и Фридрих фон Визер (1851 – 1926). Они явились основателями

Опасная теория

Опасная теория Облик правды — грозен, народ нуждается в мифах, в иллюзиях, в том, чтобы его обманывали. Правда — нечто страшное, невыносимое, смертельное. Мигуэль де Унамуно, испанский философ Какие же силы движут историей? — Очевидно, прежде всего, те, которые

69. Теория фиксированных курсов и нормативная теория валютного курса

69. Теория фиксированных курсов и нормативная теория валютного курса Сторонники теории валютных курсов рекомендовали установить режим фиксированных паритетов валют, допуская их изменение лишь при фундаментальном неравновесии платежного баланса. Опираясь на

17.4. Теория экономических циклов

17.4. Теория экономических циклов 17.4.1. Модель взаимодействия мультипликатора-акселератора и параметры, определяющие амплитуду циклических колебаний в условиях негибких цен (модель Самуэльсона-Хикса) Экономическое развитие может проходить равномерно, но, как правило,

17. Д. МАКГРЕГОР И ТЕОРИЯ Х– ТЕОРИЯ Y

17. Д. МАКГРЕГОР И ТЕОРИЯ Х– ТЕОРИЯ Y Д. Макгрегор, наблюдая за взаимоотношениями руководства и персонала, пришел к выводу, что управляющий строит свое поведение относительно подчиненных в соответствии со своими личными представлениями о работниках и их способностях.

1. Теория предельной полезности как теория ценообразования

1. Теория предельной полезности как теория ценообразования Одним из основных постулатов классической политической экономии являлось положение, что в основе стоимости и цены товаров лежат затраты труда (или, в другом варианте — издержки производства). Но одновременно

ТЕОРИЯ ОБМЕНА

ТЕОРИЯ ОБМЕНА Теория обмена разработана, чтобы объяснить организационное поведение с точки зрения вознаграждений и затрат, возникающих при взаимодействии работодателей с работниками. Здесь имеют место четыре основных понятия:• вознаграждения – выплаты, которые

ТЕОРИЯ ПРОЦЕССОВ

ТЕОРИЯ ПРОЦЕССОВ В теории процессов акцент делается на психологических процессах или силах, которые влияют на мотивацию так же, как на базовые потребности. Эту теорию называют еще познавательной, поскольку она связана с тем, как люди ощущают свою рабочую среду, как они

Теория

Теория В каждом касте необходимо давать теоретическую информацию. Домашние задания приносят результат, а информация нужна для того, чтобы занять мозг. Задание по информации, которую вы даете в касте, может быть очень легким или просто отсутствовать. А основные домашние