10. Континентальная Европа: центральные контрагенты и стремительное развитие бирж

10. Континентальная Европа: центральные контрагенты и стремительное развитие бирж

10.1. Изобилие акронимов

Меморандум о взаимопонимании и согласии, подписанный в марте 1996 года после краха банка Barings на курорте Бока-Ратон 49 биржами и расчетными палатами, показал, насколько фьючерсный и опционный бизнес вырос во всем мире после кризиса 1987 года.

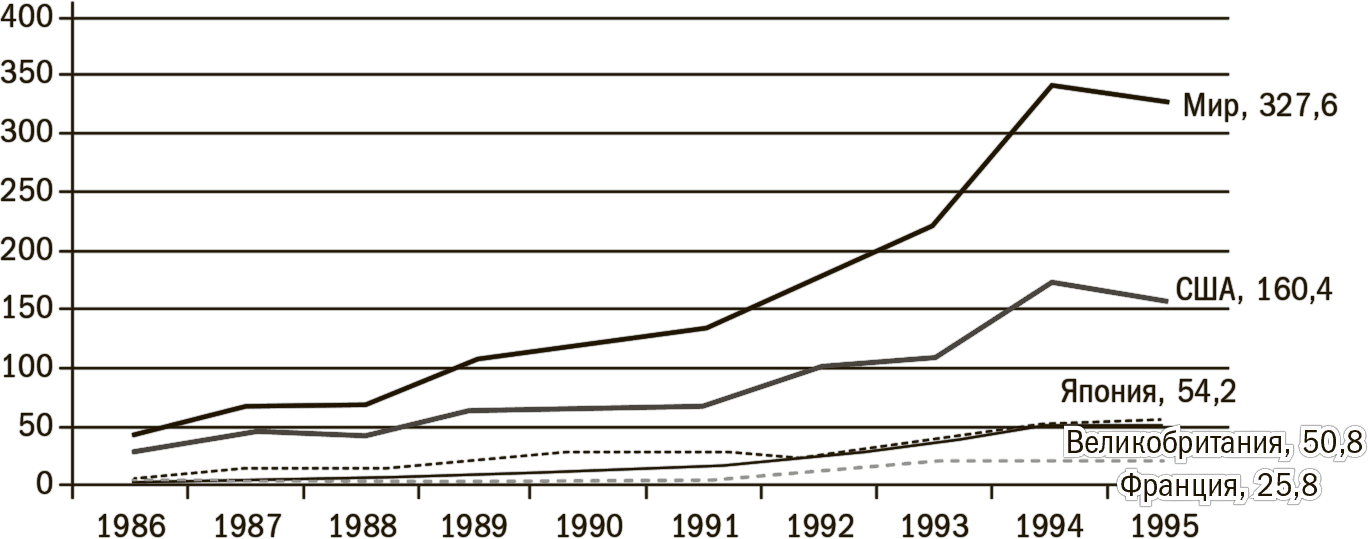

Либерализация, отмена регулирования и потребность инвесторов в защите от рыночной турбулентности способствовали распространению опционных и фьючерсных бирж. Как показано на рис. 10.1, доля США в деривативах, выставляемых на торги на организованных биржах, упала с более чем 75 % в 1986 году до менее чем 50 % в 1995 году. LIFFE в Лондоне явилась одним из первых примеров этой тенденции, начав деятельность в 1982 году, почти через три года после отмены валютного контроля в Великобритании.

По Европе, особенно континентальной, прокатилась эпидемия акронимов. Среди первых стран, которые отреагировали на перемены, была Франция, где общее стремление к модернизации финансовых рынков и их инфраструктуры охватило и левых, и правых. Планы создания новой фьючерсной биржи вынашивались социалистическим правительством и продвигались министром финансов Пьером Береговуа для финансирования быстро растущего государственного долга.

MATIF1 была открыта для торгов фьючерсами в 1986 году, MONEP2, французский рынок опционов, – в сентябре 1987 года. К этому времени правительство страны сменилось. Хотя президент-социалист Франсуа Миттеран оставался у власти, страна проходила через два года политического «сожительства», в ходе которого правоцентристское правительство во главе с премьер-министром Жаком Шираком активно продвигало финансовые рынки. В 1987 году правительство Ширака приняло закон о реформировании фьючерсных рынков с целью объединить биржи по торговле сырьевыми товарами и финансовыми фьючерсами.

В 1988 году настала очередь Швейцарии, где была открыта биржа SOFFEX3, на 40 % принадлежащая трем ведущим биржам страны (Цюрихской, Женевской и Базельской) и на 60 % – пяти крупнейшим банкам при поддержке Швейцарского национального банка и правительства в Берне.

Рисунок 10.1. Финансовые деривативы, обращающиеся на организованных биржах, годовой оборот подсчитан в условных основных суммах, трлн долл., за период 1986–1995 гг.

Источник: Банк международных расчетов (1997): «Клиринговые соглашения по торгуемым на биржах деривативам», Базель, Швейцария.

Германия выступила в конце 1980-х годов, когда новое законодательство сняло многие ограничения фьючерсной торговли, установленные Законом о биржах и биржевых сделках (B?rsengesetz) от 1896 года. Немецкая срочная биржа (DTB) начала торги деривативами в Германии в январе 1990 года, и оборот быстро вырос после скромных итогов первого года. Биржа, принадлежавшая 17 банкам, возглавлялась активным и амбициозным председателем Рольфом-Эрнстом Брюйером, старшим администратором Немецкого банка. Герр Брюйер, которого во Франкфурте называли Mr Finanzplatz4, был ярым сторонником продвижения финансовых услуг в Германии.

Биржи приняли различные методы торгов и разные подходы к клирингу финансовых деривативов. Биржа MATIF последовала примеру LIFFE и крупных бирж, торговавших деривативами в Чикаго, и выбрала голосовую торговлю, в то время как SOFFEX и DTB с самого начала приняли электронные технологии.

Биржи MATIF и MONEP создали свои собственные расчетные палаты с использованием технологий, приобретенных у ICCH и отработанных лондонской клиринговой палатой в Австралии.

Центральный контрагент MATIF назывался Парижская расчетная палата по сделкам с финансовыми инструментами (CCIFP). Она развилась из системы, использовавшейся Сиднейской фьючерсной биржей, и начала работать с небольшим штатом в 10 человек. Операции MONEP проходили клиринг в Обществе компенсации опционных рынков (Soci?t? de Compensation des March?s Conditionnels), которое, как и MONEP, было участником фондовой биржи SBF (Парижская биржа).

Как было описано выше, LIFFE использовала систему управления рисками центральных контрагентов, позаимствованную у ICCH, которая с 1982 года принадлежала основным коммерческим банкам Великобритании (с биржей ее больше не связывали никакие акционерные взаимоотношения). С другой стороны, биржа LIFFE управляла своей расчетной системой TRS/CPS (Система регистрации торговых сделок / Система обработки клиринговых операций), которая была разработана биржей и отличалась по происхождению и техническим характеристикам от австралийского варианта ICCH, используемого на биржах MATIF и MONEP.

Создатели же SOFFEX поручили консультанту Артуру Андерсену разработку полностью интегрированной системы торгов и клиринга. В 1985 году комитет банкиров и официальных лиц, отвечавших за создание биржи, отверг идею использовать системы, уже предлагавшиеся шведской компанией ОМ и лондонской ICCH5.

В 1987 году, еще до открытия SOFFEX, основатели DTB начали переговоры со швейцарской биржей по поводу использования ее технологии, созданной Артуром Андерсеном. Вскоре после того как биржа SOFFEX начала торги, биржа DTB приобрела такую лицензию. Хотя немецкие и швейцарские биржи находились в разных юрисдикциях по обе стороны границы Европейского сообщества и каждая добавила свои спецификации в систему, разработанную Артуром Андерсеном, они интегрировали технологии торгов и клиринга. Их общая технология стала основой для более тесных связей в будущем.

В отличие от ICCH, которая была учреждена давно и обслуживала целый ряд рынков, центральные контрагенты континентальной Европы шли в кильватере своих бирж, и в тот момент, когда они попытались расширить свой бизнес, биржи подверглись комплексному и разнообразному давлению, не только экономическому.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1.4. Возрождение бирж

1.4. Возрождение бирж K paзвитию биpжeвoй тopгoвли пoдтaлкивaлo и нaличиe cвepxнopмaтивныx и нeиcпoльзyeмыx зaпacoв, кoтopыe cкoпилиcь к тoмy вpeмeни нa cклaдax предприятий. Пpeдпpиятия зaинтepecoвaлиcь биpжeвoй тopговлeй кaк вoзмoжнocтью peaлизoвaть иx пo pынoчным цeнaм.Coздaниe биpжeвыx инcтитyтов выcтyпaeт

10. Континентальная Европа: центральные контрагенты и стремительное развитие бирж

10. Континентальная Европа: центральные контрагенты и стремительное развитие бирж 10.1. Изобилие акронимов Меморандум о взаимопонимании и согласии, подписанный в марте 1996 года после краха банка Barings на курорте Бока-Ратон 49 биржами и расчетными палатами, показал,

11.1. Центральные контрагенты, управляемые пользователями, в США и Великобритании

11.1. Центральные контрагенты, управляемые пользователями, в США и Великобритании В континентальной Европе введение евро и стратегические стремления бирж и их лидеров представляли собой «давление сверху», приведшее к возникновению Clearnet и Eurex.В Великобритании и США,

21.3. «Базель III» и центральные контрагенты

21.3. «Базель III» и центральные контрагенты Закон Додда – Франка и проект предложений Комиссии представляли собой важный шаг к достижению поставленных G20 целей по созданию единой посткризисной глобальной регуляторной структуры. Одним из элементов Питтсбургского

21.5. Центральные контрагенты по всему миру

21.5. Центральные контрагенты по всему миру Напряженность среди ведущих стран G20 в 2010 году не смогла замедлить быстрое распространение клиринга с участием центрального контрагента за пределами развитых стран.Высокие темпы экономического роста, быстрое развитие

9. Крах 1987 года, регулирование и центральные контрагенты

9. Крах 1987 года, регулирование и центральные контрагенты 1. Беседа с автором, 26 сентября 2008 года.2. Луврское соглашение от 22 февраля 1987 года названо в честь дворца в Париже, в котором в то время размещались часть подразделений Министерства финансов Франции, а также

Часть IV. Центральные контрагенты в десятилетие бума и краха

Часть IV. Центральные контрагенты в десятилетие бума и краха 12. Факторы перемен 1. По словам одного из ведущих лейбористских политиков Питера Мендельсона (ныне лорда Питера).2. Непререкаемым авторитетом пользовались исследования американских ученых, утверждавших, что

5.8. Справочник «Контрагенты»

5.8. Справочник «Контрагенты» Контрагент – это общее понятие, куда включены поставщики и покупатели, организации и частные лица.В качестве контрагента может выступать организация, имеющая несколько собственных юридических лиц (холдинг). В этом случае в справочник

Континентальная система бухгалтерского учета

Континентальная система бухгалтерского учета Для документирования изучаемого нами явления традиционно использовались две бухгалтерские системы: континентальная и англосаксонская. Континентальная система основана на ложном представлении, заключающемся в том, что

51. Показатели активности фондовых бирж

51. Показатели активности фондовых бирж Фондовая биржа – постоянно действующий рынок, на котором продаются и покупаются ценные бумаги. Обращающиеся на фондовой бирже ценные бумаги должны пройти процедуру листинга (отбора и допуска ценных бумаг к биржевым

Континентальная блокада

Континентальная блокада Стремление защитить французскую экономику от конкуренции иностранных, прежде всего английских, товаров появилось отнюдь не при Наполеоне. Можно сказать, что идеи протекционизма владели массами.Наполеон в данном вопросе остался на уровне людей

25. Биржевая торговля. Виды бирж

25. Биржевая торговля. Виды бирж Биржа – это объединение продавцов, покупателей и посредников с целью создания условий для торговли, увеличения, удешевления торговой операции; она является организатором торгов. Биржа позволяет сконцентрировать спрос и предложение на

26. Правовое положениетоварных бирж

26. Правовое положениетоварных бирж Положение и деятельность товарных бирж регулируются Законом РФ от 20 февраля 1992 г. № 2383-1 «О товарных биржах и биржевой торговле».Товарная биржа – это организация с правами юридического лица, формирующая оптовый рынок путем

31. Государственное регулирование деятельности бирж

31. Государственное регулирование деятельности бирж Главным государственным органом, регулирующим деятельность товарных бирж и осуществляющим контроль за их деятельностью, являетсяКомиссия по товарным биржам при Государственном комитете РФ по антимонопольной