20.2. Падающие тарифы на клиринг по сделкам с европейскими акциями

20.2. Падающие тарифы на клиринг по сделкам с европейскими акциями

Отбиваясь от консорциума Lily2, руководство LCH.Clearnet вынуждено было одновременно отвечать и на другие вызовы европейского рынка клиринга по сделкам с акциями.

Начатое в 2006 году снижение тарифов было лишь первым выстрелом в ценовой войне, разгоревшейся после вступления в силу директивы Евросоюза MiFID в ноябре 2007 года. Многосторонние торговые площадки, такие как Chi-X, Turquoise и BATS Trading Europe, отобрали часть рынка у старых бирж и вынудили их снизить тарифы на свои услуги. Поскольку количество многосторонних торговых площадок (MTF)3 быстро росло и они, как правило, предпочитали работать с новыми клиринговыми компаниями, такими как EMCF и EuroCCP, конкуренция в сфере клиринга резко обострилась. Это одинаково негативно сказалось на прибыльности как старых, так и недавно образованных центральных контрагентов.

Стоимость клиринга по сделкам с акциями в Европе начала падать еще в 2007 году. В 2009 году снижение тарифов пошло быстрее. В апреле EuroCCP снизила цены на клиринг с шести до пяти евроцентов с каждого из участников сделки после того, как у ее основного клиента, Turquoise, в течение нескольких тяжелых месяцев падали объемы трейдинга и стоимость акций. EMCF отреагировала, снизив на 40 % тарифы на клиринг по сделкам с британскими акциями. В мае LCH.Clearnet ответила новыми ценами в EquityClear: для крупных клиентов, торговавших на LSE, и для клиентов многосторонних торговых площадок они составляли всего один британский пенни за сделку. Компания заявила, что теперь ее тарифы на клиринг по сделкам с акциями в Лондоне на 60 % ниже, чем были в январе 2007 года.

Тарифы продолжали снижаться. Центральные контрагенты начали конкурировать за привлечение в число своих клиентов трейдинговых платформ, через которые работали алгоритмические трейдеры, и готовиться к ожидаемому расширению операционного взаимодействия в рамках Кодекса деловой этики. К примеру, EuroCCP с 1 октября 2009 года установила тарифы между 3 и 0,2 евроцента с участника сделки в зависимости от объема торгов.

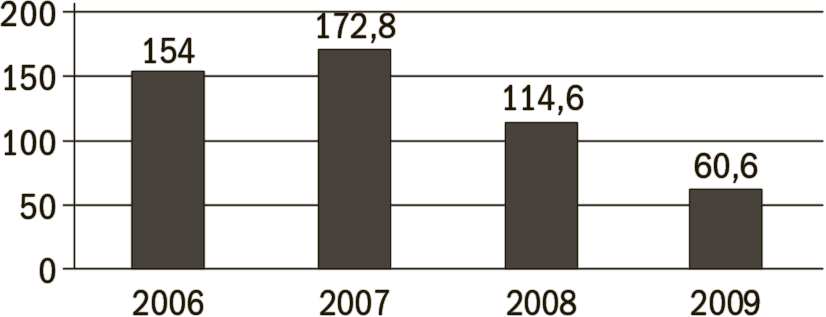

MTF потеряли деньги. В 2009 году инвестиционные банки, которые в свое время создали Turquoise как конкурента LSE, согласились продать ее Лондонской бирже. Они стали миноритарными акционерами в многосторонней торговой площадке, которая затем объединилась с трейдинговой площадкой LSE Baikal, работавшей по системе «скрытого пула». Эти бурные перемены не могли не отразиться на доходах и прибыли центрального контрагента. Из-за снижения тарифов доходы LCH.Clearnet от клиринга по сделкам с акциями в 2009 году упали до 60,6 млн евро по сравнению со 114,6 млн евро в 2008 году. Неизбежное снижение будущих доходов из-за снижения тарифов вынудило группу признать снижение справедливой рыночной стоимости своих инвестиций в Clearnet SA на 393,4 млн евро. Вследствие этого гудвилл компании снизился с 503,8 до 110,4 млн евро, и она закончила год с чистыми убытками в размере 91 млн евро4.

В сентябре 2009 года Крис Тапкер, председатель совета директоров LCH.Clearnet, заметил: «При текущем уровне тарифов и расходов подозреваю, что никто ничего не зарабатывает». LCH.Clearnet предлагала клиринг по сделкам с акциями в Европе «практически по себестоимости»5.

Спустя несколько месяцев EuroCCP объявила, что за 2009 год – первый полноценный год своей работы – ее операционные убытки составили 11 млн евро по сравнению с 14 млн евро в 2008 году, когда компания только пришла на рынок. Центральный контрагент по сделкам с акциями предупредил, что может нести убытки вплоть до 2015 года, а также признал, что за первые семь месяцев работы получил от материнской компании DTCC 29,6 млн евро, чтобы соответствовать требованиям к капиталу, предъявляемым Управлением по финансовому регулированию и надзору6.

Для EMCF, наоборот, 2009 год оказался прибыльным. В день компания в среднем проводила клиринг по 1,6 млн сделок, что составляло 35 % от общего объема рынка. Чистая прибыль выросла на 120 % с 3 млн евро в 2008 году до 6,63 млн евро в 2009 году, а доходы увеличились на 42 % до 17,2 млн. Однако компания решила не выплачивать дивиденды за 2009 год (в отличие от прошлого года, когда она выплатила из нераспределенной прибыли 1,42 млн евро), а вместо этого увеличить акционерный капитал с 8 до 14,63 млн евро7.

Конкуренты язвительно отмечали, что EMCF получила чистую прибыль не вследствие оглушительного успеха своего основного клиента Chi-X, а просто потому, что ей не понадобилось вкладывать огромные суммы из собственных средств в инфраструктуру: она пользовалась инфраструктурой голландской материнской компании.

EMCF не остановилась на достигнутом и в 2010 году при более чем скромном количестве сделок с акциями спровоцировала новый виток ценовой войны, предложив агрессивную ценовую шкалу для привлечения участников клиринга с большими объемами сделок.

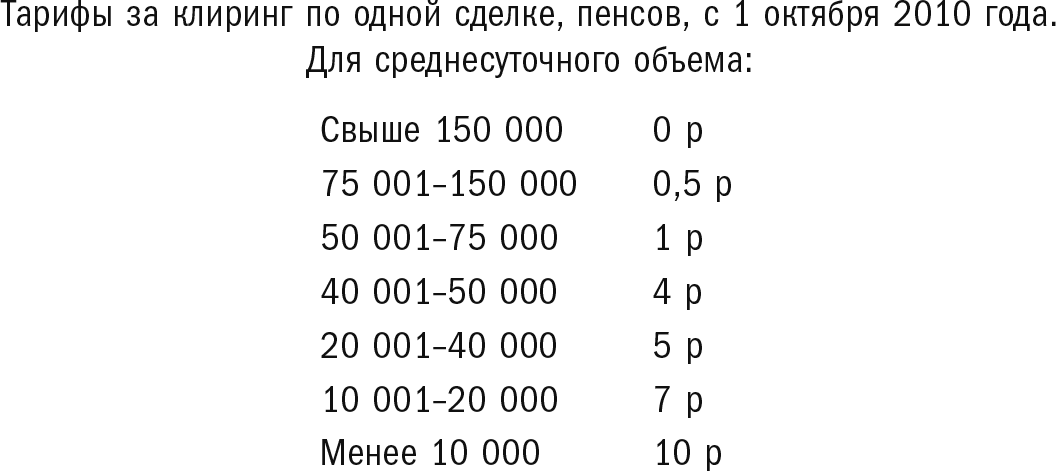

В конце августа LCH.Clearnet превзошла своего конкурента: для участников клиринга с максимальными объемами сделок в Лондоне они ввели понижающую шкалу тарифов, кульминацией которой стал бесплатный клиринг по сделкам с акциями, если их количество превышало 150 000 в день.

Неделей позже швейцарская клиринговая компания SIX x-clear также объявила о том, что с 1 января 2011 года вступит в силу новая сетка тарифов. В среднем она снизила цены на 15 %, а для крупнейших клиентов – на 30 %.

В сентябре 2010 года, оглянувшись назад, председатель совета директоров EuroCCP Майк Бодсон заявил, что тарифы на клиринг упали примерно на 80 % за два года, прошедших с того момента, когда на европейский рынок вышла дочерняя структура DTCC с ее моделью работы по себестоимости8.

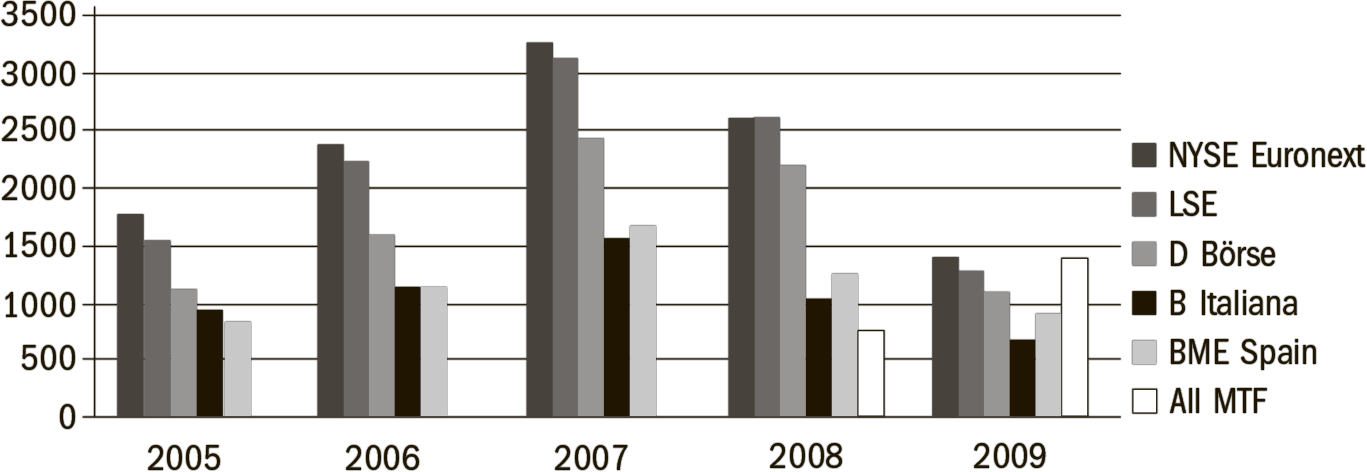

На рис. 20.1 более подробно видны последствия финансового кризиса и введения MiFID для клиринга в Европе. График показывает, насколько негативно сказались падающие обороты торговли акциями после 2007 года и конкуренция со стороны многосторонних торговых площадок на доходах от клиринга по сделкам с акциями, а также как они привели к снижению тарифов на клиринг для крупных пользователей.

Рисунок 20.1. Трейдинг и клиринг по сделкам с акциями в Европе. Влияние директивы Евросоюза «О рынках финансовых инструментов» и финансового кризиса

Сделки по электронной очереди. На крупнейших трейдинговых площадках, млрд евро. На основании данных Федерации европейских фондовых бирж, Брюссель

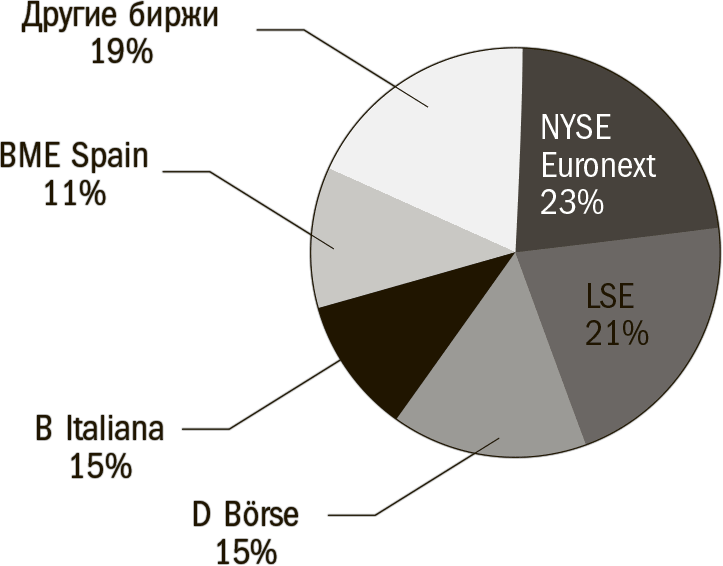

Рисунок 20.2. Доля от оборота в 2006 году

В % от 10,441 млрд евро. На основании данных Федерации европейских фондовых бирж, Брюссель

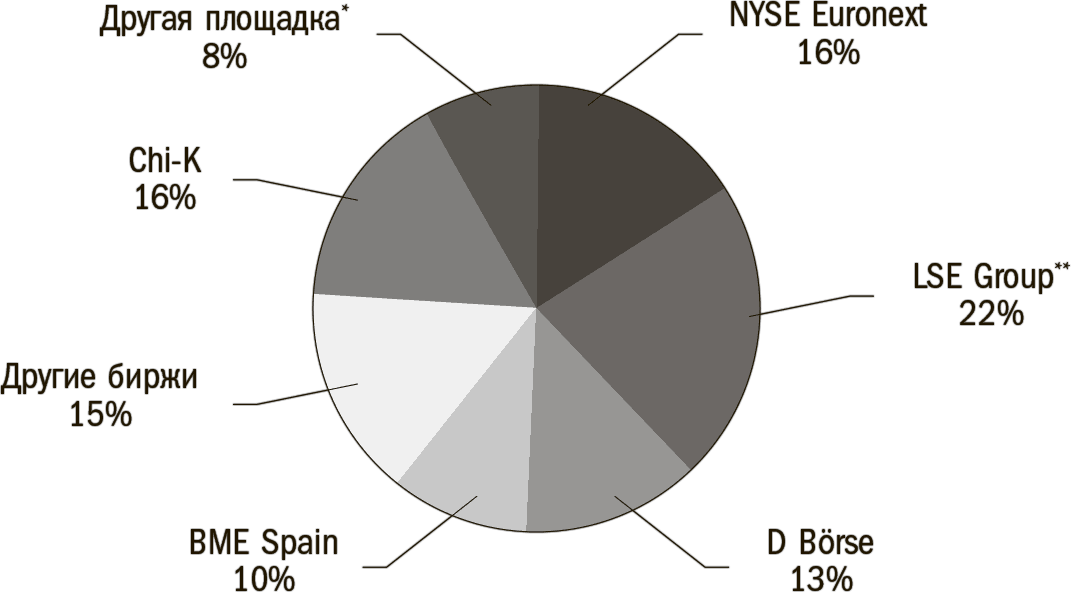

Рисунок 20.3. Доля от оборота в 2010 году[6]

В % от 10,441 млрд евро. За девять месяцев с января по сентябрь. По данным Федерации европейских фондовых бирж, Брюссель

Рисунок 20.4. Доходы от клиринга по сделкам с акциями LCH.Clearnet Group

В млн евро. Данные из годового отчета компании

Таблица 20.5. Структура тарифов на клиринг по сделкам с акциями. На примере LCH.Clearnet

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава XI. Кого «защищают» таможенные тарифы?

Глава XI. Кого «защищают» таможенные тарифы? Простое описание экономической политики правительств всех стран мира заставит, что проверено не раз, любого серьезного студента, изучающего экономику, вскинуть руки в отчаянии. Он вполне может спросить о том, какой же смысл

Торгуйте акциями легко!

Торгуйте акциями легко! Давайте зададимся краеугольным вопросом этой главы – почему необходимо инвестировать? Для того, чтобы жить сегодняшним днем не только ради этого же самого «сегодня», а ради будущего. Ведь в определенный момент жизни у дальновидного человека

2.6. Операции с акциями

2.6. Операции с акциями Акция – корпоративная ценная бумага в российском законодательстве, удостоверяющая право членства в акционерном обществе. Порядок выпуска акций кредитных организаций регулируется Инструкцией Банка России от 10.03.2006 г. № 128-И «О правилах выписки и

Джесси Л. Ливемор Как торговать акциями

Джесси Л. Ливемор Как торговать акциями Формула Ливемора для комбинирования элемента времени и цены Перевод с англ.

Тарифы страховых взносов

Тарифы страховых взносов Тариф страхового взноса – это аналог налоговой ставки.Применяются следующие тарифы страховых взносов с оплаты труда наемных работников:• Пенсионный фонд – 22 % и, начиная с 2016 года, 26 %;• Фонд социального страхования (обязательное страхование

2.4. Клиринг по сделкам с деривативами и ценными бумагами

2.4. Клиринг по сделкам с деривативами и ценными бумагами За последние 125 лет центральные контрагенты эволюционировали настолько, что сейчас с их помощью можно обеспечить безопасность и прозрачность торговли на рынках фьючерсов и опционов. Они жизненно необходимы

15.1. Центральный контрагент по сделкам с акциями

15.1. Центральный контрагент по сделкам с акциями Насколько фьючерсные рынки и центральные контрагенты в США на рубеже столетий созрели для перемен, настолько же в Европе уже устали ждать распространения клиринга с участием центрального контрагента на рынках акций.В

Статья 24. Тарифы на услуги в системе медицинского страхования

Статья 24. Тарифы на услуги в системе медицинского страхования Тарифы на медицинские услуги при обязательном медицинском страховании определяются соглашением между страховыми медицинскими организациями, Советами Министров республик в составе Российской Федерации,

1.5. Операции с собственными акциями (долями)

1.5. Операции с собственными акциями (долями) 1.5.1. Общие положения В соответствии со ст. 72 Закона об акционерных обществах общество вправе приобретать размещенные им акции по решению общего собрания акционеров об уменьшении уставного капитала путем приобретения части

Доходы, цены, тарифы

Доходы, цены, тарифы Прежде чем начать детальный анализ доходов по видам деятельности и отдельным статьям, представляется целесообразным привести несколько общих важных соображений.Как известно, доходы в карточном бизнесе делятся на две различные категории:

4.3.2. Страховые тарифы

4.3.2. Страховые тарифы Страховые тарифы, дифференцированные по классам профессионального риска, устанавливаются федеральным законом.Под классом профессионального риска для целей Федерального закона от 24 июля 1998 года № 125-ФЗ «Об обязательном социальном страховании от

2.8. Определение логистических расходов на транспорте. Транспортные тарифы.

2.8. Определение логистических расходов на транспорте. Транспортные тарифы. Логистические расходы на транспорте прежде всего складываются из стоимости транспортировки грузов на различных видах транспорта, которая определяется тарифом или фрахтовой ставкой. Тариф –

1.4. Транспортные тарифы и правила их применения

1.4. Транспортные тарифы и правила их применения Расчеты за услуги, оказываемые транспортными организациями, осуществляются с помощью транспортных тарифов. Тарифы включают в себя:– плату, взыскиваемую за перевозку грузов:– сборы за дополнительные операции, связанные с

13.8.1. Тарифы подоходного налога

13.8.1. Тарифы подоходного налога После того как в соответствии с вышеприведенной методикой производится определение налогооблагаемого дохода, расчитывается подоходный налог в соответствии с существующими тарифами.В 2006 г. установлены следующие тарифы по уплате

Манипуляции с акциями «Газпрома»

Манипуляции с акциями «Газпрома» В начале 2000-х годов возврат под контроль «Газпрома» его акций, выведенных из-под контроля компании при Реме Вяхиреве, стал одним из шумных проектов Путина. В частности, широкий резонанс получила история по возврату 4,8% акций «Газпрома» у