2.3. Налогообложение дивидендов

2.3. Налогообложение дивидендов

2.3.1. Общие положения

Российское общество, выплачивающее дивиденды, является налоговым агентом, который обязан исчислить, удержать и перечислить в бюджет налог на дивиденды.

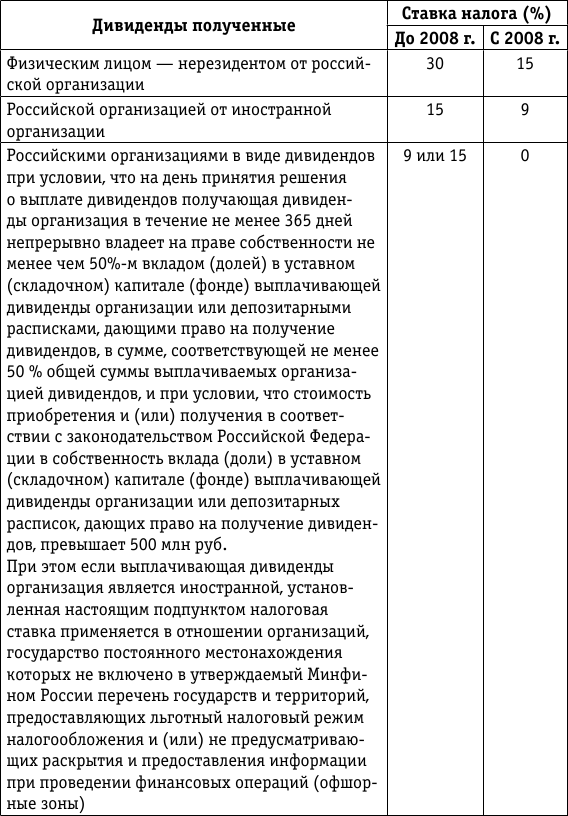

Ставки налога на доходы в виде дивидендов установлены:

для юридических лиц – ст. 284 НК РФ;

для физических лиц – ст. 224 НК РФ.

С 1 января 2008 года вступил в силу Федеральный закон от 16.05.2007 № 76ФЗ «О внесении изменений в статьи 224, 275 и 284 части второй Налогового кодекса Российской Федерации», в соответствии с которым изменились ставки налога на дивиденды для некоторых категорий налогоплательщиков (см. таблицу).

Перечень государств и территорий, предоставляющих льготный режим налогообложения и (или) не предусматривающих раскрытия и предоставления информации при проведении финансовых операций (офшорные зоны), утвержден приказом Минфина России от 13.11.2007 № 108н.

Особенности определения налоговой базы по доходам, полученным от долевого участия, установлены ст. 275 НК РФ.

Исходя из положений данной статьи НК РФ налоговый агент применяет следующий алгоритм расчета налоговой базы.

Первый этап. Выделяется сумма дивидендов, начисленных:

– иностранным организациям;

– физическим лицам, не являющимся резидентами Российской Федерации.

Второй этап. Определяется сумма дивидендов, начисленных российским акционерам, как разница между общей суммой начисленных дивидендов и суммой дивидендов, определенных на первом этапе.

Третий этап. Устанавливается сумма дивидендов, полученных к моменту распределения самим налоговым агентом от российских организаций (за исключением дивидендов, облагаемых по налоговой ставке в размере 0 %).

Четвертый этап. Определяется сумма дивидендов в пользу лиц, не являющихся плательщиками налога на прибыль. К таким доходам в виде дивидендов, в частности, относятся дивиденды по акциям, находящимся в собственности Российской Федерации или субъектов Российской Федерации, дивиденды, выплачиваемые по акциям, составляющим имущество паевых инвестиционных фондов (ПИФ) (письмо Минфина России от 06.02. 2008 № 030306/1/82).

Кроме того, не облагаются доходы в виде начисленных дивидендов по акциям, принадлежащим Банку развития (письма Минфина России от 22.02.2008 № 030306/2/17, от 22.02.2008 № 030306/1/127).

Пятый этап. Определяется сумма налога на дивиденды с российских акционеров (юридических и физических лиц) по формуле, приведенной в ст. 275 НК РФ:

Н = К ? Сн ? (д – Д),

где Н – сумма налога, подлежащего удержанию;

К – отношение суммы дивидендов, подлежащих распределению в пользу налогоплательщика – получателя дивидендов, к общей сумме дивидендов, подлежащих распределению налоговым агентом;

Сн – соответствующая налоговая ставка, установленная подпунктами 1 и 2 п. 3 ст. 284 (0 или 9 % соответственно) или п. 4 ст. 224 НК РФ (9 %);

д – общая сумма дивидендов, подлежащая распределению налоговым агентом в пользу всех налогоплательщиков – получателей дивидендов; в общую сумму не включаются дивиденды, определенные на четвертом этапе;

Д – общая сумма дивидендов, полученных самим налоговым агентом в текущем отчетном (налоговом) периоде и предыдущем отчетном (налоговом) периоде (за исключением дивидендов, указанных в подпункте 1 п. 3 ст. 284 НК РФ, облагаемых по ставке 0 %) к моменту распределения дивидендов в пользу налогоплательщиков – получателей дивидендов, при условии, если данные суммы дивидендов ранее не учитывались при определении налоговой базы, определяемой в отношении доходов, полученных налоговым агентом в виде дивидендов. Согласно письму Минфина России от 06.02.2008 № 030306/1/82 в сумму полученных дивидендов включаются дивиденды за вычетом удержанного налога, полученные как от российских, так и от иностранных организаций.

Если значение Н составляет отрицательную величину, обязанность по уплате налога не возникает и возмещение из бюджета не производится.

Минфин России в письме от 06.02.2008 № 030306/1/82 разъяснил следующее:

– дивиденды, подлежащие распределению в пользу лиц, не являющихся плательщиками налога на прибыль или налога на доходы физических лиц, при определении показателя «д» не учитываются. К таким доходам в виде дивидендов, в частности, относятся дивиденды по акциям, находящимся в собственности Российской Федерации или субъектов Российской Федерации, дивиденды, выплачиваемые по акциям, составляющим имущество ПИФ;

– показатель «Д» формируется с учетом дивидендов, полученных от иностранных организаций (за исключением дивидендов, указанных в подпункте 1 п. 3 ст. 284 НК РФ), поскольку п. 2 ст. 275 Кодекса не установлено иное.

В письме от 19.02.2008 № 030301/114 на вопрос: «Следует ли с 1 января 2008 года в целях применения п. 2 ст. 275 НК РФ включать в показатель „д“ сумму дивидендов, выплаченных российской организацией иностранной организации?» – Минфин России ответил, что показатель «д» – это общая сумма дивидендов. Можно понять, что дивиденды, выплачиваемые иностранным организациям, в показатель «д» включаются.

Это значит, что с 1 января 2008 года введение в ст. 275 НК РФ формулы для расчета налога на дивиденды, выплачиваемые российским акционерам, в трактовке Минфина России изменило методику расчета и соответственно сумму налога на дивиденды по сравнению с порядком, применявшимся до 2008 года.

Однако все эти разъяснения «не вписываются» в порядок заполнения Листа 03 декларации по налогу на прибыль, утвержденный приказом Минфина России от 05.05.2008 № 54н «Об утверждении формы налоговой декларации по налогу на прибыль организаций и Порядка ее заполнения».

Порядок расчета налога на дивиденды практически не изменился. Исключение составляют дополнительные строки для дивидендов, облагаемых по налоговой ставке 0 %.

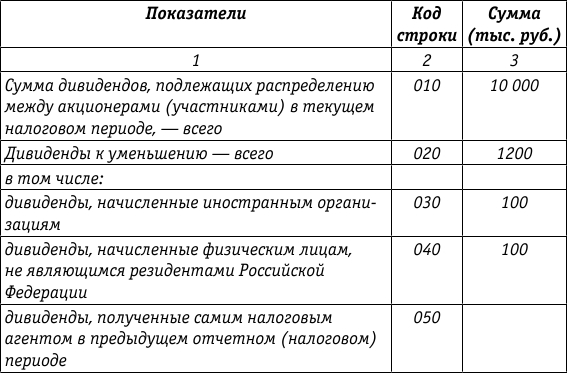

Заполним новую форму.

Пример.

Исходные данные.

На собрании акционеров было принято решение направить на выплату дивидендов за 2007 год 10 000 тыс. руб. Сумма дивидендов была распределена в соответствии с долями участия в уставном капитале следующим образом:

– иностранным юридическим лицам – 100 тыс. руб.;

– физическим лицам – нерезидентам – 100 тыс. руб.;

– российским акционерам – 9800 тыс. руб., из них:

российским организациям, плательщикам налога на прибыль -

8840 тыс. руб., в том числе суммы, облагаемые по налоговым ставкам: 0 % – 5000 тыс. руб., 9 % – 3840 тыс. руб.;

– по акциям, принадлежащим ПИФ, – 720 тыс. руб.;

– физическим лицам – резидентам – 240 тыс. руб.

К моменту распределения обществом получены дивиденды в сумме 1000 тыс. руб. (в формуле это показатель «Д»).

Лист 03 «Расчет налога на прибыль организаций, удерживаемого налоговым агентом (источником выплаты доходов)

Примечание. Согласно Порядку заполнения декларации и исходя из данных примера:

стр. 110 = 720 тыс. руб. ? 8800 тыс. руб.: 9800 тыс. руб. = 646 тыс. руб.;

стр. 120 = 240 тыс. руб. ? 8800 тыс. руб.: 9800 тыс. руб. = 216 тыс. руб.

Для расчета налога с физических лиц (как резидентов, так и нерезидентов), заполняются соответствующие разделы карточки по форме 1-НДФЛ.

Сведения о начисленных, выплаченных доходах иностранным юридическим лицам и суммах удержанных с них налогах отражаются в специальном расчете, утвержденном приказом МНС России от 14.04.2004 № САЭ323/286@.

При исчислении налога с дохода в виде дивидендов, выплачиваемых иностранным организациям, применяются положения международных соглашений об устранении двойного налогообложения.

Согласно ст. 312 НК РФ при применении положений международных договоров Российской Федерации иностранная организация должна представить налоговому агенту, выплачивающему доход, подтверждение того, что эта иностранная организация имеет постоянное местонахождение в том государстве, с которым Российская Федерация имеет международный договор (соглашение), регулирующий вопросы налогообложения. Подтверждение (свободной формы) должно быть заверено компетентным органом соответствующего иностранного государства. Если данное подтверждение составлено на иностранном языке, налоговому агенту предоставляется также перевод на русский язык.

При представлении иностранной организацией, имеющей право на получение дохода, подтверждения, указанного в ст. 312 НК РФ, налоговому агенту, выплачивающему доход, до даты выплаты дохода, в отношении которого международным договором Российской Федерации предусмотрен льготный режим налогообложения в Российской Федерации, в отношении такого дохода производится освобождение от удержания налога у источника выплаты или осуществляется удержание налога у источника выплаты по пониженным ставкам.

Статьей 310 НК РФ предусмотрено, что налог с доходов, полученных иностранной организацией от источников в Российской Федерации (в том числе и в виде дивидендов), исчисляется и удерживается российской организацией, выплачивающей доход иностранной организации при каждой выплате доходов за исключением случаев, предусмотренных п. 2 вышеуказанной статьи Кодекса, в валюте выплаты дохода.

Сумма налога, удержанного с доходов иностранных организаций, перечисляется налоговым агентом в федеральный бюджет одновременно с выплатой дохода либо в валюте выплаты этого дохода, либо в валюте Российской Федерации по официальному курсу Банка России на дату перечисления налога.

Согласно п. 4 ст. 287 НК РФ по доходам в виде дивидендов налог, удержанный при выплате дохода, перечисляется в бюджет налоговым агентом, осуществившим выплату, в течение 10 дней со дня выплаты дохода.

В соответствии со ст. 24, 289 и 310 НК РФ налоговые агенты обязаны в сроки, установленные законодательством, представлять в налоговый орган по месту своего учета информацию о суммах выплаченных иностранным организациям доходов и удержанных налогов.

Инструкция по заполнению формы налогового расчета (информации) о суммах выплаченных иностранным организациям доходов и удержанных налогов утверждена приказом МНС России от 03.06.2002 № БГ323/275.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

6.2.2. Налогообложение дохода в виде процентов (дивидендов) по ценным бумагам, являющимся предметом сделки РЕПО

6.2.2. Налогообложение дохода в виде процентов (дивидендов) по ценным бумагам, являющимся предметом сделки РЕПО Условиями выпуска долговых ценных бумаг, являющихся предметом сделки РЕПО, может предусматриваться выплата процентного дохода. По акциям в период действия

14.13.5. Начисление дивидендов организации

14.13.5. Начисление дивидендов организации Документ «Начисление дивидендов организации» предназначен для ввода сведений о начислении дивидендов работникам организации, одновременно являющимся акционерами.Данный документ, в том числе, регистрирует суммы исчисленного

5.1. Определение дивидендов

5.1. Определение дивидендов Для начала скажем, что русское слово «дивиденд» происходит от латинского слова divideN dus — подлежащий разделу.Исходя из положений пункта 1 статьи 43 НК РФ, дивидендом признается любой доход, полученный учредителем от организации при распределении

Периодичность выплаты дивидендов

Периодичность выплаты дивидендов Конечно, учредители имеют право позволить себе выплату дивидендов в течение года несколько раз. Хотелось бы только несколько предостеречь их от этого, исходя из следующих соображений.В соответствии с пунктом 1 статьи 14 Закона «О

Ограничения в выплате дивидендов

Ограничения в выплате дивидендов Существуют кредитные договоры, которые содержат условия, ограничивающие или запрещающие фирме — должнику выплачивать дивиденды. Это защитная оговорка, включаемая в текст договора в интересах кредитора.Однако помимо договорных

5.4. Обложение дивидендов НДФЛ

5.4. Обложение дивидендов НДФЛ 5.4.1. Выплата дивидендов деньгами В статье 214 НК РФ установлены особенности уплаты НДФЛ в отношении доходов от долевого участия в организации.Так, в пункте 2 этой статьи сказано, что если источником дохода налогоплательщика, полученного в виде

5.4.1. Выплата дивидендов деньгами

5.4.1. Выплата дивидендов деньгами В статье 214 НК РФ установлены особенности уплаты НДФЛ в отношении доходов от долевого участия в организации.Так, в пункте 2 этой статьи сказано, что если источником дохода налогоплательщика, полученного в виде дивидендов, является

5.4.2. Выплата дивидендов имуществом

5.4.2. Выплата дивидендов имуществом До сих пор мы рассматривали только тот случай, когда дивиденды учредителям выплачивались деньгами, хотя законодательство не запрещает расплатиться с учредителями любым другим имуществом. Правда, на это необходимо согласие самих

«Хитрое» снятие дивидендов

«Хитрое» снятие дивидендов Как известно, если предприятие по результатам финансово-хозяйственной деятельности получает прибыль, то после уплаты всех причитающихся налогов учредители предприятия могут частично или полностью распределять прибыль между собой. Порядок

Обналичивание демографических дивидендов

Обналичивание демографических дивидендов Падение рождаемости в корне меняет баланс между различными возрастными группами. Рождаемость, камнем упав вниз, поднимает волны перемен, достигающих грядущие поколения. И спрашивать за это нужно с поколений, живших до того,

4.1. Определение дивидендов

4.1. Определение дивидендов Уже вполне русское слово «дивиденд» происходит от латинского слова dividendus – подлежащий разделу. Исходя из положений пункта 1 статьи 43 НК РФ, дивидендом признается любой доход, полученный учредителем от организации при распределении прибыли,

4.4. Обложение дивидендов НДФЛ

4.4. Обложение дивидендов НДФЛ 4.4.1. Выплата дивидендов деньгами В статье 214 НК РФ установлены особенности уплаты НДФЛ в отношении доходов от долевого участия в организации.Так, в пункте 2 этой статьи сказано, что если источником дохода налогоплательщика, полученного в виде

4.4.1. Выплата дивидендов деньгами

4.4.1. Выплата дивидендов деньгами В статье 214 НК РФ установлены особенности уплаты НДФЛ в отношении доходов от долевого участия в организации.Так, в пункте 2 этой статьи сказано, что если источником дохода налогоплательщика, полученного в виде дивидендов, является

4.4.2. Проблемы промежуточных дивидендов

4.4.2. Проблемы промежуточных дивидендов Предположим, что общество выплачивало промежуточные дивиденды, а потом его внезапно подкосил кризис, и по итогам года был получен убыток.Ну хорошо – что было, то было. Как теперь разрешить возникшую проблему?Этому посвящено

4.5. Выплата дивидендов имуществом

4.5. Выплата дивидендов имуществом Законодательство не ограничивает возможность выплаты дивидендов имуществом.В статьях 28 и 29 Закона № 14-ФЗ, где сказано о порядке распределения прибыли, нет ограничений на выплату прибыли (читай – дивидендов) имуществом. Там сказано, что

4.6. Выплата дивидендов в обществе, применяющем УСН

4.6. Выплата дивидендов в обществе, применяющем УСН Глава 26.2 НК РФ «Упрощенная система налогообложения» не ограничивает право общества, применяющего эту систему, распределять чистую прибыль между учредителями. А в пункте 5 статьи 346.11 НК РФ указано, что «упрощенцы» не