9.1. Отчетность по налогу, уплачиваемому в связи с применением УСН

9.1. Отчетность по налогу, уплачиваемому в связи с применением УСН

Начнем с главного – отчеты по «упрощенному» налогу. Это прежде всего декларация по налогу, уплачиваемому в связи с применением УСН. Действующая форма этой налоговой декларации (форма по КНД 1152017) и Порядок ее заполнения утверждены Приказом Минфина России № 58н от 22.06.2009 г.

До 2009 г. такую декларацию надлежало представлять в налоговый орган ежеквартально – по итогам года и каждого отчетного периода (собственно, именно поэтому эти периоды и сейчас называются отчетными). Но с 2009 г. декларация по УСН представляется только один раз в год по итогам налогового периода в соответствии с п. 3 ст. 346.23 Налогового кодекса РФ и п. 1.2 Порядка заполнения декларации.

Эту декларацию обязаны представлять все налогоплательщики, которые применяют упрощенную систему налогообложения – и организации, и индивидуальные предприниматели. Но есть исключение – индивидуальные предприниматели на патенте обходятся без деклараций, благодаря п. И ст. 346.25.1 Налогового кодекса РФ.

Сроки представления декларации отличаются для разных налогоплательщиков: в соответствии с п. 1 и 2 ст. 346.23 Налогового кодекса РФ организации представляют декларацию не позднее 31 марта года, следующего за истекшим налоговым периодом, а индивидуальные предприниматели – не позднее 30 апреля года, следующего за истекшим налоговым периодом.

При этом есть правило, согласно которому срок может переноситься в случаях, когда последний день срока приходится на выходной или нерабочий праздничный день. Согласно п. 7 ст. 6.1 Налогового кодекса РФ, декларацию надо представить в ближайший следующий за установленным рабочий день. Например, в 2011 г. 30 апреля выпадает на субботу, и если кто-то из индивидуальных предпринимателей не поторопится сдать свою декларацию пораньше, то последним днем для сдачи отчета без штрафов будет ближайший понедельник – 2 мая 2011 г.

В бизнесе случается всякое, иногда налогоплательщики вынуждены временно приостановить свою предпринимательскую деятельность. В это время доходов они не получают, исчислять и платить налог при этом не нужно. Но декларацию сдать все равно надо – обязанность представлять налоговую отчетность не связана с результатами хозяйственной деятельности налогоплательщиков.[72]

В соответствии с абз. 2 п. 2 ст. 80 Налогового кодекса РФ налогоплательщики, у которых в течение отчетных или налогового периодов не было операций, связанных с движением денежных средств на счетах в банках (в кассе), должны подавать единую (упрощенную) декларацию. Это другая форма, отличающаяся от декларации по уплате единого налога в связи с применением УСН. Кому-то могут показаться слишком похожими эти названия – действительно, многие слова присутствуют и там и там, однако смысл в них заложен различный.

Форма единой (упрощенной) декларации, а также Порядок ее заполнения утверждены Приказом Минфина России № 62н от 10.07.2007 г. Срок представления установлен абз. 4 п. 2 ст. 80 Налогового кодекса РФ – это делается ежеквартально не позднее 20 апреля, 20 июля, 20 октября и 20 января.

Если же по счетам в банках проходили какие-то денежные средства или деньги поступали либо расходовались по кассе, то представлять единую (упрощенную) декларацию налогоплательщик не имеет права. В такой ситуации нужно подать обычную декларацию по налогу при УСН, а если при этом за отчетный период не было доходов и расходов, то в декларации будут указаны нулевые показатели, так называемая нулевая декларация.

Несмотря на то что налогоплательщики, применяющие УСН, уже не представляют декларации в налоговые органы по итогам отчетных периодов по ст. 346.23 Налогового кодекса РФ, в случае отсутствия движения средств по счетам они обязаны ежеквартально представлять единую (упрощенную) декларацию в соответствии с абз. 4 п. 2 ст. 80 Налогового кодекса РФ.

Если налоговая декларация не будет представлена в установленный срок, налогоплательщика могут привлечь к ответственности по ст. 119 Налогового кодекса РФ. Причем это возможно и в случае непредставления единой (упрощенной) декларации. Штраф по данной статье составляет 5 % от неуплаченной суммы налога, подлежащей уплате (доплате) на основании этой декларации, за каждый полный или неполный месяц со дня, установленного для ее представления, но не более 30 % указанной суммы и не менее 1 тыс. руб. В случае с единой (упрощенной) декларацией вообще нет налога к уплате, поэтому сумма штрафа будет минимальной – 1 тыс. руб.

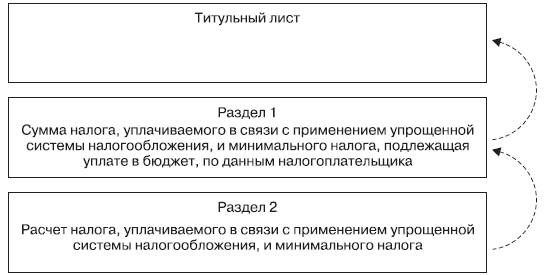

Форма декларации по «упрощенному» налогу состоит из трех листов (рис. 9.1).

(пунктирными стрелками изображена последовательность заполнения декларации)

Рис. 9.1. Структура формы декларации по «упрощенному» налогу

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 2 Типичные банковские риски, ассоциируемые с применением технологий электронного банкинга

Глава 2 Типичные банковские риски, ассоциируемые с применением технологий электронного банкинга Не то важно, может что-либо произойти или не может, — все может произойти. Важно значение происходящего. Суфийская

13. Отчетность по налогу на прибыль

13. Отчетность по налогу на прибыль Налогоплательщики (налоговые агенты) представляют налоговые декларации (налоговые расчеты) не позднее 28 календарных дней со дня окончания соответствующего отчетного периода. Налогоплательщики, исчисляющие суммы ежемесячных авансовых

9.3. Учетная политика по налогу на прибыль

9.3. Учетная политика по налогу на прибыль Основными элементами учетной политики по налогу на прибыль являются:• использование права на освобождение от исполнения обязанностей налогоплательщика участниками «Сколково» и применения ставки 0 процентов налоговой базе

9.7. Элементы учетной политики по налогу на имущество и транспортному налогу

9.7. Элементы учетной политики по налогу на имущество и транспортному налогу Элементами учетной политики по указанным налогам являются:• порядок раздельного учета имущества, по которому установлены особые условия исчисления налога;• решение о применении нулевой

УЧЕТ РАСЧЕТОВ ПО НАЛОГУ НА ПРИБЫЛЬ

УЧЕТ РАСЧЕТОВ ПО НАЛОГУ НА ПРИБЫЛЬ Этот учет ведут на счете 68 «Расчеты с бюджетом», к которому открывают субсчет «Расчеты по налогу на прибыль». На основании расчета авансовых платежей в бюджет по налогу на прибыль ежемесячно начисляются авансовые платежи, их отражают по

17. ДЕКЛАРАЦИЯ ПО ЕДИНОМУ НАЛОГУ

17. ДЕКЛАРАЦИЯ ПО ЕДИНОМУ НАЛОГУ Налоговым периодом по единому налогу является календарный год, а отчетными периодами – первый квартал, полугодие и 9 месяцев календарного года (ст. 346.19 НК РФ).Авансовые платежи по единому налогу «упрощенцы» перечисляют не позднее 25-го

Расчеты по налогу на прибыль (ПБУ 18/02)

Расчеты по налогу на прибыль (ПБУ 18/02) Постоянные налоговые активы и обязательстваПроизводится анализ данных налогового учета по виду учета ПР, выявление постоянных разниц между налоговым и бухгалтерским учетом, их квалификация в качестве активов и обязательств. На

3.13 Бухгалтерская отчетность и отчетность, представляемая в порядке надзора страховыми организациями

3.13 Бухгалтерская отчетность и отчетность, представляемая в порядке надзора страховыми организациями При разработке страховой организацией форм бухгалтерской отчетности для представления на основе образцов форм применяются общие требования к бухгалтерской

4.2. Порядок заполнения налоговой декларации по налогу по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения

4.2. Порядок заполнения налоговой декларации по налогу по единому налогу, уплачиваемому в связи с применением упрощенной системы налогообложения Индивидуальные предприниматели, перешедшие на упрощенную систему налогообложения, представляют в налоговый орган по месту

4.3. Порядок заполнения налоговой декларации по налогу по единому налогу на вмененный доход для отдельных видов деятельности

4.3. Порядок заполнения налоговой декларации по налогу по единому налогу на вмененный доход для отдельных видов деятельности Форма налоговой декларации и Порядок ее заполнения утверждены Приказом Минфина России от 19 декабря 2006 г. N 177н.Уплата единого налога производится

4.4. Порядок заполнения налоговой декларации по налогу по единому сельскохозяйственному налогу

4.4. Порядок заполнения налоговой декларации по налогу по единому сельскохозяйственному налогу Налоговая декларация по единому сельскохозяйственному налогу заполняется налогоплательщиками, применяющими систему налогообложения для сельскохозяйственных

1.9. Контроль за применением ККТ

1.9. Контроль за применением ККТ Контрольные функции за применением организациями и индивидуальными предпринимателями кассовой техники возложены Законом о ККТ на налоговые органы. Кроме того, органы внутренних дел, а также госторгинспекции взаимодействуют в пределах

Оплата с применением платежных карт

Оплата с применением платежных карт В законодательстве нет определения понятия «платежная карта». В Типовых правилах эксплуатации ККМ содержится упрощенное описание расчетов, осуществляемых посредством кредитных карточек. Кредитная карточка – пластиковый

2. Договорные связи и гегемонические связи

2. Договорные связи и гегемонические связи Существует два вида общественного сотрудничества: сотрудничество посредством договоров и координации и сотрудничество посредством команд и подчинения, или гегемонии. Там, где сотрудничество основано на договоре,

3.8. Организация мониторинга угроз экономической безопасности с применением информационноаналитических систем

3.8. Организация мониторинга угроз экономической безопасности с применением информационноаналитических систем В современных условиях факторы внешней и внутренней хозяйственной деятельности социально-экономических систем (СЭС) определяют крайне недостаточную