Накопительные программы в страховых компаниях

Накопительные программы в страховых компаниях

Говоря об инвестировании через страховую компанию, я рассмотрю только английский способ инвестирования. Обращение к западным страховым компаниям позволит вам найти очень ценные услуги, совмещающие private banking (доверительное управление), страхование и юридическую защиту. Для этого следует воспользоваться английским методом организации сбережений. Этот способ называется так потому, что первыми его предложили своим клиентам в 1980-х годах английские страховые компании, которые и остаются лучшими в этом деле. Вот как это работает.

По сути, это своеобразный гибрид страхового полиса и доверительного управления. Юридически инвестиции оформляются в виде страхового полиса – страхуется жизнь инвестора. «Внутри» этого полиса имеются все традиционные составляющие для управления инвестиционным портфелем. Величина страховки – 101 % от стоимости полиса. Как правило, страховая компания ничего не продает своим клиентам и не заинтересована в том, чтобы их средства были вложены в конкретные фонды. Более того, вы сами можете заняться инвестированием. По указанию клиента страховая компания купит (и продаст) практически любой актив. Затраты на обслуживание полиса в среднем составляют 1,5–1,8 % в год от объема инвестиций. Все выплаты страховой компании легальны и защищены англосаксонским правом, бережно относящимся к чужой собственности. О таком способе организации сбережений имеет смысл задумываться тем, кто рассчитывает инвестировать на достаточно длительный период (как минимум пять лет) сумму не менее $100 000. Для меньших сумм затраты на содержание полиса и управление портфелем будут слишком чувствительными. Тем, кто располагает меньшими суммами, но заинтересован в обеспечении страховой защиты своего инвестиционного портфеля, можно посоветовать накопительные программы с регулярными взносами. Такие программы очень хороши для тех, кто пока не имеет значительного капитала, но хочет инвестировать свои средства в зарубежные фонды и хедж-фонды.

Каковы плюсы и минусы этого способа инвестирования? Плюсы:

– возможность покупки огромного количества фондов и ценных бумаг в «одном окне»: инвестору, использующему такую технологию инвестирования, доступны почти все фонды, хедж-фонды, ETF;

– отсутствие конфликта интересов: за время моей работы по этой технологии компания ни разу не предложила мне или моим клиентам свои фонды для инвестирования средств;

– налоговые льготы: клиент не платит никаких налогов на прибыль в стране, где зарегистрирована страховая компания. Клиент также не платит налоги на прибыль в России, если выплаты по договору накопительного страхования не превышают суммы взносов, увеличенных на ставку рефинансирования;

– защита капитала: страховые компании защищают своих клиентов и информацию о них. Налоговые органы не могут добиться никакой информации, если только не получат на это разрешение суда в стране регистрации страховой компании;

– четкая процедура наследования.

Минусы:

– существенные комиссии при сроке менее пяти лет (по сравнению с интернет-брокерами, но не по сравнению с банками и управляющими компаниями);

– высокие входные барьеры.

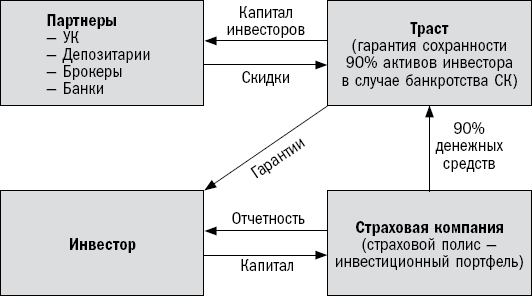

На рис. 7 схематично изображена система организации вложений при английском способе инвестирования.

Вначале вы переводите средства на свой счет в страховой компании (на свой полис, иными словами). Далее страховая компания начинает осуществлять инвестирование в соответствии с вашим распоряжением, то есть покупает паи тех фондов, которые вы указали в заявлении. Здесь очень важно то, как компания осуществляет инвестирование: она покупает фонды не напрямую, а через траст. Это обязательное условие законодательства Великобритании (я в данном случае говорю для примера о страховой компании Generali International, зарегистрированной на острове Гернси, который находится под юрисдикцией Великобритании). Таким образом, капитал инвестора защищен: в случае банкротства страховой компании ее клиентам гарантируется возврат как минимум 90 % средств, инвестированных на фондовом рынке через траст. Все остальное вы видите на рисунке.

Рис. 7. Схема инвестирования при английском способе вложений

Вкратце процесс инвестирования можно представить следующим образом.

1. Клиент заполняет заявление на открытие страхового полиса в компании Generali. В заявлении помимо обычных данных о клиенте указываются те фонды и ценные бумаги, которые он хочет приобрести. Деньги в компанию не переводятся до тех пор, пока компания не даст добро на открытие программы для клиента.

2. Компания рассматривает документы клиента (особое внимание уделяется происхождению денег) и принимает решение об открытии программы для клиента.

3. Клиент переводит деньги на счет компании Generali.

4. Generali переводит как минимум 90 % капитала клиента на счет траста. 10 % компания может инвестировать без использования траста, хотя в этом нет большого смысла и компания, как правило, инвестирует 100 % капитала через траст.

5. Траст осуществляет покупку фондов и ценных бумаг через своих партнеров – управляющие компании, брокеров.

6. Клиент ежеквартально получает отчет от Generali о состоянии своего счета. При заполнении отдельного заявления клиент может получить интернет-доступ к счету, позволяющий видеть все операции, которые компания осуществляет с деньгами клиента.

Если вы дочитали книгу до этого места – значит, тема управления личными финансами вам действительно интересна.

Таким читателям полагается приз, он находится по следующей ссылке: http://www.lkapital.ru/static_surprise_2_1.htm

Зарубежный рынок предлагает инвесторам большой набор инвестиционных инструментов. Гораздо больше, чем рынок отдельно взятой страны. Российский рынок (фондовый, недвижимости) еще очень молодой и рискованный, поэтому я рекомендую всем диверсифицировать капитал не только по рискам, но и по странам. А сейчас просмотрите этот раздел еще раз и подумайте, какой способ инвестирования за рубежом вам выбрать – рано или поздно вам придется это сделать.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Накопительные программы без страховой защиты

Накопительные программы без страховой защиты Накопительные программы без страховой защиты работают по принципу банковского депозита: вы регулярно вкладываете в них деньги, а потом, когда срок программы подойдет к концу, страховая компания выплатит вам ваши накопления

Накопительные программы в страховых компаниях

Накопительные программы в страховых компаниях Говоря об инвестировании через страховую компанию, я рассмотрю только английский способ инвестирования. Обращение к западным страховым компаниям позволит вам найти очень ценные услуги, совмещающие private banking (доверительное

Назначение элементов программы управления программы QUIK

Назначение элементов программы управления программы QUIK Таблица 25. Назначение элементов Панели

Накопительные программы в страховых компаниях

Накопительные программы в страховых компаниях Мы уже касались этой темы в главе I: страховая компания может рассматриваться как способ инвестирования за рубежом. Причем в отличие от российских страховых компаний, применяющих в накопительном страховании только

Механизм включения мероприятий программы развития кластера в государственные программы Российской Федерации

Механизм включения мероприятий программы развития кластера в государственные программы Российской Федерации Субъект Российской Федерации может сформировать предложения по бюджетным ассигнованиям и субсидиям из федерального бюджета на софинансирование объектов

8. Разработка производственной программы предприятия. Этапы разработки производственной программы

8. Разработка производственной программы предприятия. Этапы разработки производственной программы Производственная программа – план производства и реализации продукции по объему, ассортименту и качеству.Главная задача при составлении плана производства –

68. Элементы правового статуса страховых компаний: права страховых компаний

68. Элементы правового статуса страховых компаний: права страховых компаний Согласно отечественному законодательству права страховых компаний – это право компании на проведение страховой деятельности в форме добровольного страхования, имеющей на эту

2.2. Жилищно-накопительные кооперативы

2.2. Жилищно-накопительные кооперативы Если вы хотите переехать быстрее, сэкономить средства, но при этом хотите избежать трудоемкого процесса сбора многочисленных документов, необходимых для получения ипотечного кредита, вам может подойти второй из предложенных нами

Используйте накопительные подарки и скидки

Используйте накопительные подарки и скидки Как я уже говорил, после того как клиент пришел к вам один раз, важно, чтобы он вернулся еще как минимум три-четыре раза. Тогда можно считать, что у вас появился постоянный клиент. Кроме подарочных сертификатов и специальных карт

Кастинг в компаниях

Кастинг в компаниях Чтобы полностью понять модель представления, показанную на рис. 8.1, т. е. формирование нужного ансамбля из актеров, технических специалистов и мастеров сцены для каждой постановки, созданной режиссером, драматургом и сценаристом, начальник отдела

Часть III Идеи о компаниях

Часть III Идеи о компаниях * * *

Накопительные подарки

Накопительные подарки Следующий способ привязать клиента к себе — это накопительные подарки в виде товаров или услуг, которые клиент может получить от вас бесплатно, совершив оговоренное количество покупок.Если клиент выполняет условия вашей акции и совершает

Накопительные скидки

Накопительные скидки Следующий способ побудить клиента вернуться — это накопительные скидки. После того как клиент сделает у вас оговоренное количество покупок, на следующие покупки он получит скидку. Причем величина этой скидки может быть привязана к сумме предыдущих

Накопительные льготы и бонусы

Накопительные льготы и бонусы Наконец, чтобы закрыть тему «накоплений», упомяну еще накопительные льготы и бонусы. Что это такое? Дополнительные услуги, которые не входят в прейскурант фирмы (либо предоставляются только в пакетах VIP-обслуживания) и которые постоянный

Отзывы о других компаниях

Отзывы о других компаниях Я (Николай) часто пользуюсь услугами банка «Тинькофф», использую их карточки, мне это очень нравится. Считаю, что они действительно грамотно работают.Однажды я написал о них очень хороший отзыв: «Вы действительно классные, вы мне понравились. Я