Микроэкономика

Микроэкономика

Итак, мы определились, что микроэкономический анализ – это анализ по конкретному эмитенту.

Из чего он может состоять?

Что отслеживаем:

• корпоративные события: кадры, выплата дивидендов, слияния и поглощения, дополнительные эмиссии акции и прочие значимые события.

Все (или почти все) можно посмотреть здесь: http://www.quote.ru/. Раздел – НОВОСТИ (рис. 59):

• результаты финансово-хозяйственной деятельности эмитента.

Если с отслеживанием корпоративных событий все более или менее ясно, то о финансовых результатах следует сказать подробней.

Существует две основные концепции оценки финансово-хозяйственной деятельности и оценки акций:

• доходная – определяет «справедливую» цену акции. Оценивает прибыль предприятия, денежные потоки и обоснованную цену акций в перспективе, так называемый метод дисконтирования денежных потоков (DCF);

• сравнительная – определяет недооценку или переоценку акций по сравнению со справедливой ценой.

Провести DCF частный трейдер может, но это будет чрезвычайно сложно и долго, поэтому начнем с последнего.

Что будем сравнивать?

Рис. 59. Новости на QUOTE.RU

Можно сравнивать:

• капитализацию предприятий;

• предыдущие сделки слияний/поглощений – цены акций в пакетах;

• различные финансовые коэффициенты (мультипликаторы) предприятий и отраслей.

Какие мультипликаторы наиболее популярны и доступны для анализа?

Все приводимые ниже. А посмотреть данные можно здесь: http:// www.quote.ru/stocks/base_emitent.shtml (рис. 60).

Или здесь (http://www.skrin.ru/issuers/) (выбрать конкретного эмитента и далее раздел – ОСНОВНЫЕ ФИНАНСОВЫЕ ПОКАЗАТЕЛИ) (рис. 61).

Итак, мультипликаторы:

EPS (англ. earnings per share — доходы с долей, т. е. с акций) – доход на акцию. Рассчитывается:

• чистая прибыль/на число обыкновенных акций в обращении.

Подразумевает, как следует из формулы расчета, что прибыль будет выплачена на выплату дивидендов.

Р/Е (англ. price to earnings). Рассчитывается:

• цена акции/доход на акцию, т. е. Е – это EPS.

Один из самых популярных показателей-коэффициентов – P/S (англ. price to sales). Рассчитывается:

• цена акции/выручка от реализации. Выручка от реализации – в расчете на одну обыкновенную акцию в обращении.

Меньше подвержен всевозможным коррекциям в отличие от коэффициента Р/Е.

P/BV. Рассчитывается:

• цена акции/балансовой стоимости.

EV (англ. enterprise value) – оценка стоимости компании) – капитализация + долговые обязательства, т. е. стоимость бизнеса.

EBITDA (Earnings before Interest, Taxes, Depreciation, and Amortization англ. – прибыль до выплаты расходов по процентам, уплаты налогов и амортизационных отчислений).

EV /EBITDA – доля стоимости компании в показателе EBITDA, или плата инвестора за $1 EBITDA, или срок окупаемости инвестиций.

ROS – рентабельность продаж. Рассчитывается:

• прибыль/выручка.

Рис. 60. База данных на QUOTE.RU по эмитентам

Рис. 61. База данных на SKRIN.RU по эмитентам

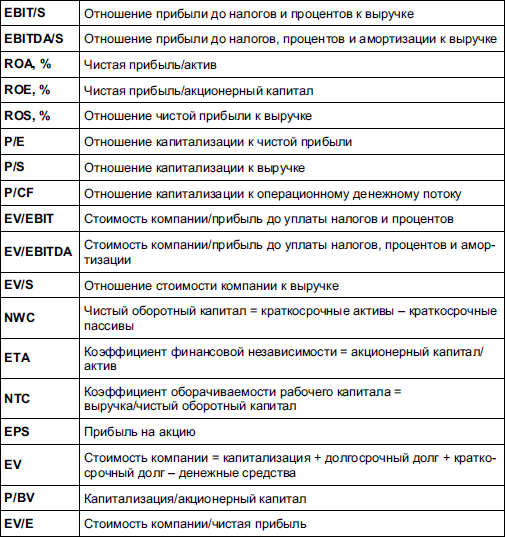

D/E – соотношение заемных средств и собственного капитала. Более полный список мультипликаторов дан в табл. 18.

Таблица 18. Мультипликаторы

Теорию по основным финансовым показателям можно найти здесь: http://www.k2kapital.com/training/learning/analyz/index.php?ID=20.

Выводы фундаментальных аналитиков можно посмотреть здесь: http://otc-stock.rbc.ru/targets/index.jsp?skin=newquote&web=l (рис. 62).

Рис. 62. Прогнозы цен акций

В заключение приведу рассказ Никиты Ефремовича Якимова, инвестора с 5-летним стажем, о том, как он применил и применяет простейшие методы фундаментального анализа:

Когда я начинал работу на фондовом рынке, меня учили анализировать графики.

Я очень много времени посвятил изучению литературы по техническому анализу. Сколько денег потратил на чтение книг – уже трудно посчитать! И на уме у меня были только графики, графики, графики. А вот про анализ новостей, т. е. того фундаментального, что «лежит на поверхности» забывал. И вот в середине мая 2006 г. на сигнале RSI собрался покупать акции «Газпрома». Но что-то остановило! Дай, думаю, позвоню своему менеджеру Игорю, в брокерской компании проконсультируюсь. Звоню. Он говорит: «Никита, елки-палки, ты что, новостей не слышал?! Американский ЦБ скоро заседает! Рискуешь!» Помнишь ведь правило: «Покупай на ожидании, продавай на событии»? Я засомневался. Покупать не стал. А 10 мая все понял. Открыл короткую позицию по «Газпрому». Успел по 352 войти. Закрывал через несколько дней по 297. На радостях купил бутылку хорошего коньяка Игорю и стал постоянно читать и осмысливать новости.

С тех пор прошло более 2 лет. Технический анализ (графики) и простенький фундаментальный анализ (новости) позволяют мне не только оставаться на плаву, но и быть в хорошем-прехорошем «плюсе». И еще я стал тратить меньше времени и нервов на торговлю. Это очень важно – есть время отдохнуть! Попутного всем тренда!

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Уровень анализа: микроэкономика или макроэкономика?

Уровень анализа: микроэкономика или макроэкономика? Слушатели могут изучать либо микроэкономику, либо макроэкономику. Микроэкономика имеет дело с уравнением спроса и предложения в жизни индивида, семьи, компании или отрасли. Конкуренция между марками пива Heineken и Duff –

Микроэкономика

Микроэкономика Итак, мы определились, что микроэкономический анализ – это анализ по конкретному эмитенту.Из чего он может состоять?Что отслеживаем:• корпоративные события: кадры, выплата дивидендов, слияния и поглощения, дополнительные эмиссии акции и прочие значимые

Глава 7 Мощная микроэкономика Индии

Глава 7 Мощная микроэкономика Индии Нелегко построить большую компанию по производству предметов широкого потребления в стране, где менее 1 процента населения живет в высокооплачиваемом раю сферы услуг. Как завоевать фрагментированный рынок с невысокой

Глава 1 МИКРОЭКОНОМИКА

Глава 1 МИКРОЭКОНОМИКА Это только кажется, что самое важное в экономике — товары, услуги и деньги. Самое важное — это информация. Именно она стоит очень дорого. Как раз ради того, чтобы информации было больше, и существуют рынки, на которых продаются и покупаются товары и

Лекция № 4. Микроэкономика

Лекция № 4. Микроэкономика 1. Сущность рынка. Основные элементы рынка Появление общественного разделения труда, возникшего между скотоводческими и земледельческими племенами, а также повышение производительности и эффективности общественного производства привели к

Вопрос 1 Микроэкономика: предмет, объект, метод.

Вопрос 1 Микроэкономика: предмет, объект, метод. ОТВЕТПРЕДМЕТ МИКРОЭКОНОМИКИ. Микроэкономика – составная часть экономической теории, изучающая экономические взаимоотношения между людьми и определяющая общие закономерности их хозяйственной

Раздел II МИКРОЭКОНОМИКА

Раздел II МИКРОЭКОНОМИКА Микроэкономика (греч. micro – малый) – это часть экономической теории, изучающая экономические процессы на уровне отдельных хозяйствующих субъектов. В данном определении следует акцентировать внимание не на том, что объектом микроэкономики

Часть II Микроэкономика

Часть II Микроэкономика Микроэкономика связана с деятельностью отдельных экономических субъектов, к числу которых относятся потребители, рабочие, фирмы, землевладельцы, или владельцы капитала. Она объясняет, как и почему принимаются решения перечисленными выше