Глава 6 Фондовая биржа и механизм ее функционирования

Глава 6

Фондовая биржа и механизм ее функционирования

Фондовая биржа представляет собой организованный, регулярно функционирующий, централизованный рынок, с фиксированным местом торговли, с процедурой отбора наилучших ценных бумаг и операторов рынка, отвечающих определенным требованиям, с наличием временного регламента торговли и стандартных торговых процедур, с централизацией регистрации сделок и расчетов по ним, установлением официальных котировок и осуществлением надзора за членами биржи.

Фондовой биржей признается только организатор торговли на рынке ценных бумаг, осуществляющий свою деятельность на основании лицензии и не совмещающий деятельность по организации торговли с другими видами деятельности, за исключением деятельности валютной биржи, товарной биржи, клиринговой, издательской деятельности, деятельности по распространению информации, а также с осуществлением деятельности по сдаче имущества в аренду. Для осуществления каждого из указанных видов деятельности должно быть создано отдельное структурное подразделение.

Биржа выполняет следующие функции: 1) аккумулирование временно свободных денежных средств через продажу финансовых активов и способствование передаче прав собственности; 2) организацию биржевых торгов; 3) разработку биржевых контрактов; 4) ценовую; 5) хеджирование участников биржевой торговли от неблагоприятных для них колебаний цен; 6) спекулятивную биржевую деятельность; 7) информационную.

Фондовая биржа создается в форме некоммерческого партнерства или акционерного общества. Учредителями фондовой биржи, созданной в форме некоммерческого партнерства, могут выступать только профессиональные участники рынка ценных бумаг. Служащие фондовой биржи не могут быть учредителями и самостоятельно участвовать в деятельности фондовой биржи. Порядок вступления в нее, выхода и исключения из ее членов определяется фондовой биржей самостоятельно.

Фондовая биржа организует торговлю только между своими членами. Другие участники рынка ценных бумаг могут совершать операции на бирже исключительно через посредничество членов биржи. Фондовая биржа вправе самостоятельно устанавливать количественные ограничения числа ее членов.

Фондовая биржа обязана обеспечить гласность и публичность проводимых ею торгов путем оповещения ее членов о месте и времени проведения торгов, о списке и котировке ценных бумаг, допущенных к обращению на бирже, о результатах торговых сессий и др.

Механизм биржевых операций – это определенные формализованные и регламентированные действия по совершению данных операций. Этот механизм предполагает наличие субъектов (участников биржевых торгов) и объектов биржевых операций (ценные бумаги) и непосредственно процесс осуществления биржевой деятельности.

Согласно Закону «О рынке ценных бумаг», основными участниками торгов на фондовой бирже могут быть: дилеры; брокеры и управляющие. Иные лица могут совершать операции на фондовой бирже исключительно при посредничестве брокеров, являющихся участниками торгов.

Порядок допуска к участию в торгах и исключения из числа участников торгов определяется правилами, установленными фондовой биржей самостоятельно. Неравноправное положение участников торгов на фондовой бирже, а также передача права на участие в торгах на фондовой бирже третьим лицам не допускается.

Под объектом биржевой сделки следует понимать имущество определенного рода и качества, допущенное к обращению на бирже в порядке, установленном биржевым законодательством и внутренними документами биржи. К обращению на фондовой бирже допускаются: 1) эмиссионные ценные бумаги в процессе их размещения и обращения; 2) иные ценные бумаги, в том числе инвестиционные паи паевых инвестиционных фондов в процессе их выдачи и обращения. Инвестиционные паи ПИФов допускаются к выдаче и обращению на фондовой бирже в случаях и порядке, которые установлены нормативными правовыми актами федерального органа исполнительной власти по рынку ценных бумаг.

Допуск ценных бумаг эмитента к торгам на фондовой бирже осуществляется путем включения их в котировальный лист. Эта процедура называется листингом. Каждая фондовая биржа самостоятельно устанавливает процедуру листинга и делистинга. Делистинг – исключение ценных бумаг из котировального списка. Инициатором листинга выступают эмитент или участник торговли.

Листинг эмиссионных ценных бумаг осуществляется фондовой биржей на основании договора с эмитентом ценных бумаг, а листинг инвестиционных паев паевого фонда – на основании договора с управляющей компанией этого ПИФа. Процедура листинга включает следующие этапы: предварительный; экспертиза; соглашение о листинге; поддержание листинга; делистинг.

Биржа может временно или совсем лишить компанию привилегий листинга. Это делается с целью защиты инвесторов.

Государственные ценные бумаги допускаются к биржевым торгам на основании официальных условий их выпуска. Ценные бумаги, не включенные в список обращаемых на фондовой бирже, могут быть объектом сделок на бирже в порядке, предусмотренном ее внутренними документами.

Ценные бумаги, допущенные к биржевым торгам, котируются. Котировка – это механизм выявления цены в процессе биржевых торгов в течение каждого дня работы биржи и публикация цен в биржевом бюллетене (котировальном листе). Не все ценные бумаги, допущенные к торгам, котируются.

Биржевые сделки – это взаимосогласованные действия участников торгов, направленные на установление, прекращение или изменение их прав и обязанностей в отношении биржевых товаров, совершаемые в помещении биржи в установленные часы ее работы. Эти сделки заключаются на ценные бумаги, допущенные к котировке и обращению на бирже.

Порядок совершения сделок определяется правилами, установленными на бирже. Согласно этим правилам, сделки заключаются уполномоченными на совершение биржевых операций лицами и регистрируются.

Процесс заключения биржевой сделки включает в себя: 1) введение заявок в систему биржевой торговли; 2) заключение сделки; 3) сверку параметров сделки; 4) взаиморасчеты (клиринг); 5) исполнение сделки, т. е. осуществление денежного платежа и встречной передачи ценных бумаг.

Основными типами сделок являются: 1) сделки с предъявлением товара; 2) индивидуальные форвардные сделки; 3) фьючерсные стандартные; 4) опционные сделки.

1. Сделки в отношении реального товара – простые биржевые сделки – это сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара. Данные сделки не предполагают наличия товара в месте проведения торгов: достаточно указания на возможность немедленного исполнения обязанности по передаче такого товара как существующего, а не будущего.

2. Форвардные сделки – сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара с отсроченным сроком его поставки. Специфика форвардных сделок состоит в отсрочке их исполнения. Предметом такой сделки может быть и будущий товар.

3. Фьючерсные сделки – сделки, связанные с взаимной передачей прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара. Предметом фьючерсных сделок является уже не товар, а стандартный контракт на поставку биржевого товара. Этот контракт предполагает отчуждение (уступку) права продать или купить какой-либо товар, облеченный в форму особого товара, именуемого контрактом.

4. Опционные сделки – это сделки, связанные с уступкой прав на будущую передачу прав и обязанностей в отношении биржевого товара или контракта на поставку биржевого товара.

По степени условности выделяют твердые и условные сделки. Твердыми принято называть сделки, обязательства по которым не подлежат изменению. Сделки обязательны к исполнению в установленный в договоре срок и по твердой цене. Они стандартизированы по форме. Преимущество твердых сделок в том, что они заключаются на различные виды и объемы фондовых ценностей, а также в сроки, в соответствии с реальными потребностями контрагентов. Поэтому твердые сделки приемлемы тогда, когда известно движение денежной наличности. В условных сделках участники приобретают возможность за плату изменить обязательства по отношению к одной из сторон сделки. Пример такой сделки – опцион. Покупателю опциона предоставлено право отказаться от исполнения сделки в обмен на уплату премии, продавцу этого права не дано.

По времени исполнения различают кассовые и срочные сделки. Кассовые – это сделки немедленного исполнения, расчеты по которым производят сразу после их заключения. Предметом кассовых сделок всегда выступает фондовый актив, который на момент заключения договора физически существует и находится в собственности продавца.

Срочные — это сделки, которые имеют фиксированные сроки расчета, заключения и установления цены. Для данных сделок характерно наличие значительного промежутка времени между заключением и исполнением сделки. Чем дольше срок между датой заключения сделки и датой ее исполнения, тем большему риску подвергаются участники сделки, так как чем дольше срок, тем больше вероятность неисполнения сделки.

Тест 1. Выбор верного ответа

1. Организованный, регулярно функционирующий, централизованный рынок с фиксированным местом торговли, с процедурой отбора ценных бумаг и операторов рынка, с наличием временного регламента торговли и стандартных торговых процедур, с централизацией регистрации сделок и расчетов по ним, установлением официальных котировок и осуществлением надзора за его членами – это:

а) брокерская контора;

б) биржа;

в) торговая палата.

2. Какие виды деятельности биржа как организатор торговли может совмещать?

а) деятельность валютной биржи, товарной биржи (деятельность по организации биржевой торговли), клиринговую деятельность, деятельность по распространению информации, издательскую деятельность, а также деятельность по сдаче имущества в аренду;

б) деятельность валютной биржи, товарной биржи (деятельность по организации биржевой торговли), клиринговую деятельность, регистрационную деятельность, оценочную деятельность;

в) клиринговую деятельность, деятельность по распространению информации, издательскую деятельность, а также деятельность по сдаче имущества в аренду, регистрационную деятельность.

3. Цели функционирования биржи:

а) получение спекулятивной прибыли;

б) стабилизация денежного обращения;

в) организация биржевых торгов.

4. В какой организационно-правовой форме создаются фондовые биржи?

а) общества с ограниченной ответственностью или закрытого акционерного общества;

б) некоммерческого партнерства или акционерного общества;

в) ассоциации или некоммерческого партнерства.

5. Кто может быть учредителем фондовой биржи?

а) только юридические лица;

б) только физические лица;

в) как физические, так и юридические лица.

6. Основными функциями учредителей как организаторов биржи являются:

а) разработка внутрибиржевых нормативных документов; подбор членов биржи; регистрация биржи в установленном порядке и получение лицензии на право выступать в роли организатора биржевой торговли;

б) разработка внутрибиржевых нормативных документов; подбор членов биржи; осуществление листинга;

в) подбор членов биржи; регистрация биржи в установленном порядке и получение лицензии на право выступать в роли организатора биржевой торговли; проведение делистинга.

7. Порядок вступления в члены фондовой биржи, выхода и исключения из ее членов определяется:

а) ФСФР;

б) фондовой биржей самостоятельно на основании ее внутренних документов;

в) ПАРТАД.

8. Основными участниками биржевых торгов являются:

а) брокеры и дилеры;

б) акционерные общества;

в) все остальные, кроме перечисленных.

9. В отличие от дилера брокер:

а) является продавцом, а дилер посредником;

б) является посредником, а дилер – покупателем;

в) заключает сделки по поручению и за счет клиента, а дилер – от своего имени и за свой счет.

10. К обращению на фондовой бирже допускаются:

а) только эмиссионные ценные бумаги в процессе их размещения и обращения;

б) иные ценные бумаги, в том числе инвестиционные паи паевых инвестиционных фондов в процессе их выдачи и обращения;

в) эмиссионные ценные бумаги в процессе их размещения и обращения и иные ценные бумаги, в том числе инвестиционные паи паевых инвестиционных фондов в процессе их выдачи и обращения.

11. Могут ли быть объектом сделок на бирже ценные бумаги, не включенные в список обращаемых на фондовой бирже?

а) не могут;

б) могут в любом случае;

в) могут в порядке, предусмотренном внутренними документами биржи.

12. Листинг – это:

а) список членов фондовой биржи;

б) список фирм, акции которых продаются на бирже;

в) правила допуска ценных бумаг к торговле на фондовой бирже.

13. Котировка ценной бумаги – это:

а) сделка с ценными бумагами, заключенная между участниками биржевой торговли;

б) допуск ценной бумаги к торгам на бирже после проверки финансового положения эмитента;

в) механизм выявления цены, ее фиксация в течение рабочего дня работы биржи и публикация в биржевых бюллетенях.

14. Делистинг – это:

а) исключение ценных бумаг из котировального списка;

б) допуск ценной бумаги к торгам на бирже после проверки финансового положения эмитента;

в) механизм выявления цены, ее фиксация в течение рабочего дня работы биржи и публикация в биржевых бюллетенях.

15. Процедура листинга включает следующие этапы:

а) предварительный этап, экспертиза, соглашение о листинге, поддержание листинга, делистинг;

б) выпуск ценных бумаг, регистрация ценных бумаг, экспертиза, соглашение о листинге, поддержание листинга;

в) регистрация ценных бумаг, экспертиза, соглашение о листинге, поддержание листинга; изготовление ценных бумаг.

16. Кто на бирже осуществляет допуск ценных бумаг к торгам?

а) комитет по листингу;

б) ревизионная комиссия;

в) аналитический отдел.

17. На каком этапе процедуры листинга осуществляется включение ценных бумаг в котировальный лист?

а) на предварительном;

б) при делистинге;

в) при экспертизе.

18. Допуск ценных бумаг к торгам на бирже после проверки финансового положения их эмитентов – это:

а) размещение;

б) трансферт;

в) листинг.

19. Цены в ходе биржевой торговли формируются следующими способами:

а) методом единого курса, регистрационным методом;

б) экспертным методом, статистическим методом, регистрационным методом;

в) регистрационным методом, методом фондовой котировки, аналитическим методом.

20. Действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей, – это:

а) сделка;

б) листинг;

в) диверсификация.

21. Сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара, – это:

а) форвардные сделки;

б) простые биржевые сделки;

в) фьючерсные сделки.

22. Форвардные сделки – это:

а) сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара;

б) сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара с отсроченным сроком его поставки;

в) сделки, связанные с взаимной передачей прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара.

23. Сделки, связанные с взаимной передачей прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара, – это:

а) опционные сделки;

б) простые биржевые сделки;

в) фьючерсные сделки.

24. Опционные сделки – это:

а) сделки, связанные с уступкой прав на будущую передачу прав и обязанностей в отношении биржевого товара или контракта на поставку биржевого товара;

б) сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара с отсроченным сроком его поставки;

в) сделки, связанные с взаимной передачей прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара.

25. Сделки, обязательства по которым не подлежат изменению, – это:

а) твердые сделки;

б) условные сделки;

в) кассовые сделки.

26. По степени условности выделяют сделки:

а) кассовые и срочные;

б) твердые и условные;

в) опционные и фьючерсные.

27. Условные сделки – это:

а) сделки, в которых участники приобретают возможность за плату изменить обязательства по отношению к одной из сторон сделки;

б) сделки, обязательства по которым не подлежат изменению;

в) сделки немедленного исполнения, расчеты по которым производят сразу после их заключения.

28. По времени исполнения различают сделки:

а) кассовые и срочные;

б) твердые и условные;

в) опционные и фьючерсные.

29. Сделки немедленного исполнения, расчеты по которым производят сразу после их заключения, – это:

а) твердые сделки;

б) условные сделки;

в) кассовые сделки.

30. Сделки, которые имеют фиксированные сроки расчета, заключения и установления цены, – это:

а) твердые сделки;

б) условные сделки;

в) срочные сделки.

31. Основные формы организации торгов – это:

а) простой и двойной биржевой аукцион;

б) двойной аукцион;

в) аукционная форма.

32. Аукционы характеризуются следующими признаками:

а) публичными гласными торгами; открытым соревнованием покупателей и продавцов в назначении ценовых и других условий сделок по ценным бумагам; наличием механизма сопоставления заявок и предложений о продаже и установления таких заявок и предложений, которые взаимно удовлетворяют друг другу и могут служить основанием для заключения сделок;

б) публичными гласными торгами; технические возможности электронной системы торгов позволяют осуществлять ежедневно сделки, включающие несколько миллионов акций, и при расширении рынка – увеличить свою мощность значительно проще и дешевле;

в) возможностью оператору рынка работать с индивидуальным инвестором; наличием механизма сопоставления заявок и предложений о продаже и установления таких заявок и предложений, которые взаимно удовлетворяют друг другу и могут служить основанием для заключения сделок.

33. Простой аукцион бывает:

а) онкольный и непрерывный аукцион;

б) английский, голландский и заочный;

в) онкольный и заочный.

34. Двойные аукционы подразделяются на:

а) онкольный и непрерывный аукцион;

б) английский, голландский и заочный;

в) онкольный и заочный.

35. Какие формы осуществления торгов – основные?

а) агентская биржевая торговля по доверенности;

б) самостоятельные биржевые операции (дилерство);

в) агентская биржевая торговля по доверенности (брокераж, маклерство) и самостоятельные биржевые операции (дилерство), а также комплексное обслуживание покупателей и продавцов.

36. Какие виды аукционов вы знаете?

а) простой и двойной аукцион;

б) двойной и тройной аукцион;

в) простой и тройной аукцион.

37. Конъюнктура рынка – это:

а) соотношение между спросом и предложением на ценные бумаги, колеблющееся под влиянием различных экономических и политических факторов;

б) совокупность ценных бумаг, обращающихся на рынке;

в) совокупность эмитентов и инвесторов.

38. Характеристика стихийного биржевого рынка определяется:

а) отсутствием листинга;

б) участием непрофессионалов;

в) множеством трейдеров.

39. «Быки» играют на повышение, так как рассчитывают, что:

а) дивиденды возрастут;

б) курс акций повысится;

в) курс акций понизится.

40. Те, кто играет на понижение, получают прибыль за счет того, что:

а) акции, которые они продали бы без покрытия, упали бы в цене;

б) увеличилась ставка процента;

в) возросли дивиденды.

Тест 2. Исключение несоответствия

1. Биржа выполняет следующие функции:

а) выпуск депозитарных расписок;

б) организация биржевых торгов;

в) мобилизация временно свободных денежных средств;

г) стабилизация денежного обращения;

д) разработка биржевых контрактов;

е) функция хеджирования (страхования) участников биржевой торговли от неблагоприятных для них колебаний цен;

ж) выпуск депозитных сертификатов;

з) информационная функция.

2. Организация биржевых торгов включает в себя:

а) предоставление места для рынка;

б) обеспечение технического доступа к биржевым торгам;

в) обеспечение гласности, открытости биржевых торгов;

г) ведение реестра владельцев ценных бумаг;

д) разработку правил биржевой торговли;

е) обеспечение гарантий исполнения сделок, заключенных в биржевом зале;

ж) создание механизма для разрешения споров, возникающих по заключенным биржевым сделкам в ходе биржевых торгов (биржевой арбитраж);

з) разработку квалификационных требований для участников торгов.

3. Участники торгов на фондовой бирже – это:

а) члены биржи;

б) дилеры;

в) брокеры;

г) акционерные общества – эмитенты;

д) доверительный управляющий;

е) депозитарий;

ж) клиринговая организация;

з) реестродержатель.

4. Фондовая биржа обязана утвердить и раскрыть следующую информацию любому заинтересованному лицу:

а) правила допуска участника рынка ценных бумаг к торгам;

б) правила листинга/делистинга ценных бумаг и/или допуска ценных бумаг к торгам без прохождения процедуры листинга;

в) правила проведения торгов на фондовой бирже;

г) информацию о выплате дивидендов по акциям;

д) расписание предоставления услуг организатором торговли на рынке ценных бумаг;

е) регламент внесения изменений и дополнений в вышеперечисленные позиции;

ж) список ценных бумаг, допущенных к торгам;

з) информацию о выплате процентов по ценным бумагам.

5. Процедура листинга включает следующие этапы:

а) предварительный;

б) делистинг;

в) экспертиза;

г) поддержание листинга;

д) выпуск ценных бумаг;

е) соглашение о листинге;

ж) регистрация выпуска ценных бумаг;

з) изготовление сертификатов ценных бумаг.

6. Требования, предъявляемые к ценным бумагам для прохождения листинга:

а) ценные бумаги должны быть выпущены и зарегистрированы в соответствии с требованиями законодательства РФ и иными нормативными документами;

б) отчет об итогах выпуска ценных бумаг должен быть зарегистрирован в установленном порядке;

в) ценные бумаги должны быть свободно обращаемыми;

г) ценные бумаги должны быть только эмиссионными;

д) наличие в торговой системе на постоянной основе котировок не менее двух маркет-мейкеров;

е) для акционерных обществ: во владении заинтересованных лиц должно находиться не более 60% голосующих акций акционерного общества;

ж) эмитенты ценных бумаг принимают обязательство по соблюдению установленных законами и биржей требований по раскрытию информации в определенном порядке и объеме;

з) ценные бумаги должны быть долговыми.

7. Компания-эмитент, подписавшая соглашение о листинге, обязана передавать бирже следующую информацию:

а) годовые и промежуточные отчеты;

б) сведения о трансфер-агенте и регистраторе компании;

в) сведения о дивидендах и иных распределяемых доходах;

г) планы выпуска акций и других ценных бумаг;

д) сведения об оплате сбора за листинг;

е) сведения о предстоящих материальных изменениях в делах компании (изменения в характере бизнеса, в составе совета директоров и высшего управления, в акционерной собственности).

8. Делистинг может осуществляться в случае:

а) заявления участника торговли;

б) принятия регулирующим органом решения о признании выпуска ценных бумаг несостоявшимся;

в) вступления в силу решения суда о недействительности выпуска ценных бумаг;

г) невыплаты дивидендов;

д) ликвидации эмитента ценных бумаг;

е) невыполнения заявителем соглашения о листинге;

ж) несоответствия показателей деятельности эмитента установленным требованиям для включения в котировальный лист.

9. В котировальном листе указываются:

а) наименование эмитента;

б) номинал ценной бумаги;

в) цены покупателя, продавца, закрытия;

г) объем продаж;

д) величина сбора за листинг;

ж) дата последней сделки;

з) дивиденд;

и) изменение цены сделки в абсолютном и относительном выражении.

10. Отличительным признаком биржевых сделок является то, что они:

а) осуществляются на специальных торговых площадках;

б) проводятся регулярно;

в) совершаются профессиональными участниками рынка ценных бумаг;

г) осуществляются через посредничество расчетно-клиринговой палаты, обслуживающей биржу;

д) не стандартизированы по срокам, месту, порядку и способу исполнения сделки;

е) совершаются с учетом качества ценных бумаг;

ж) заключаются в простой письменной форме путем обмена документами, как документарного, так и электронного;

з) вступают в силу только после их регистрации биржей.

11. Процесс заключения биржевой сделки включает в себя:

а) введение заявок в систему биржевой торговли;

б) листинг;

в) заключение сделки;

г) сверку параметров сделки;

д) клиринг;

е) делистинг;

ж) исполнение сделки, т. е. осуществление денежного платежа и встречной передачи ценных бумаг;

з) котировку.

12. В заявке на биржевую операцию необходимо указать:

а) точное наименование товара;

б) род сделки (купля, продажа);

в) метод установления цены;

г) количество предлагаемых к сделке ценных бумаг;

д) цену, по которой должна быть проведена сделка;

е) срок сделки (на сегодня, до конца недели или месяца);

ж) вид сделки.

13. Электронные торги имеют ряд преимуществ перед публичной торговлей, таких как:

а) ликвидность фондового рынка;

б) технические возможности электронной системы торгов, которые позволяют осуществлять ежедневно сделки, включающие несколько миллионов акций, и при расширении рынка – увеличить свою мощность значительно проще и дешевле;

в) сложность осуществления сделок;

г) возможность оператору рынка работать с индивидуальным инвестором;

д) качество рынка, которое определяется как качеством допущенных к торгам ценных бумаг, так и работы его участников.

14. Вид стандартного контракта на биржевом рынке ценных бумаг – это:

а) депозитарная расписка;

б) сделка «спот»;

в) опционный контракт на продажу;

г) процентный фьючерсный контракт;

д) форвардный контракт;

е) индексный фьючерсный контракт;

ж) валютный фьючерсный контракт;

з) опционный контракт на покупку.

Тест 3. Поиск альтернативы

Ответьте «Да» или «Нет».

1. Биржевая сессия – это установленный законом или распорядком работы биржи период, в течение которого участники биржевых торгов имеют право заключать сделки?

2. Фондовая биржа может быть зарегистрирована как акционерное общество?

3. Порядок вступления в члены фондовой биржи, выхода и исключения из ее членов определяется фондовой биржей самостоятельно на основании ее внутренних документов?

4. Фондовая биржа вправе устанавливать количественные ограничения числа ее членов самостоятельно?

5. Фондовая биржа организует торговлю только между своими членами?

6. Простые биржевые сделки – это сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара?

7. Определение фьючерсного контракта дано в Законе РФ «О рынке ценных бумаг»?

8. Сделки, связанные с взаимной передачей прав и обязанностей в отношении реального товара с отсроченным сроком его поставки, – это форвардные сделки?

9. Соглашение о листинге определяет обязанности заявителя и биржи?

10. Делистинг – это исключение ценных бумаг из котировального списка?

11. Котировка ценной бумаги – это механизм выявления цены, ее фиксация в течение рабочего дня работы биржи и публикация в биржевых бюллетенях?

12. Листинг – это допуск ценных бумаг к торгам на бирже после проверки финансового положения их эмитентов?

13. Опционный контракт в гражданском обороте считается более ликвидной ценной бумагой, чем фьючерсный контракт?

14. Причиной осуществления делистинга может быть ликвидация эмитента ценных бумаг?

15. Все ли ценные бумаги, допущенные к торгам, котируются?

16. К биржевым сделкам могут быть отнесены сделки, заключенные между участниками биржевой торговли, с допущенными на биржу ценностями, совершаемые в биржевом помещении в установленное время?

17. Порядок совершения сделок определяется правилами, установленными на бирже?

18. Опционные сделки – это сделки, связанные с уступкой прав на будущую передачу прав и обязанностей в отношении биржевого товара или контракта на поставку биржевого товара?

19. Фьючерсные сделки – сделки, связанные с взаимной передачей прав и обязанностей в отношении стандартных контрактов на поставку биржевого товара?

20. Биржевые сделки, имеющие своим предметом поставку актива в будущем, называются срочными?

Тест 4. Термин-определение

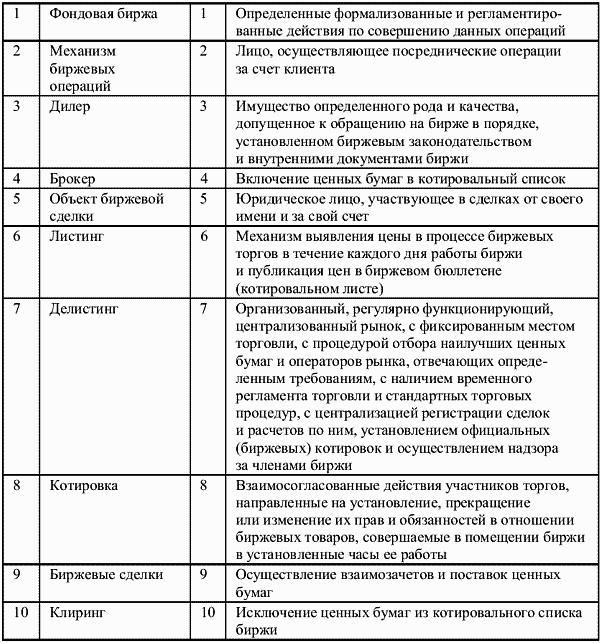

1. Найдите в правой колонке определение терминов, указанных в левой колонке.

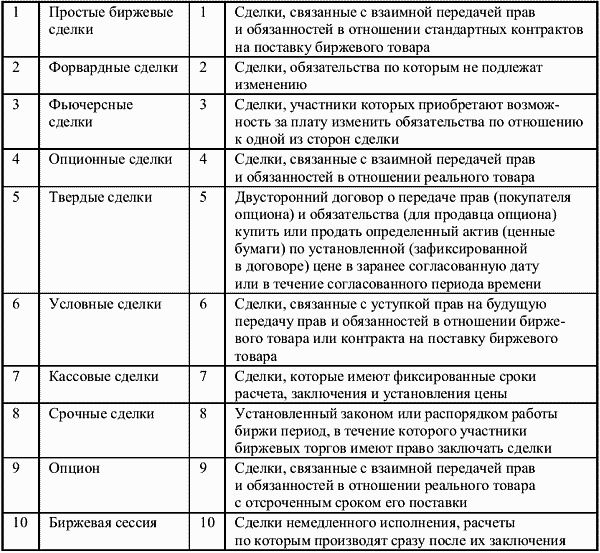

2. Найдите в правой колонке определение терминов, указанных в левой колонке.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

32. Механизм функционирования кредитной системы

32. Механизм функционирования кредитной системы Кредитная система функционирует через кредитный механизм. Он представляет собой, во-первых, систему связей по аккумуляции и мобилизации денежного капитала между кредитными институтами и различными секторами экономики,

56. ФОНДОВАЯ БИРЖА: ОРГАНИЗАЦИОННЫЙ И ФУНКЦИОНАЛЬНЫЙ МЕХАНИЗМ

56. ФОНДОВАЯ БИРЖА: ОРГАНИЗАЦИОННЫЙ И ФУНКЦИОНАЛЬНЫЙ МЕХАНИЗМ Биржа — рынок, на котором продают свои ценные бумаги, главным образом акции, с одной стороны, корпорации и кредитно-финансовые учреждения, нуждающиеся в дополнительных денежных средствах, а с другой

53. Фондовая биржа. Виды заказов

53. Фондовая биржа. Виды заказов На бирже продавцы встречаются с покупателями и цены устанавливаются по закону спроса и предложения.Ликвидность – способность рынка поглотить разумное количество ценных бумаг при разумном изменении цены последних.Ликвидный рынок

69. Токийская фондовая биржа

69. Токийская фондовая биржа Токийская фондовая биржа – это особый вид юридического лица. Все 114 ее членов организации. В отличие, например, от американских фондовых бирж, членство частных лиц на ТФБ не допускается. Высшим органом биржи является общее собрание членов,

Глава 6. Фондовая биржа и механизм ее функционирования

Глава 6. Фондовая биржа и механизм ее

Глава 1 Что такое биржа?

Глава 1 Что такое биржа? Для начала определимся, что биржа – это организация, «обеспечивающее регулярное функционирование организованного рынка биржевых товаров, валют, ценных бумаг и производных финансовых инструментов». При этом торговля на биржах ведется как

Глава 2 Фондовая биржа. Понятия рынка и торговли

Глава 2 Фондовая биржа. Понятия рынка и торговли Рынок ценных бумаг миру необходим и будет необходим, ведь благодаря тому, что некоторые люди продают свои ценные бумаги, другие, покупая их, тем самым, вкладывают свои денежные средства в развитие того или иного предприятия.

48. Фондовая биржа

48. Фондовая биржа Фондовый рынок включает в себя первичный и вторичный рынки ценных бумаг. К первичному рынку относятся продажа, первоначальное размещение вновь выпущенных ценных бумаг для получения дополнительных финансовых ресурсов для эмитента.В качестве

Тема 6 РЫНОЧНАЯ КОНКУРЕНЦИЯ. СОВЕРШЕННАЯ И НЕСОВЕРШЕННАЯ КОНКУРЕНЦИЯ. МЕХАНИЗМ ФУНКЦИОНИРОВАНИЯ РЫНОЧНОЙ ЭКОНОМИКИ

Тема 6 РЫНОЧНАЯ КОНКУРЕНЦИЯ. СОВЕРШЕННАЯ И НЕСОВЕРШЕННАЯ КОНКУРЕНЦИЯ. МЕХАНИЗМ ФУНКЦИОНИРОВАНИЯ РЫНОЧНОЙ ЭКОНОМИКИ 6.1. Социально-экономическое содержание рыночной конкуренции. Экономический цикл конкуренции. Недобросовестная конкуренцияПод конкуренцией, с одной

Тема 30 ИНСТИТУТЫ И ИНСТИТУЦИОНАЛЬНОЕ УСТРОЙСТВО НА МЕЗОУРОВНЕ. МЕХАНИЗМ ФУНКЦИОНИРОВАНИЯ РЕГИОНАЛЬНОЙ ЭКОНОМИКИ В РЫНОЧНЫХ УСЛОВИЯХ

Тема 30 ИНСТИТУТЫ И ИНСТИТУЦИОНАЛЬНОЕ УСТРОЙСТВО НА МЕЗОУРОВНЕ. МЕХАНИЗМ ФУНКЦИОНИРОВАНИЯ РЕГИОНАЛЬНОЙ ЭКОНОМИКИ В РЫНОЧНЫХ УСЛОВИЯХ 30.1. Регион как форма взаимосвязи между микро-и макроэкономикойВ современной экономической литературе понятие «регион» имеет три

Лекция 7 Тема: МЕХАНИЗМ ФУНКЦИОНИРОВАНИЯ РЫНКА: СПРОС, ПРЕДЛОЖЕНИЕ, РЫНОЧНОЕ РАВНОВЕСИЕ

Лекция 7 Тема: МЕХАНИЗМ ФУНКЦИОНИРОВАНИЯ РЫНКА: СПРОС, ПРЕДЛОЖЕНИЕ, РЫНОЧНОЕ РАВНОВЕСИЕ В лекции рассматриваются следующие вопросы:• спрос на товар и его характеристика: закон спроса, кривая спроса, эластичность спроса;• предложение товара и его кривая;• рыночное

16.5. Механизм функционирования системы национальных рынков. Теоретические модели общего экономического равновесия

16.5. Механизм функционирования системы национальных рынков. Теоретические модели общего экономического равновесия Общее экономическое равновесие (ОЭР) – такое состояние экономики, при котором макроэкономическое равновесие одновременно достигается на всех

2.3.3. Механизм функционирования новой системы общественных институтов

2.3.3. Механизм функционирования новой системы общественных институтов При учете всех этих обстоятельств вполне закономерно возникает вопрос: каким образом при наличии таких препятствий оказалось возможным осуществить переход человеческих обществ от стадии

Ценные бумаги и фондовая биржа

Ценные бумаги и фондовая биржа Торговля ценными бумагами осуществляется на, так называемой, фондовой бирже. Принципы торговли те же, вот терминов и особенностей торговли намного больше и именно они фигурируют