4.3. Учетные модели доходов будущих периодов и их признание отчетными доходами

4.3. Учетные модели доходов будущих периодов и их признание отчетными доходами

Одним из важнейших элементов информационной подсистемы формирования финансовых результатов, связанных с разграничением доходов и расходов по времени, является информация о доходах будущих периодов. Такая ситуация объясняется тем, что целая совокупность хозяйственных операций, количество которых неуклонно увеличивается, порождает результат, который принято определять как доходы будущих периодов. Эта категория – традиционная для Российской Федерации, под которой понимаются доходы, полученные или начисленные в отчетном периоде, но относящиеся или предстоящие к получению в будущие отчетные периоды. Как типовой элемент информационной системы бухгалтерского учета счет «Доходы будущих периодов» введен в учетную практику Планом счетов 1968 г. При этом указанный счет стал первым из элементов информационной подсистемы, связанных с разграничением доходов и расходов по времени, введенных в раздел Плана счетов «Финансовые результаты».

Необходимость отдельного рассмотрения доходов будущих периодов как информационного элемента подсистемы учета финансовых результатов и распределения прибыли связана с тем, что именно этот элемент формирует информацию теснейшим образом, воздействующим на конечный финансовый результат деятельности организации. Отметим, что в камеральной бухгалтерии значительная часть доходов будущих периодов однозначно квалифицировалась бы не только как доходы отчетного периода, но и как прибыль.

В современных условиях определение доходов будущих периодов как учетной категории вытекает из допущения временной определенности фактов хозяйственной деятельности и требования приоритета содержания перед формой, закрепленных как основные нормы бухгалтерского учета Положением по бухгалтерскому учету «Учетная политика организации» ПБУ 1/98. В соответствии с указанным допущением факты хозяйственной деятельности организации относятся к тому отчетному периоду, в котором они имели место, независимо от фактического времени поступления денежных средств, связанных с этими фактами. В свою очередь, это допущение подкрепляется требованием отражения в бухгалтерском учете фактов хозяйственной деятельности исходя не столько из правовой формы, сколько из экономического содержания. Таким образом, факт хозяйственной деятельности, который сопровождается получением или начислением в отчетном периоде доходов, имеющих отношение не только к этому периоду, но и к последующим отчетным периодам, следует квалифицировать как доходы будущих периодов.

Главной задачей, которую реализует эта учетная категория, является разграничение доходов организации между отчетными периодами с целью экономически обоснованного определения суммы прибыли в соответствующем отчетном периоде.

Основным нормативным документом, определяющим состав и порядок учета доходов будущих периодов, является План счетов бухгалтерского учета и инструкция по его применению, утвержденные приказом МФ РФ № 94н от 31.10.2000. Кроме этого, действует еще ряд документов, оказывающих влияние на состав и учет доходов будущих периодов. Однако эти нормативные документы направлены на регулирование учета других объектов и связаны с формированием информации о доходах будущих периодов и их учетом косвенным образом. Поэтому сложившаяся ситуация требует детального анализа действующей нормативной базы, с помощью которого следует уточнить состав и порядок формирования показателей, отражаемых в бухгалтерском учете как доходы будущих периодов. Кроме того, рассматриваемая учетная категория до сих пор не имеет соответствующего теоретического обоснования.

В соответствии с действующим нормативным регулированием формирование информации о доходах будущих периодов осуществляется на счете «Доходы будущих периодов». Среди них выделяются четыре группы доходов, для формирования информации о которых предусмотрены соответствующие субсчета. В основном сформированная номенклатура доходов будущих периодов является традиционной для ведения бухгалтерского учета в Российской Федерации. Однако современные условия хозяйствования порождают новые хозяйственные операции, связанные с определением доходов будущих периодов. К их числу относятся:

продажа облигаций организации по цене большей, чем номинальная;

передача объектов основных средств в долгосрочную аренду с правом выкупа;

передача лизингового имущества лизингополучателю при учете такого имущества на балансе лизингополучателя;

формирование отрицательной деловой репутации организации;

направление бюджетных средств коммерческой организации на финансирование расходов.

Анализ доходов будущих периодов, связанных с операциями по продаже облигаций, позволяет утверждать, что по своей экономической природе такие доходы могут быть квалифицированы как доходы, полученные в счет будущих периодов. В то же время доходы будущих периодов, связанные с операциями по передаче имущества по договорам лизинга или аренды, а также показатели отрицательной деловой репутации организации представляют собой принципиально новые для российской учетной практики доходы. К их числу в полной мере можно отнести и использование как учетной категории «доходы будущих периодов» при направлении бюджетных средств коммерческой организации на финансирование целевых расходов.

Кроме этого, в методологии бухгалтерского учета меняются подходы к определению различных объектов бухгалтерского учета, как в случае с безвозмездным получением активов. В разное время указанный объект учета квалифицировался и как добавочный капитал, и как внереализационный доход, и, наконец, как показатель доходов будущих периодов.

Поскольку учет доходов будущих периодов тесно связан с формированием финансового результата деятельности организации, значимость которого не вызывает сомнений, возникает необходимость в уточнении методологических принципов и методики учета доходов будущих периодов.

Рассмотрим основные принципы организации учета доходов будущих периодов и порядок включения их в доходы организации отчетного периода в разрезе установленной нормативным регулированием номенклатуры субсчетов.

На субсчете «Доходы, полученные в счет будущих периодов» формируются доходы, полученные авансом в отчетном периоде, но относящиеся к будущим отчетным периодам. По кредиту этого субсчета в корреспонденции со счетами учета денежных средств или расчетов с дебиторами и кредиторами отражаются суммы доходов, относящихся к будущему отчетному периоду, а по дебету – суммы доходов, перечисленные на соответствующие счета при наступлении отчетного периода, к которому эти доходы относятся.

При этом формирование информации о доходах, полученных в счет будущих периодов, и включение их в доходы отчетного периода осуществляется различными способами. Например, вся сумма хозяйственной операции, связанной с начислением арендной платы, подлежащей получению, признается доходом будущих периодов. В свою очередь, в состав доходов организации отчетного периода включается та часть арендной платы, которая имеет отношение к отчетному периоду. При этом результат от операций, связанных с передачей имущества в аренду, выявляется на счете учета финансовых результатов.

По другому принципу осуществляется формирование суммы доходов будущих периодов по операциям передачи лизингового имущества лизингополучателю при условии учета такого имущества на балансе лизингополучателя, а также по операциям передачи объектов основных средств в долгосрочную аренду с правом выкупа.

Операции по передаче указанного имущества у передающей стороны отражаются в учете с использованием либо счета «Продажи» (если рассматриваемые операции являются предметом деятельности), либо счета «Прочие доходы и расходы». Именно на этих счетах путем сопоставления доходов и расходов по группе однородных операций, по которым поступление платежей будет осуществляться в последующих отчетных периодах, выявляется результат, признаваемый доходом будущих периодов. Выявленный результат зачисляется на субсчет «Доходы, полученные в счет будущих периодов» к счету «Доходы будущих периодов». Включение в доходы отчетного периода указанных сумм осуществляется долями в соответствии с условиями хозяйственных договоров, определяющих сроки поступления платежей по операциям лизинга и аренды. Показатели этих операций отражаются в учет записью по дебету субсчета «Доходы, полученные в счет будущих периодов» и кредиту либо счета «Продажи» (если рассматриваемые операции являются предметом деятельности), либо счета «Прочие доходы и расходы».

Однако счета «Продажи» и «Прочие доходы и расходы» носят кумулятивный характер. На них формируются все показатели финансовых результатов по видам деятельности в целом. Именно это обстоятельство приводит к определенным искажениям, так как сумма доходов будущих периодов, эквивалентная каждому последующему отчетному месяцу в году, в котором осуществлялась передача имущества, необоснованно завышает сумму выручки организации. Таким образом, если в рассмотренном нами случае руководствоваться действующими правилами формирования информации на счетах «Продажи» и «Прочие доходы и расходы», возникнут искажения бухгалтерской отчетности. Это выразится в том, что показатели Отчета о прибылях и убытках, отражающие либо сумму выручки, либо сумму операционных доходов, будут регулярно завышаться на суммы доходов, которые списываются со счета «Доходы будущих периодов». При этом себестоимость соответствующих лизинговых или арендных операций останется прежней. Следовательно, все показатели прибыли, отражаемой в Отчете о прибылях и убытках будут регулярно завышаться, тем самым вводя в заблуждение пользователей бухгалтерской отчетности. Кроме того, такая ситуация приведет к несовпадению данных бухгалтерского учета и данных бухгалтерской отчетности.

На наш взгляд, устранение указанных проблем при отражении указанных операций можно решить следующим образом.

К счетам «Основные средства» и «Доходные вложения в материальные ценности» действующим нормативным регулированием предусмотрены субсчета «Выбытие основных средств» и «Выбытие материальных ценностей». Порядок отражения показателей на указанных субсчетах однотипен: в дебет этих субсчетов переносится стоимость выбывающего объекта, а в кредит – сумма накопленной амортизации. По окончании процедуры выбытия остаточная стоимость объектов списывается со счетов «Основные средства» и «Доходные вложения в материальные ценности» на счет «Прочие доходы и расходы».

По нашему мнению, было бы целесообразно расширить границы применения указанных субсчетов, т. е. придать им функции сопоставляющих счетов. В этом случае на рассматриваемых счетах выявлялась общая сумма доходов будущих периодов, которая бы и зачислялась на счет «Доходы будущих периодов». После чего суммы доходов будущих периодов, равные прибыли отчетного периода, списывались в зависимости от своего экономического содержания в кредит счетов «Продажи» или «Прочие доходы и расходы».

Предложенная методика отражения доходов будущих периодов обеспечивает правильное формирование выручки для ее отражения в Отчете о прибылях и убытках, и обеспечивает реальную сумму прибыли в бухгалтерской отчетности о финансовых результатах. В том случае, если показатели доходов будущих периодов, эквивалентные прибыли отчетного периода, являются существенными для организации, то тогда в соответствующие строки Отчета о прибылях и убытках необходимо записать показатели продажи и ее себестоимости, пропорциональные полученной прибыли в отчетном периоде.

При этом предложенный порядок отражения показателей Отчета о прибылях и убытках не нарушает методологию ведения учета финансовых результатов и обеспечивает пользователей достоверной информацией, а также способствует созданию предпосылок для раскрытия условий формирования о финансовых результатах хозяйственной деятельности организации.

В современных условиях большое значение придается организации учета активов, полученных организацией безвозмездно. Начиная с 2000 г., стоимость активов, полученных безвозмездно, необходимо отражать на счете «Доходы будущих периодов», субсчет «Безвозмездные поступления».

Ценности, безвозмездно поступившие в организацию, за исключением денежных средств, первоначально принимаются к учету по дебету счетов учета активов («Вложения во внеоборотные активы», «Материалы» и др.) и кредиту субсчета «Безвозмездные поступления» по их рыночной стоимости. Стоимость принимаемых к учету безвозмездно полученных активов включает в себя сумму НДС, уплаченную (подлежащую к уплате) стороной, их передающей.

По мере использования таких активов для целей деятельности организации, т. е. при фактическом расходе производственных запасов, начислении амортизации по объектам основных средств и нематериальных активов стоимость такого расхода признается внереализационными доходами. При этом при начислении амортизации объектов основных средств и нематериальных активов, которые подвергались доработке в организации, необходимо учесть, что в состав внереализационных расходов включается не вся сумма начисленной амортизации, а только ее часть, эквивалентная рыночной стоимости объектов.

Такой порядок включения сумм амортизируемых объектов, полученных безвозмездно, в состав доходов организации базируется на экономической природе этих операций. В состав доходов организации включается только та часть стоимости объектов, которая равна их рыночной стоимости в отчетном периоде. В свою очередь, весь фактический расход производственных запасов, полученных безвозмездно, включается в доходы организации. Таким образом, соблюдается указанное выше допущение временной определенности фактов хозяйственной деятельности при организации учета доходов будущих периодов.

Новой вехой в развитии учета доходов будущих периодов стало Положение по бухгалтерскому учету «Учет государственной помощи» ПБУ 13/2000, утвержденное приказом МФ РФ № 92 от 16.10.2000. В условиях усиления регулирующей роли государства значение Положения по бухгалтерскому учету «Учет государственной помощи» ПБУ 13/2000, несомненно, будет увеличиваться, а такая учетная категория, как «доходы будущих периодов», получит свое дальнейшее развитие.

В соответствии с этим нормативным документом счет «Доходы будущих периодов» является ключевым при организации учета государственной помощи, которая предоставляется коммерческим организациям для осуществления целевых расходов. Именно с помощью данного счета осуществляется регулирование финансовых результатов организации, получившей государственную помощь.

Основной методологической предпосылкой, на которой строится организация учета государственной помощи, является то обстоятельство, что бюджетные средства при выполнении условий целевого финансирования учитываются в качестве безвозмездных поступлений в составе доходов будущих периодов и отражаются в учете записью по дебету счета «Целевое финансирование» и кредиту счета «Доходы будущих периодов». Списание доходов будущих периодов, эквивалентных государственной помощи, осуществляется по мере ее использования для целей деятельности организации, т. е. при фактическом расходе производственных запасов, начислении амортизации по объектам основных средств и нематериальных активов. Стоимость таких расходов признается внереализационными доходами и отражается в учете записью по дебету счета «Доходы будущих периодов» и кредиту счета «Прочие доходы и расходы».

Таким образом, формирование информации о государственной помощи строится на тех же методических правилах, как в случае с активами, полученными безвозмездно по договорам дарения.

Все большую актуальность приобретают хозяйственные операции, связанные с учетом отрицательной деловой репутации организации в качестве доходов будущих периодов.

Деловая репутация организации определяется как разница между покупной ценой организации (как единого имущественного комплекса в целом) и стоимостью всех ее активов и обязательств по бухгалтерскому балансу. При приобретении объектов приватизации на аукционе или по конкурсу деловая репутация определяется как разница между покупной ценой и оценочной (начальной) стоимостью проданной организации.

Деловая репутация может быть положительной или отрицательной. Положительная деловая репутация возникает при превышении покупной цены организации над стоимостью ее активов и обязательств. В противном случае отражению в бухгалтерском учете подлежит отрицательная деловая репутация. Отрицательную деловую репутацию организации рассматривают как скидку с цены, предоставляемую покупателю в связи с отсутствием факторов наличия стабильных покупателей, репутации качества, навыков маркетинга и сбыта, деловых связей, опыта управления, уровня квалификации персонала и т. п. В связи с этим формирование информации, связанной с отрицательной деловой репутацией, осуществляется на субсчете «Безвозмездные поступления» в составе доходов будущих периодов.

В соответствии с действующим нормативным регулированием стоимость отрицательной деловой репутации равномерно в течение двадцати лет (но не более срока деятельности организации) включается в финансовые результаты организации как операционный доход. Именно это положение вызывает сомнение, так как включение стоимости приобретенного имущественного комплекса в расходы организации осуществляется типовым образом, т. е. по мере его использования для целей деятельности организации. Таким образом, может сложиться ситуация, при которой часть стоимости имущества, эквивалентного доходам будущих периодов, будет перенесена на затраты организации. В то же время в учете будут числиться доходы будущих периодов, расходы по которым уже списаны. Тем самым нарушается экономическая природа учитываемых процессов.

На наш взгляд, включение отрицательной деловой репутации как доходов будущих периодов в состав прибылей организации следует осуществлять на принципах, присущих безвозмездно полученным активам. Только в случае включения отрицательной деловой репутации в состав прибылей организации указанные принципы необходимо применять не к рыночной стоимости всего имущества, а к его части, эквивалентной доходам будущих периодов.

Также следует отметить, что все активы, определяемые нормативным регулированием как безвозмездно полученные, включаются в состав доходов организации отчетного периода как внереализационные. И только в случае с отрицательной деловой репутацией этот порядок нарушается. Это обстоятельство также нарушает экономическую природу учитываемых процессов. Между тем факты хозяйственной деятельности, связанные с формированием отрицательной деловой репутации, не являются периодически повторяющимися событиями, позволяющими отнести такие показатели в состав операционных.

Проведенное уточнение правил формирования данных об операциях, учитываемых на субсчете «Безвозмездные поступления», обеспечивает создание информационного массива показателей для управления организацией не только о стоимости безвозмездно полученных активов, но и о составе доходов и расходов соответствующего отчетного периода, связанных с этой учетной категорией.

В составе доходов будущих периодов также учитываются предстоящие поступления задолженности по недостачам, выявленным в отчетном периоде за прошлые годы. Для этих целей предназначен субсчет «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы».

Выделение указанной категории в самостоятельный объект учетного наблюдения связан с необходимостью разграничения по отчетным периодам показателей операций по выявлению недостач, в годах, следующих за периодом проведения инвентаризации. Данные суммы должны быть признаны материально ответственными лицами или присуждены к взысканию с них судебными органами.

Выявление таких недостач происходит не в процессе проведения инвентаризации, а косвенным образом. Поэтому факт выявления такой недостачи квалифицируется доходом будущего периода только потому, что данные бухгалтерского учета того отчетного периода, в котором произошла недостача, сформированы и представлены в бухгалтерской отчетности. В этом случае осуществление корректировки показателей всей системы учета противоречит базовым правилам формирования информации. Более того, стоимость указанных материальных ценностей в момент выявления их недостачи, как правило, уже включена в расходы организации. Тем самым подобная ситуация способствует занижению прибыли организации. По существу такая ситуация может квалифицироваться как событие после отчетной даты.

При возникновении таких недостач материальных ценностей они отражаются по кредиту субсчета «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы» в корреспонденции со счетом «Недостачи и потери от порчи ценностей». Одновременно на эти суммы кредитуется счет «Недостачи и потери от порчи ценностей» в корреспонденции со счетом «Расчеты с персоналом по прочим операциям» (субсчет «Расчеты по возмещению материального ущерба»).

По мере погашения задолженности по недостачам кредитуется счет «Расчеты с персоналом по прочим операциям» в корреспонденции со счетами учета денежных средств. При этом одновременно поступившие суммы отражаются как прибыли прошлых лет, выявленные в отчетном году по кредиту счета «Прочие доходы и расходы», субсчет «Прочие доходы» и дебету счета «Доходы будущих периодов», субсчет «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы».

Таким образом, на субсчете «Предстоящие поступления задолженности по недостачам, выявленным за прошлые годы» формируется информация о стоимости признанных виновниками сумм недостач материальных ценностей прошлых отчетных периодов, которые до момента погашения недостачи включаются в систему бухгалтерского учета как доходы будущих периодов.

Также в составе доходов будущих периодов учитывается разница между взыскиваемой с виновных лиц суммой за недостающие материальные и иные ценности и стоимостью, числящейся в бухгалтерском учете организации. Для учета указанной разницы предназначен субсчет «Разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей».

По кредиту указанного субсчета в корреспонденции со счетом «Расчеты с персоналом по прочим операциям» (субсчет «Расчеты по возмещению материального ущерба») отражается разница между суммой, подлежащей взысканию с виновных лиц, и стоимостью по недостачам ценностей. По мере погашения задолженности, принятой на учет по счету «Расчеты с персоналом по прочим операциям», соответствующие суммы разницы списываются со счета «Доходы будущих периодов» в кредит счета «Прочие доходы и расходы».

Следовательно, на рассматриваемом субсчете формируется информация о доходах будущих периодов в виде разницы между взыскиваемой с виновных лиц суммой за недостающие материальные ценности и стоимостью их приобретения.

Таким образом, счет «Доходы будущих периодов» предназначен для обобщения информации о формировании специфической категории доходов организации, а также их трансформации в доходы отчетного периода. Исходя из этого, можно утверждать, что при формировании информации о доходах будущих периодов следует выделять две учетные процедуры: первую – формирование суммы доходов будущих периодов, вторую – включение их соответствующей части расчетным или прямым путем в состав доходов организации отчетного периода.

Первой процедуре соответствует либо поступление денежных средств и прочих активов, либо начисление дебиторской задолженности, которые определяются как доходы будущих периодов.

При этом формирование доходов будущих периодов в зависимости от их экономической природы может осуществляться по двум направлениям.

К первому направлению относится исчисление указанного результата путем сопоставления доходов и расходов по группе операций, по которым поступление платежей может осуществляться в последующих отчетных периодах. Например, передача лизингового имущества лизингополучателю при учете такого имущества на балансе лизингополучателя. В этом случае в учете лизингодателя сопоставляется сумма задолженности по лизинговым платежам согласно договора лизинга со стоимостью лизингового имущества. Выявленный путем такого сопоставления финансовый результат квалифицируется как доходы будущих периодов. При этом эти доходы существуют только по данным бухгалтерского учета, но не существуют в материальном выражении.

Второе направление – это когда вся сумма определенной хозяйственной операции признается доходом будущих периодов. Например, безвозмездное поступление активов. В этом случае рассматриваемые доходы существуют не только по данным бухгалтерского учета, но и в материальном выражении.

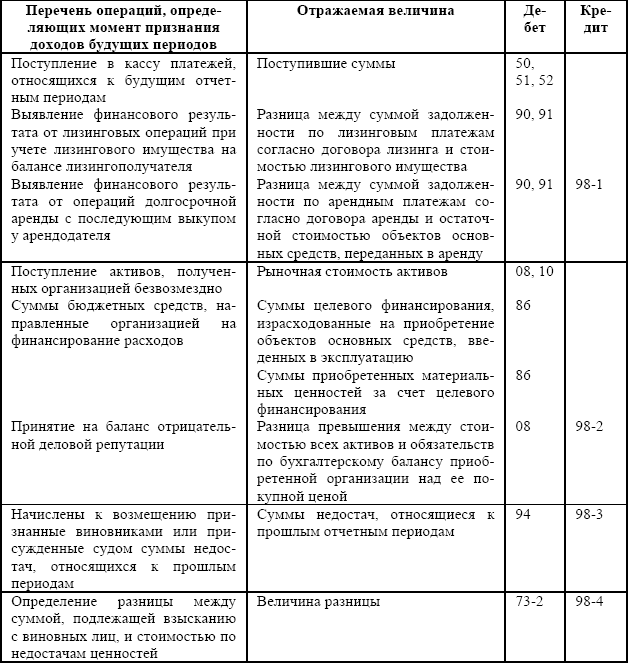

Исходя из проведенного анализа учетных процедур, формирование (признание) доходов будущих периодов в разрезе установленных субсчетов к счету «Доходы будущих периодов» может быть представлено следующим образом (табл. 4.2).

Таблица 4.2

Формирование (признание) доходов будущих периодов

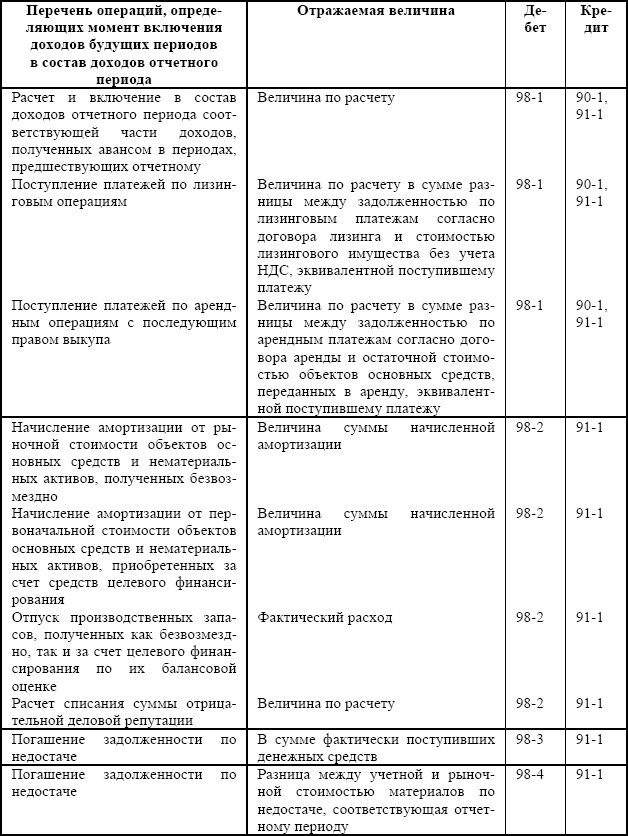

Как уже указывалось, наиболее сложным моментом в организации учета доходов будущих периодов является включение их соответствующей части расчетным путем или прямым путем в состав прибылей организации отчетного периода. Проведенное выше исследование порядка включения и, соответственно, признания этих показателей в состав доходов отчетного периода позволяет представить эту процедуру в следующем виде (табл. 4.3).

Таблица 4.3

Включение (признание) соответствующей части доходов будущих периодов в состав доходов организации отчетного периода

Информационный массив, представленный в таблицах, показывает многовариантность учета доходов будущих периодов. Поэтому аналитический учет рассматриваемой категории бухгалтерского учета должен быть обеспечен надлежащим образом сформированными регистрами.

В настоящий момент многие регистры бухгалтерского учета, рекомендованные Министерством финансов РФ, по объективным причинам не справляются со своей ролью. Поэтому организациям при формировании достоверной информации о доходах будущих периодов приходится разрабатывать соответствующие регистры самостоятельно.

На наш взгляд, регистры аналитического учета доходов будущих периодов должны отражать, во-первых, условия их формирования по объектам учета, во-вторых, – включение соответствующей части доходов будущих периодов в состав доходов организации отчетного периода. Исходя из этого, формы указанных регистров могут иметь следующий вид (приложения 5 и 6).

Подобное построение регистров аналитического учета обеспечивает получение всей полноты информации о формировании доходов будущих периодов и включении их соответствующей доли в доходы отчетного периода. Кроме того, группировка показателей доходов будущих периодов предлагаемым порядком значительно упрощает порядок заполнения счетов Главной книги.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

5.2.7. Порядок и сроки погашения расходов будущих периодов

5.2.7. Порядок и сроки погашения расходов будущих периодов Расходы будущих периодов — это затраты, произведенные в отчетном периоде, но относящиеся к будущим отчетным периодам.Основную часть расходов будущих периодов в организациях составляют расходы на подготовку и

14.2.2. Порядок закрытия счетов 97 «Расходы будущих периодов», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы»

14.2.2. Порядок закрытия счетов 97 «Расходы будущих периодов», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» Счет 97 «Расходы будущих периодов» закрывается в той части, в которой эти расходы приходятся на отчетный год. Устанавливают это исходя из

6.9. Основные бухгалтерские проводки по счету 97 «Расходы будущих периодов»

6.9. Основные бухгалтерские проводки по счету 97 «Расходы будущих периодов» Расходы будущих периодов это затраты, произведенные в отчетном периоде, но по сути относящиеся к будущим периодам.Основной пример таких расходов это расходы на подготовку и освоение нового

Списание расходов будущих периодов

Списание расходов будущих периодов Данная операция вносит в состав расходов, уменьшающих базу по налогу на прибыль, расходы будущих периодов, сумма которых рассчитана следующим образом:Если на момент проведения закрытия месяца на счетах учета расходов будущих периодов

Порядок формирования и списания затрат в расходы будущих периодов

Порядок формирования и списания затрат в расходы будущих периодов Часть затрат, использованная на проведение текущих операций отчетного периода, рассматривается как расходы, а часть, которая еще не нашла своего применения (не обеспечила доходы), в качестве затрат

Способы списания расходов будущих периодов

Способы списания расходов будущих периодов Способ списания расходов будущих периодов устанавливается организацией самостоятельно при разработке учетной политики для целей бухгалтерского учета (п. 65 Положения по ведению бухгалтерского учета и бухгалтерской

7.4. Учет доходов и расходов будущих периодов

7.4. Учет доходов и расходов будущих периодов Расходы, понесенные торговой организацией в отчетном (налоговом) периоде, учитываются при исчислении налоговой базы по налогу на прибыль в течение определенного срока.Расходы будущих периодов – это расходы, произведенные

47. Учет расходов будущих периодов

47. Учет расходов будущих периодов Для обобщения информации о расходах, произведенных в данном отчетном периоде, но относящихся к будущим отчетным периодам, предназначен счет 97 «Расходы будущих периодов». Также на этом счете могут быть отражены расходы, связанные с

4.4. Принципы формирования информации о расходах будущих периодов как регулятива величины прибыли

4.4. Принципы формирования информации о расходах будущих периодов как регулятива величины прибыли Как уже указывалось, методологический принцип временной определенности фактов хозяйственной деятельности порождает необходимость в применении принципа разграничения

Приложение 5 Аналитические данные формирования (признания) доходов будущих периодов по объектам учета

Приложение 5 Аналитические данные формирования (признания) доходов будущих периодов по объектам

Приложение 6 Аналитические данные по включению (признанию) соответствующей части доходов будущих периодов в состав доходов организации отчетного периода

Приложение 6 Аналитические данные по включению (признанию) соответствующей части доходов будущих периодов в состав доходов организации отчетного

3.3.3. Списание расходов на ремонт в состав расходов будущих периодов

3.3.3. Списание расходов на ремонт в состав расходов будущих периодов Одним из способов равномерного отнесения затрат на выполнение ремонтных работ на себестоимость продукции (работ, услуг) является использование счета учета расходов будущих периодов.Такой способ

Пример 1. С суммы отпускных, относящихся к расходам будущих периодов, не начисляется ЕСН

Пример 1. С суммы отпускных, относящихся к расходам будущих периодов, не начисляется ЕСН На основании ст. 241 НК РФ дата осуществления выплат и иных вознаграждений или получения доходов определяется как день начисления выплат и иных вознаграждений в пользу

III Признание доходов и расходов по договору

III Признание доходов и расходов по договору 7. Доходы по договору признаются организацией доходами от обычных видов деятельности (далее – выручка по договору) в соответствии с Положением по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденным Приказом

IV Признание доходов

IV Признание доходов 12. Выручка признается в бухгалтерском учете при наличии следующих условий:а) организация имеет право на получение этой выручки, вытекающее из конкретного договора или подтвержденное иным соответствующим образом;б) сумма выручки может быть