3.2.7. Безвозмездная передача основных средств

3.2.7. Безвозмездная передача основных средств

Организации, и индивидуальные предприниматели могут безвозмездно передавать принадлежащие им основные средства другим лицам по договору дарения.

В соответствии со ст. 572 ГК РФ, по договору дарения, одна сторона (даритель) безвозмездно передает или обязуется передать другой стороне (одаряемому) вещь в собственность.

В соответствии с п. 2 ст. 574 ГК РФ, если дарителем является юридическое лицо и стоимость дара превышает пять установленных законом минимальных размеров оплаты труда, договор дарения должен быть совершен в письменной форме.

Договор дарения недвижимого имущества на основании п. 3 ст. 574 ГК РФ подлежит государственной регистрации.

Безвозмездная передача основных средств это выбытие основных средств.

Основные средства, которые выбывают или постоянно не используется для производства продукции, выполнения работ и оказания услуг либо для управленческих нужд организации, в соответствии с п. 29 ПБУ 6/01 подлежат списанию с бухгалтерского учета.

Уменьшение экономических выгод организации в результате выбытия активов, в данном случае выбытия основных средств, в соответствии с п. 2 ПБУ 10/99 признается расходами организации. При этом согласно п. 11 ПБУ 10/99 расходы, связанные с продажей, выбытием и прочим списанием основных средств, признаются прочими расходами организации.

До момента безвозмездной передачи объект основных средств, как правило, какое-то время эксплуатируется. Сумма накопленной за время эксплуатации объекта амортизации согласно Плану счетов при выбытии объекта ОС списывается в кредит счета 01 «Основные средства» (в корреспонденции со счетом 02 «Амортизация основных средств»). По окончании процедуры выбытия остаточная стоимость ОС списывается со счета 01 «Основные средства» в дебет счета 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

В бухгалтерском учете передача объекта основных средств на безвозмездной основе (по договору дарения) отражается следующими проводками:

Д-т счета 01 «Выбытие основных средств» К-т счета 01 – списана первоначальная (восстановительная) стоимость переданного объекта основных средств;

Д-т счета 02 К-т счета 01 «Выбытие основных средств» – списана сумма начисленной амортизации;

Д-т счета 91 К-т счета 01 «Выбытие основных средств» – списана в состав прочих расходов остаточная стоимость объекта основных средств;

Д-т счета 91 К-т счета 23 (69, 70, другие счета) – отражены в составе прочих расходов прочие расходы, связанные с безвозмездной передачей объекта основных средств.

Стоимость безвозмездно переданного имущества, равно как и расходы, связанные с такой передачей, не уменьшают налоговую базу по налогу на прибыль (п. 16 ст. 270 НК РФ). Никаких исключений из данного правила гл. 25 НК РФ не предусмотрено.

Согласно подп. 1 п. 1 ст. 146 НК РФ в целях исчисления налога на добавленную стоимость передача права собственности на товары (работы, услуги) на безвозмездной основе признается реализацией товаров (работ, услуг) и является объектом налогообложения.

Федеральный закон N 118-ФЗ с 1 января 2006 года вывел из состава объектов налогообложения по НДС передачу имущественных прав правопреемнику (правопреемникам) организации при реорганизации юридического лица.

В соответствии со ст. 154 НК РФ при безвозмездной реализации основных средств, налоговая база определяется как стоимость этих основных средств, исчисленная исходя из цен, определяемых в порядке, аналогичном предусмотренному ст. 40 НК РФ, с учетом акцизов (для подакцизных товаров) и без включения в них налога.

Федеральным законом N 117-ФЗ в п. 1 ст. 154 НК РФ внесены изменения:

С 1 января 2004 года:

«Налоговая база при реализации налогоплательщиком товаров (работ, услуг), если иное не предусмотрено настоящей статьей, определяется как стоимость этих товаров (работ, услуг), исчисленная исходя из цен, определяемых в соответствии со ст. 40 настоящего Кодекса, с учетом акцизов (для подакцизных товаров) и без включения в них налога».

Федеральным законом N 119-ФЗ с 1 января 2006 года п. 1 ст. 154 НК РФ дополнен следующими абзацами:

«При получении налогоплательщиком оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) налоговая база определяется исходя из суммы полученной оплаты с учетом налога, за исключением оплаты, частичной оплаты, полученной налогоплательщиком, применяющим момент определения налоговой базы в соответствии с п. 13 ст. 167 настоящего Кодекса.

Налоговая база при отгрузке товаров (работ, услуг) в счет ранее полученной оплаты, частичной оплаты, включенной ранее в налоговую базу, определяется налогоплательщиком в порядке, установленном абзацем первым настоящего пункта».

В связи с тем, что внесены изменения в ст. 167 НК РФ и отменен НДС с авансовых платежей, несколько изменился порядок определения налоговой базы по НДС. Налогоплательщики теперь будут определять налоговую базу при получении оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг) в соответствии с требованиями ст. 154 НК РФ. Требование налоговых органов увеличивать налоговую базу по НДС на сумму авансов и ранее вызывало массу недовольств среди налогоплательщиков, которые приводили в свою защиту противоречия между статьями 39,146 и 162 статьями НК РФ. И хоть теперь законодатель отменил п. 1 ст. 162 НК РФ, но благодаря стараниям ст. 167 НК РФ налогоплательщик обязан будет все равно начислять НДС с авансов. Ведь ст. 167 НК РФ определено, что моментом определения налоговой базы по НДС признается наиболее ранняя из двух дат:

– дата отгрузки товаров (работ, услуг):

– дата получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг). А это фактически означает необходимость уплаты НДС с аванса.

Уточнен порядок налогообложения при реализации товаров (работ, услуг) в связи с применением государственных регулируемых цен или предоставлением льгот отдельным потребителям.

Обратите внимание, что в данном случае слово «дотация» заменено словом «субвенции (субсидии)».

Заметим, что новая редакция ст. 154 НК РФ специально оговаривает, что суммы субвенций (субсидий), предоставляемые налогоплательщикам бюджетами различных уровней в связи с применением государственных регулируемых цен или льгот, предоставляемых отдельным потребителям законодательством (причем не только федеральным), не учитываются при определении налоговой базы.

Если производится безвозмездная реализация имущества, подлежащего учету по стоимости с учетом уплаченного налога, то на основании п. 3 ст. 154 НК РФ налоговая база определяется как разница между ценой реализуемого имущества, определяемой с учетом положений ст. 40 НК РФ, с учетом налога, акцизов (для подакцизных товаров), и стоимостью реализуемого имущества (остаточной стоимостью с учетом переоценок).

Сумма начисленного НДС отражается в учете по кредиту счета 68 «Расчеты по налогам и сборам» в корреспонденции, в данном случае, со счетом 91 «Прочие доходы и расходы», субсчет 91-2 «Прочие расходы».

Если основные средства передаются безвозмездно некоммерческой организации на осуществление основной уставной деятельности, то на основании п. 3 ст. 39 НК РФ такая передача не признается реализацией и, соответственно, не признается объектом налогообложения НДС согласно п. 2 ст. 146 НК РФ.

Федеральный закон N 118-ФЗ с 1 января 2006 года вывел из состава объектов налогообложения по НДС передачу имущественных прав правопреемнику (правопреемникам) организации при реорганизации юридического лица.

В соответствии с подп. 5 п. 2 ст. 146 НК РФ не признается объектом налогообложения также передача на безвозмездной основе объектов основных средств органам государственной власти и управления и органам местного самоуправления, а также бюджетным учреждениям, государственным и муниципальным унитарным предприятиям.

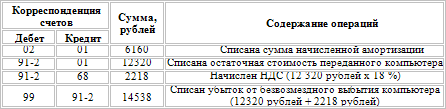

Пример А.

ООО «Сибирь» передает по договору дарения компьютер, используемый в управленческих целях, директору. Стоимость компьютера составляет 18480 рублей. При принятии компьютера к учету установлен срок его полезного использования 4 года. В целях бухгалтерского учета амортизация начисляется линейным способом. Сумма накопленной амортизации на момент передачи компьютера составляет 6160 рублей.

В целях налогового учета стоимость безвозмездно переданного имущества и расходы, которые несет организация при такой передаче, в соответствии с п. 16 ст. 270 НК РФ не учитываются при определении налоговой базы по налогу на прибыль.

В соответствии с п. 4 ПБУ 18/02 доходы и расходы, которые учитываются для целей бухгалтерского учета, но исключаются из налоговой базы по налогу на прибыль, определяемой в соответствии с гл. 25 НК РФ, как в текущем отчетном периоде, так и во всех последующих отчетных периодах, образуют постоянные разницы. То есть, постоянные разницы это отличия бухгалтерского и налогового учета, которые не будут устранены никогда.

Стоимость безвозмездно передаваемого имущества, а также расходы, связанные с безвозмездной передачей, как раз и относятся к постоянным разницам.

Произведение постоянной разницы, возникшей в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации, представляет собой постоянное налоговое обязательство, которое признается в том отчетном периоде, в котором возникла постоянная разница, и приводит к увеличению налоговых платежей по налогу на прибыль в отчетном периоде. При этом, величина постоянного налогового обязательства может быть рассчитана исходя из суммы всех постоянных разниц (по всем доходам и всем расходам), возникших в данном отчетном периоде, определенной в аналитическом учете.

Пример.

Воспользуемся условиями примера «А» и определим постоянную разницу и постоянное налоговое обязательство. Сумма расходов, которые учитываются при формировании бухгалтерской прибыли, превышает сумму расходов, принимаемых для целей налогообложения прибыли, на 12320 рублей. Это превышение является постоянной разницей, сумма же постоянного налогового обязательства составит 12320 рублей х 24 % = 2956,80 рубля. Эта сумма увеличит налог на прибыль организации и должна быть отражена в бухгалтерском учете по дебету счета 99 субсчет «Налог на прибыль» и кредиту счета 68 субсчет «Расчеты по налогу на прибыль».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.16. Передача основных средств в виде вклада в уставный (складочный) капитал других организаций

2.16. Передача основных средств в виде вклада в уставный (складочный) капитал других организаций В соответствии с Инструкцией по применению Плана счетов (счет 58 «Финансовые вложения») наличие и движение инвестиций в акции акционерных обществ, уставные (складочные)

2.17. Безвозмездная передача основных средств

2.17. Безвозмездная передача основных средств Пример 2.29. Организация безвозмездно передала объект основных средств другой организации. Первоначальная стоимость объекта – 150 000 руб. Сум начисленной амортизации по объекту – 40 000 руб. Остаточная стоимость объекта

3.12. Безвозмездная передача нематериальных активов

3.12. Безвозмездная передача нематериальных активов Пример 3.15. Организация безвозмездно передала нематериальный актив другой организации. Первоначальная стоимость актива – 150 000 руб. Сум начисленной амортизации по активу – 40 000 руб. Остаточная стоимость актива

4.15. Безвозмездная передача материалов

4.15. Безвозмездная передача материалов Пример 4.26. Предприятие передает безвозмездно материалы, себестоимость которых – 10 000 руб. Бухгалтерские проводки будут иметь вид:Дебет счета 91 «Прочие доходы и расходы» субсчет 91—2 «Прочие расходы»Кредит счета

5.1. Поступление основных средств от учредителей и поставщиков, оприходование основных средств и принятие объектов основных средств к учету

5.1. Поступление основных средств от учредителей и поставщиков, оприходование основных средств и принятие объектов основных средств к учету Ответим на вопрос «Что мы понимаем под основными средствами предприятия?». Отличительной особенностью основных средств

3.2.2. Передача объекта основных средств в собственность других лиц

3.2.2. Передача объекта основных средств в собственность других лиц Передача организацией объекта основных средств в собственность других лиц оформляется актом приемки-передачи основных средств.На основании указанного акта производится соответствующая запись в

3.2.3. Передача основных средств в виде вклада в уставный (складочный) капитал других организаций, паевой фонд

3.2.3. Передача основных средств в виде вклада в уставный (складочный) капитал других организаций, паевой фонд Выбытие объекта основных средств, передаваемого в счет вклада в уставный (складочный) капитал, паевой фонд в размере его остаточной стоимости отражается в

4.3. Безвозмездная передача денег

4.3. Безвозмездная передача денег Иногда встречается такая ситуация, когда один из учредителей оказывает своей фирме безвозмездную денежную помощь. Это не является займом или вкладом в уставный капитал. Как же можно классифицировать эту хозяйственную операцию?Согласно

4.4. Безвозмездная передача имущественных прав

4.4. Безвозмездная передача имущественных прав Помимо всех вышеперечисленных возможностей, учредитель может подарить своей фирме долю в уставном капитале. Случай, когда он безвозмездно передает фирме свою долю в ее уставном капитале, мы рассмотрим в следующей главе. А

4.5. Безвозмездная передача ценных бумаг

4.5. Безвозмездная передача ценных бумаг Учредитель может безвозмездно передать своей фирме ценные бумаги, например, векселя третьих лиц (в частности, банков). Каковы особенности бухгалтерского учета и налогообложения такой хозяйственной операции?Сразу же постараемся

3.5. Безвозмездная передача имущества

3.5. Безвозмездная передача имущества Если учредитель понимает, что заем, который он мог бы предоставить обществу, никогда не будет возвращен, особенно если это не деньги, а материальные ценности, то можно и не заниматься его оформлением. Можно просто безвозмездно

3.5.2. Безвозмездная передача товаров и материалов

3.5.2. Безвозмездная передача товаров и материалов Помимо основных средств и нематериальных активов учредитель может безвозмездно передать обществу товары для торговли или материалы для производства.Правда, бухгалтерский и налоговый учет получения такого имущества

3.5.3. Безвозмездная передача денежных средств

3.5.3. Безвозмездная передача денежных средств Иногда встречается такая ситуация, когда один из учредителей оказывает обществу безвозмездную денежную помощь, причем это не является ни займом, ни оплатой доли в уставном капитале. Как можно классифицировать эту

3.5.4. Безвозмездная передача имущественных прав

3.5.4. Безвозмездная передача имущественных прав Помимо всех вышеперечисленных возможностей, учредитель может подарить обществу свою долю в уставном капитале другой компании.Доля в уставном капитале общества является для учредителя имущественным правом, так как это не