И снова о возможных способах организации вложений ваших денег…

И снова о возможных способах организации вложений ваших денег…

Есть у меня знакомый, назовем его Сергей, который рассказал мне свою историю знакомства с фондовым рынком.

Близкий друг Сергея – бывалый спекулянт, работающий на американской бирже, – посоветовал ему тоже открыть счет и зарабатывать деньги. Он даже помог ему оформить все документы на открытие счета. Сергей перечислил первоначальную сумму на этот самый брокерский счет в размере трех тысяч долларов.

Но когда он увидел торговую платформу, которую ему помог установить на компьютер все тот же друг, понял: пользоваться этим не будет. Английский слабоват – это одно, так еще и от цифр голова кругом, ведь Сергей никогда не дружил ни с цифрами, ни с математикой, ни с экономикой. Первые покупки ему помог сделать друг. Но дальше дело не пошло. Сергей не то чтобы покупать или продавать – он вообще не открывал торговую программу почти год. И не перечислял туда больше денег. Так и завершилась идея с зарабатыванием денег на фондовом рынке. Только спустя несколько лет Сергей узнал о ПИФах и стал вкладывать деньги в них. Счет на бирже, правда, так и не закрыл и деньги не забрал – так что там тоже постепенно прирастает капитал.

Ошибка Сергея была не с идеей… ошибка была со способом ее реализации. Ведь если человек далек от мысли самостоятельной торговли на бирже, изучения программы, временных затрат на все это, то открытие брокерского счета просто убьет все его желания заниматься инвестированием на фондовом рынке на корню. Такому человеку лучше посоветовать работать через банк, управляющую или даже… страховую компанию.

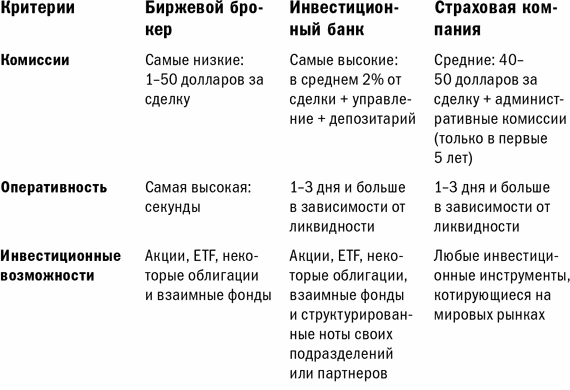

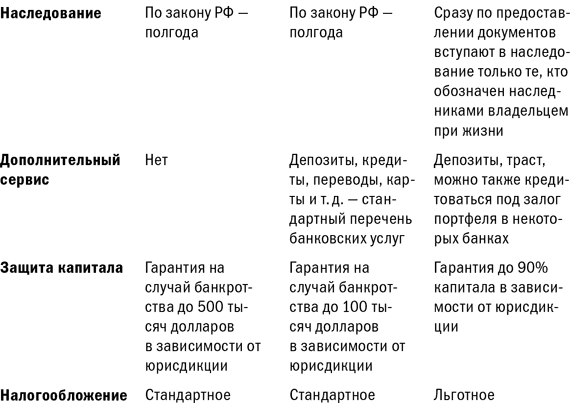

Инвестировать в тот или иной инвестиционный инструмент (классический фонд, акцию, облигацию, структурированную ноту, хедж-фонд) вы можете только через брокера, имеющего соответствующую брокерскую лицензию. Существует три вида брокеров.

1. Биржевой брокер. Такие компании оказывают брокерские услуги исключительно на бирже/нескольких биржах.

2. Банк. Банки могут наряду с остальными банковскими услугами оказывать брокерские услуги, как на биржах, так и на внебиржевых рынках.

3. Страховая компания. Эти финансовые институты за рубежом также могут выступать в качестве как биржевых, так и внебиржевых брокеров и приобретать по заявкам своих клиентов фонды и ценные бумаги.

Естественно, когда у инвестора есть выбор, у него возникают вопросы, какой брокер нужен ему – биржевой, банк или страховая компания. И очевидно, что выбор брокера зависит от целей инвестора и от вкладываемых сумм. У каждого брокера есть свои плюсы и минусы, и вам стоит их знать, чтобы принять решение.

Итак, как видно из таблицы, лидером по критерию комиссии является брокерская компания. Оценивая этот пункт, вы можете решить, что все вопросы по выбору брокера снимаются, но не торопитесь с выводами – читайте дальше. Один мой знакомый остановился на варианте с брокером только из-за комиссий, оценив все прочие критерии как не очень важные для него. В итоге, когда хотел купить понравившийся фонд/ноту/хедж и не смог в очередной раз, он принял решение дополнительно использовать еще и английский способ (так мы называем инвестирование через страховую компанию, поскольку метод придумали англичане). Кроме того, у него никак не доходили руки делать операции покупки у биржевого брокера при вводе новых средств, и по нескольку месяцев капитал лежал в деньгах на счете.

Брокерские компании исполняют распоряжения клиентов быстрее всех и являются лидерами также по критерию оперативность. Но если вы не активный трейдер, а пассивный долгосрочный инвестор, вам неважно, как быстро ваше поручение будет исполнено – за 20 секунд или за два дня. С другой стороны, трейдерам никак не стоит использовать для своих операций банки и страховые компании.

По критерию инвестиционные возможности явным лидером выглядит страховая компания – через нее вы можете купить любой фонд, структурированную ноту, любые акции или облигации, хеджевые фонды практически без ограничений. Главное, чтобы этот инструмент торговался на мировых площадках.

Вопрос наследования инвестированного капитала в страховой компании решается гораздо быстрее и проще, чем в банке или у биржевого брокера, ведь при открытии полиса инвестор сразу же указывает наследников и их доли. Страховые компании передают капитал только тем наследникам, которые указаны в полисе, причем сразу, как только те предъявят полис и документы, удостоверяющие личность. Это очень важный пункт, касающийся защиты капитала. Безусловно, по критериям «наследование» и «защита капитала» страховая компания вне конкуренции.

К лидерам по критерию дополнительной сервис, без сомнений, я отношу банки. И у любого инвестора в любом случае должен быть банковский счет. Только это не значит, что и инвестировать стоит также через банк.

Если вы меня спросите: «Так каким же способом в итоге лучше инвестировать?» – я первым делом уточню: «А о каких суммах идет речь?»

• Если вы планируете инвестировать до 50 тысяч долларов или заниматься трейдингом (регулярными и частыми операциями купли-продажи), можно остановиться и на биржевом брокере. При этом в любом случае вы должны быть готовы к самостоятельной работе в торговой программе.

• Если же ваши инвестиционные суммы превышают 100 тысяч долларов и вы долгосрочный инвестор, я предлагаю вам подумать о страховой компании.

Просто определитесь, что для вас важно, а что второстепенно, и ваш способ инвестирования нарисуется сам собой. Главное понимать, что способ – это ответ на вопрос «Как?», а не на вопрос «Куда?».

Какой бы способ вы ни выбрали, ни один из них не застрахует вас от рыночного риска – риска изменения стоимости ваших активов в зависимости от рыночной ситуации. Это уже касается непосредственно самих инвестиций и стратегии.

Один мой клиент, когда я ему предложила разместить средства для накопления на покупку недвижимости в фондовый рынок, возразил: «Но ведь я могу потерять свои деньги!»

Да, фондовый рынок не гарантирует вам доходность, в отличие от банковских депозитов. Но и потерять при грамотно разработанной стратегии инвестирования по рискам, валютам, странам там тоже довольно сложно. Да, стоимость ваших вложений может временно снижаться при падении рынка, но она также может и расти, принося доход, в разы превышающий инфляцию. А в среднем на периоде свыше пяти лет он покроет инфляцию с высокой долей вероятности.

А бояться можно всего. Всех страхов не перечесть.

Одни говорят: «Я боюсь вкладывать деньги в банк, потому что мои родители потеряли так все накопления. Банк может обанкротиться».

Другие боятся держать деньги в рублях/долларах/евро.

Третьи опасаются, что в любом случае все съест инфляция.

Можете продолжать бояться и дальше, ничего не делая. Только приготовьтесь ответить себе 60-летнему на вопрос: какого черта ты всего боялся и ничего не сохранил для себя – пенсионера?

Ничего не делая, вы гарантированно получите НОЛЬ. В остальных случаях это будет положительная величина и, очень вероятно, гораздо бо?льшая, чем вы можете сейчас представить.

Иван уже давно зарабатывал гораздо больше, чем мог потратить. Но вот задумался об инвестировании только тогда, когда в тумбочке накопилась внушительная для него сумма в 500 тысяч рублей. И как только задумался, понял – не знает он, что делать с ней. Начал искать информацию в Интернете. После долгого изучения вопроса решил вложить деньги в ПИФы. Так и сделал – на всю сумму приобрел два ПИФа: «Индекс ММВБ» и «Акции второго эшелона».

Буквально через пару месяцев в семье случился форс-мажор. Матери срочно потребовалась дорогостоящая операция. А ПИФы, как вы уже, наверное, и сами догадались, упали в стоимости. Да еще Иван не обратил внимания, что в первый год комиссия при продаже паев составляет 3 % – комиссия банка-агента, через которого он их покупал. Но Иван не подумал ни о том, ни о другом – просто подал заявку на продажу, так как нужно было оплачивать операцию маме…

Иван потерял больше 50 тысяч рублей (10 %) за два месяца!

Вы теперь знаете, в чем была его ошибка?

Прежде всего в отсутствии ликвидного страхового резерва на непредвиденные нужды на банковском депозите. А также в непродуманности рисков своих инвестиций – оба ПИФа я расцениваю как высокорискованные вложения. ПИФ «Индекс ММВБ» – просто высокорискованная инвестиция, а ПИФ «Акции второго эшелона» – ОЧЕНЬ высокорискованная. Когда инвестируешь с таким риском, нужно быть готовым к временному снижению стоимости своего капитала в краткосрочном периоде (до трех лет).

Каким бы мог быть портфель Ивана, сбалансированный с учетом рисков?

• Ну, во-первых, как минимум 150 тысяч рублей нужно было держать на депозите. А в конкретном случае с Иваном лучше все 250 тысяч рублей, поскольку имеющаяся сумма накоплений недостаточна для выхода на зарубежные рынки, а в России, как известно, нет возможности инвестировать деньги консервативно, как и в любой другой развивающейся стране. Поэтому я бы порекомендовала держать на депозите не только страховой резерв, но и «консервативную» составляющую портфеля.

• Во-вторых, оставшиеся 250 тысяч рублей можно было сбалансировать по рискам, купив один ПИФ умеренного риска (акции + облигации), а второй ПИФ высокого риска (акции) в равных долях.

Вот как выглядел бы в таком случае его портфель инвестиций (см. рисунок):

• 150 тысяч рублей – пополняемо-отзывной депозит в рублях в российском банке для использования в целях страхового резерва. Такой депозит можно как пополнять, так и делать частичные изъятия без потери процентов (до неснижаемого остатка) в любой момент. Это, конечно, не совсем инвестиция. Но тем не менее я хочу показать полную картину распределения всей накопленной суммы;

• 100 тысяч рублей – пополняемый депозит в долларах в российском банке. Такой депозит можно пополнять в любой момент. А вот изъять можно только с потерей накопленных процентов. Такой депозит служит нам заменой консервативных инвестиций в более стабильной валюте, чем рубль;

• 125 тысяч рублей – ПИФ «Сбалансированный» умеренного риска, в составе российские акции и облигации в равных долях;

• 125 тысяч рублей – ПИФ «Индекс ММВБ» высокого риска, в составе российские «голубые фишки».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Как увеличить скорость обращения ваших денег

Как увеличить скорость обращения ваших денег Предположим, у вас есть 20 тысяч долларов для инвестирования. Ниже приводятся три имеющиеся у вас возможности выбора.Вариант 1: инвестировать 20 тысяч долларов во взаимный фонд, который приносит 5 % в год. Спустя семь лет

Две профессии: одна – для вас, а другая – для ваших денег

Две профессии: одна – для вас, а другая – для ваших денег Разве еще не настало время начать обучать финансовой смекалке в наших учебных заведениях? Сегодня слишком многие молодые люди заканчивают школы и вступают на неправильный финансовый путь на заре своей жизни.

Найдите работу для ваших денег

Найдите работу для ваших денег Теперь, когда мы подходим к концу этой книги, возможно, вы поймете, почему меня так огорчают одни и те же вопросы, которые я слышу снова и снова.• «Если бы у вас было 10 тысяч, во что бы вы их инвестировали?»• «Вы рекомендуете

«Депо» для ваших денег

«Депо» для ваших денег Вот мы и добрались до наиболее традиционного и известного в России способа размещения средств – банковского депозита. Что называется: «Храните деньги в сберегательной кассе». Зачем? – спросите вы. И доходность невысока, да и гарантий вроде как

100. Учет резерва под обесценение вложений в ценные бумаги, учет финансовых вложений в займы

100. Учет резерва под обесценение вложений в ценные бумаги, учет финансовых вложений в займы Резерв под обесценение вложений в ценные бумаги создается в случае, если рыночная стоимость ценных бумаг оказывается ниже их учетной стоимости. Образование резерва отражается по

15. Способы определения современной стоимости денег и наращенной суммы вложений

15. Способы определения современной стоимости денег и наращенной суммы вложений Одним из важнейших свойств денежных потоков является их распределенность во времени. Причины: инфляционное обесценивание денег, риск неполучения денег в будущем, возможность вложения денег

2.3 Как защитить свои доли и акции от возможных рисков

2.3 Как защитить свои доли и акции от возможных рисков В последнее время число так называемых недружественных поглощений или рейдерских захватов достигло огромных размеров. Тема рейдеров является основной в средствах массовой информации, а полки книжных магазинов

Создайте целый портфель возможных источников финансирования

Создайте целый портфель возможных источников финансирования Чтобы извлечь максимум возможного из своего портфеля ИТ-стратегий новому CIO-лидеру предстоит создать и целый портфель возможностей финансирования. Используя разные источники финансирования, а не один только

ГЛАВА 12. Хлеба нет, а полно гуталина. Об ограничении нижней границы цен, потолках цен и других способах вмешательства в рыночные цены

ГЛАВА 12. Хлеба нет, а полно гуталина. Об ограничении нижней границы цен, потолках цен и других способах вмешательства в рыночные цены Государство периодически считает необходимым вмешиваться в процесс рыночного ценообразования. Подобное вмешательство может принимать

Пятый шаг. Обсуждайте снова и снова

Пятый шаг. Обсуждайте снова и снова Существует ряд причин, по которым генерирование идей не должно быть ограничено рамками только одного совещания.• Некоторые сотрудники найдут прелесть в том, что идею можно обдумать за пределами душной комнаты совещаний. Поскольку

Шаг 3: подумайте о возможных действиях

Шаг 3: подумайте о возможных действиях Напишите план действий, соответствующий позиции вашей фирмы в матрице.• Если вы окажетесь в позиции № 1, как вам повысить свои самостоятельность или привлекательность?• Если вы окажетесь в позиции № 2, как вам работать над

Часть 5. Как заставить клиента возвращаться — снова и снова

Часть 5. Как заставить клиента возвращаться — снова и снова ЧТОБЫ БИЗНЕС ПРИНОСИЛ БОЛЬШЕ ДЕНЕГ:— Привлекайте больше новых клиентов.— Заключайте с ними больше сделок.— Продавайте больше товаров каждому.— Берите за каждый товар больше денег.— Делайте больше повторных

О способах выяснения и решения проблем

О способах выяснения и решения проблем Вернемся к решению проблем клиента.Одна из главных ваших задач – научиться хорошо понимать своих клиентов. Вам нужно знать их проблемы.На рынке В2В можно наведаться к клиентам в гости либо позвонить, на рынке В2С клиентов можно

«А дустом пробовали?..», или О разных способах борьбы с ленью

«А дустом пробовали?..», или О разных способах борьбы с ленью Теперь, когда мы уже в целом определились с тем, что такое лень, когда с ней нужно бороться, а когда нет, можно переходить к главной части книги: к тому, что же все-таки делать, если хочется изменить себя к лучшему.

Глава 3 Создание потока клиентов, приходящих снова и снова

Глава 3 Создание потока клиентов, приходящих снова и снова Клиентская база – ваш золотой актив В каждой стоматологии, руководитель которой стремится к процветанию, ведется клиентская база. У вас все еще нет базы контактов ваших пациентов? Начинайте вести ее прямо сейчас!