Глава 38. АНАЛИЗ ИНВЕСТИЦИЙ

Глава 38. АНАЛИЗ ИНВЕСТИЦИЙ

"Цифры могут все рассказать, — говорил мой богатый папа. — Научившись читать финансовые отчеты, ты сможешь видеть, что происходит внутри любой компании или инвестиции".

Богатый папа показал мне, как он использовал финансовые коэффициенты при управлении своим бизнесом. Будь то инвестиции в акции компании или покупка недвижимости, я всегда анализирую финансовые отчеты. Я могу определить, насколько прибыльным является бизнес, насколько сильны его «рычаги», просто глядя в финансовые отчеты и вычисляя финансовые коэффициенты.

В случае инвестиции в недвижимость я вычисляю, каким будет доход "деньги за деньги" на основе того, сколько я должен потратить на первый взнос.

Но в конечном счете все всегда упиралось в финансовую грамотность. В этой главе мы рассмотрим некоторые важные аспекты, которые анализирует каждый искушенный инвестор при выборе инвестиций для своего финансового плана:

• Финансовые коэффициенты компании;

• Финансовые коэффициенты недвижимости;

• Природные ресурсы;

• Это хороший или плохой долг;

• Сбережения — это не инвестиции.

Финансовые коэффициенты компании

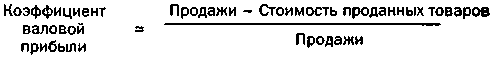

Коэффициент валовой прибыли — это валовая прибыль, поделенная на объем продаж, что показывает, какая часть общей выручки от продаж осталась после вычета стоимости проданных товаров. Выручка от продаж минус стоимость проданных товаров называется валовой прибылью. Помню, как богатый папа говорил: "Нет вала — нет и чистого дохода".

Каким высоким должен быть коэффициент валовой прибыли, зависит от того, как организован бизнес, и от разнообразных затрат, которые он должен покрывать. Рассмотрим пример магазинов моего богатого папы, торгующих товарами повседневного спроса. После того как рассчитан коэффициент валовой прибыли, надо еще заплатить за аренду зданий, за правительственные разрешения, за утраченные и бракованные товары, выплатить зарплату служащим, коммунальные платежи и уплатить налоги. Существует целый список других расходов, но ведь богатый папа должен еще иметь прибыль от своих первоначальных инвестиций.

Сегодня для коммерческих сайтов в Интернете эти дополнительные затраты обычно значительно ниже, поэтому этот вид бизнеса может позволить себе осуществлять продажи и делать прибыль при значительно более низких значениях коэффициента валовой прибыли.

В целом, чем выше валовая прибыль, тем лучше.

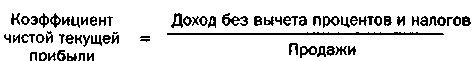

Коэффициент чистой текущей прибыли является показателем чистой прибыльности бизнеса до того, как вы учтете налоги и стоимость денег. Доход без вычета процентов и налогов — это выручка от продаж минус все затраты, связанные с бизнесом, за исключением затрат постоянного капитала (процентов, налогов, дивидендов).

Отношение дохода без вычета процентов и налогов к объему продаж называется коэффициентом чистой текущей прибыли. Бизнес с высоким значением коэффициента чистой текущей прибыли обычно сильнее, чем бизнес, у которого этот процент низкий.

Чем выше коэффициент чистой текущей прибыли, тем лучше.

Контрибуция — это термин, обозначающий валовую прибыль (выручку минус стоимость продукции) за вычетом переменных издержек (все издержки, не являющиеся постоянными, называются переменными и колеблются в зависимости от объема продаж). Постоянные издержки включают в себя все торговые, общие и управленческие расходы, которые являются постоянными и не колеблются в зависимости от объема продаж. Например, стоимость рабочей силы, связанная с постоянными работниками, и большинство расходов, связанных с производственными мощностями, обычно рассматриваются как постоянные издержки. Некоторые называют их "накладными расходами".

Если у бизнеса коэффициент рычага текущей прибыльности равен 1, то это значит, что он приносит доход, которого хватает лишь на покрытие постоянных издержек. То есть владельцы не имеют никакой отдачи.

Чем выше коэффициент рычага текущей прибыльности, тем лучше.

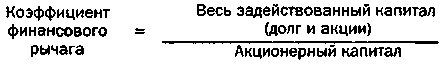

Весь задействованный капитал — это балансовая стоимость всего долга, на который начисляются проценты (за исключением товаров, подлежащих повторной продаже, задолженности по заработной плате, расходов и налогов, которые начислены, но еще не оплачены), плюс весь собственный акционерный капитал. Так, если ваш долг составляет 50 тысяч долларов, а собственный акционерный капитал — тоже 50 тысяч, то ваш коэффициент финансового рычага равен 2 (100 000 разделить на 50 000).

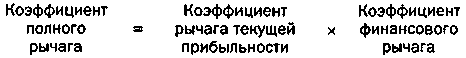

Суммарный риск, которому подвержена компания в ее текущей деятельности, равен произведению ее рычага текущей прибыльности на ее финансовый рычаг. По величине коэффициента полного рычага можно сказать, какие последствия будут оказывать предполагаемые изменения в бизнесе на владельцев долей в капитале компании (обыкновенных акционеров и главных партнеров). Если вы владелец бизнеса и, следовательно, находитесь изнутри, тогда коэффициент полного рычага вашей компании находится, пусть хотя бы частично, в вашем управлении.

Если вы присматриваетесь к фондовому рынку, коэффициент полного рычага поможет вам решить, стоит или не стоит инвестировать. Добротно и консервативно управляемые американские компании, акции которых находятся в открытой продаже, обычно поддерживают значение коэффициента полного рычага на уровне 5.

Отношение заемного капитала к собственному — это отношение доли предприятия, финансируемой людьми извне (пассивы) к доле предприятия, финансируемой людьми изнутри (собственный капитал). Большинство предприятий стараются поддерживать это отношение на уровне один к одному или меньше. Вообще, чем ниже отношение заемного капитала к собственному, тем консервативнее финансовая структура компании.

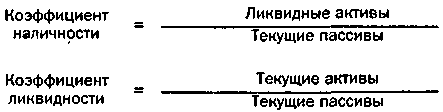

Важность коэффициента наличности и коэффициента ликвидности состоит в том, что они позволяют судить, достаточно ли у компании ликвидных активов, чтобы платить по своим обязательствам в наступающем году. Если у компании недостаточно текущих активов для покрытия ее текущих пассивов, это обычно свидетельствует о надвигающихся неприятностях. С другой стороны, значения коэффициента ликвидности и коэффициента наличности 2 и 1, соответственно, более чем достаточны.

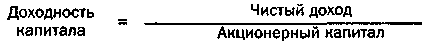

Доходность капитала считается одним из самых важных коэффициентов. Она позволяет сопоставить доходность инвестиций в данную компанию с доходностью альтернативных инвестиций.

О чем мне говорят коэффициенты

Богатый папа учил меня всегда рассматривать поведение этих показателей в течение не менее трех лет. Направления и тенденции в изменениях коэффициентов прибыли, рычагов и доходности капитала очень многое могут сказать мне не только о компании и ее руководстве, но и о ее конкурентах.

Часто публикуемые отчеты компаний не содержат этих коэффициентов и показателей. Искушенный инвестор учится вычислять их (или нанимает человека, который это умеет), если они не предоставлены.

Искушенный инвестор разбирается в терминологии этих коэффициентов и может использовать их при оценке инвестиций. Однако эти коэффициенты не могут использоваться в вакууме. Они являются показателями эффективности компании. Они должны рассматриваться в сочетании с анализом экономики в целом и данной отрасли в частности. Сравнивая значения коэффициентов за последние три года, а также коэффициенты других компаний из той же отрасли, вы можете быстро определить относительную силу компании.

Например, компания, имеющая последние три года отличные коэффициенты и высокие прибыли, может, на первый взгляд, показаться надежной инвестицией. Однако, ознакомившись с показателями отрасли в целом, вы можете обнаружить, что основной производимый ею продукт устарел в силу появления нового продукта, внедряемого основным конкурентом компании. В данном случае компания с устойчиво растущими показателями может оказаться не такой уж удачной инвестицией в силу потенциальной потери своей доли рынка.

Хотя коэффициенты поначалу могут показаться сложными, вы будете поражены тому, как быстро сможете научиться анализировать компании. Помните: эти коэффициенты — язык искушенных инвесторов. Обучаясь финансовой грамотности, вы также сможете научиться говорить "на языке коэффициентов".

Инвестирование в недвижимость: финансовые коэффициенты для объекта недвижимости

Когда речь заходила о недвижимости, у богатого папы было два вопроса:

1. Генерирует ли данная собственность положительный денежный поток?

2. Если да, то провели ли вы пристрастный анализ?

Самым важным финансовым коэффициентом для объекта недвижимости богатый папа считал свой коэффициент "деньги за деньги".

К примеру, вы покупаете многоквартирный дом, который стоит 500 тысяч долларов. Вы платите первый взнос 100 тысяч, а на оставшиеся 400 тысяч оформляете ипотечную ссуду. Пусть дом дает вам ежемесячный денежный поток 2 тысячи долларов после того, как уплачены все расходы и произведены выплаты по ссуде. Тогда ваш коэффициент "деньги за деньги" составит 24 %, т. е. 24 тысячи долларов (2000 х 12 месяцев), деленные на 100 тысяч долларов.

Перед тем как купить этот многоквартирный дом, вы должны решить, как вы будете его покупать. Будете ли вы его покупать через С-корпорацию, КОО или ТОО? Посоветуйтесь с вашими юридическими и налоговыми консультантами, чтобы быть уверенными в том, что выбранная вами юридическая форма организации обеспечивает вам максимальную правовую защиту и налоговые преимущества.

Пристрастный анализ

По моему мнению, слова "пристрастный анализ" являются одними из самых важных слов в мире финансовой грамотности. Именно в ходе пристрастного анализа искушенный инвестор видит обратную сторону медали. Когда люди спрашивают меня, как я нахожу хорошие инвестиции, я отвечаю просто: "Я нахожу их, используя пристрастный анализ". Богатый папа говорил: "Чем быстрее ты проводишь свой пристрастный анализ любой инвестиции, будь это бизнес, недвижимость, акции, инвестиционный фонд или облигации, тем лучше ты сможешь находить самые безопасные инвестиции с наибольшими возможностями денежного потока или прироста капитала".

К образовательному курсу на аудиокассетах под названием "Финансовая грамотность: как искушенные инвесторы находят инвестиции, которые пропускают средние инвесторы" прилагается учебник, в котором имеется большое количество очень детальных форм с различными вариантами пристрастного анализа, которые можно приспособить для проведения быстрого анализа многих инвестиций. Весьма искушенные инвесторы делятся своими инвестиционными секретами. Вы также научитесь пользоваться различными этими формами для пристрастного анализа, которые не только способны сделать вас искушенным инвестором, но и помогут сэкономить много времени при анализе инвестиций и найти инвестиции с высокой отдачей.

Например, когда вы убедитесь, что данный объект недвижимости будет генерировать для вас положительный денежный поток, вам следует провести пристрастный анализ этого объекта.

У богатого папы был свой перечень вопросов, который он всегда использовал. Я использую перечень вопросов пристрастного анализа, предложенный Синди Шопофф. Он весьма подробный и включает пункты, которые не существовали 30 лет назад (например, "экологический аудит, фаза 1"). Для справки я привожу вопросник Синди.

Если у меня возникают вопросы относительно объекта недвижимости, я часто беру с собой экспертов и прошу моих юристов и бухгалтеров изучить сделку.

Вопросы для пристрастного анализа

___1. Текущий реестр арендаторов с данными по оплате на

текущий момент.

___2. Перечень депозитов.

___3. Информация о выплатах по ипотечной ссуде.

___4 Список личной собственности.

___5. Планы этажей.

___6. Страховой полис, агент.

___7. Договор об обслуживании.

___8. Информация о жильцах: договоры об аренде, карточки бухгалтерского учета, заявления, формы противопожарной безопасности.

___9. Список поставщиков и компаний по оказанию коммунальных услуг, включая банковские реквизиты.

___10. Свидетельства об осуществленных перепланировках

помещений.

___11. Акты технических проверок и строительная документация.

___12. Комиссионные соглашения.

___13. Арендные или листинговые соглашения.[23]

___14. Сервитутные соглашения.

___15. Планы застройки, включая планы и спецификации, а также архитектурные, строительные, технические, электротехнические и коммуникационные чертежи того, что фактически построено.

16. Правительственные разрешения и градостроительные ограничения, влияющие на развитие объекта.

___17. Контракты с управляющими.

___18. Налоговые счета и декларации по налогу на имущество. ___19. Счета за коммунальные услуги.

___20. Приходные и расходные ордера и журналы, относящиеся к объекту недвижимости.

___21. Запись капиталовложений за последние пять лет.

___22. Отчеты о доходах и расходах, относящиеся к объекту недвижимости, за два года, предшествующих дате представления.

___23. Финансовые отчеты и федеральные налоговые декларации для объекта недвижимости.

___24. Акт проверки на наличие термитов и наличие ущерба от термитов, по форме и содержанию удовлетворяющий покупателя.

___25. Прочие записи и документы, находящиеся у продавца или подконтрольные продавцу, которые необходимы или могли бы быть полезны для владения, управления или содержания объекта недвижимости.

___26. Исследования рынка недвижимости по данному району.

___27. Строительные сметы или фактические расходы.

___28. Данные о жильцах.

___29. Журналы рабочего распорядка.

___30. Выписки из банковского расчетного счета объекта недвижимости за 2 года.

___31. Свидетельства о заселении.

___32. Право собственности на землю.

___33. Копии всех действующих гарантий.

___34. Экологический аудит, фаза 1 (если имеется). Для любой инвестиции.

Природные ресурсы

У многих искушенных инвесторов часть инвестиционного портфеля составляют инвестиции в природные ресурсы земли. Например, они делают вложения в нефть, газ, уголь, драгоценные металлы.

Мой богатый папа очень верил в силу золота. Его запасы в природе ограничены. На протяжении многих веков люди высоко ценили золото. Богатый папа также считал, что обладание золотом притягивает к тебе и другие богатства.

Это хороший или плохой долг?

Искушенный инвестор умеет распознавать хороший долг, хорошие расходы и хорошие пассивы. Я помню, как богатый папа спросил меня:

— Сколько многоквартирных домов ты мог бы себе позволить, если на каждом из них ты теряешь 100 долларов в месяц?

Конечно же, я ответил:

— Немного. Тогда он спросил:

— А сколько многоквартирных домов ты мог бы себе позволить, если от каждого из них ты получаешь 100 долларов в месяц?

В ответ, разумеется, последовало:

— Да сколько угодно!

Проанализируйте все свои расходы, пассивы и долги. Оправдан ли каждый ваш расход, пассив или долг соответствующим доходом или активом? Если да, то является ли денежный поток, генерируемый этим доходом или активом, большим, чем отрицательный денежный поток, уходящий на этот расход, пассив или долг?

Например, мой друг Джим взял ипотечную ссуду на многоквартирное здание на 600 тысяч долларов, по которой он выплачивает погашение и проценты на общую сумму 5,5 тысяч долларов в месяц. Он получает от жильцов доход в размере 8 тысяч долларов в месяц. Если учесть все остальные расходы, у него остается чистый положительный денежный поток от этого здания 1,5 тысяч долларов в месяц. Я считаю, что ссуда Джима является ХОРОШИМ ДОЛГОМ.

Сбережение — это не инвестирование

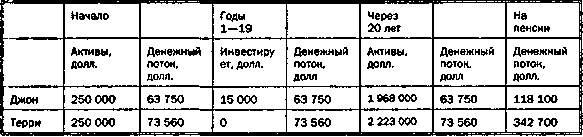

Искушенный инвестор понимает разницу между сбережением и инвестированием. Давайте рассмотрим пример двух друзей, Джона и Терри, считающих себя искушенными инвесторами.

Джон — высокооплачиваемый профессионал. Он регулярно инвестирует максимально возможную сумму в свой пенсионный план "401(k)" по месту работы. Джону 42 года, и у него уже 250 тысяч долларов на его счету "401(k)", потому что он пополнял его в течение 11 лет. Он не приносит ни дохода, ни денежного потока до ухода на пенсию, а потом начнет приносить доход, который будет облагаться по той же ставке, что и его теперешний зарабатываемый доход.

У Джона: получает зарплату 100 тысяч долларов в год; налоги — в среднем 25 % (низкая ставка); инвестиции — пенсионный план "401(k)"; максимальный взнос — 15 % или 15 тысяч долларов в год; пенсионный план — начисляется 8 % в год; текущий денежный поток от инвестиций — никакого.

Терри столько же лет, сколько Джону, и у нее такая же зарплата. В течение последних 11 лет она инвестировала в ряд сделок с недвижимостью и уже выплатила 250 тысяч долларов за недвижимость, общая стоимость которой составляет 1 миллион долларов. Терри получает доход "деньги за деньги" в 10 % и ожидает, что уценка ее собственности составит 4 % в год. Она рассчитывает ко времени ухода на пенсию реинвестировать в другую собственность по закону «Обмен-1031» с целью увеличения общего капитала и денежного потока. Терри никогда не откладывала на план "401(k)", а доходы с ее собственности облагаются налогом регулярно.

У Терри: получает зарплату 100 тысяч долларов в год; налоги — в среднем 25 % (низкая ставка); инвестиции — купила недвижимость стоимостью 1 миллион долларов, выплатив 25 %, или 250 тысяч долларов; недвижимость — доход "деньги за деньги" 10 %; переоценка 4 % в год; пенсионный план — начисляется 8 % в год; текущий денежный поток — 25 тысяч долларов в год от инвестиций в недвижимость.

В следующей таблице показаны накопление активов, ежегодный денежный поток для расходования после вычета налогов и ежегодный денежный поток после ухода на пенсию (также после вычета налогов) для Джона и Терри. Я благодарен моему налоговому консультанту Диане Кеннеди, дипломированному бухгалтеру-аудитору, за то, что она подготовила этот пример и я могу поделиться им с вами.

Как вы можете видеть, семья Терри сможет расходовать в год почти на 10 тысяч долларов больше, чем семья Джона, в течение каждого из 20 лет. После чего они оба уйдут на отдых в возрасте 62 лет, проработав 31 год.

После ухода на пенсию Джон будет ежегодно снимать 8 % со своих накоплений на счету "401(k)", получая 118 тысяч долларов в год (157 тысяч долларов до уплаты налогов). Он планирует не трогать основную сумму на счету. После 31 года инвестирования по 15 тысяч долларов в год на свой пенсионный счет, ему удастся получать 150 % от заработка, который он имел во время работы.

Хотя Терри и выплатила лишь 250 тысяч долларов за свою собственность, она могла зачесть как необлагаемый расход переоценку 4 % от всей собственности общей стоимостью в 1 миллион долларов. В течение 20 лет доход от сдачи собственности в аренду полностью оплатил ссуду в 750 тысяч долларов, так что, когда Терри уйдет на отдых, она сможет реинвестировать весь капитал в 1 миллион долларов в другую, значительно большую, собственность (стоимостью 8 892 000 долларов согласно этим расчетам). Эта новая собственность создаст для Терри денежный поток в 342 700 долларов в год.

Заслуженный отдых Джона будет комфортным, ну а Терри будет богатой.

Если по какой-либо причине Джону понадобится больше денег в годы отдыха, он вынужден будет начинать расходовать основную сумму на своем пенсионном счету. А Терри для этого понадобится лишь произвести еще одно не облагаемое налогом реинвестирование оплаченной арендаторами части ссуды в другие здания, за счет этого увеличив свои доходы.

Пример Джона учит его детей поступать в университет, получать хорошие оценки, устроиться на хорошую работу, работать в поте лица своего, регулярно «инвестировать» в пенсионный план и в результате чувствовать себя комфортно на пенсии.

Пример Терри учит ее детей тому, что если они научатся инвестировать, начиная с малого, будут делать свое дело и добиваться того, чтобы их деньги изо всех сил работали на них, то они станут богатыми.

Легко видеть, что инвестирование в здание обеспечило значительно больший денежный поток и доход для Терри, чем дали Джону его сбережения на счету "401(k)". Я бы отнес Терри к инвесторам, а Джона — к сберегателям.

Искушенный инвестор понимает разницу между инвестированием и сбережениями. Обычно и то, и другое входит в его финансовый план.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 38 Лестница на небеса для держателя акций Самоподобие и рентабельность инвестиций

Глава 38 Лестница на небеса для держателя акций Самоподобие и рентабельность инвестиций Вышивая свой узор, Природа пользуется лишь самыми длинными нитями, и всякий, даже самый маленький образчик его может открыть нам глаза на строение целого. Ричард Фейнман Я тоже так

Глава 1. Формирование доходного портфеля инвестиций

Глава 1. Формирование доходного портфеля инвестиций Мы завершили вводную часть, а теперь перейдем непосредственно к конкретным базовым понятиям и концепциям, касающимся формирования и управления инвестиционным портфелем. В последующих главах мы рассмотрим различные

Глава 3 АУДИТ ДОЛГОСРОЧНЫХ ИНВЕСТИЦИЙ

Глава 3 АУДИТ ДОЛГОСРОЧНЫХ ИНВЕСТИЦИЙ 3.1. ЦЕЛИ АУДИТА Под долгосрочными инвестициями в Положении по бухгалтерскому учету долгосрочных инвестиций, утвержденном Письмом Минфина России от 30.12.1993 г. № 160, понимаются затраты на создание, увеличение размеров, а также

83. Анализ обеспеченности долгосрочных инвестиций источниками финансирования

83. Анализ обеспеченности долгосрочных инвестиций источниками финансирования Источниками финансирования долгосрочных инвестиций являются: 1) собственные средства:–?амортизация;–?реинвестированная чистая прибыль;–?эмиссия акций и (или) иные взносы от

4.2. Учет долгосрочных инвестиций (вложений во внеоборотные активы) 4.2.1. каков порядок учета долгосрочных инвестиций?

4.2. Учет долгосрочных инвестиций (вложений во внеоборотные активы) 4.2.1. каков порядок учета долгосрочных инвестиций? Учет долгосрочных инвестиций ведется по фактическим расходам:? в целом по строительству и по отдельным объектам (зданию, сооружению и др.), входящим в него;?

Глава 2. Выгода инвестиций, или какие возможности они открывают перед бизнесом

Глава 2. Выгода инвестиций, или какие возможности они открывают перед бизнесом 2.1. Самые первые инвестиции в мире Инвестиция, как и любое другое денежное вливание, требует осторожного и взвешенного подхода. Риск потерять инвестированные средства присутствует всегда. Так

Глава 3. Опасность инвестиций

Глава 3. Опасность инвестиций Ничто в мире не может обладать только лишь положительными характеристиками и качествами. Это бы нарушило закон равновесия нашей космогонии. У всего сущего есть обратная сторона, поэтому не является исключением и предмет нашей беседы.

ГЛАВА ОДИННАДЦАТАЯ Почему цены на финансовых рынках и объем корпоративных инвестиций так неустойчивы?

ГЛАВА ОДИННАДЦАТАЯ Почему цены на финансовых рынках и объем корпоративных инвестиций так неустойчивы? Никто так и не смог рационально объяснить безумные колебания цен на такие финансовые продукты, как, например, акции. Эти флуктуации существуют столько же, сколько сами

12. Классификация инвестиций по форме собственности и другие виды инвестиций

12. Классификация инвестиций по форме собственности и другие виды инвестиций Инвестиции по форме собственности: 1) частные – вложения средств, осуществляемые гражданами, а также предприятиями негосударственных форм собственности; полностью сосредоточены на получении

Глава VII От инвестиций – к инновациям

Глава VII От инвестиций – к инновациям Рационализаторы, новаторы и диверсанты Алексей Чадаев: Давно известно: если книга слишком опережает время, ее никто не читает, полагая фантазией. Если соответствует времени – опять же никто не читает, потому что все,

Глава 9 Оценка выгод, бюджет и рентабельность инвестиций

Глава 9 Оценка выгод, бюджет и рентабельность инвестиций Начиная с первой главы, мы подчеркивали, что бизнес в стиле шоу должен не только создавать запоминающиеся, яркие, разрушающие стереотипы впечатления, но и приносить прибыль. Но как составить бюджет для бизнеса в

Глава 6 Побеждай или уходи Как видеоигры заложили коэффициент окупаемости инвестиций в днк нового поколения

Глава 6 Побеждай или уходи Как видеоигры заложили коэффициент окупаемости инвестиций в днк нового поколения Геймеры не просто кое-что знают о людях, они изучают и остальную реальность тоже. Игры показывают им, как все действует в мире. Один из самых эффектных уроков,

Вопрос 54 Анализ размера и динамики реальных инвестиций

Вопрос 54 Анализ размера и динамики реальных инвестиций К реальным инвестициям относятся приобретение оборудования, технологий, строительство объектов и затраты, связанные с расширением производства. Если речь идет о сельском хозяйстве, то к реальным инвестициям в

Вопрос 55 Анализ финансовых инвестиций

Вопрос 55 Анализ финансовых инвестиций Задачами анализа финансовых инвестиций являются: изучение их состава, структуры; оценка формирования стоимости ценных бумаг в количественном и стоимостном выражении, выявление факторов их изменения; анализ эффективности вложений