V Раскрытие информации в бухгалтерской отчетности

V

Раскрытие информации в бухгалтерской отчетности

23. Отложенные налоговые активы и отложенные налоговые обязательства отражаются в бухгалтерском балансе соответственно в качестве внеоборотных активов и долгосрочных обязательств.

Задолженность либо переплата по текущему налогу на прибыль за каждый отчетный период отражаются в бухгалтерском балансе соответственно в качестве краткосрочного обязательства в размере неоплаченной суммы налога или дебиторской задолженности в размере переплаты и (или) излишне взысканной суммы налога.

(абзац введен Приказом Минфина РФ от 11.02.2008 № 23 н)

24. Постоянные налоговые обязательства (активы), изменения отложенных налоговых активов и отложенных налоговых обязательств, и текущий налог на прибыль отражаются в отчете о прибылях и убытках.

(п. 24 в ред. Приказов Минфина РФ от 11.02.2008 № 23 н, от 24.12.2010 № 186 н)

25. При наличии постоянных налоговых обязательств (активов), изменений отложенных налоговых активов и отложенных налоговых обязательств, корректирующих показатель условного расхода (условного дохода) по налогу на прибыль, отдельно в пояснениях к бухгалтерскому балансу и отчету о прибылях и убытках раскрываются:

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н) условный расход (условный доход) по налогу на прибыль; постоянные и временные разницы, возникшие в отчетном периоде и повлекшие корректирование условного расхода (условного дохода) по налогу на прибыль в целях определения текущего налога на прибыль;

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

постоянные и временные разницы, возникшие в прошлых отчетных периодах, но повлекшие корректирование условного расхода (условного дохода) по налогу на прибыль отчетного периода;

суммы постоянного налогового обязательства (актива), отложенного налогового актива и отложенного налогового обязательства;

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

причины изменений применяемых налоговых ставок по сравнению с предыдущим отчетным периодом;

суммы отложенного налогового актива и отложенного налогового обязательства, списанные в связи с выбытием актива (продажей, передачей на безвозмездной основе или ликвидацией) или вида обязательства.

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

Приложение

к Положению по бухгалтерскому

учету «Учет расчетов по налогу

на прибыль организаций» ПБУ 18/02,

утвержденному Приказом

Министерства финансов

Российской Федерации

от 19 ноября 2002 г. № 114 н

ПРАКТИЧЕСКИЙ ПРИМЕР РАСЧЕТА ДЛЯ ОПРЕДЕЛЕНИЯ ТЕКУЩЕГО НАЛОГА НА ПРИБЫЛЬ

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

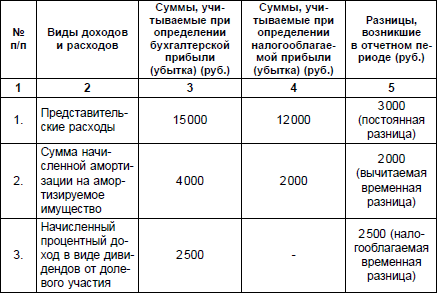

Базовые данные

При составлении бухгалтерской отчетности за отчетный год организация «А» в Отчете о прибылях и убытках отразила прибыль до налогообложения (бухгалтерская прибыль) в размере 126 110 рублей. Ставка налога на прибыль составила 24 процента.

Факторы, которые повлияли на отклонение налогооблагаемой прибыли (убытка) от бухгалтерской прибыли (убытка):

1. Представительские фактические расходы превысили ограничения по представительским расходам, принимаемым для целей налогообложения, на 3 000 руб.

2. Амортизационные отчисления, рассчитанные для целей бухгалтерского учета, составили 4 000 рублей. Из этой суммы для целей налогообложения к вычету принимается 2 000 руб.

3. Начислен, но не получен процентный доход в виде дивидендов от долевого участия в деятельности организации «В» в размере 2 500 руб.

Механизм образования постоянных, вычитаемых и налогооблагаемых временных разниц указан в таблице 1.

Таблица 1

Используя приведенные в таблице 1 данные, произведем необходимые расчеты по налогу на прибыль с целью определения текущего налога на прибыль.

Условный расход по налогу

на прибыль – 126 110 (руб.) х 24 / 100 = 30 266,4 (руб.)

Постоянное налоговое

обязательство составляет – 3 000 (руб.) х 24 / 100 = 720 (руб.)

Отложенный налоговый

актив составляет – 2 000 (руб.) х 24 / 100 = 480 (руб.)

Отложенное налоговое

обязательство составляет – 2 500 (руб.) х 24 / 100 = 600 (руб.)

Текущий налог на прибыль = 30 266,4 (руб.) + 720 (руб.) +

480 (руб.) – 600 (руб.) = 30 866,4 (руб.)

Размер текущего налога на прибыль, сформированного в системе бухгалтерского учета и подлежащего уплате в бюджет, отраженный в Отчете о прибылях и убытках и в налоговой декларации по налогу на прибыль, составит 30 866,4 руб.

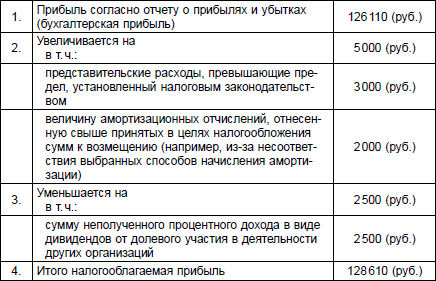

В целях проверки механизма отражения расчетов по налогу на прибыль в системе бухгалтерского учета, на правильность исчисления налога на прибыль, предназначенного для уплаты в бюджет, произведем расчет текущего налога на прибыль, используя способ корректировки бухгалтерских данных в целях определения налоговой базы по налогу на прибыль.

Требуемые корректировки указаны в таблице 2.

Таблица 2

Текущий налог на прибыль = 128 610 (руб.) х 24 / 100 = 30 866,4 (руб.)

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

V. РАСКРЫТИЕ ИНФОРМАЦИИ В БУХГАЛТЕРСКОЙ ОТЧЕТНОСТИ

Федеральный Закон о бухгалтерском учете 21 ноября 1996 года № 129-ФЗ РОССИЙСКАЯ ФЕДЕРАЦИЯ Принят Государственной Думой 23 февраля 1996 года Одобрен Советом Федерации 20 марта 1996 года (в ред. от 03.11.2006) Глава I. ОБЩИЕ ПОЛОЖЕНИЯ Статья 1. Бухгалтерский учет, его объекты и основные

VII. Раскрытие информации в бухгалтерской отчетности

VII. Раскрытие информации в бухгалтерской отчетности 40. В составе информации об учетной политике организации подлежит раскрытию, как минимум, следующая информация:способы оценки нематериальных активов, приобретенных не за денежные средства;принятые организацией сроки

V. Раскрытие информации в бухгалтерской отчетности

V. Раскрытие информации в бухгалтерской отчетности 16. В бухгалтерской отчетности организации должна отражаться информация:о сумме расходов, отнесенных в отчетном периоде на расходы по обычным видам деятельности и на прочие расходы по видам работ; (в ред. Приказа Минфина

IV Раскрытие информации в бухгалтерской отчетности

IV Раскрытие информации в бухгалтерской отчетности 23. Материально-производственные запасы отражаются в бухгалтерской отчетности в соответствии с их классификацией (распределением по группам (видам)) исходя из способа использования в производстве продукции, выполнения

VI Раскрытие информации в бухгалтерской отчетности

VI Раскрытие информации в бухгалтерской отчетности 32. В бухгалтерской отчетности подлежит раскрытию с учетом существенности, как минимум, следующая информация:о первоначальной стоимости и сумме начисленной амортизации по основным группам основных средств на начало и

V Раскрытие информации в бухгалтерской отчетности

V Раскрытие информации в бухгалтерской отчетности 17. В составе информации об учетной политике организации в бухгалтерской отчетности подлежит раскрытию как минимум следующая информация:а) о порядке признания выручки организации;б) о способе определения готовности

V Раскрытие информации в бухгалтерской отчетности

V Раскрытие информации в бухгалтерской отчетности 20. В составе информации об учетной политике организации в бухгалтерской отчетности подлежит раскрытию порядок признания коммерческих и управленческих расходов.21. В отчете о прибылях и убытках расходы организации

VII Раскрытие информации в бухгалтерской отчетности

VII Раскрытие информации в бухгалтерской отчетности 40. В составе информации об учетной политике организации подлежит раскрытию, как минимум, следующая информация:способы оценки нематериальных активов, приобретенных не за денежные средства;принятые организацией сроки

III Раскрытие информации в бухгалтерской отчетности

III Раскрытие информации в бухгалтерской отчетности 17. В бухгалтерской отчетности организации подлежит раскрытию, как минимум, следующая информация:о наличии и изменении величины обязательств по займам (кредитам);о суммах процентов, причитающихся к оплате заимодавцу

V Раскрытие информации в бухгалтерской отчетности

V Раскрытие информации в бухгалтерской отчетности 16. В бухгалтерской отчетности организации должна отражаться информация:о сумме расходов, отнесенных в отчетном периоде на расходы по обычным видам деятельности и на прочие расходы по видам работ;(в ред. Приказа Минфина

V Раскрытие информации в бухгалтерской отчетности

V Раскрытие информации в бухгалтерской отчетности 23. Отложенные налоговые активы и отложенные налоговые обязательства отражаются в бухгалтерском балансе соответственно в качестве внеоборотных активов и долгосрочных обязательств.Задолженность либо переплата по

VII Раскрытие информации в бухгалтерской отчетности

VII Раскрытие информации в бухгалтерской отчетности 41. В бухгалтерской отчетности финансовые вложения должны представляться с подразделением в зависимости от срока обращения (погашения) на краткосрочные и долгосрочные.42. В бухгалтерской отчетности подлежит раскрытию

V Раскрытие информации в бухгалтерской отчетности

V Раскрытие информации в бухгалтерской отчетности 22. Организацией, являющейся участником договора о совместной деятельности, в бухгалтерской отчетности подлежит раскрытию, как минимум, следующая информация об участии в совместной деятельности:а) цель совместной

III Раскрытие информации в бухгалтерской отчетности

III Раскрытие информации в бухгалтерской отчетности 15. В пояснительной записке к годовой бухгалтерской отчетности организация обязана раскрывать следующую информацию в отношении существенных ошибок предшествующих отчетных периодов, исправленных в отчетном

V Раскрытие информации в бухгалтерской отчетности

V Раскрытие информации в бухгалтерской отчетности 24. По каждому признанному в бухгалтерском учете оценочному обязательству в бухгалтерской отчетности организацией раскрывается в случае существенности как минимум следующая информация:а) величина, по которой

IV Раскрытие информации в бухгалтерской отчетности

IV Раскрытие информации в бухгалтерской отчетности 21. В случае если к какому-либо показателю отчета о движении денежных средств организация представляет в своей бухгалтерской отчетности дополнительные пояснения, то соответствующая статья отчета о движении денежных