Портфель – зачем он нужен?

Портфель – зачем он нужен?

Когда вы покупаете акции, вы формируете свой портфель акций. В вашем портфеле может быть только одна акция, а может быть и много. Чуть выше мы говорили об индексах. Так вот, индекс, по сути, это большой портфель, состоящий из большого числа разных акций. В портфеле может быть одна или много разных акций. У каждой из них есть свой риск (своя вариабельность колебаний курса или еще говорят волатильность). Что происходит, когда у вас в портфеле находится несколько акций? В этом случае волатильность вашего портфеля в целом будет падать. Например, у вас в портфеле 2 акции. У каждой из них ожидаемые колебания курса составляют плюс-минус 5 % в день. В этом случае вариабельность ожидаемого дохода от вашего портфеля из двух акций будет ниже 5 %. Конкретная цифра – это не среднее арифметическое. Она зависит от таких математико-статистических вещей как, например, ковариация и коэффициент корреляции. В этой книге мы опустим сложное математическое объяснение и правила формирования портфелей – это удел специализированной литературы по ценным бумагам. Дам лишь только «бытовую» логику, основанную на здравом смысле.

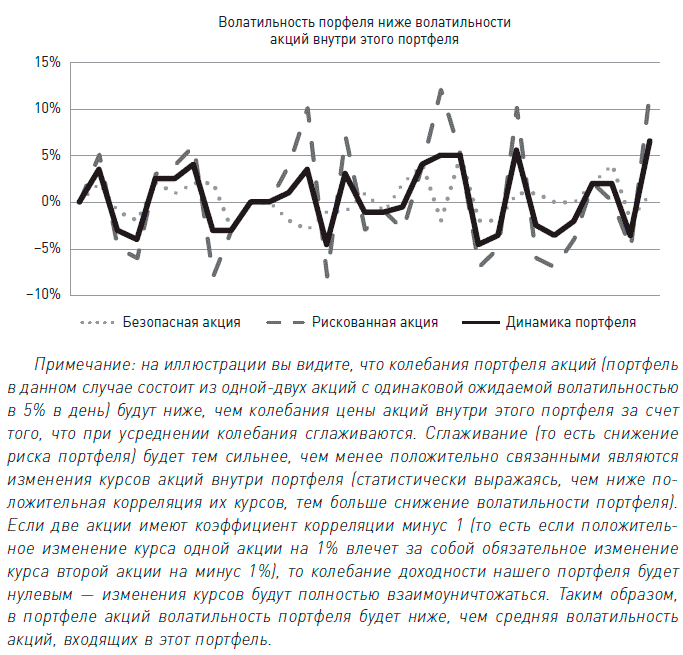

Дело в том, что курсы различных акций в один и тот же период времени изменяются по-разному. Например, курс первой акции, входящей в портфель, может упасть, а второй – подняться. Даже если обе акции поднялись, их курс обычно не поднимается на абсолютно одинаковые значения. В результате все эти разнонаправленные изменения «взаимоуничтожаются», то есть сглаживаются, так что доходность портфеля будет «прыгать» значительно меньше, чем доходность акций, входящих в портфель (см. рисунок). Используя статистику, можно даже сформировать портфель, у которого будет заданная ожидаемая доходность и заданная ожидаемая вариабельность. Естественно, все это регулируется в определенных пределах. Невозможно сделать портфель с очень высокой ожидаемой доходностью и очень низкой ожидаемой вариабельностью. Доходность – это следствие риска. Чем выше доходность, тем выше риск, то есть возможная вариабельность дохода портфеля.

Чем больше акций в портфеле, тем ниже его волатильность (больше диверсификация) – больше усреднение. Отсюда следует, что одним из самых «хорошо диверсифицированных» портфелей будет биржевой индекс, так как в него входит большое количество акций. Бытовой совет, вытекающий из теории портфелей, – старайтесь всегда диверсифицировать свои вложения (в том числе личные), чтобы снизить общий риск вашего портфеля. Например, собственные сбережения можно инвестировать в набор разных инструментов – депозиты, облигации, акции, ПИФы и т. д., диверсификация вложений позволит вам снизить вариабельность дохода на свои вложения при неизменности ожидаемого дохода.

Тем не менее даже у самого хорошо сформированного портфеля будет определенная волатильность, ведь значения биржевых индексов меняются каждый день, как в сторону повышения, так и в сторону понижения. Полностью убрать волатильность стоимости портфеля за счет добавления в него все новых ценных бумаг не получится. Что из этого следует? У каждой акции есть два вида риска – риск, который вы можете «ликвидировать» за счет формирования портфеля (по-научному – несистематический риск), и риск, который с помощью формирования портфеля вы убрать не сможете (систематический риск).

Систематический риск для акций одной компании зависит от двух основных факторов:

• индустрии, в которой работает компания;

• финансовой политики компании.

Очевидно, что есть более и менее рискованные виды бизнеса. Например, вы можете вложить деньги в разработку новой компьютерной программы, которая, хотя и является потенциально многообещающей, не имеет ни имени на рынке, ни клиентов-потребителей. У вас вообще нет полной уверенности в том, что эту программу можно будет успешно написать. Очевидно, что бизнес разработки такой программы более рискован, чем, скажем, существующий уже 20 лет успешный бизнес по выпечке хлеба, который уже имеет своих постоянных клиентов, имя на рынке, да и вообще выпускает продукт первой необходимости, который не перестанут употреблять в любой финансовый кризис. В этом случае мы можем сказать, что систематический риск вложений в новую компанию по разработке программного обеспечения более высокий по сравнению с риском вложения денег в акции хлебопекарной компании.

Кроме того, компания, которую менеджеры «нагрузили» долгами по самое «не хочу», очевидно, будет более рискованна, чем компания из той же индустрии, но без долгов. Из-за финансовых проблем она в какой-то момент может стать банкротом. Систематический риск владения акциями компании с долгами будет выше, чем риск владения акциями компании без долгов. Но мы еще будем подробнее говорить с вами о структуре капитала в соответствующей главе этой книги.

Как же измерить систематический риск акций какой-то компании в отдельности? Метод измерения существует, и давайте сейчас с ним познакомимся.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 4 Как объяснить заказчику, зачем нужен профессиональный фотограф

Глава 4 Как объяснить заказчику, зачем нужен профессиональный фотограф – Но я не умею принимать роды! – А чего уметь? Просто встань вон там и лови. х/ф «Люди в чёрном» Лишние деньги никто тратить не любит. Зачем звать фотографа, если менеджер в соседнем кабинете вроде бы

1.1. Зачем нужен бухучет

1.1. Зачем нужен бухучет Бухгалтерский учет это язык бизнеса. Информация бухучета должна быть понятна заинтересованным пользователям – внутренним и внешним.Внутренние пользователи это руководство предприятия. Им бухучет необходим для принятия управленческих решений,

Зачем нужен личный финансовый план?

Зачем нужен личный финансовый план? Личный финансовый план поможет вам решить вопросы финансового планирования. У каждого из нас есть определенные жизненные цели. Вот самые простые и общепринятые из них:• создать семью;• обеспечить себя и свою семью

Тема 94. Зачем нужен кредитный брокер?

Тема 94. Зачем нужен кредитный брокер? 1. В Москве несколько сотен банков, все говорят что кредитуют, указывают данную услугу на сайтах.2. Реально большинство банков клиентов "с улицы" не кредитует, скорее испытывает потребность в деньгах клиентов для финансирования

Что такое бюджет, и зачем он нужен

Что такое бюджет, и зачем он нужен В компании есть менеджеры, которым надо выполнять определенные задачи. В рамках выполнения задач менеджеры могут зарабатывать для компании деньги в виде выручки и тратить деньги в виде расходов. Обычно менеджеров у компании много,

ГЛАВА 2 Зачем нужен новый образ мышления?

ГЛАВА 2 Зачем нужен новый образ мышления? В этой главе я хочу наглядно показать, насколько человек, выросший в обычной социальной среде, не вписывается со своим образом мышления в среду рыночную. Привитые ему понятия и ценности оправданы для обыденной жизни. Но для успеха

1. Если Президент поручил государственному аппарату разработку Национальной доктрины, зачем нужен революционный русский национализм?

1. Если Президент поручил государственному аппарату разработку Национальной доктрины, зачем нужен революционный русский национализм? Прежде чем говорить о Национальной доктрине, надо выделить субъект такой доктрины, у которого ясно осознаны вполне определённые

О ЧЕМ РАЗГОВОР, ИЛИ ЗАЧЕМ НАМ НУЖЕН ЛСП?

О ЧЕМ РАЗГОВОР, ИЛИ ЗАЧЕМ НАМ НУЖЕН ЛСП? ЧТО ТАКОЕ ЛСП? ОТКУДА ОН ВЗЯЛСЯ? ЗАЧЕМ ЕГО ИЗУЧАТЬ? Аббревиатура ЛСП расшифровывается как «логико-структурный подход» (аналог в английском языке: LFA – Logical Framework Approach). Что это такое? Это, как ясно из названия, подход, алгоритм или

Зачем нам нужен раппорт

Зачем нам нужен раппорт Человек, который пребывает в состоянии раппорта по отношению к продавцу, охотно согласится на все предложения и пожелания последнего. А это означает, что, однажды введя клиента в состояние раппорта, вы сможете продавать ему бесконечно!

Зачем нужен распорядок дня

Зачем нужен распорядок дня Думай в вечеру, делай по утру. (Народная мудрость) Желая добиться успехов в карьере, необходимо суметь организовать себя так, как того требуют настоящие условия профессиональной деятельности. Другими словами нужно точно уметь определять свои

2.1. Зачем, кому и когда он нужен?

2.1. Зачем, кому и когда он нужен? Итак, вы в начале бизнес-пути. И это означает, что вас ждут увлекательные приключения и открытия. Вы узнаете, что нужно делать для вашего бизнеса каждый день, ведь провал многих начинаний состоит в том, что люди делают для бизнеса не то, что

Часть VIII: Маркетинг: что это такое и зачем он вам нужен?

Часть VIII: Маркетинг: что это такое и зачем он вам нужен? 8.1. Что же такое маркетинг? Мнение и опыт профессионалов Что хотят мужчины? А о чем думают женщины? А главное – о чем думают клиенты и что они хотят? Если Вы правильно ответите на поставленные вопросы, сделаете

1 Зачем нужен маркетинг? Чтобы делать деньги

1 Зачем нужен маркетинг? Чтобы делать деньги Единственное назначение маркетинга состоит в том, чтобы большее число людей покупало больше продукции, делало это чаще и тем самым приносило больше денег. В противном случае он не стоит того, чтобы потратить на него хоть один

Зачем внутренней аудитории нужен бизнес в стиле шоу

Зачем внутренней аудитории нужен бизнес в стиле шоу Внутренняя аудитория играет крайне важную роль в жизни любой компании; она во многом определяет впечатление, производимое на внешних потребителей брендом, товаром и услугами. Вот почему для внутренней аудитории на

Зачем нужен коучинг

Зачем нужен коучинг На тренингах реально много заработать, если их хорошо подготовить. Здесь речь может идти даже о миллионах рублей. Но коучинг – это еще и постоянные, стабильные клиенты. Дело в том, что нужно поставить хорошую цену. Если вам неинтересно проводить