Денежные потоки

Денежные потоки

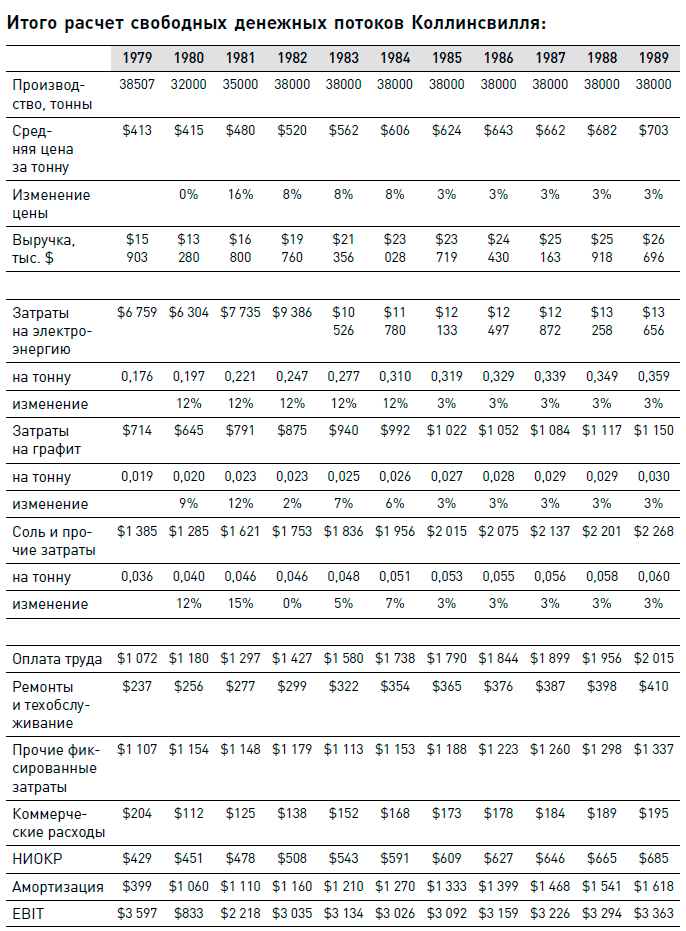

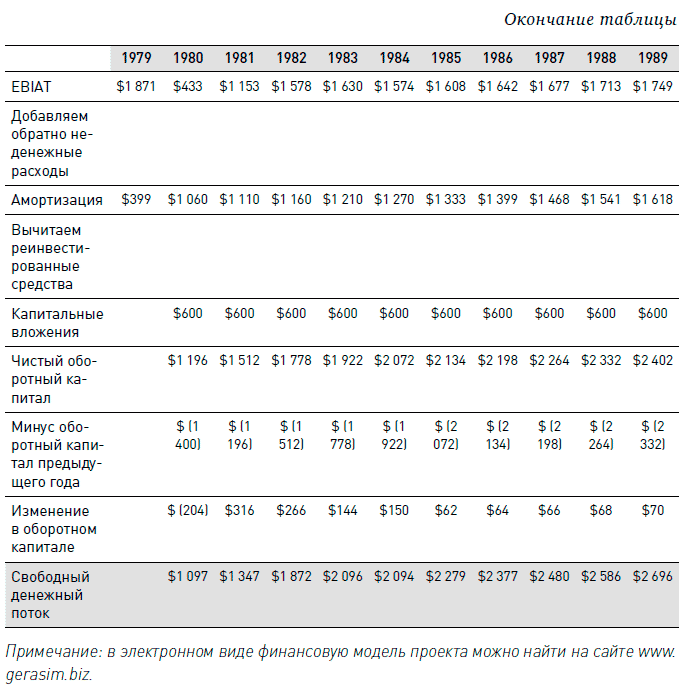

Отличие данного кейса от предыдущих заключается в том, что денежные потоки здесь вы можете посчитать исходя из прогнозного отчета о прибылях и убытках. Этой схемой часто пользуются при расчете NPV покупки цельных бизнесов, как в данном случае. В этом случае можно использовать стандартный метод получения денежных потоков проекта, который мы сейчас рассмотрим. Этот метод называется «метод FCFС», от названия вычисляемых денежных потоков – «свободные денежные потоки капитала» (free cash flows to capital), то есть денежные потоки, которые могут быть распределены между кредиторами и акционерами пропорционально «вложенным» ими средствам, то есть пропорционально структуре капитала. Механика метода заключается в следующем.

1. Начинаете с получения EBIT компании (Earnings before Interest and Tax – прибыль до уплаты налога на прибыль и процентных платежей).

2. Из EBIT получаете EBIAT = EBIT ? (1 – ставка налога на прибыль). EBIAT – Earnings before Interest after Tax.

3. К EBIAT прибавляете неденежные (non-cash) расходы (в основном амортизация, гудвилл, отложенные налоги).

4. Вычитаете из EBIAT те деньги, которые надо реинвестировать обратно в бизнес. Сюда обычно входят капитальные вложения и инвестиции в дополнительный оборотный капитал.

Для вычисления EBIT нам надо будет сделать предположения по изменению стоимости некоторых ресурсов, которые даны в кейсе. Расчет мы делаем на 10 лет, так как в кейсе предполагается, что именно столько лет проработает завод в Коллинсвилле.

Для вычисления EBIAT нам нужно знать ставку налога на прибыль. В данном случае эту ставку мы можем вычислить по финансовой отчетности Dixon Corporation, поделив налоги на прибыль до уплаты налогов. Получается в среднем 48 %.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.2. Финансовые потоки

2.2. Финансовые потоки Финансовый поток – это направленное движение финансовых ресурсов, связанное с материальными и информационными потоками в рамках логистической системы предприятия и между предприятиями.Основной целью финансового обслуживания материальных

2.3. Информационные потоки

2.3. Информационные потоки Информационные потоки в сферах производства и товарного обращения являются сопутствующими по отношению к материальному потоку и содержат информацию, необходимую для управления его движением.Классификация информационных потоков.Группа 1. По

9.2. Денежные средства и денежные документы в кассе

9.2. Денежные средства и денежные документы в кассе Для учета наличия и движения денежных средств в кассе организации используется активный счет 50 «Касса».По дебету счета 50 учитывается поступление в кассу организации денежных средств и денежных документов (например,

Глава 2 Денежные потоки, дисконтирование и NPV

Глава 2 Денежные потоки, дисконтирование и NPV В этой главе мы с вами узнаем, как оценивать инвестиционные проекты. Мы с вами:• рассмотрим понятие «денежный поток», а также узнаем, какие денежные потоки учитываются при оценке инвестиционных проектов;• познакомимся с

Какие денежные потоки следует учитывать?

Какие денежные потоки следует учитывать? Как вы понимаете, ключевыми моментами вычисления NPV являются денежные потоки и ставка дисконтирования. О ставке дисконтирования и ее вычислении мы будем говорить позднее. Пока воспринимайте ее как данность. А вот о денежных

Косвенные денежные потоки

Косвенные денежные потоки Инкрементальные денежные потоки могут быть как прямыми, так и косвенными (opportunity cost of capital или alternative capital use). Это означает, что если в результате проекта инвестор может недополучить некоторый доход от ресурсов, задействованных в проекте, эти

Денежные потоки

Денежные потоки Отличие данного кейса от предыдущих заключается в том, что денежные потоки здесь вы можете посчитать исходя из прогнозного отчета о прибылях и убытках. Этой схемой часто пользуются при расчете NPV покупки цельных бизнесов, как в данном случае. В этом случае

4. 5. Непрерывные потоки

4. 5. Непрерывные потоки При построении модели промышленно-сбытовой системы мы предполагаем, что ее основой — по крайней мере вначале — являются непрерывные потоки и взаимодействия переменных[22]. Дискретность событий может быть учтена при анализе информационных систем с

7. 2. Потоки

7. 2. Потоки Потоки могут быть направлены к уровню или от него. Символ, относящийся к потоку, характеризует, как это показано на рис. 7–2, один из шести рассматриваемых типов потоков. Виды линий были выбраны таким образом, чтобы либо наводить на мысль о том или ином типе

74. Денежные потоки инвестиционного проекта (начало)

74. Денежные потоки инвестиционного проекта (начало) Инвестиционный проект, как любая финансовая операция (операция, связанная с получением доходов и осуществлением расходов), порождает денежный поток, значение которого на каждом шаге характеризуют следующие элементы: 1)

75. Денежные потоки инвестиционного проекта (окончание)

75. Денежные потоки инвестиционного проекта (окончание) Денежные потоки могут выражаться в текущих, прогнозных или дефлированных ценах – в зависимости от того, в каких ценах выражаются на каждом шаге их притоки и оттоки: текущие – цены, заложенные в проект без учета

5.3. Нерелевантные денежные потоки инвестиционных проектов

5.3. Нерелевантные денежные потоки инвестиционных проектов Для нерелевантных денежных потоков характерна ситуация, когда отток и приток капитала чередуются. В этом случае некоторые из рассмотренных аналитических показателей с изменением исходных параметров могут

5. Влияние налогов на денежные потоки предприятия

5. Влияние налогов на денежные потоки предприятия Отчет о движении денежных средств является четвертым основным отчетом в составе финансовой отчетности предприятия. Цель данного отчета заключается в предоставлении информации о денежных поступлениях и денежных

Информационные потоки

Информационные потоки Информация – это двигатель компании, который приводит ее к успеху или поражению. Информация позволяет компании определить требования рынка, создать корпоративную ценность в глазах клиентов и акционеров и функционировать в рамках правовых и

Рабочие потоки

Рабочие потоки Труд превращает идеи и сырье в готовый продукт или услугу. Именно посредством труда организация выполняет свою функцию в обществе. К сожалению, зачастую HR-специалисты не участвуют в организации рабочего процесса. Мы считаем, что HR-служба должна принимать