Венчурные фонды

Венчурные фонды

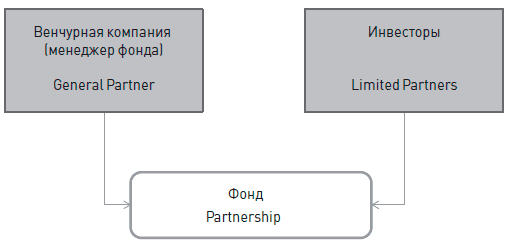

В следующих раундах финансирования после ангелов обычно в дело вступают венчурные капиталисты. Венчурные капиталисты управляют венчурными фондами. Как правило, структура создания венчурного фонда выглядит следующим образом (см. рисунок).

1. Компания, специализирующаяся на управлении венчурными фондами, создает новый фонд. Фонд организуется в виде партнерства с ограниченной ответственностью (Limited Liability Partnership). Фонд сам по себе – это всего лишь юридическое образование. Реальную работу будет делать управляющая компания. Далее в этой главе под словом «фонд» мы будем подразумевать управляющую компанию этого фонда.

2. Инвесторами (партнерами с ограниченной ответственностью) такого фонда обычно выступают частные лица, корпорации, банки и пенсионные фонды. Их взносы оформляются как доли партнеров с ограниченной ответственностью. Часто инвесторы вносят свою долю не «живыми» деньгами, а так называемыми коммитментами (commitments), то есть обещанием вложить определенную сумму в тот момент, когда эта сумма фонду понадобится. Здесь, правда, есть риск того, что в тот момент, когда сумма действительно понадобится, инвестор «передумает», но обычно за «передумает» предусмотрены определенные штрафы.

3. Венчурная компания обычно также вносит часть денег и становится управляющей компанией (управляющим партнером – general partner) фонда.

За свои услуги по управлению фондом венчурная компания получает вознаграждение примерно следующей структуры:

• ежегодную плату за управление – обычно 2 % от суммы инвестиций инвесторов в фонд;

• процент от суммы прибыли фонда по мере ее фиксации (обычно 20 % – так называемый carried interest, но, как правило, только в случае, если фонд заработал для инвесторов IRR не менее порогового значения, например 8 %);

• прибыль от своей доли взносов в фонде (пропорционально взносу венчурной компании).

Обычно фонды формируются на срок около 10 лет. То есть предполагается, что через 10 лет инвесторы получат назад все свои деньги и прибыль от инвестиций (см. жизненный цикл на рисунке). В этом случае:

• В течение первых 3?5 лет производятся инвестиции в портфельные компании. В среднем портфель венчурного фонда состоит из 9?12 компаний. Как правило, венчурные фонды покупают крупную долю в компании, но меньше контрольного пакета (иногда бывает и контрольный пакет). Объем инвестиций в одну компанию, как правило, исчисляется миллионами долларов.

• Далее в течение 3?7 лет фонд «нянчит» свои портфельные компании, развивает их. Обычно венчурные капиталисты плотно задействованы в операционной работе компании. Они, как и бизнес-ангелы, помогают молодой компании своими контактами и опытом, часто они помогают ей найти профессиональных менеджеров, которые понадобятся компании по мере ее роста.

• Цель фонда – в течение 3?5 лет выйти из капитала портфельной компании. Выход осуществляется либо через публичное размещение акций (IPO), о котором мы еще будем говорить в этой главе, либо через продажу своего пакета стратегическому инвестору. Деньги от выхода из инвестиций постепенно возвращаются инвесторам. В конечном итоге фонд выходит из всех своих инвестиций и закрывается. Обычно одна венчурная компания управляет несколькими фондами в разной стадии их «жизненного цикла».

Надо отметить, что, хотя на рисунке представлен жизненный цикл по стадиям, сами стадии по времени смешиваются между собой. Поиск объектов для инвестиций начинается еще в процессе формирования фонда. Когда партнеры управляющей компании собирают деньги для фонда, они, как правило, собирают их не просто так – в этот момент на примете уже есть цели для инвестирования.

Как мы уже говорили, у компании может быть несколько раундов финансирования. В результате после каждого раунда у нее могут появляться новые инвесторы (бизнес-ангелы, венчурные фонды). К моменту IPO или продажи компании «стратегу» в составе акционеров компании в разных долях обычно находятся основатели компании, ангелы, венчурные фонды и менеджеры.

Наиболее известные западные венчурные компании:

• Bain Capital Ventures;

• Fidelity Ventures;

• Quicksilver Ventures;

• Wellington Partners;

• Sequoia Capita.

В России венчурное инвестирование только начинает развиваться. Участников рынка здесь немного. Из самых известных можно назвать, наверное, Intel Capital. В 2009 году было также объявлено о создании венчурного фонда на основе средств госкорпорации «Роснано».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Почему венчурные инвесторы такие заносчивые?

Почему венчурные инвесторы такие заносчивые? Лучший способ общаться с венчурными инвесторами — это попытаться разобраться в их эго. Когда я впервые привлекал венчурные инвестиции, то обнаружил, что некоторые из них до боли заносчивы и сложны в общении. Думаю, что если бы

Корпоративные венчурные капиталисты

Корпоративные венчурные капиталисты Как-то раз я смотрел интервью с Джоном Чемберсом, генеральным директором компании Cisco, и тогда его компания только стартовала. Ему задали приблизительно такой вопрос: «Итак, мистер Чемберс, как Cisco планирует составить конкуренцию

Ранние выходы при поглощениях с целью найма команды: венчурные инвесторы против основателей

Ранние выходы при поглощениях с целью найма команды: венчурные инвесторы против основателей Бенджамин Керн, партнер в McGuireWoods, рассматривает сценарии ранних выходов в случае конфликта интересов инвесторов и основателей:После скачкообразного или быстрого роста на

Как ангелы и венчурные капиталисты, инвестирующие на ранних стадиях, могут вернуть деньги до выхода

Как ангелы и венчурные капиталисты, инвестирующие на ранних стадиях, могут вернуть деньги до выхода Ангелы инвестируют до венчурных инвесторов, но их позиции в таблице капитализации нередко ухудшаются по мере того, как венчурные инвесторы вливают капитал в последующих

Венчурные компании и хеджевые фонды

Венчурные компании и хеджевые фонды Средства этих компаний служат основным источником акционерного капитала для организации новых предприятий, прежде всего в отраслях высоких технологий. 3 группы: частные независимые фонды, корпоративные филиалы и инвестиционные

Глава 7 Венчурные фонды, IPO и прочие источники собственного капитала

Глава 7 Венчурные фонды, IPO и прочие источники собственного капитала В этой главе мы с вами поговорим о том, каким образом компания может привлекать собственный капитал, то есть деньги акционеров. Как и в предыдущей главе, мы рассмотрим способы финансирования в том

3.4. Венчурные (рисковые) инновационные предприятия и технопарки

3.4. Венчурные (рисковые) инновационные предприятия и технопарки В составе малых предприятий, занимающихся инновационной деятельностью, распространение получает специфическая их форма – рисковый бизнес (рисковые предприятия). Эти организации отличаются небольшой

69. Оборотные средства предприятия: оборотные производственные фонды и фонды обращения

69. Оборотные средства предприятия: оборотные производственные фонды и фонды обращения Денежные средства, вложенные в оборотные производственные фонды и фонды обращения, называются оборотными средствами и представляют собой оборотный капитал предприятия. Оборотные

10.3. Достоинства и недостатки инвестирования в паевые инвестиционные фонды и общие фонды банковского управления

10.3. Достоинства и недостатки инвестирования в паевые инвестиционные фонды и общие фонды банковского управления Чем толще мешок с деньгами, тем туже он завязан. Ю. Рыбников, писатель-сатирик Частный инвестор, напуганный известными событиями в период «свинки» 90-х годов,

11.1. Пенсионные фонды

11.1. Пенсионные фонды Государственные финансы – это искусство передавать деньги из рук в руки до тех пор, пока они не исчезнут. Р. Сарнофф, американский бизнесмен Механизм работы. Предполагается, что пенсионные фонды собирают взносы граждан и вкладывают их в различные

Фонды предприятий. Основные и оборотные фонды.

Фонды предприятий. Основные и оборотные фонды. Выделенные государственным предприятиям средства — материальные и денежные,— представляющие собой всенародную собственность, образуют его фонды.Хотя средства производства государственных предприятий в СССР, как было

Грантообразующие фонды и организации Фонды (название на русском языке)

Грантообразующие фонды и организации Фонды (название на русском языке) • Американский благотворительный фонд поддержки информатизации образования и науки.• Кауффман-фонд.• Конкурсный центр фундаментального естествознания.• Международный благотворительный научный

Грантообразующие фонды и организации Фонды (название на русском языке)

Грантообразующие фонды и организации Фонды (название на русском языке) • Американский благотворительный фонд поддержки информатизации образования и науки.• Кауффман-фонд.• Конкурсный центр фундаментального естествознания.• Международный благотворительный научный

Венчурные инвесторы

Венчурные инвесторы В поисках денег вы, вероятно, будете довольно часто слышать термин «венчурный инвестор». Однако использующие его люди могут иметь в виду разные вещи. Настоящие компании венчурного капитала – одни из самых опытных инвесторов, предлагающие

Ангелы и венчурные капиталисты

Ангелы и венчурные капиталисты Коммерческие социальные предприятия могут обратиться за средствами к инвесторам-ангелам или венчурным капиталистам (VC), имеющим интерес к социальным вопросам. Такие инвесторы обычно хотят получить в обмен на свою финансовую поддержку