Оценка компании

Оценка компании

Если ваш бизнес-план заинтересовал сотрудника фонда, он начнет его проверять. Он проведет анализ индустрии, первичную проверку ваших данных (например, позвонит основным клиентам, чтобы проверить, что вы действительно что-то им продали). Одновременно с этим он будет оценивать компанию, чтобы понять, сколько денег и за какую долю в компании может заплатить фонд.

При оценке компании, то есть при определении того, сколько денег за какую долю в капитале фонд может дать компании, венчурные капиталисты пользуются особенным методом. Мы еще будем подробнее говорить о различных методах оценки стоимости компаний в главе «Слияния и поглощения». Здесь пока скажу, что венчурные капиталисты используют метод «от обратного».

• Сначала считается стоимость компании в момент предполагаемого выхода фонда из этой инвестиции (обычно 3–7 лет). Здесь очень часто оценка делается по методу использования мультипликаторов. Мы еще будем подробнее говорить об этом методе в главе «Оценка компаний». Сейчас лишь отмечу, что этот метод также приводит к цикличности развития индустрии фондов прямых инвестиций. Во время экономического спада оценки с помощью мультипликаторов обычно сильно снижаются. В этот же момент у владельцев бизнеса в головах сидят оценки, которые давались компаниям в момент роста экономики. В этом случае владелец компании не может «переварить» гораздо более низкие цифры оценки, которые ему предлагает фонд. В результате в периоды кризисов в инвестициях фонда наступает затишье. Вот, например, фрагмент интервью Алексея Калинина, соуправляющего партнера Baring Vostok Capital Partners журналу «Финанс»:

[С наступлением кризиса в России] владельцы частных бизнесов еще не скорректировали свои ожидания. У них в голове остались какие-то старые мультипликаторы и оценки. Ведь люди всегда исходят от достигнутого. Как это? В прошлом году моя компания стоила 10 EBITDA, почему сегодня она должна стоить 5?! Люди считают, что те предложения, которые мы им сегодня делаем, несправедливы.

Помните, что оценка вашей компании фондом будет существенно зависеть от текущей ситуации в экономике.

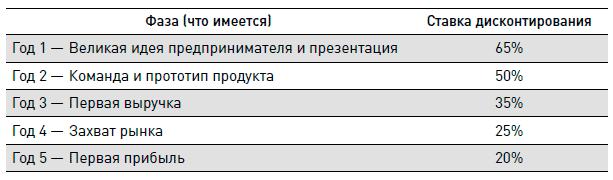

• Далее полученная стоимость дисконтируется к текущему моменту по ставке желаемого возврата на капитал фонда. Обычно венчурные фонды специализируются на различных раундах финансирования компаний. Для фондов, специализирующихся на ранних раундах в связи с более высоким риском обычно ставка дисконтирования составляет 50–70 %. Для «поздних» специалистов – 30–40 %. Таким образом, фонд получает для себя цифру «текущей» стоимости компании. Далее, соответственно, фонд считает: либо сколько денег он готов дать компании за определенную долю, либо какую долю компании он хочет получить за запрашиваемую у него сумму. Например, у вас есть компания, в которой вы по своему бизнес-плану ожидаете через пять лет чистую прибыль в $1,33 млн (с учетом того, что вы инвестируете $1 млн финансирования, который вы просите у фонда и больше внешнего финансирования вам не понадобится). Обычно при оценке венчурный капиталист будет использовать мультипликаторы, например, стоимость компании составит 15-кратную чистую прибыль, то есть через пять лет ваша компания будет стоить 15 ? $1,33 = $20 млн. Далее он дисконтирует стоимость назад на 5 лет, то есть к моменту инвестирования. Предположим, что его целевой возврат составляет 40 %. Тогда предполагаемая стоимость «сейчас» (текущая дисконтированная стоимость компании) составит 20 / (1 + 40 %)5 = $3,72 млн. Соответственно, если вы просите у фонда $1 млн инвестиций, то он потребует у вас за это минимум 1 / 3,72 = 27 % акционерного капитала (возможно, больше, чтобы дополнительно перестраховаться). Ставку дисконтирования по годам венчурные капиталисты могут менять в зависимости от того, на какой стадии развития будет находиться ваша компания в каждый период. Например:

К чему я это говорю? Составляя свой бизнес-план, ставьте себя на место венчурного капиталиста. Согласно вашим расчетам вы сможете выдать венчурному капиталисту требуемый ему возврат? Если нет, то не стоит и показывать ему бизнес-план. Помните, что деньги фондов – это очень дорогие деньги. Их стоимость для вас – 40–50 % годовых!

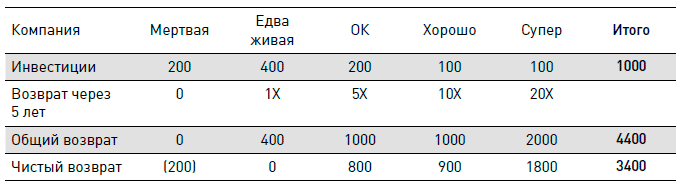

Такие высокие ставки дисконтирования объясняются высоким риском вложения в компании на начальной стадии их существования – высок процент неудач (в среднем по статистике итоговый IRR венчурных фондов составляет 17,5 %). Бо?льшая часть компаний фонда, несмотря на все усилия менеджеров фонда и компаний, едва сможет вернуть вложенный капитал. Некоторые станут 100 %-ными потерями. Реальными победителями станут только одна-две компании фонда, которые и обеспечат IRR в 30 % всему фонду. Именно на таких компаниях и строится репутация венчурных капиталистов.

В среднем разбивка успеха $1000 инвестиций фонда будет выглядеть примерно следующим образом:

Результатом работы венчурного капиталиста станет инвестиционный меморандум, который он презентует инвестиционному комитету фонда. Решения в венчурных фондах обычно принимаются инвестиционным комитетом, в который входят топ-менеджеры фонда. Иногда дополнительно решения об инвестировании утверждаются наблюдательным советом фонда, в который входят либо контролирующие инвесторы фонда (в России), либо представители «материнской» компании фонда (для российских фондов, которыми управляют крупные и известные западные управляющие компании).

Если получены необходимые положительные решения комитетов, то венчурный капиталист, работающий с вашей компанией, высылает вам инвестиционное предложение.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 36 Пирамида чисел Размер компании, темпы роста и оценка стоимости

Глава 36 Пирамида чисел Размер компании, темпы роста и оценка стоимости Рост важен, потому что прибыльный рост – это путь к созданию акционерной стоимости. Однако, как показывают факты, когда основной бизнес компании достигает зрелости, то использование новых платформ

Люди, ориентированные на успех в компании, имеют склонность подчиняться правилам компании

Люди, ориентированные на успех в компании, имеют склонность подчиняться правилам компании Всякого рода крупные организации очень похожи на школы и колледжи – учебные заведения, из которых большинство людей и приходят в эти организации. У них есть свои правила

3.4. Оценка инвестиционной привлекательности компании

3.4. Оценка инвестиционной привлекательности компании Если инвестиционный проект планируется осуществлять в рамках действующей компании, а не созданием под проект специальной «проектной компании», или инвестора интересует в принципе какая-то компания для возможности

О компании

О компании Консалтинговая группа «Личный капитал» – первая в России компания, оказывающая физическим лицам услуги независимого финансового консультирования.Наша миссия – помогать клиентам грамотно управлять личными финансами и эффективно инвестировать

Страховые компании

Страховые компании Если бы вы только знали, сколько раз мне приходилось спорить с совершенно разными людьми по вопросу инвестирования денег в страховые компании! Причем спорить как с ярыми сторонниками инвестиций в страховые компании, так и с ярыми противниками таких

Глава 3. «Страхование – главный бизнес нашей компании» Начало деятельности компании Berkshire Hathaway

Глава 3. «Страхование – главный бизнес нашей компании» Начало деятельности компании Berkshire Hathaway 1. Годовой отчет Berkshire Hathaway. 1985. C. 8.2. Buffett W The Security I Like Best // The Commercial and Financial Chronicle, 1951, December 6; Kilpatrick A. Of Permanent Value: The Story of Warren Buffett, rev. ed. Birmingham, AL: AKPE, 2000. P. 302.3. Годовой отчет Berkshire Hathaway. 1999.

Компании в США

Компании в США СШАСоединенные Штаты Америки достаточно известная страна, чтобы уделять большое внимание общей информации о ней. Этого нельзя сказать о ее законодательстве. Таким образом, перед тем, как Вы перейдете к информации о цене компании, мы рекомендуем Вам

111. Оценка эффективности использования материальных ресурсов. Оценка влияния материальных ресурсов на объем производства продукции

111. Оценка эффективности использования материальных ресурсов. Оценка влияния материальных ресурсов на объем производства продукции Оценка эффективности использования материальных ресурсов . Для оценки эффективности материальных ресурсов используется система

116. Оценка деловой активности. Оценка рентабельности

116. Оценка деловой активности. Оценка рентабельности Оценка деловой активности направлена на анализ результатов и эффективность текущей основной производственной деятельности. На качественном уровне она может быть получена в результате сравнения деятельности

Оценка сильных и слабых сторон компании

Оценка сильных и слабых сторон компании Первым шагом на этом пути является проведение независимого аудита ресурсов компании, которые могут иметь отношение к плану мероприятий по товарному рынку. Такой аудит должен включать в себя следующие оценки:1. Физические активы:

Оценка разности стоимости компании и рыночной стоимости всех ее активов

Оценка разности стоимости компании и рыночной стоимости всех ее активов Условно этот метод можно разделить на два этапа. Сначала рассчитывается рыночная стоимость всех активов компании исходя из принципа максимально эффективного их использования. Другими словами,

Глава 10. Оценка недвижимости – оценка своих возможностей

Глава 10. Оценка недвижимости – оценка своих возможностей Составить официальный отчет о стоимости недвижимости может только профессиональный оценщик. Используя несколько методов оценки и учитывая огромную совокупность факторов, он рассчитывает рыночную стоимость

129. Вы директор по маркетингу крупной компании, а также совладелец собственного небольшого бизнеса. Существует ли разница в подходах к маркетингу с точки зрения наемного менеджера и собственника компании? Если да, то в чем она?

129. Вы директор по маркетингу крупной компании, а также совладелец собственного небольшого бизнеса. Существует ли разница в подходах к маркетингу с точки зрения наемного менеджера и собственника компании? Если да, то в чем она? Да, существует.Когда ты собственник, ты

О компании D.E.I

О компании D.E.I Основанная в 1979 году Стивеном Шиффманом D.E.I., одна из ведущих тренинговых компаний США в области продаж, она предлагает программы освоения принципов управления и совершенствования различных навыков для всевозможных организаций – от компаний из списка Fortune

Оценка продаж в контексте политики компании

Оценка продаж в контексте политики компании Основная цель любой системы оплаты труда заключается в мотивации персонала. Мотивация означает заинтересованность торговых сотрудников в качественном и своевременном выполнении задач, которые ставит перед ними руководство

Обзор компании

Обзор компании Наша миссияВ мире, где степень объединения и взаимозависимости сегодня выше, чем когда-либо, до сих пор можно встретить примерно такую ситуацию. В одном уголке мира живет голодающая и страдающая от жажды молодая женщина, у которой нет доступа ни к чистой