Еще один визит к дядюшке Фреду

Еще один визит к дядюшке Фреду

Ваш великодушный дядя заинтересовался вашим изучением теории портфелей и понимает, что вы испытываете дискомфорт при мысли об иностранных акциях. Вы с ним обсуждаете рисунки с 4.3 по 4.5 и бьетесь над их смыслом. К этому моменту вы знаете, что дядюшка Фред никогда не предлагает прямого решения ваших проблем.

Вы не понимаете, что? можно извлечь из таких несоизмеримых данных. Рис. 4.3 показывает, что перевес иностранных акций над акциями США дает явные преимущества, рис. 4.4 демонстрирует прямо противоположное, а из рис. 4.5 следует, что и те и другие акции необходимы в разумных объемах.

«Ну, – говорит ваш мудрый старый дядя, – поскольку вы не можете предсказать доходность акций, почему не попытаться разделить поровну вложения в акции и облигации? Помните также, молодой человек, что вы не собираетесь инвестировать все свои сбережения в акции».

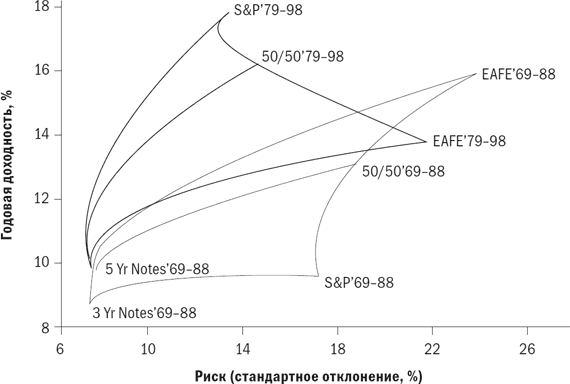

Итак, вы возвращаетесь к своей электронной таблице и получаете рис. 4.6. На нем показана проблема, а также ее решение. Представлен график соотношения риска и доходности за два перекрывающихся 20-летних периода. «Парус», нарисованный тонкой линией, обозначает более ранний период, а «парус», изображенный жирной линией, – более поздний.

Рис. 4.6. Акции S&P 500 / EAFE, 1979–1988 гг.

График за каждый период содержит три базовых сочетания акций: только S&P, только EAFE, а также те и другие акции в соотношении 50/50. В каждый период все три комбинации акций смешиваются с пятилетними казначейскими билетами, что представлено двумя точками в левой нижней части графика, в которой сходятся все три линии за каждый период.

Во-первых, заметьте, что в целом доходность была намного выше в более поздний период. Действительно, в более ранний период доходность акций S&P ненамного превысила доходность пятилетних билетов. И на этом графике не показано наиболее обескураживающее явление периода с 1969 по 1988 г. – инфляция, составившая почти 7 %, поэтому реальная доходность акций компаний США и облигаций была почти нулевой. Инфляция в более поздний период оказалась почти на 2 % ниже, при этом реальная доходность была, соответственно, выше.

Этот график позволяет получить хорошее представление о недавности. В 1988 г. все вокруг с энтузиазмом относились к иностранным акциям, поскольку они приносили намного более высокую доходность, чем внутренние акции (акции США). Что более важно, энтузиазм в отношении акций в целом не был особенно высок, поэтому 1988 г. оказался очень удачным для продажи иностранных акций и покупки внутренних акций.

Взгляните на более поздний период (обозначен выше жирной линией). Доходность акций компаний США довольно высока, а «всем известно», что акции показывают самую высокую доходность инвестиций, особенно акции компаний США. Опять недавность. Запомните известное изречение Бернарда Баруха:

То, что знает каждый, не стоит знать.

Можно повторять без конца: выясните общепринятую точку зрения своей эпохи и затем игнорируйте ее.

Теперь взгляните на отдельные графики на рис. 4.6. Выбор линий, обозначающих самые плохие результаты по акциям и облигациям в каждую эпоху (акции S&P и облигации в более ранний период, акции EAFE и облигации в более поздний), означал бы низкую доходность, а линий, обозначающих самые хорошие результаты по акциям и облигациям, – превосходную доходность. Проблема, как однажды сказал Йоги Берра[2], – в том, что очень трудно давать прогнозы. Последовав совету своего дяди и разделив поровну вложения в акции и облигации, вы обнаружите, что получаете довольно хорошие результаты в оба периода. В обоих случаях доходность по линии 50/50 намного ближе к линии наиболее эффективного актива, чем к линии наименее эффективного. И мы уже знаем, что для всего 30-летнего периода соотношение 50/50 само по себе является наилучшим активом, состоящим из акций.

Почти все преимущество иностранных акций в начале периода 1969–1988 гг. было связано с ростом курса валют, поскольку повышение курса иены и ряда европейских валют принесло инвесторам в США около 2 % дополнительной доходности. Полное изменение расстановки сил в гонке иностранных и внутренних акций (акций компаний США) последних 20 лет может также оказаться аномальным. Кто знает, иностранные акции или акции США принесут более высокую доходность в течение следующих 20, 30 или даже 50 лет? Однако представляется весьма вероятным, что соотношение 50/50 окажется не слишком далеко от наилучшего распределения иностранных и внутренних акций. Реальная цель тестирования портфелей на основе исторических данных, анализа среднего отклонения или любого другого анализа портфелей не в том, чтобы найти «наилучшее» сочетание активов. Скорее, цель – в нахождении состава портфеля, который окажется «слишком неправильным» при самых разных обстоятельствах.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Визит трех духов

Визит трех духов В книге Чарльза Диккенса «Рождественская песнь в прозе» главного героя по имени Эбинезер Скрудж посещают три духа, которые помогают ему поднять завесу и увидеть истинную картину его жизни. Эбинезер, человек, который никогда не думал ни о чем, кроме денег,

Что делать, если за запросом последовал визит полицейских?

Что делать, если за запросом последовал визит полицейских? Несмотря на принятые законы, полицейские продолжают проверять предприятия, используя любые зацепки в законодательстве. Если компания не отреагировала на запрос, или ответ не удовлетворил правоохранителей, или

Визит к потребителю

Визит к потребителю Первое, что должна сделать фирма, предпринимающая исследование рынка, — это направить членов межфункциональной команды к потребителю. Непосредственное общение с клиентом представляется наиболее естественным методом получения данных, и тем не менее

48. ДЕСЯТЬ ПУНКТОВ, КОТОРЫЕ ВЫ ДОЛЖНЫ ДЕРЖАТЬ ПЕРЕД ГЛАЗАМИ, ГОТОВЯСЬ К ВЫСТУПЛЕНИЮ ОДИН НА ОДИН

48. ДЕСЯТЬ ПУНКТОВ, КОТОРЫЕ ВЫ ДОЛЖНЫ ДЕРЖАТЬ ПЕРЕД ГЛАЗАМИ, ГОТОВЯСЬ К ВЫСТУПЛЕНИЮ ОДИН НА ОДИН Многие из тех, кто занимается сбытом товаров, выступают исключительно один на один.Чтобы заработать на жизнь таким способом, нужно многое уметь. И главное тут – никогда не

Один на один

Один на один Ради ясности и простоты мы рассмотрим сначала коучинг один на один. Командный коучинг и даже самокоучинг осуществляются в том же формате, и о них мы поговорим в следующих главах. Коучинг один на один происходит между равными по должности, между начальником и

Метод первый: нежданный визит

Метод первый: нежданный визит Для сотрудников непривычно внезапное появление руководства. Вы можете приехать, не предупредив заранее, в магазин, колл-центр, на отдаленную станцию технического обслуживания или в офис сотрудника. Тогда-то вы и узнаете,

Глава 30 Маркетинг «один на один»

Глава 30 Маркетинг «один на один» Технологии работают рука об руку с нашей гордостью – маркетингом. С отличной рекламой обычно ассоциируются слова «классная, стильная, смешная, потрясающая». Тем не менее большинство людей просто хотят знать, почему они должны покупать

1. Отдельное расположение – один человек, один станок

1. Отдельное расположение – один человек, один станок Это простейший вид расстановки. Каждый станок обслуживал один рабочий. Этот рабочий устанавливал на станок деталь, которую нужно было обработать, и включал его. Пока станок выполнял резку, он либо просто наблюдал за

Роковой визит

Роковой визит Однако семинар так никогда бы и не состоялся, если бы не тот небольшой отпуск, который я взял, чтобы съездить на север штата Висконсин повидаться с сестрой и ее семьей. Именно во время той поездки я открыл для себя красоту северных лесов и вместе со своими

1. Коучинг один на один

1. Коучинг один на один В этой главе мы поговорим о коучинге один на один, лицом к лицу – о так называемой модели наставника, персонального тренера.Если говорить о примерах и видах, то бывает лайф-коуч, который учит людей каким-то персональным навыкам. Также бывает

Бизнес-модели «один за один»: TOM’S – не только обувь, но и солнечные очки

Бизнес-модели «один за один»: TOM’S – не только обувь, но и солнечные очки Бизнес-модель компании TOM’S Shoes – бесплатная передача одной пары обуви нуждающемуся человеку за каждую проданную пару – кажется несколько рискованной в условиях рецессии, при которой небольшие

Особая эффективность беседы один на один

Особая эффективность беседы один на один Вы, вероятно, сталкиваетесь с потребностью донести свою идею отдельным людям чаще, чем группам людей. И вы, вероятно, знаете, как трудно это бывает порой. Вам в ответ кивают головой, вам говорят «да», «я понимаю», «никаких

Один за раз

Один за раз Остановимся на минутку и войдем в зону дудлинга. Она предоставляет вам блаженное убежище от непрекращающегося вихря мыслей в голове. Она дает возможность целенаправленно использовать дудлинг как форму медитации. Эта зона успокаивает, умиротворяет, она –