Насколько вы неконсервативны?

Насколько вы неконсервативны?

Начнем с состава активов первого уровня и предположим, что вы – один из тех редких людей, которые могут спокойно владеть портфелем, на 100 % состоящим из акций. Вместо четырех перечисленных активов вам нужно рассмотреть лишь первые три. Как вы распределите свои активы между акциями крупных компаний США, мелких компаний США и акциями иностранных компаний? История говорит нам, что акции мелких компаний имеют более высокую доходность, чем акции крупных компаний и акции иностранных компаний, но при более высоком риске. Почему бы просто не использовать «путь труса» и не разделить наши активы поровну между этими тремя классами?

Этот путь отнюдь не лишен логики и должен оказаться выгодным в долгосрочной перспективе. Однако помните: нравится нам это или нет, акции крупных компаний США представляют собой «рынок». Все мы, сознательно или неосознанно, сравниваем свою доходность с этой «базой», обычно с индексом S&P 500.

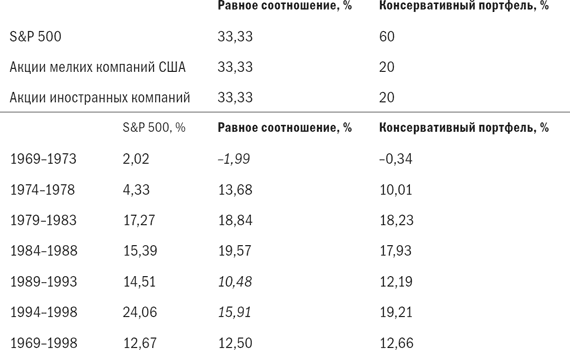

Временами это «равное соотношение» также будет вести себя весьма отлично от базы. Поэтому рассмотрим портфель, очень похожий на тот, который используют многие институциональные инвесторы – 60 % акций крупных компаний США и по 20 % акций мелких компаний США и акций иностранных компаний («консервативный портфель») – в течение шести 5-летних периодов, начиная с 1969 г. Состав портфеля и доходность приведены в табл. 5.4.

Во-первых, обратите внимание, что долгосрочная доходность (последний ряд) всех трех портфелей очень похожа. Заметьте также, что «портфель труса» приносил годовую доходность на 4 % ниже, чем S&P 500, в 1969–1973 и 1989–1993 гг., и более чем на 8 % ниже в последний 5-летний период. (В таблице эти значения выделены жирным шрифтом.) Консервативный портфель отставал от S&P значительно меньше.

Табл. 5.4. Ошибка отслеживания различного соотношения акций, 1969–1998 гг.

В то время как может подтвердиться справедливость того, что долгосрочная доходность сильно диверсифицированного портфеля является такой же, как и доходность более консервативного портфеля, время от времени один другому будет значительно проигрывать. Насколько сильно вас обеспокоят эти временные потери? Предположительно, многие из вас уже владеют некоторым количеством акций мелких компаний и акций иностранных компаний. Насколько вас расстроила их низкая эффективность в последнее время? Если ваш ответ – «очень», то вам следует выбрать портфель, в котором больший вес имеют акции крупных компаний США. С другой стороны, если вы можете допустить ошибку отслеживания такого рода, то вам может подойти менее консервативный портфель – с большим весом акций иностранных и мелких компаний.

По мере движения к более сложным портфелям эта ошибка отслеживания становится более ярко выраженной, и ваш допуск ошибки приобретает все большую важность. Вспомните из главы 4, что акции мелких иностранных компаний отставали от S&P 500 на 19 % в год с 1990 г., несмотря на их исключительную эффективность за последние 30 лет. По сути, чем больше экзотических классов активов вы включите в свое соотношение, тем выше будет ваша ошибка отслеживания. Помните, что она не означает более низкой доходности, она всего лишь означает, что поведение вашего портфеля будет резко отличаться от поведения других портфелей и что довольно часто его эффективность будет ниже, чем у других портфелей.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Насколько сильны «Веселые игрушки»?

Насколько сильны «Веселые игрушки»? Том Хоффман смотрит на список сфер компетенции «Веселых игрушек» и решает проверить их на соответствие пяти критериям, чтобы узнать, как велико на самом деле значение каждой из них. Начинает он с «создания дополнительной

Насколько устойчивы «Веселые игрушки»?

Насколько устойчивы «Веселые игрушки»? Том Хоффман отодвигает в сторону свой перечень вопросов, касающихся возможности сохранить преимущество, и кладет перед собой последний список. Проглядывая содержащиеся в нем вопросы, он слегка оживляется. Он понимает, что две его

Насколько хрупок мир будущего?

Насколько хрупок мир будущего? Историки частенько балуются фантазиями, начинающимися с «а если бы». Они создают так называемую альтернативную историю: можно прокрутить назад события и разыграть заново, так, будто какая-нибудь великая битва закончилась иначе

Глава 1. Насколько все плохо?

Глава 1. Насколько все плохо? — Думаю, на различных рынках начинают появляться первые зеленые ростки, и постепенно возвращается определенная уверенность, которая послужит началом позитивной динамики к восстановлению экономики. — Вы видите эти ростки? — Да. Я их

Насколько высока инфляция?

Насколько высока инфляция? Чем мы измеряем инфляцию? Основой, как и должно быть, служит индекс потребительских цен, в котором Бюро трудовой статистики США вычисляет стоимость корзины товаров и услуг, предположительно отражающих стандартные покупки среднестатистической

НАСКОЛЬКО ПЛОХА ИНФЛЯЦИЯ?

НАСКОЛЬКО ПЛОХА ИНФЛЯЦИЯ? Германия — не единственная страна, испытавшая гиперинфляцию. В наше время для финансовой прессы синонимом гиперинфляции стала Аргентина, но самый высокий уровень инфляции, который она пережила, составлял «всего лишь» около 20000%. Хуже германской

6.5.9. Насколько глубоко институционализировать стратегии

6.5.9. Насколько глубоко институционализировать стратегии Из табл. 6.5.4 видно, что полная институционализация стратегической деятельности — процесс длительный и дорогостоящий.Таблица 6.5.4. Выбор степени институционализации Поэтому такая глубокая институционализация

Насколько вы креативны?

Насколько вы креативны? Один из ключевых навыков тренера - способность создавать программы тренинга и обучающие переживания, которые являются новыми, стимулирующими и даже забавными. Вы также должны уметь определять индивидуальные стили обучения людей и отвечать

53. Насколько хорошим клиентом вы будете?

53. Насколько хорошим клиентом вы будете? Звонит телефон. Я слышу голос моего друга Стива, который тоже работает консультантом и выступает с лекциями. В начале разговора он говорит мне: «Дэвид, мне нужна твоя рекомендация».Я думаю: «Он хочет нанять кого-то, с кем я уже

Насколько эффективен ваш призыв к действию?

Насколько эффективен ваш призыв к действию? Призыв к действию – фраза в вашем рекламном объявлении, сообщающая потребителям, каких действий вы от них ожидаете, когда они придут на ваш сайт. Иногда она конкретна и прямолинейна:• Подпишитесь на наш информационный

Проверьте, насколько КМС эффективна для вас

Проверьте, насколько КМС эффективна для вас Когда вы создадите кампанию для КМС, Google начнет показывать ваши объявления на ее ресурсах. Контекстно-медийная сеть AdWords охватывает приблизительно 80 % интернет-пользователей, а значит, ваши объявления могут быть показаны на

Насколько точен геотаргетинг?

Насколько точен геотаргетинг? Первый шаг в работе с локальным таргетингом – выбор целевого региона. Это обязательно для каждой рекламной кампании. Даже если вы используете географическое ключевое слово, например «стоматолог Чикаго», все равно нужно установить США в

Вопрос не в том, насколько это соответствует истине, а в том, насколько это ново

Вопрос не в том, насколько это соответствует истине, а в том, насколько это ново Один человек надоел мне до смерти. Кажется, это я сам. Дилан Томас Многие люди наивно верят, что если их тема важна, то она найдет свою аудиторию. Но это не так. То, что вы страстно увлечены

Насколько доверчивы американцы?

Насколько доверчивы американцы? Каким образом США могут гарантировать бесперебойные поставки нефти и сохранение обеспеченного нефтью доллара?Саудовская Аравия постоянно пребывает на грани гражданских волнений. Радикальный исламский режим Ирана обычно конфликтует

Насколько это серьезно?

Насколько это серьезно? Луций Анней Сенека был философом и одновременно богатейшим человеком Римской империи, последнее – отчасти благодаря коммерческой жилке, отчасти потому, что он был наставником такой колоритной личности, как император Нерон (тот самый, который

Насколько вы амбициозны?

Насколько вы амбициозны? Больше трети женщин говорят, что хотели бы занимать высокую должность, но не смогли ее получить. Почему? Во-первых, амбиции, учитывая все эти гнусные стереотипы, вроде «злобных ведьм» и «тираничных мачех», не выглядят чем-то позитивным. Мужская