Частное финансирование мегапроектов

Частное финансирование мегапроектов

В течение XIX века частный капитал играл важную роль в развитии инфраструктуры, в частности, в инвестировании железных дорог[210]. Затем, в XX веке, стало расширяться государственное финансирование, включая финансирование с использованием частного капитала, обеспеченного государственной гарантией. Последний тип финансирования был особенно распространен в развивающихся странах, где важную роль в финансировании инвестиций в инфраструктуру играли международные учреждения по финансированию развития. Такие организации обычно давали ссуды под государственную гарантию.

В последние 10–15 лет наблюдается возрождение интереса к частному финансированию, а также рост привлечения частного капитала в инфраструктуру. Одной из причин является усиление финансового давления на большинство правительств, что ведет к недостатку государственных средств[211]. Другие причины связаны с типами проблем, описанными в главах 2–4. Это, например, большой перерасход средств, характерный для многих крупных инфраструктурных проектов, что приводит к желанию: (i) переложить риск проектов с налогоплательщиков на рынок ценных бумаг; и (ii) развивать частную и предпринимательскую инициативу для инфраструктурных проектов, включая их проектирование и разработку[212].

Еще одна причина роста участия частного сектора в развитии транспортной инфраструктуры связана с тем, что такая инфраструктура предоставляет в основном непосредственные услуги. Транспортная инфраструктура является инвестицией в производство транспортных услуг. С этой точки зрения во многих отношениях мост или туннель по существу не отличаются от инвестиций в строительство домов или заводов. В рыночной экономике обычно считается, что необходимо привлечение частного капитала и что решения о таких инвестициях должны приниматься частным сектором в том смысле, что услуги не появятся, если частный сектор не решит их производить. Следовательно, при производстве таких услуг задача частного сектора – обеспечить соответствие производства регуляторной политике: экономической – для обеспечения эффективности производства и распределения, политике безопасности – для снижения факторов риска или экологической – для ограничения или устранения негативного воздействия на окружающую среду. В конечном итоге, такая регуляторная политика может означать, что определенные виды производственной деятельности недопустимы, например, из-за того, что они слишком опасны или приводят к значительному загрязнению окружающей среды[213].

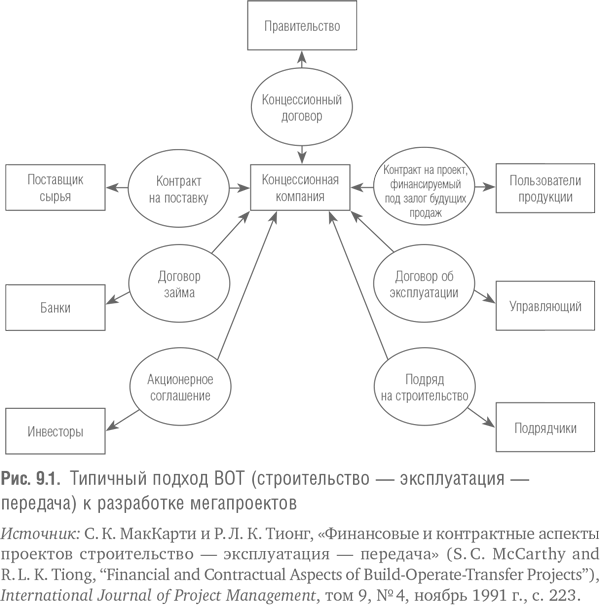

Поэтому с середины 1980-х гг. правительства, предприниматели и банкиры пытаются трансформировать так называемые проектные финансовые подходы (разработанные преимущественно в секторе нефти, газа и полезных ископаемых) в технологии, приемлемые для финансирования крупных инфраструктурных проектов, в том числе платные дороги, туннели и мосты[214]. Предприятия, учрежденные для реализации инфраструктурных проектов согласно этому подходу, часто создаются посредством предоставления государственным учреждением концессии частному сектору или смешанной (государственной и частной) компании. Эти компании обычно применяют так называемый подход строительство – эксплуатация – передача (ВОТ) для решения задачи привлечения необходимых средств для реализации проекта (см. рис. 9.1).

В структуре строительство – эксплуатация – передача предприниматели (обычно крупные строительные подрядчики, поставщики оборудования, застройщики и опытные предприятия коммунального хозяйства) формируют консорциум, часто вместе с другими инвесторами, для осуществления значительных вложений в акционерный капитал специальной проектной компании. Проектная компания затем строит необходимое сооружение, эксплуатирует его некоторое время, необходимое для выплаты долга, выплачивает вознаграждение акционерам и, наконец, передает название, права и обязанности по дальнейшей эксплуатации сооружения правительству. В ситуации, когда проектная компания является также и владельцем сооружения в течение этого периода, такая структура называется «строительство – владение – эксплуатация – передача» (build-own-operate-transfer, BOOT)[215].

Решение частных инвесторов финансировать крупный инфраструктурный проект с целью реализации и эксплуатации на условиях концессии основывается на другой форме анализа, отличной от традиционного инвестиционного решения обычной компании в частном секторе. Это происходит в силу следующих причин:

1. Активы инфраструктурных проектов часто имеют малую ликвидационную стоимость или не имеют таковой вообще. Если право взимать плату за использование инфраструктуры теряется, остаточная стоимость основного капитала будет невелика. При обычных инвестиционных возможностях, напротив, номинальная стоимость активов значительна. Вот почему для описания расходов на инфраструктурные проекты используется термин «неокупаемые капиталовложения»;

2. Проектная компания инфраструктурного проекта, например, моста или туннеля, часто не имеет послужного списка, свидетельствующего о ее рентабельности, а также перспектив быстрого получения прибыли. В обычных компаниях опыт работы и понимание ожидаемых рыночных условий в будущем традиционно формируют основу инвестиционной экспертизы;

3. Не существует рынка для продажи непосредственно компании (он просто еще не сформировался). Напротив, информация, передаваемая рыночными сделками в других компаниях, включенная в их акции, может использоваться для подтверждения инвестиционной экспертизы стоимости таких компаний, основываясь на активах и/или рентабельности;

4. В конкурентных секторах коммерческий риск отличается от традиционных инвестиционных возможностей.

В основе финансирования проектов лежит контракт, который распределяет риски, связанные с проектом, и устанавливает требования к вознаграждениям. Обычно спонсоры проекта передают строительные риски специализированным строительным компаниям через контракт с фиксированной ценой. По утверждению Всемирного банка, данные по частному строительству, хотя все еще ограниченные, благоприятны и отражают жесткие контрактные условия и суровые наказания за перерасход средств и времени. Предварительный обзор инфраструктурных проектов Международной финансовой корпорации показывает, что перерасход времени на строительство составил в среднем семь месяцев, а расход средств был почти в норме[216].

Характерной чертой подхода к финансированию по схеме строительство – эксплуатация – передача является то, что сделки очень сложны, их трудно понять в деталях специалистам нефинансового сектора, к тому же они основаны на долговременных договорных отношениях между различными сторонами, участвующими в проекте. Многочисленные попытки организации приемлемых для банка концессионных соглашений не соответствуют требованиям финансового рынка. Однако при условии, что концессия может предложить некоторый операционный поток наличности за счет платы за проезд, который меньше эксплуатационных расходов и налогов, привлечение частных инвестиций чаще всего возможно[217]. Существует ряд инфраструктурных проектов, финансируемых частным образом, где ожидаемая стоимость операционной прибыли, значительно превысила стоимость инвестиций, например концессия на строительство и эксплуатацию новых контейнерных терминалов в Гонконге. В этих случаях правительствам удалось даже получить значительные лицензионные выплаты от эксплуатационных компаний в результате жестких торгов в ходе тендера на концессию.

Для платных дорог часто характерно обратное, и в таких случаях правительству нужно определить разницу между вливанием частного капитала и общей инвестиционной стоимостью, если такие дороги необходимо построить[218]. Обычно это происходит путем предоставления земли бесплатно или на основе отсроченных платежей, а именно путем разделения или передачи доходов от других дорог (например, автомагистраль второго уровня в Бангкоке, туннель под бухтой Сидней-Харбор, мост в Дартфорде) или с помощью прямых грантов или субсидий[219]. Проект Манчестерской узкоколейной железной дороги в Великобритании шел этим путем вплоть до его логического завершения, то есть предоставления концессии покупателю, запросившему наименьший уровень государственных субсидий. Похожий подход был применен при финансировании железнодорожного сообщения с аэропортом Арланда в Стокгольме.

Уроки финансировавшегося частным капиталом проекта моста Скай, Великобритания:

1. Могут возникнуть трудности с привлечением частного капитала в связи с воспринимаемыми уровнями риска и неопределенности;

2. Обеспечение полной индексации инфляции в отношении стоимости проезда может дать концессионеру значительные потенциальные непредвиденные прибыли;

3. Только проекты, предлагающие самый высокий уровень прибыли, могут привлечь потенциальный интерес[220].

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1. Парадокс мегапроектов

1. Парадокс мегапроектов Новое явление Во всем мире, куда бы мы ни отправились, мы сталкиваемся с новым политическим и физическим явлением: инфраструктурными мегапроектами, стоимость которых оценивается во многие миллиарды долларов. В Европе это туннель через пролив

4. Реальность и вымысел в экономике мегапроектов

4. Реальность и вымысел в экономике мегапроектов Главные переменные финансовой жизнеспособности любого крупного проекта – затраты (инвестиции, финансирование, эксплуатация и обслуживание) и доходы (главным образом, плата за пользование дорогами в случае транспортных

8. Традиционная разработка мегапроектов

8. Традиционная разработка мегапроектов Традиционный подход Заканчивая предыдущую главу, мы объяснили, как организационные и финансовые схемы мегапроектов могут оказывать значительное влияние на риски и затраты в таких проектах. Поэтому мы пришли к выводу, что

12. Что стоит за парадоксом мегапроектов

12. Что стоит за парадоксом мегапроектов Отправной точкой этой книги был парадокс. В последние годы во всем мире наблюдается резкое увеличение размаха, частоты и географического распространения мегапроектов, то есть инфраструктурных проектов на многие миллиарды

Причины парадокса мегапроектов

Причины парадокса мегапроектов Мы определили главную причину парадокса мегапроектов, а именно тот факт, что, несмотря на печальные итоги эксплуатации мегапроектов, такие как пренебрежение риском и недостаток ответственности в процессе принятия решений, их количество и

Способы избавления от парадокса мегапроектов

Способы избавления от парадокса мегапроектов Наше первое и главное предложение заключается в том, что риску и ответственности должно быть отведено более значимое место в принятии решений в мегапроектах по сравнению с нынешним положением. Мы считаем, что правильный

15. Частное охранное предприятие

15. Частное охранное предприятие Осуществление охранной деятельности в РФ регламентируется положениями Закона РФ от 11.03.1992 г. № 2487-1 «О частной детективной и охранной деятельности в Российской Федерации».Согласно ст. 1 Закона, под охранной деятельностью следует

Частное размещение акций

Частное размещение акций Помимо привлечения в качестве инвесторов фондов и бизнес-ангелов, компании могут привлекать частное финансирование от других компаний. В этом случае определенную часть акций выкупает некое юридическое лицо, которое не является управляющей

96. Международное финансирование

96. Международное финансирование Международное финансирование представляет собой экономические отношения, возникающие на основе предоставления и получения капитала, необходимого для воспроизводства прибыли, образующие систему сделок с иностранными активами и

9. Частное, коллективное, государственное предпринимательство

9. Частное, коллективное, государственное предпринимательство Предпринимательская деятельность классифицируется по различным признакам: виду деятельности, формам собственности, количеству собственников, организационно-правовым и экономическим формам, степени

1. Частное, коллективное, государственное предпринимательство

1. Частное, коллективное, государственное предпринимательство Предпринимательская деятельность классифицируется по различным признакам: виду деятельности, формам собственности, количеству собственников, организационно-правовым и экономическим формам, степени

Частное золото в частных подвалах: полная темнота

Частное золото в частных подвалах: полная темнота Частное монетарное золото может размещаться не только в фондах типа SPDR Gold, но также в виде металлических депозитов в коммерческих банках или просто находиться на хранении в подвалах специальных банков типа

Частное письмо в СМИ.

Частное письмо в СМИ. Иногда вы не хотите быть организацией, а хотите быть просто человеком, просто человеком, у которого есть своё мнение. Нет проблем. Для этого и существует данный вид пресс-релиза.На самом деле мнений очень много, но публикуются единичные. Дело в том, что