11.7. Методы рейтинговой оценки устойчивости финансового состояния коммерческих организаций

11.7. Методы рейтинговой оценки устойчивости финансового состояния коммерческих организаций

При обобщении результатов произведенных аналитических расчетов иногда сложно дать общую оценку уровня устойчивости финансового состояния. Это связано с тем, что для его характеристики рекомендуется использовать и используется множество показателей, часть из которых рассмотрена нами выше. Для многих показателей отсутствуют нормативные их значения или имеются различия в уровне рекомендуемых нормативов. Кроме того, в процессе анализа выявляются разнонаправленная динамика отдельных показателей и разнонаправленные отклонения фактических их значений от установленных нормативных значений.

Для преодоления этих сложностей можно применять методику рейтинговой оценки финансового состояния[38], при которой производится сведение многокритериального способа оценки финансового состояния к однокритериальному.

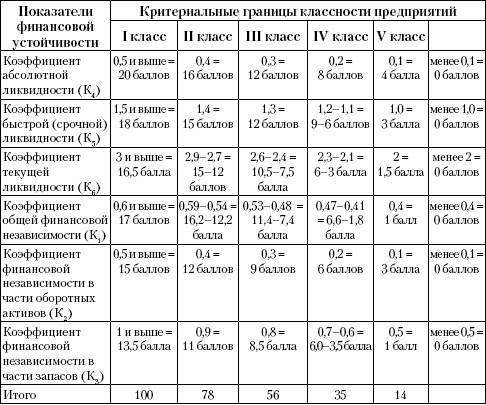

В практической работе может быть использована методика балльной оценки степени устойчивости финансового состояния, в основу которой положено ранжирование организаций (отнесение к одному из пяти классов) по уровню риска взаимоотношений с ними, связанного с потерей денег или неполным их возвратом. При этом организации, отнесенные к определенному классу, характеризуются по своей устойчивости следующим образом:

• I класс – организации с высокой финансовой устойчивостью. Их финансовое состояние позволяет быть уверенными в своевременном и полном исполнении всех обязательств с достаточным запасом на возможную ошибку в управлении.

• II класс – организации с хорошим финансовым состоянием. Их финансовая устойчивость в целом близка к оптимальной, но по отдельным коэффициентам допущено некоторое отставание. Риск во взаимоотношениях с такими организациями практически отсутствует.

• III класс – организации, финансовое состояние которых можно оценить как удовлетворительное. При анализе обнаружена слабость отдельных коэффициентов. При взаимоотношениях с такими организациями вряд ли существует угроза потери самих средств, но выполнение обязательств в срок представляется сомнительным.

• IV класс – организации с неустойчивым финансовым состоянием. У них неудовлетворительная структура капитала, а платежеспособность находится на нижней границе допустимых значений. Они относятся к организациям особого внимания, так как при взаимоотношениях с ними имеется определенный риск утраты средств.

• V класс – организации с кризисным финансовым состоянием, практически неплатежеспособные. Взаимоотношения с ними чрезвычайно рискованные.

Составными элементами предлагаемой методики балльной оценки устойчивости финансового состояния являются:

• система основных коэффициентов (К1, К2, К3, К4, К5, К6, содержание и методика расчета которых были рассмотрены выше), характеризующих финансовое состояние организации;

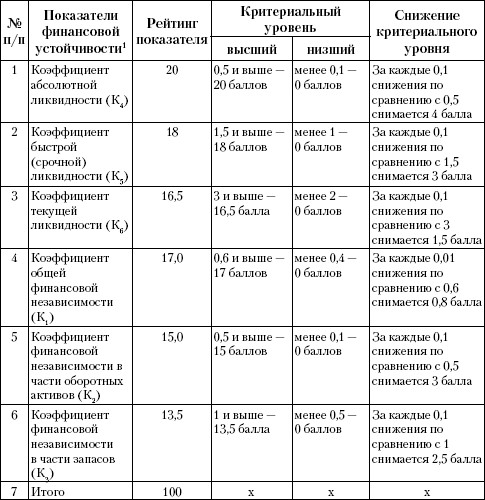

• рейтинг коэффициентов в баллах, характеризующий их значимость в оценке финансового состояния, верхние и нижние границы их значений и порядок перехода от верхних к нижним границам, необходимые для отнесения организации к определенному классу (рейтинг, границы и порядок перехода установлены экспертным путем) (см. табл. 11.5). Определение класса организаций по уровню значений показателей финансового состояния приведено в табл. 11.5.

На базе табл. 11.5 и рассчитанных в табл. 11.1, 11.2, 11.3 настоящей главы фактических значений коэффициентов в табл. 11.5 произведена интегральная оценка устойчивости финансового состояния. Она показала, что если на начало года организация, форма № 1 бухгалтерской отчетности которой приведена в табл. 11.4, может быть отнесена с некоторой натяжкой только к III классу, то рост уровня коэффициентов приблизил ее на конец отчетного периода ко II классу. Расчеты же на базе уточненных показателей позволяют достаточно уверенно отнести организацию ко II классу, т. е. к классу организаций с финансовой устойчивостью, близкой к оптимальной, во взаимоотношениях с которыми риск практически отсутствует.

Представляют интерес и другие, отличные от рассмотренной выше методики рейтинговой оценки, предлагаемые В. В. Ковалевым и О. Н. Волковой [15, с. 407–415], а также А. Д. Шереметом, Р. С. Сайфулиным и Е. В. Негашевым [23, с. 179–192].

Таблица 11.5. Критериальный уровень значений показателей финансового состояния организации[39]

Следует отметить, что необходимость оценки финансовой устойчивости организаций при определении возможности выдачи им кредитов привела к разработке практически каждым коммерческим банком своей методики интегральной оценки кредитоспособности заемщика[40].

Таблица 11.6. Определение класса организации по уровню значений показателей финансового состояния

Такая оценка производится на основе:

• отобранных банком показателей, характеризующих наиболее полно, по его мнению, финансовое состояние организации (в состав показателей наряду с традиционными обычно включается и рентабельность);

• расчета фактических значений этих показателей по установленной банком методике и сравнения их с установленным банком критериальным уровнем для каждого класса организации-заемщика. При этом критериальные уровни обычно устанавливаются дифференцированно по отраслям народного хозяйства;

• определения количества баллов по каждому показателю и общей сумме баллов, позволяющей отнести организацию к одному из пяти, классов кредитоспособности, под которой понимается возможность организации (клиента) своевременно и полно рассчитываться по своим обязательствам перед банком.

Таблица 11.7. Интегральная оценка устойчивости финансового состояния организации

В основном характеристика кредитоспособности организаций, относящихся к каждому из пяти классов, у банков тождественна:

к первому классу кредитоспособности относятся клиенты с очень устойчивым финансовым положением. Предоставляемые им кредиты имеют низкую степень кредитного риска;

• ко второму классу кредитоспособности относятся клиенты с достаточно устойчивым финансовым положением. Предоставляемые им кредиты имеют низкую степень кредитного риска при условии достаточно высокой категории корпоративности. При низкой категории корпоративности кредиты имеют нормальную (допустимую) степень кредитного риска;

• к третьему классу кредитоспособности относятся клиенты с достаточно стабильным финансовым положением. Предоставленные им кредиты имеют нормальную (допустимую) степень кредитного риска, а при условии высокой категории корпоративности – низкую степень риска;

• к четвертому классу кредитоспособности относятся клиенты с удовлетворительным финансовым положением. Предоставляемые им кредиты имеют нормальную (допустимую) степень кредитного риска при условии высокой категории корпоративности или достаточности обеспечения;

• к пятому классу относятся клиенты, которым предоставляются кредиты, имеющие нормальную (допустимую) степень кредитного риска при условии высокой категории корпоративности и достаточности обеспечения. Следует учесть, что практически во всех коммерческих банках клиент, не ведущий финансово-хозяйственную деятельность или не осуществляющий ее более шести месяцев (при отсутствии движения средств по расчетным счетам), относится к пятому классу кредитоспособности.

Рассмотрение банковских методик комплексной оценки финансового состояния (кредитоспособности) организаций показало, что, несмотря на общие принципы их построения, они отличаются и системой показателей, и порядком расчета тождественных по сути показателей, и критериальными границами, и рейтинговыми значениями.

В связи с изложенным выше важными методическими задачами в области объективной рейтинговой оценки устойчивости финансового состояния являются разработка оптимальной системы показателей, обоснованной методики их расчета, а также установление их нормативных значений, дифференцированных по отдельным отраслям и базирующихся на значениях, сложившихся в отрасли и учитывающих нормативное (нормальное) их значение в странах с развитой рыночной экономикой. Серьезная попытка в этом направлении сделана Минэкономики России, утвердившим своим Приказом от 01.10.1997 г. № 118 Методические рекомендации по реформе предприятий (организаций).

Однако в этих Методических рекомендациях отсутствует единая терминология в отношении обозначения показателей, содержится множество критериев, не приводится порядок расчета и нормативов для многих из них, а сама методика громоздка и логически не завершена, т. е. данный документ не дает конкретных рекомендаций по определению рейтинговой оценки, что затрудняет проведение на практике аналитической работы.

В заключение следует отметить, что в настоящее время:

• во-первых, в публикациях и официальных документах отсутствует единство в определении базовых понятий, связанных с финансовым состоянием;

• во-вторых, рекомендации специалистов в области анализа финансового состояния отличаются большим разнообразием как по системе применяемых показателей, так и в применяемой терминологии, а указания (рекомендации) исполнительных органов власти недостаточно системны и не согласованы между собой;

• в-третьих, возможности внешнего и внутреннего анализа в значительной степени определяются аналитической информацией, постоянно изменяющейся и совершенствующейся;

• в-четвертых, анализ финансового состояния – достаточно сложная творческая работа, требующая знания методик экспресс-оценок, внешнего и внутреннего анализа, оперативных и углубленных исследований, умения отобрать из множества бессистемно предлагаемых необходимый минимум показателей, придать им системное звучание, обоснованно применить нормативы, правильно оценить динамические изменения, производить факторный анализ и т. п.

Сказанное выше свидетельствует о том, что методика анализа финансового состояния требует постоянного дальнейшего ее осмысления и совершенствования.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

81. Оценка финансового состояния предприятия

81. Оценка финансового состояния предприятия Основная задача финансового анализа — оценка финансового состояния предприятия и выявление перспектив его дальнейшего развития.Анализ производится на основе данных баланса предприятия, а также различных справок и

130. Общий анализ финансового состояния предприятия

130. Общий анализ финансового состояния предприятия Основными составляющими анализа финансового состояния предприятия являются: общий анализ, анализ финансовой устойчивости, анализ ликвидности баланса, анализ коэффициентов финансового состояния, анализ коэффициентов

2. Организационно-правовые формы коммерческих организаций

2. Организационно-правовые формы коммерческих организаций Выделяют следующие организационно-правовые формы коммерческих организаций:1. Хозяйственное товарищество (имеет складочный капитал, разделенный на вклады участников):–?полное (не менее двух участников (полных

105. Общий анализ финансового состояния

105. Общий анализ финансового состояния В ходе общего анализа составляют аналитический (сравнительный) баланс. В него входят основные агрегированные (укрупненные) показатели баланса, его структуры, динамики и структурной динамики. При помощи этого баланса первоначальные

72. Показатели финансового состояния

72. Показатели финансового состояния Доля денежных средств в выручке (К2) организации рассчитывается как доля выручки организации, полученная в денежной форме, по отношению к общему объему выручки:Денежные средства в выручке Среднесписочная численность

Анализ финансового состояния

Анализ финансового состояния Полученная информация о потенциальном партнере должна быть подвергнута тщательному анализу для принятия оптимального решения по условиям будущего сотрудничества.Основными источниками информации для анализа финансового положения

9.3. Система показателей прибыли коммерческих организаций

9.3. Система показателей прибыли коммерческих организаций Для отражения информации о формирования финансовых результатов коммерческих организаций в составе форм бухгалтерской отчетности предусмотрена форма № 2 «Отчет о прибылях и убытках».В Приказе Минфина РФ от

10.8. Показатели деловой активности коммерческих организаций

10.8. Показатели деловой активности коммерческих организаций Деловая активность коммерческой организации проявляется в динамичности ее развития, в достижении ею поставленных целей, в эффективном использовании производственного потенциала, в расширении рынков сбыта

Глава 11 Анализ финансового состояния коммерческих организаций

Глава 11 Анализ финансового состояния коммерческих организаций 11.1. Задачи, направления, приемы и виды анализа финансового состояния Достоверная и объективная оценка финансового состояния необходима как собственникам и руководству организации, так и внешним

ЛЕКЦИЯ № 5. Статистика состояния финансового рынка

ЛЕКЦИЯ № 5. Статистика состояния финансового рынка Денежная масса – это абсолютный показатель финансовой статистики, с помощью которого оценивается количество денег в обращении.Денежное обращение – это движение денег в наличной и безналичной формах во внутреннем

59. Система показателей прибыли коммерческих организаций

59. Система показателей прибыли коммерческих организаций Финансовый результат – обобщающий показатель анализа и оценки эффективности деятельности хозяйствующего субъекта на определенных стадиях его формирования. Показателями, выражающими финансовый результат

ФОРМЫ КОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ

ФОРМЫ КОММЕРЧЕСКИХ ОРГАНИЗАЦИЙ Юридические лица, являющиеся коммерческими организациями, могут создаваться в форме (п. 2 ст. 50 ГК РФ):– хозяйственных товариществ и обществ;– производственных кооперативов;– государственных и муниципальных унитарных

72. Анализ финансового состояния предприятия

1. Народно-хозяйственный комплекс России Экономическая система государства представляет собой совокупность ряда отраслей. В экономической науке принято объединять отрасли народного хозяйства в две общие группы (сферы).1. Материальное производство – это

112. Анализ финансового состояния организации

112. Анализ финансового состояния организации Под финансовым состоянием предприятия (ФСП) понимается его способность финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования

Вопрос 68. Анализ финансовой устойчивости и платежеспособности предприятий и организаций

Вопрос 68. Анализ финансовой устойчивости и платежеспособности предприятий и организаций Финансовая устойчивость предприятия (организации) характеризуется состоянием финансовых ресурсов, обеспечивающих бесперебойный расширенный процесс производства и реализации