2.7. Недействительность сделки Плохой опыт

2.7. Недействительность сделки Плохой опыт

От подозрений в недобросовестности рукой подать до более серьезного – недействительности сделки. Если сделка совершена только для уклонения от налогов, это цель заведомо противная основам правопорядка. Такая операция ничтожна, все полученное по ней изымается в доход государства (ст. 169 ГК РФ). При недобросовестности с предприятия берут меньше: 20 или 40 процентов от налога (при умышленном нарушении).

Ничтожность установлена у применявших так называемую байконурскую схему.[9] Там речь идет о недействительности договоров аренды, составленных только для ухода от налогообложения. Заводские мощности якобы передавались компании с Байконура, использующей налоговые льготы. На самом деле передачи не было, следовательно, сделка фиктивна, уход от налогов незаконен. Это суть спора. На первый взгляд, он малоинтересен для большинства, так как подобные льготы применяли единицы. Но прецедент опасен для многих компаний, арендующих основные средства у физических лиц, обществ инвалидов, «упрощенцев» – всех, кто освобожден от налога на имущество организаций. Аренду могут признать направленной на экономию данного платежа (иногда еще и налога на прибыль) и не имеющей деловой цели.

Как не надо оформлять сделку, видно из опыта ряда башкирских НПЗ, а также «Московского нефтеперерабатывающего завода» (табл. 5). Последний хотел сэкономить налогов на 1,6 млрд рублей, но безуспешно (постановление Девятого арбитражного апелляционного суда от 18 января 2006 г. № 09АП-14048/05-АК). Из этого дела ясно: если уж хочешь использовать схему, надо успеть оказаться одним из первых. У пионеров еще есть шанс выиграть суды. Далее появляется отрицательная практика и понемногу становится основной. МНПЗ судился уже после поражений башкирских нефтяников и «Сызранского нефтеперерабатывающего завода» (постановление ФАС ПО от 8 февраля 2005 г. № А55-1941/04-40) и арбитраж практически не оценивал аргументы, благо они были схожи с теми, что ранее признали незаконными. К тому же недочеты предприятий (вплоть до того, что у всех льготников отсутствовали лицензии на работу с нефтепродуктами) тоже были близки.

Это говорит о том, что способы значительной налоговой оптимизации (в том числе законные) должны быть эксклюзивны. То есть налогоплательщик создает их сам или же с помощью консультантов, что не передадут наработки в другие фирмы. Хоть какая-то, но страховка, от отрицательной судебной практики и констатации одних и тех же ошибок. Эксклюзивность не требуется от обычных операций, но странно использовать типовые схемы, надеясь не заплатить бюджету свыше 1,5 млрд рублей.

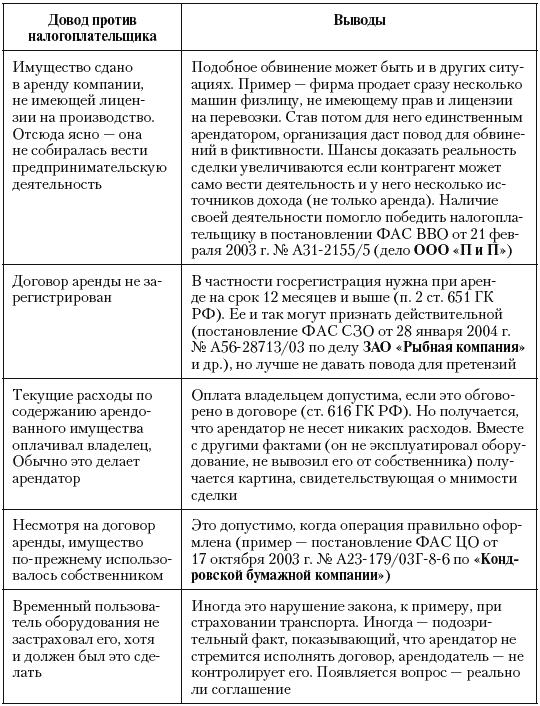

Таблица 5. Ничтожность сделки. Опыт нефтяников

Положительный опыт

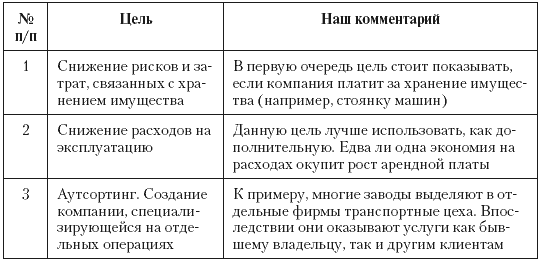

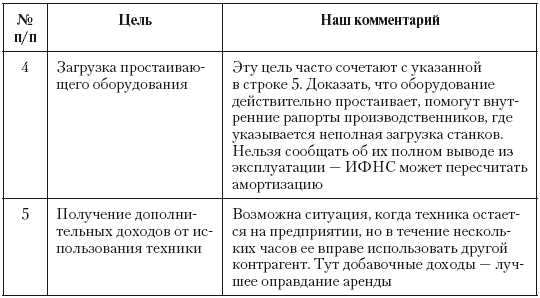

Общее с нефтяниками было у «Кондровской бумажной компании». Она также получила деньги за оборудование, на котором продолжала работать. Но есть разница. К примеру, Уфимский НПЗ передал свое имущество в аренду. Значит, сотрудники завода уже не могут его использовать – справедливо указал суд. «Кондровская бумажная компания» продала оборудование и сама арендовала его. Продажа доказывает деловую цель сделки – привлечение средств. Аренда объясняет: персонал, обслуживающий технику, не сменился, так как организация вправе эксплуатировать станки. Так что, если планируется получить деньги за оборудование, но продолжать его использовать, безопасней оформлять два договора: продажи и аренды. Когда составлено только соглашение об аренде, нужно, как минимум, нанять часть сотрудников от контрагента. Или перевести туда своих работников. Так появится шанс выиграть дело. Он возрастет с решением главной проблемы – аргументирована деловая цель арендных операций (табл. 6). Наличие деловой цели у операции (она не должна быть направлена только на снижение налогов) – обязательный признак законности сделки.

Таблица 6. Деловая цель передачи имущества в аренду

* Приведены только некоторые цели. Компания может вводить дополнительные, исходя из своей деятельности. Наличие не одной, а нескольких целей – довод за налогоплательщика

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Плохой трейд

Плохой трейд От новичков в моем офисе я нередко слышу фразу – «Проклятье, я продал акцию слишком рано». Не бывает случая, чтобы после этого они не бросились ко мне обсуждать эту осознанную ошибку. Последующая беседа обычно протекает в таком вот ключе:Белла: «Что было у

Трент: прекрасный парень, плохой слушатель, бывший трейдер

Трент: прекрасный парень, плохой слушатель, бывший трейдер Если все еще относитесь к сказанному скептически, к вашему вниманию – очередная история из жизни трейдеров. Одним из моих самых любимых трейдеров был – подчеркиваю слово, был – парень, которого мы все называли

5. Как избежать покупки авто с «плохой» историей

5. Как избежать покупки авто с «плохой» историей Каждый человек, который желает приобрести автомобиль, втайне опасается того, чтобы ему не досталась машина с «плохой» историей (числящаяся в угоне, прошедшая таможню с нарушениями или не прошедшая ее вовсе и т. п.). В этой

Успех – плохой учитель

Успех – плохой учитель «Успех – плохой учитель, – любил повторять богатый папа. – Больше всего мы узнаем о себе, когда терпим неудачи, поэтому не нужно бояться неудач. Неудачи – часть успеха. Нельзя добиться успеха, не испытав неудачи».Возможно, это было чем-то вроде

Заинтересованность в совершении обществом сделки и крупные сделки

Заинтересованность в совершении обществом сделки и крупные сделки Общества с ограниченной ответственностью являются одной из наиболее распространенных на сегодня организационно-правовых форм коммерческих юридических лиц. Объясняется это простотой создания,

Крупные сделки, заинтересованность в совершении обществом сделки, приобретение более 30 процентов акций

Крупные сделки, заинтересованность в совершении обществом сделки, приобретение более 30 процентов акций Действия граждан и юридических лиц, направленные на установление, изменение или прекращение гражданских прав и обязанностей признаются сделками.Акционерные

2.2 Плохой пример: Латинская Америка

2.2 Плохой пример: Латинская Америка Либеральной продуктивной культуре, которую обычно связывают с протестантской этикой, противопоставляется культура непродуктивная, примеры которой находят зачастую в Латинской Америке.Аргентинский исследователь Мариано Грондона,

Метод плохой похвалы

Метод плохой похвалы Этот метод предполагает похвалить противника публично, но так, чтобы в результате отношение к нему общественности стало негативным. Это достигается путем перехваливания. Хваления при помощи чрезмерного употребления эпитетов, не подтвержденных

"Плохой парень" на подиуме: Шон "Паффи" Кумбз

"Плохой парень" на подиуме: Шон "Паффи" Кумбз Вам не нужно быть благодетелем человечества или твердым как скала, чтобы обладать крепким и внушительным этосом. Взгляните на Шона "Паффи"[71] Кумбза, или P. Diddy, или как он еще будет называть себя к тому времени, когда вы возьмете в

4. Если по рекомендации к вам приходит «плохой» клиент, скорректируйте процесс

4. Если по рекомендации к вам приходит «плохой» клиент, скорректируйте процесс Если вас рекомендуют людям, которые для вас абсолютно бесполезны, дипломатично разъясните, почему такие клиенты вас не устраивают и как можно скорректировать направление поиска в следующий

Плохой отель

Плохой отель Рой очень тщательно планировал свое новое начинание: он решил заняться гостиничным бизнесом и открыть собственный отель на озере Юма. Прекрасные пейзажи, мягкий климат, удобное расположение, а из конкурентов по соседству – лишь старомодные дорогостоящие

Instagram: плохой пример из учебника

Instagram: плохой пример из учебника Как мы и ожидаем, страница Instagram в Facebook наполнена прекрасными изображениями. Эта картинка, выбранная для сообщения о серии выставок с работами пользователей Instagram на биеннале в Венеции, потрясающая. Однако сам текст говорит о том, что когда

Глава 9 Плохой обмен информацией

Глава 9 Плохой обмен информацией Наш любимый вариант закона Парето звучит так: тратьте 80 процентов времени, отведенного для обмена информацией, на то, что все еще возможно. Помните, у нас есть только настоящее и будущее. Если вы не историк, то сосредоточивайтесь на прошлом

КАК «ПЛОХОЙ» ТОРГОВЕЦ ПРОДАЕТ НА МИЛЛИОН ДОЛЛАРОВ В ГОД

КАК «ПЛОХОЙ» ТОРГОВЕЦ ПРОДАЕТ НА МИЛЛИОН ДОЛЛАРОВ В ГОД Дейв Беллизи – идеальный пример того, как игра чисел может сделать вас богачом."Когда я только приступил к работе в сфере страхования жизни, – вспоминает он, – мой менеджер по продажам указал мне на одного человека

Хороший/плохой менеджер продукта

Хороший/плохой менеджер продукта Хороший менеджер отлично знает рынок, продукт, продуктовую линию и особенности конкуренции на целевом рынке, а также действует на прочной основе знаний и убежденности. Хороший менеджер – это СЕО продукта: он берет на себя полную