НИЗКАЯ ИНФЛЯЦИЯ

НИЗКАЯ ИНФЛЯЦИЯ

Урок № 23. Низкая инфляция начала XXI века — следствие быстрого роста и устойчивости демократий

Это только кажется, что большинство экономических сюрпризов, то есть ситуаций, когда происходящее сильно отличается от прогноза, негативны. Все первые десять лет XXI века экономисты во всем мире ждали более высокого роста цен, чем оказывалось на деле. Ни макроэкономический кризис развивающихся стран в 1997–1998 годах, ни сначала выросший, а потом лопнувший интернет-пузырь, ни последовавшая американская рецессия, ни необычно высокие темпы роста по всему миру в последние годы не оказали существенного влияния на рост цен. Мировой финансовый кризис 2008–2009 годов еще сильнее замедлил этот рост — инфляция снизилась буквально повсеместно.

Когда корабль приходит в порт в назначенный срок, дело может быть в умении капитана, но, возможно, просто море было спокойным, а ветер попутным? Конечно, до 2008 года мировая экономика росла очень быстро. Однако быстрый рост сам по себе не является лекарством от инфляции. Впрочем, возможно, что он ее сдерживает через канал, который в хорошие экономические времена просто незаметен, — через политику. Жители быстрорастущих экономик не требуют от правительств немедленных усилий по борьбе с безработицей, и, значит, денежные власти имеют возможность делать то, что предписывает теория. Тем более что нынешняя политика центральных банков очень сильно завязана на доверии граждан. Они не просто должны верить тому, что говорят денежные власти, они еще и должны знать, что власти политические не станут вмешиваться в процесс.

Наиболее распространенное объяснение длительного периода низкой инфляции состояло в том, что центральные банки выучили уроки 70-х. Во-первых, забыта сама идея о том, что с помощью денежной политики можно повлиять на реальные переменные — занятость, выпуск, потребление в средне- или долгосрочной перспективе. Сейчас центральные банки отвечают только за изменение уровня цен. Во-вторых, они стали более независимыми от политиков. В-третьих, по сравнению с 70-ми центральные банки занимаются своим делом более ответственно. В XXI веке они реагируют на шоковые раздражители быстрее.

Например, в 2004 году политика денежных властей в мире была чрезвычайно экспансионистской: процентные ставки и в США, где ставки определяются Федеральной резервной системой (ФРС), и в Еврозоне, где за инфляцией смотрит Европейский центральный банк (ЕЦБ), были на рекордно низком уровне — 1 процент. Однако с тех пор центробанки действовали решительно: в 2006 году ставки, по которым можно занять у ЦБ, составляли 5,25 процента в США и 3,5 процента в Европе, а после начала мирового финансового кризиса в 2008 году снова упали практически до нуля.

НАВАЛИЛИСЬ ВСЕМ МИРОМ

Галоп цен остановлен и в Америке, и в Африке, и в Австралии

УРОКИ ЦЕНТРОБАНКОВ

Вопрос о том, откуда берется инфляция, давно закрыт — она является результатом денежной политики. Точно так же не обсуждается вопрос: может ли денежная политика повлиять на реальные переменные — прежде всего занятость и потребление — в долгосрочной перспективе? Не может. Так было не всегда — до 70-х годов прошлого века правительства верили, что, печатая деньги, можно добиться не только краткосрочного увеличения занятости и выпуска, но и сохранять это увеличение в течение нескольких лет.

Это заблуждение играло не самую важную роль вплоть до окончания в 1973 году действия Бреттон-Вудской системы, фиксировавшей обменные курсы валют и, значит, ограничивающей возможности «печатного станка». Если обменный курс зафиксирован, то печатать деньги по своей воле невозможно — это будет либо менять курс, либо вымывать валютные резервы Центробанка. Но после 1973 года ограничение перестало действовать, и правительства стали вовсю эксплуатировать так называемую кривую Филлипса — зависимость между инфляцией и занятостью. Чем выше инфляция, тем выше занятость, подсказывала теория. Однако быстро растущие цены и продолжающаяся безработица показали, что этой зависимости больше нет. Устанавливая цены, фирмы ориентируются не на текущие показатели денежной политики, а на те, которых они ожидают.

Теория «естественного уровня» безработицы, разработанная независимо чикагским экономистом Милтоном Фридманом и Эдмундом Фелпсом из Йеля, помогла сформулировать урок. Денежная политика — например, снижение ставок дисконтирования — может оказывать продолжительное влияние на реальную экономику только тогда, когда экономика не находится в равновесии: потенциальный выпуск (при тех же условиях) превышает реальный. Еще более ценным был следующий вывод. Единственное, чем может и должен заниматься Центральный банк, — сдерживать инфляцию. Наконец, теория «межвременной несостоятельности денежной политики» Финна Кидланда и Эдварда Прескотта из Университета Карнеги-Меллона в США подтвердила то, что давно знали практики: для борьбы с инфляцией Центральный банк должен быть независимым от политических властей.

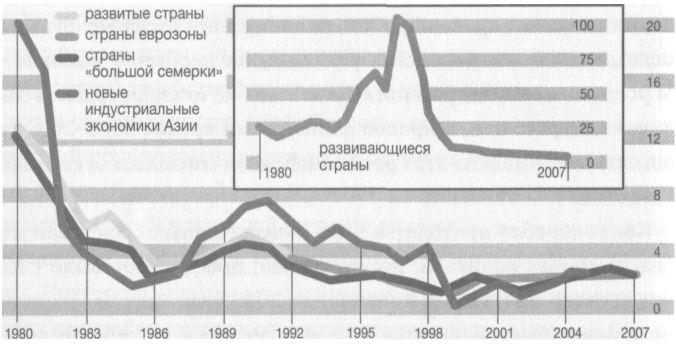

К середине 1980-х, устав от постоянного повышения цен, большинство стран последовало рекомендациям экономистов. И результаты оказались действительно впечатляющими. В развитых странах инфляция, которая двадцать лет назад составляла 9 процентов в год, в начале XXI века удерживается на уровне 2 процентов. Еще больше впечатляют достижения развивающихся стран: со среднего значения в 30 процентов в начале 1980-х инфляция упала до 6 процентов в 2000–2004 годах. В 1990–1994 годах средний уровень инфляции превышал 230 процентов в Латинской Америке и 360 процентов в бывших социалистических экономиках. Всего десять лет спустя средняя инфляция в обоих регионах не превышала 10 процентов. Если все дело в умениях центробанков и организации их работы — им есть чем похвастаться.

Следуя примеру Новой Зеландии, принявшей такую практику в 1990 году, многие страны начали использовать «прямое таргетирование инфляции», при котором заранее объявляется уровень инфляции, к которому стремится ЦБ, и потом ЦБ старается поддерживать именно такой уровень. Впрочем, даже главный энтузиаст таргетирования Ларе Свенссон из Принстона признает, что на практике центральные банки, придерживающиеся этой политики, следят также и за реальным выпуском — особенно если он ниже потенциального уровня73.

Основным инструментом политики Центробанка в случае инфляционного таргетирования является номинальная ставка процента и, конечно, прогноз. Центральный банк Новой Зеландии публикует предсказания инфляции с 1998 года, а с 2005-го ЦБ Норвегии стал публиковать трехгодичные прогнозы. Однако прогноз прогнозом, но банкиры предпочитают не давать клятвенных обещаний, ведь оптимальная политика может потребовать определенной коррекции курса. Так что перед каждым регулярным заседанием, на котором денежные власти решают, стоит ли менять процентную ставку, участники рынка пытаются угадать, какое будет принято решение. Было замечено, скажем, что перед каждым повышением ставок Европейским ЦБ его председатель Клод Трише употреблял слово «бдительность».

В развитых странах, где у денежных властей есть сложившаяся репутация, они могут слегка отклоняться от объявленных цифр, не боясь вызвать инфляционные ожидания, но для банкиров в развивающихся странах репутация намного важнее, чем некоторый разрыв между потенциальным и реальным выпуском. Если фирмы и люди сочтут, что Центральный банк недостаточно независим от политического давления — даже потенциально! — все пойдет насмарку. Самый современный метод экономической политики основан на прозрачности — от ЦБ требуются двух-трехлетние прогнозы ключевых параметров и четкое следование собственным прогнозам — и на доверии экономических субъектов74. Именно поэтому Россия не переходит к таргетированию инфляции: независимость Центрального банка, обеспеченная законодательно, не так очевидна на практике. При инфляционном таргетировании последствия того, что Центральный банк пожертвовал борьбой с инфляцией ради пожеланий популярного политического лидера, были бы особенно неприятными. Впрочем, угроза политического давления — не чисто российский феномен.

МИРОВАЯ ИНФЛЯЦИЯ И ГЛОБАЛИЗАЦИЯ

Самое распространенное заблуждение про инфляцию — то, что она может быть вызвана высоким уровнем монополизации рынка. Но монополия — источник высоких, а не растущих цен. Так происходит чуть ли не со всеми популярными объяснениями инфляции. На поверку оказывается, что и повышение цен на нефть может оказать только одномоментное влияние на цены в странах-импортерах. Чтобы повлиять не на уровень цен, а на инфляцию, то есть изменение уровня цен, необходимо, чтобы цены на нефть росли постоянно. Поэтому и скачок цен в 2006–2008 годах практически не сказался на инфляции в развитых странах.

То же самое относится и к последствиям глобализации. В терминах Фелпса и Фридмана глобализация меняет уровень потенциального выпуска в разных странах и делает политику денежных властей более действенной в краткосрочной перспективе. Пока экономика не находится в долгосрочном равновесии, денежная политика действует. Кроме того, усиление конкуренции на существующих и открывающихся рынках снижает цены, но это, опять-таки, сказывается на уровне цен, но не на долгосрочной инфляции.

Лоуренс Болл из Университета Джона Хопкинса, известный специалист по денежной политике, указывает, что стремительный вход Китая и других развивающихся стран на международные рынки не может быть объяснением низкой инфляции первого десятилетия XXI века и по другим причинам75. Приток сверхдешевых китайских товаров меняет относительные цены на рынке, а изменение относительных цен товаров и услуг может сопровождать практически любое изменение общего уровня цен: с таким же успехом этот приток мог бы сопровождаться и возросшей, а не низкой инфляцией.

Для того чтобы деньги играли какую-то роль в экономике, необходимо, чтобы в процессах «возникало трение». Например, предприятия не имели бы возможности сразу же поднимать и опускать цены вслед за изменениями макроэкономической ситуации. Если бы фирмы могли мгновенно менять цены и зарплаты, то на каждый напечатанный Центробанком рубль они бы реагировали небольшими изменениями. Никаких реальных последствий от печатания дополнительных денег не было бы — это было бы, фактически, просто небольшим изменением масштаба цен.

Еще в 1968 году Милтон Фридман предположил, что тот факт, что последствия денежной политики (изменение номинальных величин) влияет на «реальные» переменные (занятость и потребление), связан с тем, что фирмы и работники неодинаково реагируют на внезапное изменение предложения денег. Казалось бы, очевидное соображение, но поиск механизма «замедленной реакции» оказался долог и труден. Неужели фирмам-производителям требуется несколько месяцев, чтобы обратить внимание на заявления денежных властей? Или необходимо предполагать чрезвычайную «жесткость» контрактов, чего на практике не случается. Собственно, хорошего объяснения замедленной реакции экономических субъектов на изменение денежной политики до сих пор не существует. Даже в самой современной теории приходится накладывать на поведение фирм и людей дополнительные предположения. Например, считая, что их возможности по использованию имеющейся информации существенно ограничены76.

Гарвардский профессор Кеннет Рогофф видит «жесткость», которая дает возможность глобализации повлиять на мировую инфляцию, в другом. Он тоже связывает глобализацию и совпадающее с ней во времени снижение инфляции во всем мире через увеличение конкуренции — и на рынке товаров, и на рынке труда, но иначе77. Рогофф считает, что усилившаяся конкуренция повлияла не только на уровень цен — естественно, в сторону снижения, но и сделала их куда менее жесткими. Теперь, когда фирмы привыкли менять цены быстрее, у Центрального банка становится меньше возможностей повлиять на экономику, и, значит, политики менее заинтересованы в давлении на Центральный банк. Глобализация и изменившееся поведение фирм становится дополнительной прокладкой, «страховочным поясом» экономики.

Точно так же и долларизация, замещение собственной валюты американским долларом, является своего рода страховкой. Если граждане могут свободно замещать местную валюту долларами, даже краткосрочные эффекты от денежной экспансии становятся маловероятными. Что гражданам до того, что Центробанк напечатал еще рублей, если основные сбережения (и большая часть расчетов) у них в долларах? Значит, у политиков будет меньше стимулов печатать деньги. Получается, что глобализация, даже замерев на каком-то уровне, помогает снизить инфляцию в долгосрочной перспективе.

ТРУДНОСТИ ВПЕРЕДИ

Если политический механизм, по Рогоффу, может помочь объяснить влияние глобализации на снижение мировой инфляции, то он же может сработать и в обратную сторону. Если в глобализующемся мире конкуренция снижает риск политического давления на Центральный банк, то в мире растущего, с началом мирового финансового кризиса, протекционизма дополнительным источником беспокойства станет как раз то давление, которого — или, точнее, даже мысли о котором — боятся денежные власти. Например, инфляция в Еврозоне осложняет жизнь Европейскому ЦБ, которому, чтобы предотвратить слишком сильное падение доллара по отношению к евро (то есть снижение конкурентоспособности европейских товаров), нужно бы держать процентные ставки достаточно низкими. Точно так же борьба ФРС, американского Центробанка, против инфляции одновременно поддерживает доллар, снижая привлекательность американского импорта. Во времена быстрого роста это не было проблемой, но при рецессии голоса тех, кто, не принимая во внимание долгосрочные отрицательные последствия, требует «защиты отечественного производителя», звучат гораздо сильнее. Резкое замедление темпов роста китайской экономики — не самый вероятный, но возможный источник проблем для мировой экономики — оказало бы сравнимое влияние. Непосредственное его воздействие на инфляцию будет несущественным, но попытки защитить рынок от дешевеющих китайских товаров могут сделать Центробанка многих стран более чувствительными к политическому давлению.

Да, тридцать лет назад казалось, что у инфляции много причин. Сейчас спроси любого макроэкономиста, и он ответит: «Инфляция — чисто денежный феномен». И, подумав, добавит: «Жалко только, что не все политики об этом знают».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Инфляция

Инфляция Классические учебники по экономической теории под инфляцией подразумевают рост стоимости жизни. Точнее, рост цены «выживания» – стоимости основных продуктов питания, медицинских и транспортных услуг, а также аренды простейшего жилья.Цены всегда растут вместе

2.3.1. Инфляция

2.3.1. Инфляция Изменение уровня цен (обычно рост – инфляция, если падение – дефляция) происходит в связи с изменением покупательной способности денег. Вследствие инфляции товар в будущем номинально имеет большую стоимость, чем сейчас. Но реальная стоимость товара

4.11. Низкая самооценка

4.11. Низкая самооценка Низкая самооценка своих знаний и способности зарабатывать на Forex возникает у трейдеров в силу ряда убыточных сделок или, возможно, ранее спущенного депозита.Низкая самооценка может быть следствием неверно понимаемых результатов торговли и

Низкая самооценка и беспомощность

Низкая самооценка и беспомощность Как часто я слышал от неудачников следующие фразы-отмазки: «Я не могу быть успешным, так как: я ничего не умею. у меня мало знаний. я слишком старый. я родилась женщиной. я еще не вышла замуж или уже развелась. еще не настало «мое» время. я

Инфляция

Инфляция Инфляция – это рост цен на товары и услуги. Проще говоря, инфляция съедает стоимость денег, поэтому доходность инвестиции должна быть достаточно высокой, чтобы опережать уровень инфляции. Инфляция всегда снижает стоимость реального дохода от

Проблема № 4. Очень низкая оплата работы

Проблема № 4. Очень низкая оплата работы Вы точно знаете, что работаете за копейки. И хотя вы новичок, вам все же хочется выйти на определенный уровень дохода, чтобы этот уровень не был таким низким, а составил достойную цифру, которая может считаться принципиально

Инфляция и фальшивомонетничество

Инфляция и фальшивомонетничество Предположим, что такой ценный металл, как золото, в некотором обществе становится деньгами, и определенный вес золота становится единицей валюты, в которой рассчитываются все цены и активы. Так вот, пока в этом обществе сохраняется

2. Инфляция и ее виды

2. Инфляция и ее виды Командно-административная экономика характеризовалась в достаточной степени устойчивым предложением благ, цены на них диктовались исключительно государством, поэтому также были относительно устойчивы. В рыночной экономике, с ее неопределенной

3.2.1 Инфляция

3.2.1 Инфляция С точки зрения перехода к рыночной экономике финансовый кризис 1998 года означает срыв третьей, наиболее успешной, как казалось, попытки финансовой стабилизации. О причинах сказано выше.Сейчас речь идет о том, насколько серьезным будет этот срыв, какую он

V. Финансы и инфляция

V. Финансы и инфляция После кризиса 1998 года и в условиях роста экспортных цен Россия демонстрирует быстрый рост экономики при положительных бюджетных и внешнеторговых балансах. Это ставит РФ и ее регионы в выгодное положение в региональной конкуренции, принося ей

Низкая отдача

Низкая отдача Если трейдер предполагает отдачу на уровне 30 процентов от сделки, он может достичь этой цели с помощью различных систем: например, система может предусматривать стабильную отдачу 30 процентов на протяжении каждого года, или система может обеспечить отдачу

Инфляция

Инфляция Интерес к этому экономическому феномену далеко не только теоретический. Практичность заключается хотя бы в том, что, не решив фундаментальную проблему с природой денег и их сущностью, невозможно эффективно бороться с инфляцией, которая проявляется

Низкая прибыль или ее отсутствие

Низкая прибыль или ее отсутствие Сегодня многие компании получают низкую прибыль (или не получают прибыль вообще) из-за того, что их затраты на ведение бизнеса не согласованы с объемом продаж. Цены на товары и услуги чаще всего устанавливают люди, которые не имеют ни

14.3.2. Самая низкая цена против второй самой низкой цены

14.3.2. Самая низкая цена против второй самой низкой цены Активный картель будет стремиться применять различные стратегии в конкурентных торгах с самой низкой и второй самой низкой ценой, чтобы обеспечить тот же объем прибыли от сговора. В конкурентных торгах с самой

Инфляция

Инфляция «Экономь и откладывай деньги». Кладя деньги в банк, люди, сами того не осознавая, способствуют повышению инфляции, которая обесценивает их сбережения. Так называемая система частичного банковского резервирования позволяет банкам брать ваши сбережения