8.5. Анализ инвестиционных рисков

8.5. Анализ инвестиционных рисков

Инвестиционная деятельность во всех ее формах сопряжена со значительным риском, что характерно для рыночной экономики. Рост уровня риска в современных условиях может быть связан:

1) с быстрым изменением экономической ситуации на рынке инвестиционных товаров;

2) с расширением предложения для инвестирования приватизированных объектов и переделом собственности;

3) с появлением новых эмитентов и финансовых инструментов для инвестирования в ценные бумаги и др.

Под инвестиционным риском понимается вероятность возникновения непредвиденных финансовых потерь (снижение прибыли, дохода и даже потеря капитала инвестора).

Инвестиционные риски классифицируются:

? по формам проявления;

? по формам инвестирования;

? по источникам возникновения.

По формам проявления выделяются экономические, политические, социальные, экологические и прочие виды рисков.

По формам инвестирования различают риски, связанные с реализацией реальных инвестиционных проектов и управлением фондовым портфелем.

По источникам возникновения выделяют два вида риска – системный (рыночный) и несистемный (специфический) риски.

Системный (рыночный) риск характерен для всех участников инвестиционного процесса и определяется объективными факторами:

? сменой стадий экономического цикла развития страны;

? изменением конъюнктурных циклов развития рынка инвестиционных товаров;

? новациями налогового законодательства в сфере инвестирования и др.

Несистемный (специфический) риск характерен для конкретного проекта или для отдельного инвестора. Негативные последствия несистемного риска можно предотвратить за счет более рационального управления инвестиционным портфелем.

Наиболее распространенными методами анализа инвестиционных рисков являются:

? статистический;

? анализ целесообразности затрат;

? метод экспертных оценок;

? использование аналогов.

Риски оцениваются по каждому проекту.

Содержание статистического метода заключается в изучении доходов и потерь от вложения капитала и установлении частоты их возникновения. На основе полученных данных делается прогноз на будущее. В процессе применения данного метода осуществляется расчет вариации, дисперсии и стандартного отклонения. Вариация выражает изменения (колеблемость) количественной оценки признака при переходе от одного случая (варианта) к другому. Например, изменение экономической рентабельности (активов, собственного капитала, инвестиций) можно определить, суммируя произведение фактических значений экономической рентабельности (ЭРi) на соответствующие вероятности (Рi):

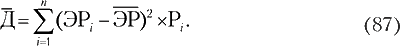

Вариация оценивается дисперсией (Д), т. е. мерой разбросов (рассеяния, отклонения) фактического значения признака от его средней величины. Средневзвешенная дисперсия устанавливается по формуле:

Стандартное отклонение определяется как квадратный корень из средневзвешенной дисперсии (?Д??). Чем выше будет полученный результат, тем более рисковым является рассматриваемый проект.

Статистический способ расчета уровня риска требует наличия большого объема информации, которая не всегда имеется у инвестора.

Анализ целесообразности затрат ориентирован на выявление потенциальных зон риска. Перерасход затрат может быть вызван следующими факторами:

? первоначальной недооценкой стоимости проекта;

? изменением границ проектирования;

? различием в эффективности проектов (доходности, окупаемости, безопасности и др.);

? увеличением первоначальной стоимости проекта в процессе его реализации и т. д.

Эти ключевые факторы могут быть детализированы с целью определения уровня риска капитальных затрат.

Метод экспертных оценок основан на анкетировании специалистов-экспертов. Полученные результаты статистически обрабатываются в соответствии с поставленной аналитической задачей. Для получения наиболее представительной информации к участию в экспертизе привлекаются специалисты, имеющие высокий профессиональный уровень и большой практический опыт в области реального инвестирования.

Метод использования аналогов заключается в поиске и использовании сходства, подобия явлений, проектов и их сопоставлении с другими аналогичными объектами. Для данного метода, как и для метода экспертных оценок, характерен определенный субъективизм, поскольку решающее значение при оценке объектов имеют интуиция, опыт и знания эксперта или аналитика.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2. Анализ рисков

2. Анализ рисков Анализ рисков проводится в разрезе качественных и количественных показателей рисков.Качественный анализ рисков включает в себя расстановку приоритетов для каждого выявленного риска. Расстановка приоритетов проводится на основании анализа следующих

Виды инвестиционных рисков

Виды инвестиционных рисков Существует ряд рисков, связанных с ценными бумагами. Общий риск представляет собой сумму всех рисков, связанных с осуществлением инвестиций. Для теории управления портфелем ценных бумаг основополагающее значение имеет деление риска на

Подпроцесс «Анализ инвестиционных возможностей»

Подпроцесс «Анализ инвестиционных возможностей» Данный подпроцесс включает в себя три основных этапа:• формирование пула идей;• формирование технико-экономического обоснования (ТЭО);• экспертиза ТЭО.Формирование пула идей. Этот подпроцесс связан с творческой

16. Способы соизмерения разновременных затрат, результатов и эффектов. Оценка инвестиционных рисков

16. Способы соизмерения разновременных затрат, результатов и эффектов. Оценка инвестиционных рисков Инфляционные процессы в экономике приводят к необходимости сопоставлять разновременные затраты, результаты и эффекты, что прежде всего актуально для капитальных

Глава 8 Финансовый анализ эффективности инвестиционных проектов

Глава 8 Финансовый анализ эффективности инвестиционных проектов 8.1. Правила инвестирования Наиболее общими факторами достижения целей инвестирования являются:1) сбор необходимой информации для разработки бизнес-плана инвестиционного проекта;2) изучение и

58. Другие классификации инвестиционных рисков (начало)

58. Другие классификации инвестиционных рисков (начало) Существуют и другие классификации рисков инвестиционных проектов.В зависимости от события выделяют: 1. Чистые риски – означают получение отрицательного или нулевого результата: а) природно-естественные (связаны с

59. Другие классификации инвестиционных рисков (продолжение)

59. Другие классификации инвестиционных рисков (продолжение) Риски, связанные с вложением капитала, инвестиционные: 1) упущенной выгоды (наступление косвенного финансового ущерба (неполученная прибыль) в результате неосуществления какого-либо мероприятия); 2) снижения

60. Другие классификации инвестиционных рисков (окончание)

60. Другие классификации инвестиционных рисков (окончание) Классификация рисков по времени возникновения: 1) возникающие на подготовительной стадии (удаленность от транспортных узлов, доступность альтернативных источников сырья, подготовка правоустанавливающих

61. Анализ инвестиционных рисков и процедуры оценки (начало)

61. Анализ инвестиционных рисков и процедуры оценки (начало) Методы оценки инвестиционных рисков. Инвестиционный риск определяют как вероятность отклонения величины фактического инвестиционного дохода от величины ожидаемого: чем изменчивее и шире шкала колебаний

62. Анализ инвестиционных рисков и процедуры оценки (окончание)

62. Анализ инвестиционных рисков и процедуры оценки (окончание) Количественный анализ должен количественно определить размеры отдельных рисков и риска проекта в целом; он связан с оценкой рисков.Факторы, влияющие на рост степени риска, можно условно разделить на

Задание 3. Качественный анализ рисков

Задание 3. Качественный анализ рисков Цель: получить список идентифицированных рисков проекта, проранжированных по приоритетам.1. В полученном списке идентифицированных рисков добавьте колонку «Влияния» и проставьте в ней оценки степени воздействия риска на проект,

АНАЛИЗ РИСКОВ

АНАЛИЗ РИСКОВ Анализировать риски можно, прежде всего идентифицировав потенциальные зоны риска – ведущих работников, которые могут уйти, а затем для каждого человека или группы людей оценить:• вероятность того, что это произойдет;• насколько серьезное влияние это

5.4. Анализ рисков проекта

5.4. Анализ рисков проекта Анализ проведен методом оценки силы и предсказуемости рисков. Выявлены четыре основных вида рисков:1. Финансовый риск: выполнение плана по реализации продукции на 75 %.2. Организационный: задержка сроков аренды помещения и приобретения

Анализ рисков процесса

Анализ рисков процесса Операционный риск можно определить как риск прямых или косвенных убытков в результате неверного исполнения бизнес-процессов, неэффективности процедур внутреннего контроля, технологических сбоев, несанкционированных действий персонала или