Умные деньги

Умные деньги

В августе 1998 г. Билл Краскер, Джон Мериуэзер и только что получившие Нобелевскую премию по экономике Майрон Шоулз и Роберт Мертон были глубоко озабочены спрэдами по «свопам». Их компьютерные модели сообщали, что в течение одного торгового дня спрэд должен составлять один пункт или около того. Но в ту пятницу спрэды словно сорвались с цепи.

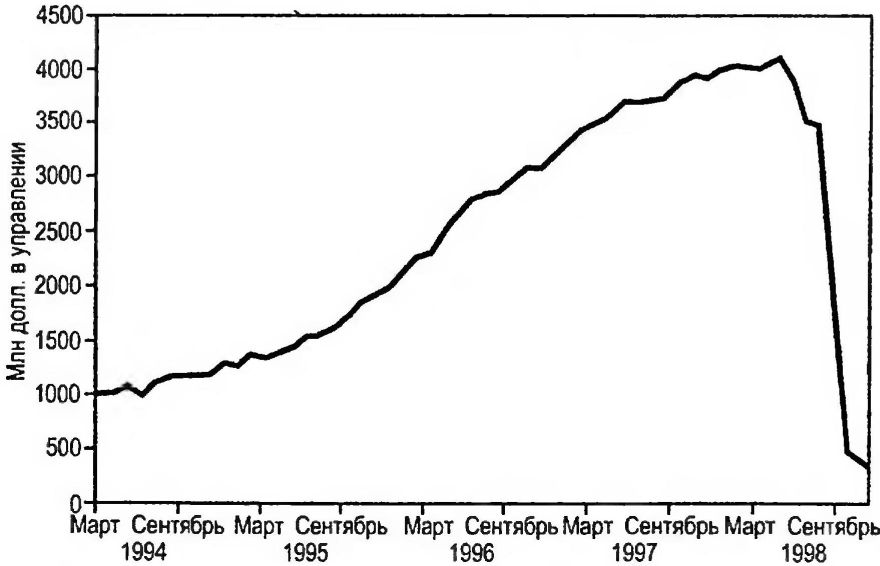

Это было плохой новостью для менеджеров хедж-фонда Long Term Capital Management {LTCM). Максимальная сумма, которую они могли потерять но различным открытым позициям, у них к тому моменту составляла почти 1 трлн долл. Большая часть этих позиций представляла собой пари на то, что в будущем цены постепенно вернутся к исторически средним значениям. Цены, отклонившиеся от исторически сложившихся средних значений, рассуждали гении из LTCM, рано или поздно вернутся к норме (рис. 2.2).

Рис. 2.2. Успех чреват катастрофой. На своем пике баланс Long Term Capital Man agement превышал 100 млрд долл. Но его задолженность по производным контрактам была чрезмерной - более 1,25 трлн долл.

Команда LTCM творила историю. Опьяненные успехом эти люди отрывались по полной. Они были самыми умными и ловкими на планете, и все знали об этом. Доказательством служила зарабатываемая ими прибыль - 40% в год с первого дня работы фонда. Business Week вославил их как новое «компьютерное поколение», а творцами их успеха были профессора35. Шоулз и Мертон разъезжали в самых дорогих и модных автомобилях. «Мертон выкрасил волосы в рыжий цвет, бросил жену и перебрался в шикарное жилье в Бостоне», - сообщает Роджер Ловенстейн в книге «Гений обанкротился» {When Genius Failed). Казалось, что у его ног лежали все деньги мира и сам мир.

Профессорская идея была сколь полезной, столь и очевидной: необычно дешевые - или необычно дорогие - инструменты представляют собой форму финансовой «потенциальной энергии». Рано или поздно их цены станут менее необычными.

Их ошибка была столь же очевидной: они думали, что мир разумнее, чем на самом деле, и полагали, что «сходимость к средним значениям» проявляется только на рынках. Цены облигаций могут сходиться к средней величине, но ровно то же самое происходит с репутацией профессоров и с деньгами их клиентов. Согласно идее «сходимости к среднему» все, как правило, возвращается к обычному уровню. Исключений крайне мало.

Профессора предполагали, что разрыв между ценами, скажем, долгосрочных и краткосрочных облигаций или между ценами итальянских и немецких облигаций изменяется случайно, как при бросании кости. Увеличится разрыв или сократится? Можно посмотреть па прошлую динамику, полагали они, и подсчитать вероятность. Если текущие цены не совпадали с наиболее вероятными, они называли такую ситуацию абсурдной и ставили на то, что в будущем цены будут менее абсурдными.

Может быть, и станут. Но, как однажды заметил Кейнс, рынок может находиться в иррациональном состоянии столь долго, что у инвестора или компании просто не хватит денег.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Умные ангелы тянутся друг к другу

Умные ангелы тянутся друг к другу Ангелы нередко образуют группы для повышения потока сделок, проведения комплексной проверки и привлечения более крупного капитала. Если отдельно взятый ангел находит пару новых сделок в неделю и объединяется еще с 24 ангелами, то

Самые умные люди на свете

Самые умные люди на свете Уверен, что вы уловили иронию и вам не надо рассказывать о том, как самые светлые головы на свете, мудрецы, к которым мы обращались за финансовыми советами, люди, которые учились в лучших в мире школах и вузах и вроде как должны были получить лучшее

Рациональные деньги и эмоциональные деньги

Рациональные деньги и эмоциональные деньги Неудивительно, что иногда сложная структура нашего мозга оказывает значительное влияние на то, как мы управляемся с нашими финансами.На первый взгляд, вся наша деятельность, связанная с деньгами, может казаться исключительно

Научитесь считать деньги, ведь «деньги счет любят»

Научитесь считать деньги, ведь «деньги счет любят» Знаете ли вы, что слово «НИЩЕТА» происходит от глагола «НЕ СЧИТАТЬ». Если вы не считаете свои деньги, сколько бы их сегодня у вас ни было, то их у вас никогда и не будет. А зачем они вам? Вы же не умеете их считать! Вы же не

Как копить деньги и сделать так, чтобы деньги работали на вас

Как копить деньги и сделать так, чтобы деньги работали на вас Где хранить деньги для кратко– и среднесрочных потребностей, мы с вами разобрались. Но если речь идет о накоплениях на долгосрочные цели (от пяти лет), то банк – далеко не самый лучший вариант.Здесь мы вплотную

Чтобы делать деньги, деньги не нужны

Чтобы делать деньги, деньги не нужны Я начал эту главу с рассказа о том, как в 1985 году мы были бездомными и не имели ни гроша за душой. Я сделал это потому, что часто слышу, как люди говорят: «Чтобы делать деньги, нужны деньги».Я с этим не согласен. Для того чтобы

Глава 2 ДЕНЬГИ, ПОЧТИ ДЕНЬГИ, СОВСЕМ НЕ ДЕНЬГИ

Глава 2 ДЕНЬГИ, ПОЧТИ ДЕНЬГИ, СОВСЕМ НЕ ДЕНЬГИ В дальнейшем под деньгами будем понимать то, что выполняет все перечисленные выше функции денег. Если же выполняются не все функции денег, то будем использовать термин "денежное средство" — более широкую категорию, включающую

Глава 1 Сначала ты работаешь за деньги, затем деньги работают за тебя

Глава 1 Сначала ты работаешь за деньги, затем деньги работают за тебя Бедные и средний класс работают ради денег. Богатые заставляют деньги работать на себя. Роберт

Задаем умные вопросы

Задаем умные вопросы Рекламу нужно не просто придумать и разместить. Рекламу нужно планировать. Иногда спрашивают: а зачем планировать рекламу мне, человеку, который занимается маленьким, почти домашним бизнесом? Не слишком ли много усилий, размышлений, решений? Может

5. Задавайте умные вопросы, чтобы дать рекомендацию, и вы получите умные ответы, которые приведут к вам клиентов

5. Задавайте умные вопросы, чтобы дать рекомендацию, и вы получите умные ответы, которые приведут к вам клиентов Самый быстрый способ увеличить количество и качество потенциальных клиентов, которые обращаются к вам по рекомендации, – чаще рекомендовать другие компании

«Умные толпы»

«Умные толпы» Бурный рост взаимосвязей важен и для компаний, и для их HR-служб. Новые технологии позволяют «людям действовать сообща там где это было невозможно ранее». Новые сообщества потребителей, поставщиков, наемных сотрудников и собственников могут образовываться

Умные люди, которые не добиваются результата

Умные люди, которые не добиваются результата Одним из менее значимых достижений Спольски было изобретение им для интервьюирования кандидатов на работу в Microsoft вопроса: «Как вы стали бы изготовлять конфеты M&M’s?» Спольски, теперь генеральный директор компании Fog Creek

Глава 13. ЧТОБЫ СДЕЛАТЬ ДЕНЬГИ, НУЖНЫ ДЕНЬГИ»

Глава 13. ЧТОБЫ СДЕЛАТЬ ДЕНЬГИ, НУЖНЫ ДЕНЬГИ» Я был самой большой двойной угрозой: без денег и без опыта. Хью Хефнер — о создании журнала «Playboy» Подозреваю, что люди чаще отказываются от своих предпринимательских идей и планов из-за отсутствия денег, чем по какой-либо

Когда умные люди оказываются плохими сотрудниками

Когда умные люди оказываются плохими сотрудниками В деловом мире интеллект – ключевое качество каждого сотрудника, поскольку мы занимаемся сложным делом, а у конкурентов работают толковые люди. Но интеллект не единственное важное качество. Быть ценным сотрудником