3.2. Система показателей в анализе финансового состояния потенциального банкрота

3.2. Система показателей в анализе финансового состояния потенциального банкрота

Важным элементом управления деятельностью хозяйствующих субъектов рыночной экономики является финансовый анализ.

Существует ряд финансовых показателей, порядок расчета и применение которых определены действующим законодательством, связывающим основные фактические характеристики деятельности организаций (значение этих показателей) с нормативами.

Основой устойчивого положения и финансовой стабильности экономики служит финансовая устойчивость как один из значимых структурных элементов экономического состояния страны. Финансовая устойчивость служит основой прочного положения коммерческой организации. Чем выше устойчивость предприятия, тем более оно независимо от неожиданного изменения рыночной конъюнктуры и, следовательно, тем меньше риск оказаться на грани банкротства.

Понятие устойчивости является многофакторным и многоплановым. Так, в зависимости от влияющих на нее факторов, устойчивость предприятия подразделяют на внутреннюю и внешнюю, общую, финансовую.

Внутренняя устойчивость – это такое общее финансовое состояние предприятия, при котором обеспечивается стабильно высокий результат его функционирования. Для ее достижения необходимо активное реагирование на изменение внутренних и внешних факторов.

Внешняя устойчивость предприятия при наличии внутренней устойчивости обусловлена стабильностью внешней экономической среды, в рамках которой осуществляется его деятельность. Она достигается соответствующей системой управления рыночной экономикой в масштабах всей страны.

Общая устойчивость предприятия достигается при такой организации движения денежных потоков, которая обеспечивает постоянное превышение поступления средств (доходов) над их расходованием (затратами).

Финансовая устойчивость является отражением стабильного превышения доходов над расходами. Она обеспечивает свободное маневрирование денежными средствами предприятия и способствует бесперебойному процессу производства и реализации продукции. Финансовая устойчивость формируется в процессе всей производственно-хозяйственной деятельности и может считаться главным компонентом общей устойчивости предприятия.

Анализ устойчивости финансового состояния на ту или иную дату позволяет ответить на вопрос, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия. Недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная – препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущностью финансовой устойчивости является эффективное формирование, распределение и использование финансовых ресурсов. Платежеспособность выступает ее внешним проявлением.

Анализ финансового положения предприятия начинают с расчета показателей, его характеризующих. Показатели объединяются в группы и характеризуют два аспекта анализа: для целей ликвидации и для целей функционирования предприятия.

По мнению Т. Г. Вакуленко и Л. Ф. Фоминой, для анализа финансового положения существуют пять групп финансовых показателей.

В первую группу входят коэффициенты, характеризующие платежеспособность и ликвидность предприятия.

Во вторую группу включают показатели финансовой устойчивости.

Третью группу представляют показатели деловой активности.

В четвертую группу входят показатели рентабельности.

В пятую включают показатели рыночной активности и положения на рынке ценных бумаг.

Предприятие будет считаться финансово устойчивым, если показатели платежеспособности и ликвидности отражают способность предприятия погасить свои краткосрочные обязательства легко реализуемыми средствами.

Платежеспособность предприятия – это способность своевременно и в полном объеме погашать свои финансовые обязательства. Основные признаки платежеспособности – наличие в достаточном объеме средств на расчетных счетах и отсутствие просроченной кредиторской задолженности.

Ликвидность – это способность отдельных видов имущественных ценностей обращаться в денежную форму без потерь своей балансовой стоимости. Степень ликвидности определяется продолжительностью временного периода, в течение которого эта трансформация может быть осуществлена.

Для определения вероятности наступления банкротства необходимо знать, насколько платежеспособно предприятие и какова степень ликвидности его активов.

Для этого определяют ликвидность активов и срочность оплаты.

По уровню ликвидности активы баланса группируют следующим образом (см. табл. 4).

Наиболее ликвидные активы (А1), к ним относят денежные средства, краткосрочные финансовые вложения.

Быстрореализуемые активы (А2), к ним относят дебиторскую задолженность, прочие оборотные активы.

Медленно реализуемые активы (А3), к ним относят производственные запасы.

Труднореализуемые активы (А4), к ним относят внеоборотные активы.

Пассивы баланса по срочности оплаты группируют следующим образом.

Наиболее срочные обязательства (П1), к ним относят кредиторскую задолженность.

Краткосрочные обязательства (П2), к ним относят краткосрочные кредиты и займы.

Долгосрочные обязательства (П3), к ним относят задолженность участникам (учредителям) по выплате доходов, прочие краткосрочные обязательства.

Собственный капитал и другие постоянные пассивы (П4), к ним относят капитал и резервы, доходы будущих периодов, резервы предстоящих расходов.

Сопоставление наиболее ликвидных средств и быстрореализуемых активов с наиболее срочными обязательствами и краткосрочными пассивами позволяет выявить текущую ликвидность. Текущая ликвидность свидетельствует о платежеспособности (или неплатежеспособности) предприятия на ближайшее к рассматриваемому моменту время.

Сравнение медленно реализуемых активов с долгосрочными и среднесрочными пассивами отражает перспективную ликвидность. Перспективная ликвидность представляет собой прогноз платежеспособности на основе сравнения будущих поступлений и платежей.

Баланс считается абсолютно ликвидным, если соблюдено следующее условие:

А1 ? П1; А2 ? П2; А3 ? П3; А4 ? П4.

Платежный излишек или недостаток рассчитывается следующим образом:

А1 – П1; А2 – П2; А3 – П3; А4 – П4.

Выполнение первых трех неравенств с необходимостью влечет выполнение и четвертого неравенства, поэтому практически существенным является сопоставление итогов первых трех групп по активу и пассиву. Четвертое неравенство носит «балансирующий» характер и в то же время имеет глубокий экономический смысл: его выполнение свидетельствует о соблюдении минимального условия финансовой устойчивости – наличии у организации собственных оборотных средств. В случае, когда одно или несколько неравенств системы имеют знак, противоположный оптимальному варианту, баланс в большей или меньшей степени ликвиден. Недостаток по одной группе активов компенсируется их избытком по другой, хотя компенсация имеет место лишь по стоимостной величине, так как в реальности менее ликвидные активы не могут заменить более ликвидные. Исходные данные для анализа ликвидности баланса приведены в приложении.

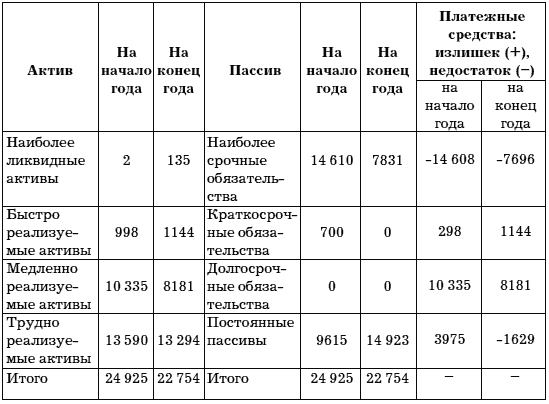

Таблица 4

Анализ ликвидности баланса ООО «Полет» за 2007 г., тыс. руб.

По данным таблицы видно, что баланс за анализируемый период не является абсолютно ликвидным, степень баланса и степень ликвидности разные, так как не выполняются условия А1 ? П1, А2 ? П2, А3 ? П3, А4 ? П4.

Первое условие (А1 ? П1) не выполняется как на начало, так и на конец года. Имеется недостаток по группе наиболее ликвидных активов для погашения наиболее срочных обязательств. Это означает, что отсутствует возможность погасить кредиторскую задолженность денежными средствами в полном объеме. Недостаток денежных средств компенсируется убытком в дебиторской задолженности и краткосрочными займами. На конец года платежный недостаток по первой группе снизился, что следует признать положительным фактором.

Условие А2 ? П2 и А3 ? П3 выполняются на начало и на конец года. На конец года платежный излишек по второй группе увеличился на 846 тыс. руб. (1144 – 298), а по третьей группе – уменьшился на 2154 тыс. руб. (8181 – 10335).

Четвертое условие (А4 ? П4), характеризующие минимальную финансовую устойчивость, выполняется только на конец года. Это свидетельствует о наличии собственного капитала, часть которого можно направить на формирование оборотных активов. Тем не менее следует отметить, что баланс платежеспособности имеет тенденцию к восстановлению. Неблагоприятная ликвидность вызвана недостатком во всех основных группах, кроме излишков труднореализуемых активов и краткосрочных непокрытых обязательств.

Показатели ликвидности применяются для оценки способности организации выполнять свои краткосрочные обязательства. Они дают представление о платежеспособности организации не только на данный момент, но и в случае чрезвычайных происшествий.

Коэффициент текущей ликвидности (Ктл) позволяет установить, в какой кратности оборотные активы покрывают краткосрочные обязательства:

Ктл = ОА / КО

где ОА – оборотные активы;

КО – краткосрочные кредиты и заемные средства.

Чем больше величина текущих активов по отношению к текущим пассивам, тем больше уверенность, что существующие обязательства будут погашены за счет имеющихся активов. Если Ктл высокий, это может быть связано с замедлением оборачиваемости средств, вложенных в запасы, с ростом дебиторской задолженности. Постоянное снижение Ктл означает возрастающий риск неплатежеспособности. Рекомендуемая величина 1,0–2,0.

Коэффициент критической ликвидности (промежуточного покрытия) (Ккл):

Ккл = (ДС + ЦБ + ДЗ) / КО

где ДС – денежные средства;

ЦБ – краткосрочные финансовые вложения (ценные бумаги);

ДЗ – дебиторская задолженность.

Ккл показывает, какую часть краткосрочных обязательств организация может погасить за счет наличности, ожидаемых поступлений за отгруженную продукцию, выполненные работы или оказанные услуги. Ккл отражает прогнозируемые платежные способности организации при условии своевременного проведения расчетов с дебиторами. Рекомендуемое значение Ккл 0,8–1,0.

Коэффициент абсолютной ликвидности (коэффициент срочности) (Кал):

Кал = (ДС + ЦБ) / (КЗ + КО)

где КЗ – кредиторская задолженность.

Кал показывает, какую часть краткосрочной задолженности организация может погасить в ближайшее время, его величина может колебаться от 0,1 до 0,7 и зависит от отраслевой принадлежности организации.

Коэффициент платежеспособности (Кпл) рассчитывается по формуле:

Кпл = (ДСост + ДСпост) / ДСрасх

где ДСост – остаток денежных средств на начало года, руб.;

ДСпост – поступление денежных средств, руб.;

ДСрасх – расход денежных средств, руб.

Кпл рассчитывается как прогнозный в смете движения денежных средств. Чем выше величина этого показателя, тем выше платежеспособность организации.

Относительным показателем финансовой устойчивости является коэффициент обеспеченности собственными средствами (Косс):

Косс = ЕС / ОС

где ЕС – собственные оборотные средства;

ОС – оборотные средства.

Косс характеризует степень обеспеченности организации собственными оборотными средствами, необходимую для финансовой устойчивости. Рекомендуемое значение: от 0,1 до 0,5.

Коэффициент маневренности (Кмск)собственного капитала рассчитывается по формуле:

Кмск = ЕС / СК

где СК – собственный капитал.

Он показывает, какая часть собственных оборотных средств организации находится в мобильной форме, позволяющей относительно свободно маневрировать ими. Рекомендуемое значение в пределах 0,2–0,5.

Структуру финансовых источников организации и его финансовую независимость характеризует коэффициент автономии, или независимости (Ка):

Ка = СК / ВБ

где ВБ – валюта баланса (итоговая сумма по статьям актива и пассива).

Показывает, насколько организация может уменьшить величину актива без нанесения ущерба интересам кредиторов. Рекомендуемое значение больше или равно 0,5.

Исходные данные для анализа показателей платежеспособности и ликвидности приведены в приложении (см. также табл. 5).

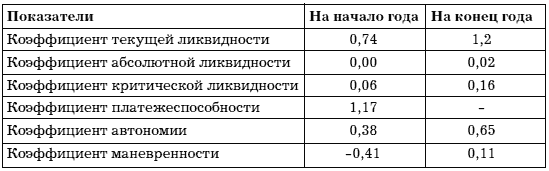

Таблица 5

Анализ показателей платежеспособности и ликвидности ООО «Полет» за 2007 г.

Как видно из данных таблицы, значение коэффициентов не соответствуют рекомендуемым значениям. Рост показателей в динамике оценивается положительно, но недостаточно, для того чтобы своевременно и полностью выполнять свои платежные обязательства.

Финансовая устойчивость определяется степенью обеспечения запасов и затрат собственными и заемными источниками их формирования, соотношением объемов собственных и заемных средств.

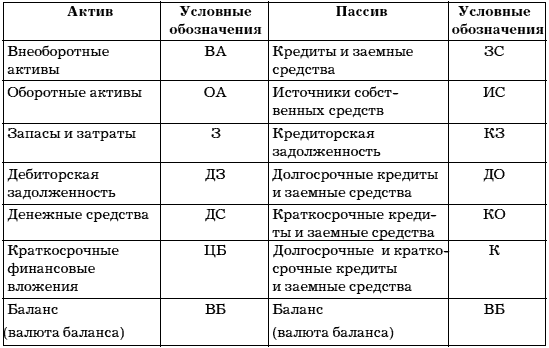

Для полного отражения разных видов источников (собственных средств, долгосрочных и краткосрочных кредитов и займов) в формировании запасов и затрат используется ряд показателей (см. табл. 6).

Таблица 6

Система показателей для определения источников формирования запасов и затрат

Собственные оборотные средства (ЕС).

Определяется как разница величины источников собственных средств и величины основных средств и вложений (внеоборотных активов):

ЕС = ИС – ВА

Собственные оборотные средства и долгосрочные заемные источники для формирования запасов и затрат (ЕТ).

Определяется как сумма собственных оборотных средств и долгосрочных кредитов и займов:

ЕТ = ЕС + ДО = (ИС + ДО) – ВА

Общая величина основных источников средств для формирования запасов и затрат (ЕО).

Рассчитывается как сумма собственных оборотных средств, долгосрочных и краткосрочных кредитов:

ЕО = ЕТ + К = (ИС + ДО+ КО) – ВА

На основе трех этих показателей, характеризующих наличие источников, которые формируют запасы и затраты для производственной деятельности, рассчитываются величины, дающие оценку размера (достаточности) источников для покрытия запасов и затрат.

Излишек (+) или недостаток (-) собственных оборотных средств:

± Ес = ЕС – З

Излишек (+) или недостаток (-) собственных оборотных и долгосрочных заемных источников формирования запасов и затрат:

± Ет = ЕТ – З = (ЕС+ ДО) – З,

Излишек (+) или недостаток (-) общей величины основных источников средств для формирования запасов и затрат:

± Ео = ЕО – З = (ЕС+ ДО+ КО) – З.

Показатели обеспеченности запасов и затрат источниками их формирования (± Ес; ± Ет; ± Ео) являются базой для классификации финансового положения организации по степени устойчивости.

При определении типа финансовой устойчивости используется трехмерный (трехкомпонентный) показатель:

S = (S1(X1); S2(X2); S3(X3)),

где X1 = ± Ес; X2 = ± Ет; X3 = ± Ео.

Функция S(X) определяется следующим образом:

S(X) = 1, если X ? 0;

S(X) = 0, если X ? 0.

На основании вышеизложенного определяется тип финансовой устойчивости, а затем рассчитываются коэффициенты, это подтверждающие.

Различают несколько типов финансовой устойчивости, они представлены в табл. 7.

Таблица 7

Типы финансовой устойчивости

Исходные данные для анализа показателей платежеспособности и ликвидности (табл. 8) приведены в приложении.

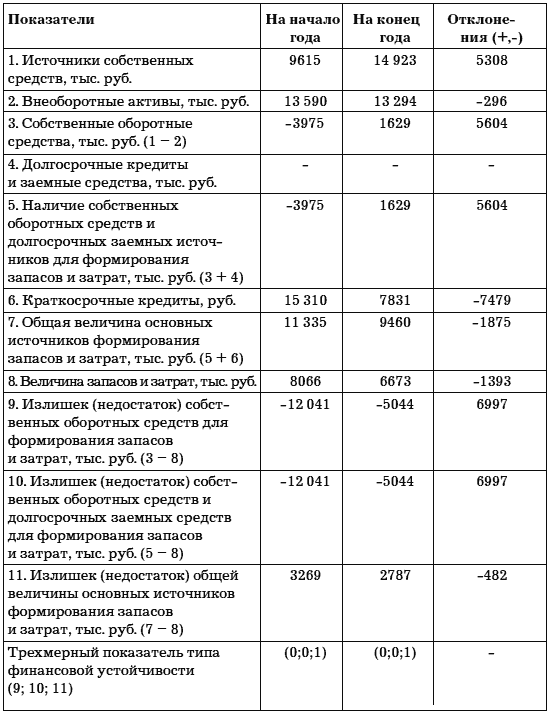

Таблица 8

Определение типа финансовой устойчивости ООО «Полет» за 2007 г.

Трехмерный показатель финансовой устойчивости ООО «Полет» в 2007 году относится к неустойчивому типу финансовой устойчивости. Недостаток собственных оборотных средств организации на начала года –12041 тыс. руб. отражает ухудшение финансового положения. На конец года ситуация не изменилась, недостаток составил –5047 тыс. руб.

Данные таблицы свидетельствуют, что организация не привлекала долгосрочные заемные средства, поэтому наличие собственных оборотных средств и долгосрочных заемных средств для формирования запасов и затрат равны. Запасы и затраты ООО «Полет» покрываются за счет общей величины основных источников их формирования.

Показатели финансовой устойчивости предприятия характеризуют структуру используемой предприятием капитализации с позиции его платежеспособности и финансовой стабильности развития. Эти показатели позволяют оценить степень защищенности инвесторов и кредиторов, так как отражают способность предприятия погасить долгосрочные обязательства.

Устойчивость предприятия оценивается с помощью следующих коэффициентов.

Коэффициент финансовой устойчивости (Кфу) позволяет проанализировать финансовую структуру:

Кфу = (СК +ДО) / ВБ

где СК – собственный капитал;

ДО – долгосрочные кредиты и заемные средства;

ВБ – валюта баланса.

Значение коэффициента показывает удельный вес тех источников финансирования, которые организация может использовать в своей деятельности длительное время.

Коэффициент соотношения собственных и заемных средств (Ксз) в источниках финансирования предприятия характеризует степень его финансовой независимости о кредиторов:

Ксз = СС / ЗС

где СС – собственные средства;

ЗС – кредиты и заемные средства.

Коэффициент финансовой независимости (Кфн) характеризует зависимость предприятия от внешних займов:

Кфн = СК / СА

где СА – суммарный актив.

Долгосрочные обязательства к внеоборотным активам (Дова) показывает, какая доля основных средств финансируется за счет долгосрочных займов:

Дова = ДО / ДА

где ДА – долгосрочные активы.

Об интенсивности использования ресурсов предприятия, способности получать прибыль судят по показателям рентабельности, отражающим как финансовое положение предприятия, так и эффективность управления хозяйственной деятельностью, имеющимися активами и вложенным собственником капиталом.

Коэффициенты рентабельности показывают, насколько прибыльно предприятие.

Рентабельность продаж (Рп) показывает долю чистой прибыли в объеме продаж предприятия:

Рп = Пп / В ? 100%

где Пп – прибыль от продаж;

В – выручка.

Рентабельность активов (Ра) показывает долю прибыли до налогообложения к средней стоимости активов:

Ра = П / Ас ? 100%

где Ас – средняя стоимость активов;

П – прибыль до налогообложения.

Рентабельность собственного капитала (Рск) показывает долю прибыли до налогообложения в сумме инвестированного собственного капитала:

Рск = П / ИСК ? 100%

где ИСК – инвестированный собственный капитал.

Фондорентабельность внеоборотных активов (Фва) показывает обеспеченность достаточности объема прибыли до налогообложения по отношению к основным средствам предприятия:

Фва = П / С ? 100%

где С – основные средства.

Об эффективности использования предприятием своих средств судят по различным показателям деловой активности.

Оборачиваемость активов (Оа) измеряет оборачиваемость средств, вложенных в активы, и показывает, эффективно ли используются активы для получения дохода и прибыли:

Оа = В / Ас

Фондоотдача (Ф) показывает, сколько выручки получено на рубль основных фондов:

Ф = В / ОФс

где ОФс – средняя стоимость основных фондов предприятия.

Оборачиваемость дебиторской и кредиторской задолженности (Одкз) показывает, сколько раз в год взыскивается и уплачивается дебиторская и кредиторская задолженность:

Одкз = В / ДКЗс

ДКЗс – средняя за период сумма дебиторской и кредиторской задолженности.

Оборачиваемость собственного капитала (Оск):

Оск = В / СКс

СКс – средняя за период сумма собственного капитала.

Коэффициенты, входящие в группу показателей рыночной активности, позволяют оценить текущую деятельность предприятия внешним и внутренним пользователям информацией о работе организации и определить, на что они могут рассчитывать в будущем.

Прибыль на одну акцию (Па) показывает долю прибыли, приходящуюся на одну акцию:

Па = Пч / А

где Пч – чистая прибыль;

А – число обыкновенных акций.

Соотношение рыночной цены акции и прибыли на одну акцию (СРЦ) показывает, какую сумму согласны заплатить инвесторы за единицу прибыли, а также насколько быстро могут окупиться инвестиции в акции компании:

СРЦ = РЧ / Па

где РЦ – рыночная цена акции.

Норма дивиденда ( Нд)показывает текущую доходность акции:

Нд = Да / Ра

где Да – сумма дивиденда на одну акцию;

Ра – рыночная стоимость акции.

Доля выплаченных дивидендов (Двд) показывает долю прибыли, израсходованную на выплату дивидендов:

Двд = Да / Па

где Па – прибыль на одну акцию.

Рассмотренные коэффициенты позволяют оценить риск, связанный с деятельностью предприятия, и в будущем прогнозировать вероятность наступления его несостоятельности (банкротства).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

81. Оценка финансового состояния предприятия

81. Оценка финансового состояния предприятия Основная задача финансового анализа — оценка финансового состояния предприятия и выявление перспектив его дальнейшего развития.Анализ производится на основе данных баланса предприятия, а также различных справок и

130. Общий анализ финансового состояния предприятия

130. Общий анализ финансового состояния предприятия Основными составляющими анализа финансового состояния предприятия являются: общий анализ, анализ финансовой устойчивости, анализ ликвидности баланса, анализ коэффициентов финансового состояния, анализ коэффициентов

105. Общий анализ финансового состояния

105. Общий анализ финансового состояния В ходе общего анализа составляют аналитический (сравнительный) баланс. В него входят основные агрегированные (укрупненные) показатели баланса, его структуры, динамики и структурной динамики. При помощи этого баланса первоначальные

72. Показатели финансового состояния

72. Показатели финансового состояния Доля денежных средств в выручке (К2) организации рассчитывается как доля выручки организации, полученная в денежной форме, по отношению к общему объему выручки:Денежные средства в выручке Среднесписочная численность

Радикальное изменение финансового состояния: как превратиться из банкрота в миллионера

Радикальное изменение финансового состояния: как превратиться из банкрота в миллионера Когда в 2005 году Джастин Форд сел и подсчитал сумму своих сбережений за минусом долгов, то с удивлением для себя отметил, что одни только его вложения в недвижимость стоят больше

Анализ финансового состояния

Анализ финансового состояния Полученная информация о потенциальном партнере должна быть подвергнута тщательному анализу для принятия оптимального решения по условиям будущего сотрудничества.Основными источниками информации для анализа финансового положения

Глава 11 Анализ финансового состояния коммерческих организаций

Глава 11 Анализ финансового состояния коммерческих организаций 11.1. Задачи, направления, приемы и виды анализа финансового состояния Достоверная и объективная оценка финансового состояния необходима как собственникам и руководству организации, так и внешним

ЛЕКЦИЯ № 5. Статистика состояния финансового рынка

ЛЕКЦИЯ № 5. Статистика состояния финансового рынка Денежная масса – это абсолютный показатель финансовой статистики, с помощью которого оценивается количество денег в обращении.Денежное обращение – это движение денег в наличной и безналичной формах во внутреннем

26. Система частных и обобщающих показателей анализа состояния оборотного капитала и его использования

26. Система частных и обобщающих показателей анализа состояния оборотного капитала и его использования Оборотный капитал (оборотные средства, оборотные активы, текущие активы, оборотные фонды) по вещественному содержанию представляют собой запасы сырья,

Глава 3 Общая оценка финансового состояния предприятия

Глава 3 Общая оценка финансового состояния предприятия 3.1. Характеристика анааитических процедур В состав аналитических процедур входит двухмодельная структура:1) экспресс-анализ финансово-хозяйственной деятельности;2) углубленный финансовый анализ.Детализация

72. Анализ финансового состояния предприятия

1. Народно-хозяйственный комплекс России Экономическая система государства представляет собой совокупность ряда отраслей. В экономической науке принято объединять отрасли народного хозяйства в две общие группы (сферы).1. Материальное производство – это

118. Разработка мероприятий по улучшению финансового состояния предприятия

118. Разработка мероприятий по улучшению финансового состояния предприятия Главной целью разработки финансовой политики предприятия является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей его

112. Анализ финансового состояния организации

112. Анализ финансового состояния организации Под финансовым состоянием предприятия (ФСП) понимается его способность финансировать свою деятельность. Оно характеризуется обеспеченностью финансовыми ресурсами, необходимыми для нормального функционирования

Вопрос 8 Система показателей в экономическом анализе

Вопрос 8 Система показателей в экономическом анализе Хозяйственно-финансовая деятельность предприятий измеряется многочисленными экономическими показателями, которые представляют систему и классифицируются на следующие группы.• Стоимостные и натуральные.