Начинайте думать о покупках

Начинайте думать о покупках

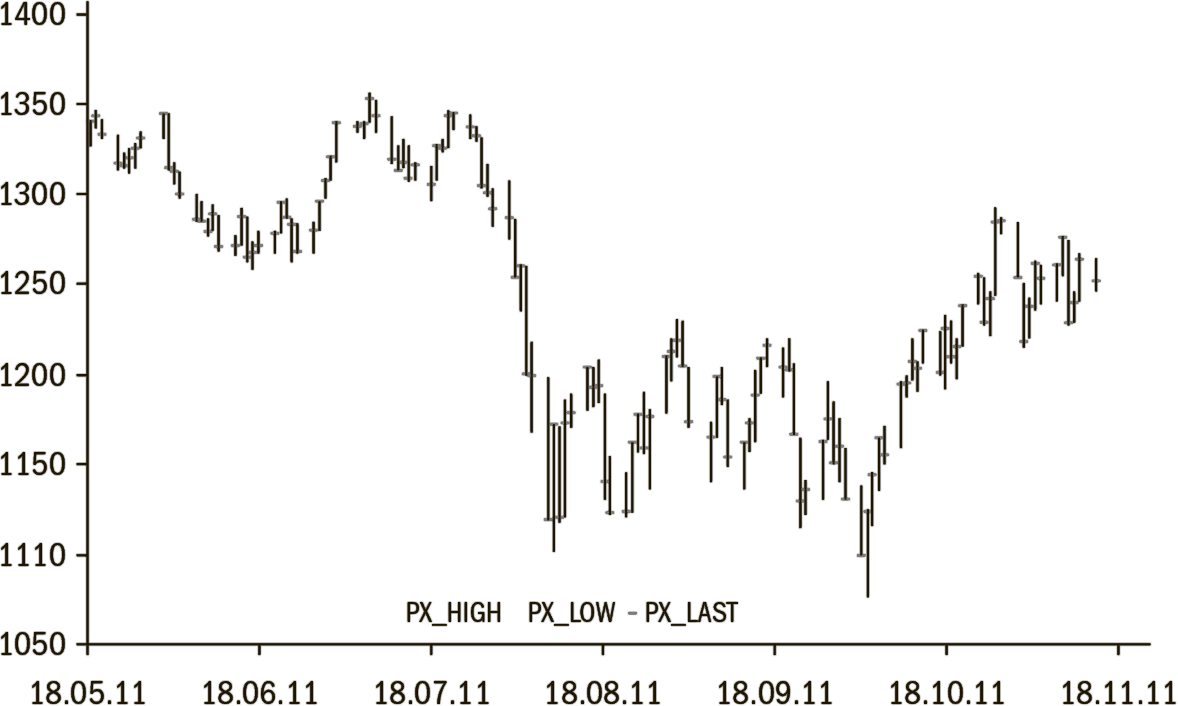

Сейчас с легкостью можно начертить график, который расскажет всю ту страшную историю. Ад разверзся 7 июля, когда S&P 500 находился на отметке в 1356, а к 4 октября индекс упал до 1074, то есть на 20 % за три месяца при невероятной волатильности. В истории были и более жесткие периоды падения рынка: например, весной 1970-го, в сентябре 1974-го, в октябре 1987-го, в 2000-м, но этот оказался очень серьезным. К концу августа я понес убытки в размере 9 % и, будучи связанным обязательством не потерять более 10 %, сократил долю длинных позиций в портфеле (теперь их стало лишь на 20 % больше, чем коротких). В сентябре значительные доходы мне принесли крупные короткие позиции по S&P 500, бразильскому рынку и DAX. С другой стороны, моя большая длинная позиция в акциях компаний нефтесервисного сектора оказалась весьма убыточной, как и мои китайские активы.

Я сидел на своем насесте, терзаемый острой, мучительной дилеммой: с одной стороны я видел перед собой пропасть, но с другой – возможности. Повышение рынка в последние несколько дней и особенно те 30 минут, в течение которых S&P 500 взлетел на 4,5 % после публикации статьи в The Financial Times, наглядно демонстрируют неустойчивость настроений инвесторов. Так или иначе, я был намерен играть осторожно – с умеренным превышением доли длинных позиций над долей коротких. Моя проблема заключалась в том, что порядка половины этих длинных позиций были в таиландских, китайских и индонезийских активах: я был неколебимо уверен в них, но данные рынки (которые до поры до времени держались неплохо) сильно пострадали в минувшие недели от панических распродаж. Неделей ранее в один из дней таиландский рынок рухнул на 8 %[130], а индонезийский – на 9 %. Подобная динамика обычно является признаком того, что конец неприятностей близок.

* * *

Источник: Bloomberg

Рис. 18. Ад: S&P 500, 18 мая – 14 ноября 2011 года

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Начинайте с математики

Начинайте с математики В начале карьеры мне пришлось освоить математику недвижимости. В одном акре содержится 43 560 квадратных футов, а в одной квадратной миле – 640 акров. В связи с этим возникает вопрос о землепользовании и стоимости. Земля под коммерческие здания

Начинайте покупать на откате

Начинайте покупать на откате Из-за непереносимых болей в бедре я мучительно размышлял над тем, не стоит ли отменить мою июньскую поездку в Азию. Впрочем, это не может служить оправданием. Я пропустил первые тревожные сигналы, и проблемы не замедлили последовать. 1 мая 2011

Как сэкономить на покупках в супермаркете

Как сэкономить на покупках в супермаркете Многим из нас, наверное, знакома такая ситуация: зашли в супермаркет за молоком, а вышли с пятью сумками продуктов. В результате уже дома выясняется, что без многих покупок можно было обойтись, то есть деньги были потрачены зря.

Начинайте действовать!

Начинайте действовать! Все вы получили от природы два замечательных дара: ум и время. Вы вольны распоряжаться ими так, как хотите. Каждый доллар, который оказывается в ваших руках, несет в себе силу, позволяющую вам, и только вам, определить свою судьбу. Потратьте его

ДУМАТЬ О МАЛОМ

ДУМАТЬ О МАЛОМ «Ну что, Сэм, насколько крупной ты хочешь видеть эту компанию? Какие у тебя планы?»ФЕРОЛЬД АРЕНД, вскоре после поступления на работу в «Уол-Март»«Ферольд, посмотрим, как пойдут дела, и если сумеем «подняться» на свои собственные деньги, вот тогда, может, и

ПРЕДОСТЕРЕЖЕНИЕ: НАЧИНАЙТЕ С МАЛОГО

ПРЕДОСТЕРЕЖЕНИЕ: НАЧИНАЙТЕ С МАЛОГО

8 Не переставайте думать о завтрашнем дне

8 Не переставайте думать о завтрашнем дне Может быть, цель религиозного мистика – жить целиком днем сегодняшним, но марке-толог всегда должен планировать, чем собирается заняться завтра. Ведь что бы вы ни делали вчера, чтобы занять нынешнее положение, завтра придется

Начинайте с оценки потребителей

Начинайте с оценки потребителей Чтобы наладить учет людских ресурсов на практике, начинайте с информации о потребителях. Но не забывайте и о других заинтересованных сторонах, включая акционеров. В мире, где компании то и дело разоряются и перепродаются, не оценивая все

Не думать, а делать

Не думать, а делать Сейчас ваша задача не в том, чтобы понять, как стать эффективным, а в том, чтобы делать.Если вместо того, чтобы браться и делать что-то, вы пытаетесь понять, как же сделать это правильно, у вас вряд ли получается что-то серьезное. И, скорее всего, и в жизни у

Шаг 4.1. Начинайте проект

Шаг 4.1. Начинайте проект Проекты не начинаются сами по себе, после того как вы разработали план. Необходимо дать соответствующий сигнал команде.Но прежде желательно провести итоговую встречу с заказчиком, во время которой необходимо:• утвердить описание проекта и

3. Начинайте строить диаграмму

3. Начинайте строить диаграмму Вам понадобится большой лист бумаги – примерно 50 см ? 75 см. Если нет одного большого, соедините несколько маленьких, пока не получите лист похожего формата.Кроме того, подготовьте побольше маленьких листочков (например, бумагу для заметок с

Глава 1 Начинайте там, где вы находитесь

Глава 1 Начинайте там, где вы находитесь Делайте, что можете, теми средствами, которые у вас есть, там, где вы находитесь. Теодор Рузвельт Если вы собираетесь заняться стратегическим планированием, то отправной точкой должно стать обретение полной ясности по поводу вашего

Начинайте там, где находитесь

Начинайте там, где находитесь 1. Какое направление вашего бизнеса самое успешное на сегодняшний день? Какие составляющие вашего бизнеса вызывают у вас наибольшее удовлетворение?2. Что в вашем бизнесе не работает? Что сильнее всего вызывает у вас раздражение и

1. Начинайте с известного

1. Начинайте с известного Десятого марта 1986 года я стоял в центре огромного цеха гигантской фабрики в городе Канзас-Сити. Прочистив горло, я проверил, работает ли микрофон, и окинул взглядом аудиторию, состоявшую из нескольких тысяч работников предприятия. Публика сидела

Где лучше всего думать

Где лучше всего думать Изменяйте окружающую обстановкуКак-то раз, ожидая жену в парикмахерской, я открыл блокнот и начал писать. Было очень шумно, скамейка была неудобной, но каким-то чудесным образом мой мозг смог переключиться в режим сверхкреативности, и я написал,