Ситуация усложняется

Ситуация усложняется

Может ли нас спасти падение цен на нефть? В Европе сохраняется беспорядок, и кажется вовсе не очевидным, что она сможет выпутаться, не спровоцировав начало новой финансовой паники. Европейская банковская система не переживет потерь и разрушений, которые вызовет выход Греции из еврозоны, однако для того, чтобы оставить ее в составе блока, нет ни ресурсов, ни политической воли. В то же время европейские макроэкономические данные ухудшаются: PMI для немецкого производственного сектора упал до 45.

Американская экономика ползет вперед без особой уверенности в будущем, а Китай остается надеждой всего мира или полной катастрофой, в зависимости от того, кому вы предпочитаете верить. Как я не раз говорил, «никто ничего не знает». Мы знаем только то, что инвесторы повсюду настроены очень «по-медвежьи», но еще не в такой степени, как в феврале и марте 2009 года. В Америке отток средств из работающих с акциями взаимных фондов в первые четыре месяца 2012-го достиг рекордного уровня, оказавшись вдвое выше, чем в аналогичные периоды 2008 и 2009 годов. А в первые две недели мая отток средств из таких фондов был втрое больше, чем в среднем в январе – апреле! Управляющие, занимающиеся только длинными позициями, а также хедж-фонды фиксируют прибыли/убытки и сокращают риски. В моем портфеле превышение доли длинных позиций над долей коротких опустилось примерно до 50 %. Я с тревогой вспоминаю прибаутку о том, что вероятность падения рынка обратно пропорциональна размеру вашей денежной позиции.

Ниже приводится запись одной моей беседы. Столь мучительной нынешнюю ситуацию делает то, что откат котировок нефти Brent со 115 долларов за баррель до 50–60 станет сильным «бычьим» фактором. В США же, если «Большая сделка» все-таки будет заключена или если восстановление экономики станет самодостаточным, фондовые рынки могут взлететь на 20 %. Я бы не хотел пропустить такое! С другой стороны, новый финансовый кризис может уронить S&P 500 на 20 %. Как бы вы инвестировали средства ваших клиентов и вашей собственной семьи в подобных условиях?

29 мая 2012 года

Потратив немало времени и денег на изучение Китая и динамики цен на нефть, я убедился, что на деле «никто ничего не знает» ни о том ни о другом. Оба вопроса невероятно сложные. «Это загадка, окутанная тайной, покрытой мраком неизвестности» – так Черчилль однажды описал Россию. Сформировалась плодородная почва для самопровозглашенных экспертов и мудрецов, которые вещают громко и с большой уверенностью, ссылаясь на таинственные источники инсайдерской информации и мудреные теории. Каждые несколько месяцев с немалым шумом выходят в свет новые книги о нефти и Китае, а их авторов интервьюирует Чарли Роуз, и отсюда можно вывести закономерность: «Чем больше книг и ученых трактатов публикуется по предмету, тем меньше их ценность». В общем избегайте их. Мировой рекорд по количеству пустой болтовни принадлежит книгам по инвестициям, и свою вину здесь признаю.

Теперь перехожу к несколько туманным заметкам по поводу нефти и цен на нее, которые сделал на основе умозрительных предположений. Ниже следует описание моей беседы с пожилым саудитом-аристократом. Он очень богат и, видимо, обладает связями, но не принадлежит к королевской семье. Его нельзя назвать претенциозным, и он не хвастался своими связями в высоких кругах. Во многом мой собеседник – «человек Давоса»: костюм с Сэвил-Роу[176], галстук от Hermes, обширная эрудиция, философский склад ума. Не он был инициатором беседы. Во время ланча я спросил его о перспективах Саудовской Аравии в следующие несколько лет – он был настроен пессимистично, отмечая проблемы инфляции и неполной занятости молодежи.

Таблица 9. Доказанные запасы нефти, млрд баррелей (2010 год)

Источники: EIA, Министерство энергетики США

«Но вы по-прежнему богаты и у вас есть нефть», – заметил я.

«Верно, но вы должны понимать наше геополитическое положение и уязвимость», – отвечал он мягко, но уверенно. «Два наших самых опасных врага – Ирак и Иран. Оба являются шиитскими государствами[177] и оба пытаются дестабилизировать арабский мир и наше королевство, финансируя терроризм. Все, что мы можем противопоставить им – наше богатство и нашу нефть. Их финансовое положение в настоящий момент непрочно, и потому они уязвимы. Их финансовые резервы много меньше, чем у нас, и они отчаянно нуждаются в деньгах для поддержки своих экономик. Правящий совет[178] решил, что в следующие два года у нас будет небольшое окно возможностей, чтобы разорить и ослабить их, обрушив цены на нефть. Ираку и Ирану нужно производить и продавать свою нефть по цене существенно выше 100 долларов за баррель. В следующие 24 месяца мы постепенно увеличим свою добычу, рассчитывая на то, что цена барреля нефти рухнет до 60 долларов. Aramco[179] наращивает производственные мощности, чтобы добывать существенно больше нефти. Имейте в виду, что Ирак, Россия и Ливия уже увеличивают свой экспорт, и Ирану с Венесуэлой также нужно продавать больше. Стратегические резервы в странах-потребителях по всему миру достигли максимальных уровней, и значительные запасы нефти хранятся в танкерах».

«Однако эти стратегические резервы и плавающие запасы относительно невелики», – возразил я.

«Верно, но они смогут покрыть наиболее насущные потребности, и не забывайте, что наши паруса надуваются ветром еще и благодаря проблемам Европы и слабости мировой экономики. В нормальной ситуации в условиях рецессии мы должны были бы уменьшить добычу, чтобы поддержать текущие цены. Вместо этого мы наводним нефтью слабый рынок, который уже страдает от несварения. Вам также нужно понять, что Кувейт и ОАЭ – с нами. Королевские семьи склонны действовать сообща».

«Как насчет ОПЕК? – спросил я. – Не сократят ли они добычу, чтобы сохранить цену выше 100 долларов за баррель?»

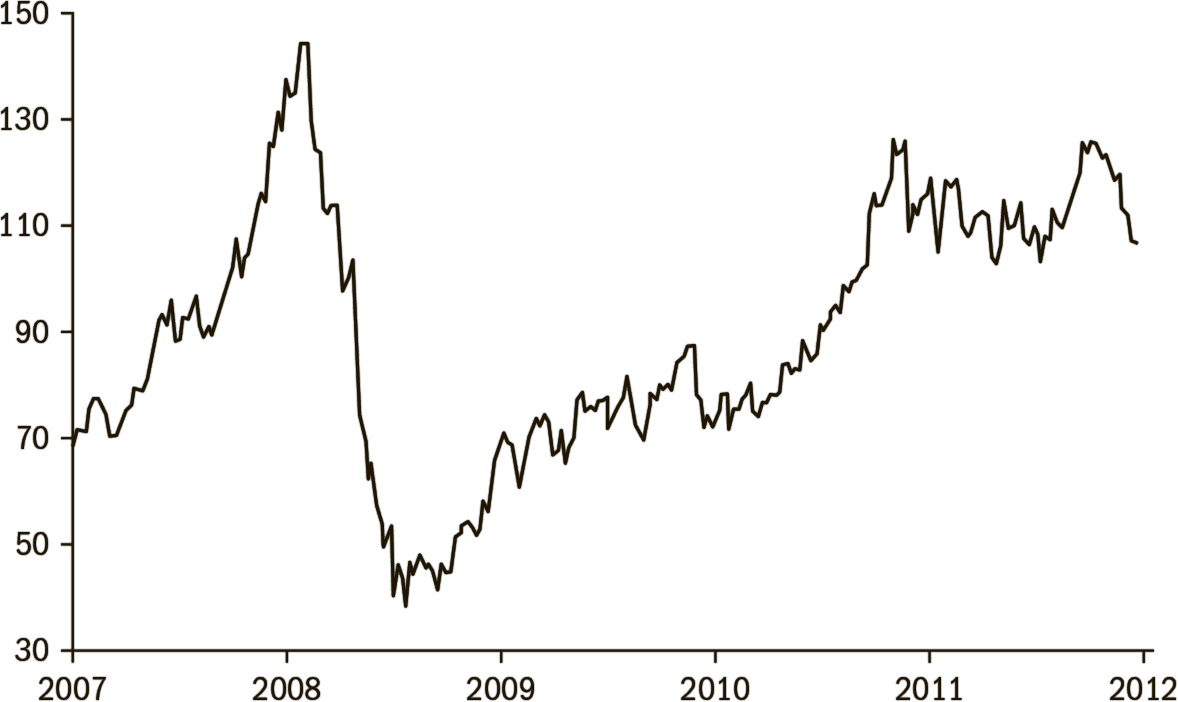

Рис. 21. ICE Futures: нефть марки Brent, 8 июня 2007 года – 25 мая 2012 года

Он рассмеялся: «Страны ОПЕК и другие всегда хитрят и не выбирают своих квот. Это потворствующие своим желаниям подростки, которые рассчитывают на то, что мы выступим в роли маховика». Далее он указал, что новым негативным фактором в нефтяном уравнении является природный газ, предложение которого растет благодаря технологии гидроразрыва пласта. «Природный газ никогда не был столь дешев по сравнению с нефтью, – подчеркнул мой собеседник. – В течение десяти лет, учитывая царящий сейчас режим экономии, в США и Европе электромобили и гибриды будут повсюду, а электроэнергия будет вырабатываться на природном газе. Что же касается китайцев, они задохнутся в загрязненном воздухе, если не перейдут на электричество».

Он сделал жест своими ухоженными руками. «Иногда я задумываюсь о том, сможем ли мы аккуратно стабилизировать цену на нефть на уровне 60 долларов за баррель. Так, в данный момент премия за риск из-за иранской угрозы в Ормузском проливе составляет, вероятно, 20 долларов. Не исключено, что в итоге нефть будет продаваться дешевле из-за спекулятивного дисконта (фактор электромобилей и т. д.). Возможно, по мере падения цены в условиях, когда США идут к самообеспеченности энергоносителями, спекулянты на сырьевых рынках переключатся на другие объекты: продажи будут порождать продажи. Мы можем потерять контроль, и цены могут упасть до 40–50 долларов за баррель. Ценовые войны обычно приносят более неприятные результаты, чем вы надеетесь, развязывая их. Не забывайте о том, что менее четырех лет назад фьючерсы на Brent полгода торговались в диапазоне 40–60 долларов».

«Не будет ли все это весьма болезненным для королевства? – спросил я. – Ведь, как вы говорили, среди вашей молодежи велика безработица, а численность незанятого и потенциально неспокойного населения растет очень быстро. Утверждается, что ваш бюджет станет дефицитным при 80 долларах за баррель. Как вы можете позволить себе такую стратегию?»

«Порог дефицита находится, скорее, на уровне 60–70 долларов, – ответил мой собеседник. – Мы располагаем громадными нефтяными и финансовыми резервами. Да, нужно будет пережить период дефицитов и в течение нескольких лет жить за счет накопленных запасов. Основное бремя ляжет на членов королевской семьи, но они, как кажется, понимают, что должно случиться. Они осознают недовольство населения, но мятежных настроений пока нет. Мы можем себе позволить сократить доходы на какое-то время. А Ирак с Ираном не могут: они будут сильно ограничены в деньгах и в куда меньшей степени склонны финансировать революции и смертников».

Верю ли я этому человеку? Возможно. Его рассуждения правдоподобны. Конечно, мне хотелось бы думать именно так, ведь сказанное им очень благоприятно для мировой экономики и рынков, хотя мои активы, имеющие отношение к топливно-энергетическому комплексу, в результате очень сильно пострадают (и негативный для них период может оказаться длительным). Мне кажется, мой собеседник верит в нарисованную им картину. На деле он весьма скептично оценивает перспективы Саудовской Аравии. По его мнению, из страны будут выведены крупные суммы инвестированных ранее средств[180].

Что может пойти не так? Израиль может атаковать Иран. Саудовская королевская семья может изменить свою точку зрения. Остальные страны ОПЕК могут сократить добычу. Иран может закрыть Ормузский пролив. Террористы могут повредить инфраструктуре добычи в Саудовской Аравии. Однако, если описанный план будет реализован и Саудовской Аравии удастся резко снизить цены на нефть, правила игры изменятся. Я считаю такие события благоприятными для мировой экономики, стран-импортеров и потребителей нефти, а также для глобальных фондовых рынков. Значительное понижение цен на нефть будет подобно громадному сокращению налогов, а именно в этом нуждается наш мир. Падение цен на нефть, впрочем, будет не слишком хорошей новостью для стран – экспортеров нефти, их политиков, для цен на сырье, для нефтяных компаний, нефтесервисного сектора и всех, кто имеет к ним отношение. Подобное событие будет также дефляционным. Я не знаю, что произойдет с ценами на другое сырье, альтернативные источники энергии и какими будут последствия для природного газа и нынешнего бума технологий гидроразрыва пласта. Неизбежно придет конец некоторым крупным компаниям.

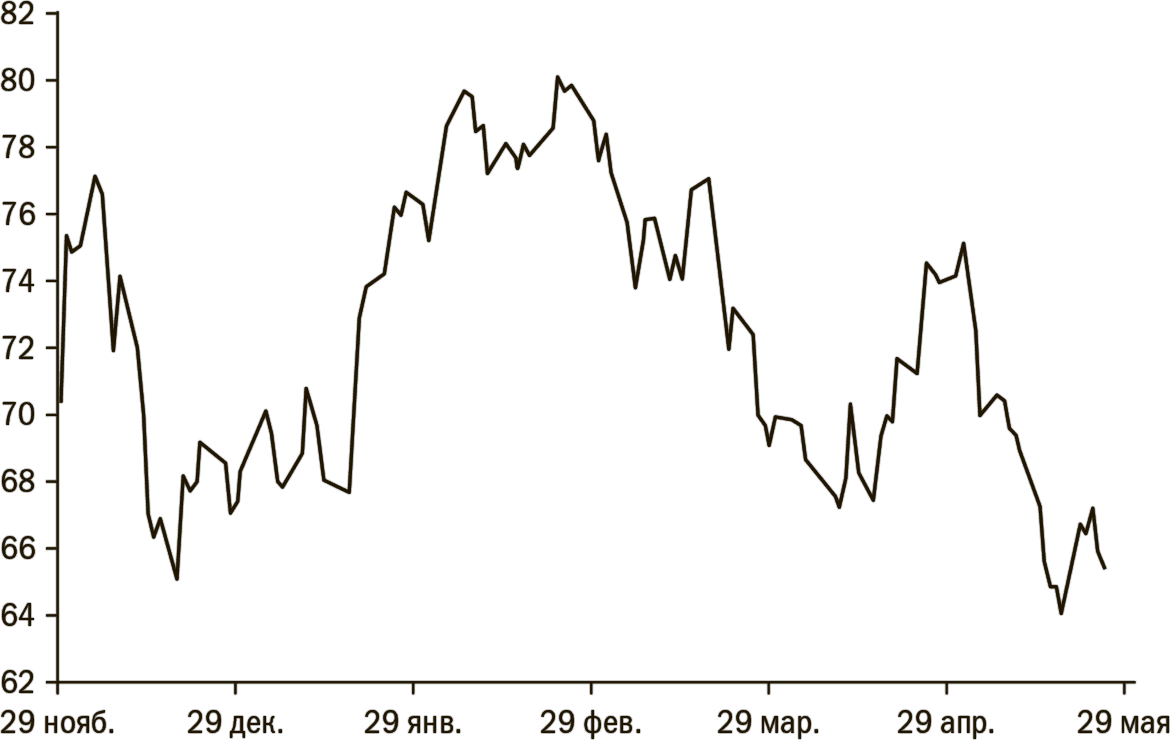

Имейте также в виду, что мой собеседник говорил о двухлетнем, а не о двухмесячном периоде. Если по каким-то причинам мировая экономика (США, Китай, Европа) почувствует себя лучше, цены на нефть начнут быстро расти. В настоящий момент нефть и акции нефтяных компаний – это рисковая ставка. А я понял одну истину: сделать правильные выводы и попытаться применить их на практике слишком рано – то же самое, что ошибиться. Так или иначе, стоит учитывать сказанное моим визави. Взгляните на график динамики цены акций когда-то великолепной Schlumberger. В то же время Саудовская Аравия весьма разумно хеджирует свои риски. На прошлой неделе был подписан контракт на три миллиарда долларов с British Aerospace[181] о поставке тренировочных самолетов, а также CMS[182] для новых истребителей, купленных Королевскими ВВС Саудовской Аравии. Истребители не защитят вас от смертников, но они, очевидно, могут быть полезны, чтобы предотвратить бомбардировку с самолетов «плохих парней» ваших нефтедобывающих мощностей или для «горячей» войны в Заливе.

Рис. 22. Динамика цены акций Schlumberger: 29 ноября 2011 года – 25 мая 2012 года

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Ситуация на рынке

Ситуация на рынке Процесс продажи или покупки подержанных машин все еще строится преимущественно на частной основе, а потому крайне хаотичен и криминализирован. Анализ выявил следующие тенденции:• стремительное увеличение парка автомобилей иностранного

Ситуация в мире

Ситуация в мире Почему же произошел кризис 2008 года? Для этого было несколько причин, рассмотрим их

Ситуация в России

Ситуация в России Несмотря на позитивную ситуацию в экономике РФ после выборов президента и притока иностранных инвестиций в страну, России не удалось избежать мирового финансового кризиса. Кроме того, из-за ряда событий последствия кризиса стали для нее особенно

Современная ситуация

Современная ситуация Сложно употреблять слово «современность» в отношении индустрии, которой не исполнилось в нашей стране и 20 лет, но посткризисная ситуация – это уже новая эпоха. Кризис во многом оздоровил банковскую систему. Прошли времена дармовых государственных

Ситуация 1

Ситуация 1 Убили президента / топ-менеджера /учредителя банка? Какими должны быть действия пресс-службы?Марина Горкина: Следует помнить, что вкладчика или любого другого клиента банка, в первую очередь, волнует благополучие его средств и оперативность банковских

Ситуация 2

Ситуация 2 На компанию «информационно наехали»: в одну из газет/ ТВ-передачу/ Интернет-портал «слили» ложную информацию. Что делать пресс-службе компании?Роман Масленников: Если телеканал или газета «серьезные», федеральный или мировой масштаб (Первый канал, Россия, НТВ,

Ситуация 3

Ситуация 3 VIP-клиент компании шумно и с треском разорился. Действия PR-дирекции?Марина Горкина: По сути деятельности, аудитор не принимает участие в управлении бизнесом своего клиента, он работает с той информацией и документами, которую предоставляет ему для оценки

Ситуация 4

Ситуация 4 В финансово-промышленном холдинге одна из компаний обанкротилась/разорилась/исчезла/лишилась лицензии. Что делать пресс-службе?Марина Горкина: Очевидно, что банкротство фирмы не случается в один день. Если пресс-служба холдинга ничего не знала о грядущем

Ситуация 5

Ситуация 5 Клиент обвиняет компанию в некачественно оказанных услугах. Действия пресс-службы?Марина Горкина: Если обвинения клиента еще НЕ приняли публичный характер, пресс-службе следует инициировать ряд публикаций демонстрирующих качество предоставляемых услуг. Это

Текущая ситуация

Текущая ситуация В последние годы объем производства и продаж пивоварни значительно вырос. Зачем это было нужно Августу Шафту? Ответ кроется в анализе точки безубыточности (по-английски – breakeven analysis).Подробнее об анализе безубыточности вы можете прочитать в литературе

Ситуация с видением перспектив

Ситуация с видением перспектив Американские правительства никогда специально не занимались структуризацией и реструктуризацией экономики, за исключением одного случая, когда экономику надо было перевести на военные рельсы, а потом снова вернуться к мирному варианту.

Хорошая ситуация

Хорошая ситуация Раньше я полагал, что руководителю не следует влезать во все мелочи работы высококлассного сотрудника. Когда я приобрел большой опыт и мог успешно передавать функции и полномочия, я осознал, что когда проходит новый сотрудник, то до тех пор, пока он не

Ситуация: приятная неожиданность

Ситуация: приятная неожиданность Я столкнулся с Гарри Шмидтом в VIP-зале аэропорта. Удивленный его отсутствующим видом, я поинтересовался, что случилось. Он даже не сразу расслышал мой вопрос и отреагировал лишь спустя несколько секунд, сказав, что ничего особенного. «Все

7.7. Безвыходная ситуация

7.7. Безвыходная ситуация Это ситуация (lock-in), в которой покупатель (или закупщик в нашем случае) вынужден сотрудничать с одним поставщиком из-за отсутствия альтернативы, наличия высоких затрат смены поставщика[203], либо неполноты контрактов. Подобные безвыходные

Работа: ситуация не безнадежна

Работа: ситуация не безнадежна Мы описали предназначение труда, а затем поговорили о том, что в этой сфере испортилось. Даже если нам удалось делать то, что мы хотели, в оптимальных рабочих условиях, нам часто кажется, что испорченность самой природы труда сильнее нас. «На