4.9. Общие заключительные положения

4.9. Общие заключительные положения

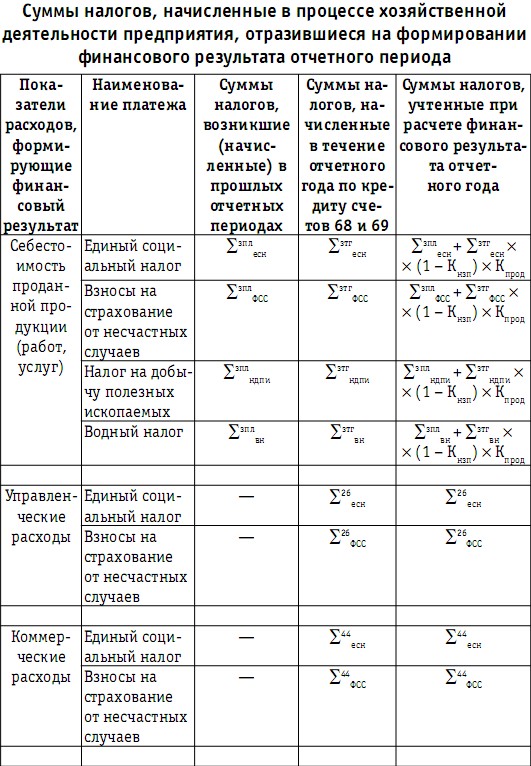

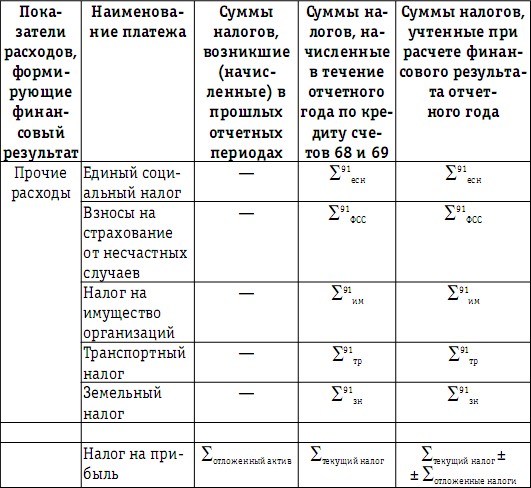

Проведенный анализ возникновения налоговых обязательств в хозяйственной деятельности предприятия позволяет представить весь комплекс налогов, налогоплательщиком которых потенциально является предприятие, используя общий режим налогообложения, в виде следующей таблицы (табл. 41).

Таблица 41

В табл. 41 представлены все группы расходов, формирующих финансовый результат предприятия в Отчете о прибылях и убытках: себестоимость проданной продукции (работ, услуг), коммерческие расходы, управленческие и прочие расходы. Каждый показатель расходов может включать суммы налогов, начисленных на соответствующие счета бухгалтерского учета в процессе хозяйственной деятельности. В табл. 41 для каждого показателя расходов приведен перечень потенциально возможных налогов, которые в соответствии с принятой российской практикой учета могут формировать данный показатель, то есть включаются в его состав.

Суммы налогов, начисленные в течение отчетного года и включенные в состав таких показателей расходов, как управленческие, коммерческие и прочие расходы, в полной сумме участвуют в формировании финансового результата этого отчетного года. Оценивая влияние налогов на финансовый результат, можно сопоставить суммы начисленных за год налогов с величиной соответствующих статей расходов, суммой полученного финансового результата в целом, а также с величиной выручки и прочих доходов.

Налог на прибыль, учтенный при расчете чистой прибыли (убытка) предприятия за прошедший год, является комплексным показателем. Применение методики отложенных налогов при формировании финансового результата не позволяет использовать для анализа налоговой нагрузки только сумму текущего налога на прибыль, исчисленного в налоговом учете. Сумма текущего налога (?текущийналог), равная величине возникших в отчетном году обязательств перед бюджетом по налогу на прибыль, должна быть скорректирована на отложенные налоги. Таким образом, показатель налога на прибыль, рассчитанный на базе текущего и отложенных налогов, сопоставим с финансовым результатом и может применяться для оценки налоговой нагрузки.

Суммы налогов, начисленные за год и включенные в состав вышеперечисленных статей расходов, будут сопоставимы с величиной каждого из этих показателей Отчета о прибылях и убытках за отчетный период.

Суммы налогов (?зтгесн, ?зтгФСС, ?зтгндпи, ?зтгвн), возникшие в отчетном году в процессе производства продукции (работ, услуг), отразятся на финансовом результате в составе себестоимости проданной продукции (работ, услуг). Однако налоговые обязательства по вышеперечисленным налогам, начисленные в течение отчетного года, могут быть только частично включены в расходы, формирующие финансовый результат. Соотношение между величиной начисленных в отчетном году обязательств и суммами налогов, учтенными при формировании финансового результата в себестоимости проданной продукции (работ, услуг), зависят от учетной политики и особенностей деятельности предприятия. Кроме того, через показатель себестоимости проданной продукции (работ, услуг) на финансовый результат отчетного периода оказывают влияние и налоги, начисленные в прошлых отчетных периодах. Себестоимость произведенной в прошлые годы продукции включает суммы начисленных налогов (?зплесн, ?зплФСС, ?зплндпи, ?зплвн). Но только после продажи данной продукции начисленные в процессе производства налоги отразятся на финансовом результате соответствующего отчетного периода. Таким образом, при оценке налоговой нагрузки налогоплательщикам следует учитывать, что показатель себестоимости проданной продукции (работ, услуг) включает:

– расходы в виде налогов, возникших в процессе производства в текущем отчетном году, но не в полной сумме начисленных обязательств, а в доле, приходящейся на проданную продукцию (работы, услуги);

– расходы в виде налогов, начисленных в прошлых отчетных периодах, которые учтены в себестоимости произведенной ранее продукции (работ, услуг), проданной только в течение текущего отчетного года.

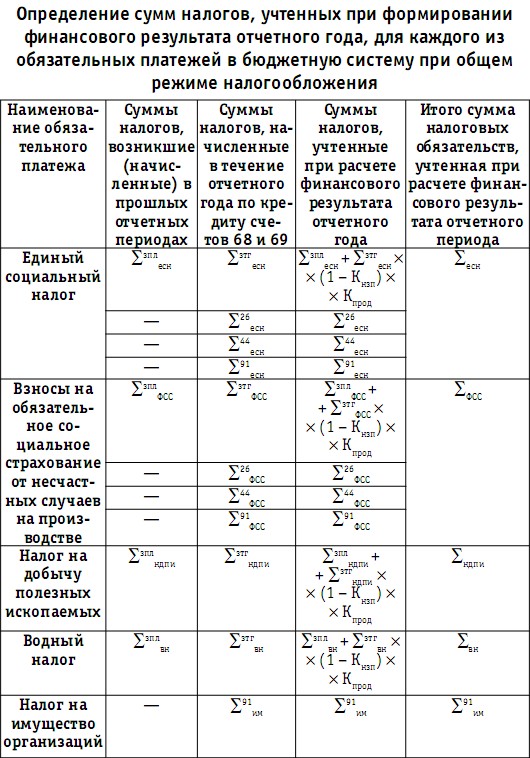

Вышеприведенную таблицу можно трансформировать таким образом, чтобы в ней содержалась информация по каждому из налогов, применяемых в рамках общего налогового режима (табл. 42).

Таблица 42

Информация, представленная в вышеприведенной таблице, позволяет увидеть, как соотносятся суммы начисленных за отчетный период отдельных налогов с величиной финансового результата данного года. Некоторые налоги отразятся в полной сумме налоговых обязательств, возникших в отчетном периоде и начисленных по кредиту счетов 68 и 69, на финансовом результате в качестве расходов. Сопоставив сумму возникших налоговых обязательств со статьями Отчета о прибылях и убытках, можно оценить влияние данного налога на эффективность деятельности предприятия в отчетном периоде.

Для оценки влияния единого социального налога, взносов на обязательное страхование от несчастных случаев на производстве, водного налога и налога на добычу полезных ископаемых необходимо произвести дополнительные расчеты для определения суммы данных налогов, учтенных в качестве расходов отчетного периода. Нельзя соотносить возникшие в отчетном периоде обязательства по каждому из вышеперечисленных налогов с величиной как отдельных статей доходов и расходов, так и финансового результата в целом. Данные величины не будут сопоставимы.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Раздел IV Уведомление, разрешение споров и заключительные положения

Раздел IV Уведомление, разрешение споров и заключительные положения Статья 9. Уведомление1. Эмитент (или юридическое лицо, указанное им) предоставляет средства, посредством которых держатель может круглосуточно уведомлять об утрате или краже его (ее) электронного

4.1.1. Общие положения

4.1.1. Общие положения Расходы работодателей на страхование своих сотрудников признаются для целей налогообложения прибыли в составе расходов на оплату труда. При этом согласно п. 16 ст. 255 НК РФ уменьшать налоговую базу по налогу на прибыль могут только следующие расходы:–

4.2.1. Общие положения

4.2.1. Общие положения В соответствии с подпунктом 7 п. 1 ст. 238 НК РФ обложению единым социальным налогом не подлежат:– суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому организацией в порядке, установленном законодательством

4.5.1. Общие положения

4.5.1. Общие положения При исчислении налога на доходы физических лиц организациям и индивидуальным предпринимателям следует руководствоваться ст. 213 НК РФ, согласно п. 3 которой в налоговую базу по вышеуказанному налогу не включаются суммы страховых взносов, вносимых

Глава V. Заключительные положения

Глава V. Заключительные положения Статья 34. Страхование иностранных граждан, лиц без гражданства и иностранных юридических лиц на территории Российской Федерации Иностранные граждане, лица без гражданства и иностранные юридические лица на территории Российской

1.1. Общие положения

1.1. Общие положения В соответствии со ст. 99 ГК РФ и ст. 2 Федерального закона от 26.12.1995 № 208ФЗ «Об акционерных обществах» (далее – Закон об акционерных обществах) акционерным обществом признается коммерческая организация, уставный капитал которой разделен на определенное

1.2.1. Общие положения

1.2.1. Общие положения В соответствии с п. 67 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29.07.1998 № 34н (далее – Положение по ведению бухгалтерского учета) в бухгалтерском балансе

1.3.1. Общие положения

1.3.1. Общие положения Порядок увеличения уставного капитала акционерных обществ установлен ст. 28 Закона об акционерных обществах.Уставный капитал общества может быть увеличен путем увеличения номинальной стоимости акций или размещения дополнительных акций.Увеличение

Глава IV Заключительные положения

Глава IV Заключительные положения Статья 18. Ответственность за нарушения законодательства Российской Федерации о бухгалтерском учетеРуководители организаций и другие лица, ответственные за организацию и ведение бухгалтерского учета, в случае уклонения от ведения

I Общие положения

I Общие положения 1. Настоящее Положение устанавливает правила формирования (выбора или разработки) и раскрытия учетной политики организаций, являющихся юридическими лицами по законодательству Российской Федерации (за исключением кредитных организаций и

I Общие положения

I Общие положения 1. Настоящее Положение устанавливает особенности порядка формирования в бухгалтерском учете и раскрытия в бухгалтерской отчетности информации о доходах, расходах и финансовых результатах организациями (за исключением кредитных организаций и

13. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

13. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ 13.1. Все изменения и дополнения к настоящему Договору будут оформляться в письменной форме.13.2. Если какое-либо из положений настоящего Договора утратит силу вследствие изменений в законодательстве или иных причин, то это не будет являться

Глава VI. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

Глава VI. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ Статья 59. Введение в действие настоящего Федерального закона1. Настоящий Федеральный закон вводится в действие с 1 марта 1998 года.2. С момента введения в действие настоящего Федерального закона правовые акты, действующие на территории

2.6. Заключительные положения

2.6. Заключительные положения В этой главе были выявлены различия и схожие черты в практике госзакупок, а также проведен анализ основных аспектов эффективного дизайна закупок.Наши исследования показали, что закупочные институты следуют различным стратегиям.

3.3. Заключительные положения

3.3. Заключительные положения Выбор между централизованными и децентрализованными закупочными системами стал в последнее время важной темой для обсуждения в частных компаниях, государственных органах и международных организациях. Основными аргументами в пользу

Глава IX. Заключительные положения

Глава IX. Заключительные положения Статья 20. Ответственность за нарушение законодательства Российской Федерации о туристской деятельностиНарушение законодательства Российской Федерации о туристской деятельности влечет за собой ответственность в соответствии с