1.2. Совокупность налоговых режимов и условия их применения, предусмотренные налоговым законодательством Российской Федерации

1.2. Совокупность налоговых режимов и условия их применения, предусмотренные налоговым законодательством Российской Федерации

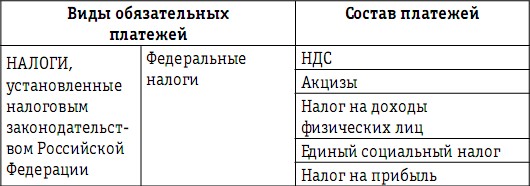

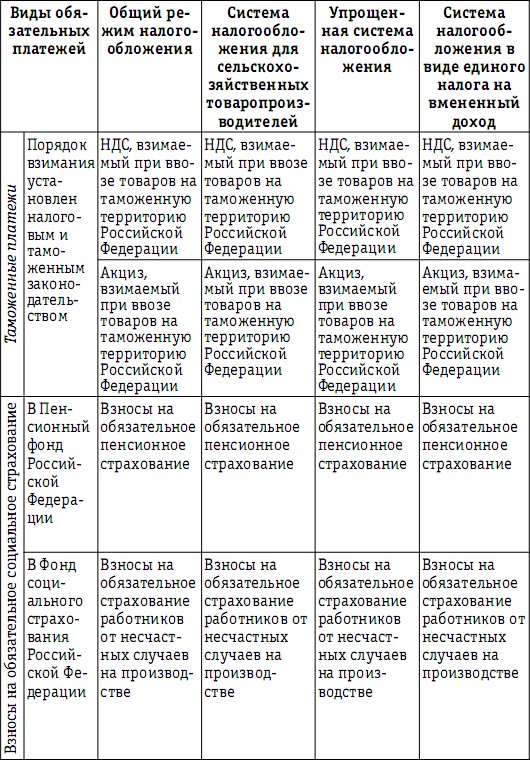

При определении налоговой нагрузки предприятия должен быть установлен состав налогового поля, то есть те обязательные платежи, уплачиваемые предприятием в бюджетную систему страны, которые следует включать в расчет.

В соответствии со ст. 10 Бюджетного кодекса Российской Федерации в структуру бюджетной системы Российской Федерации входят:

– федеральный бюджет и бюджеты государственных внебюджетных фондов Российской Федерации;

– бюджеты субъектов Российской Федерации и бюджеты территориальных государственных внебюджетных фондов;

– местные бюджеты, в том числе бюджеты муниципальных районов, бюджеты городских округов, бюджеты внутригородских муниципальных образований городов федерального значения Москвы и Санкт-Петербурга;

– бюджеты городских и сельских поселений. Для целей методики расчета налоговой нагрузки под единым

наименованием «обязательные платежи в бюджетную систему Российской Федерации» понимаются налоговые и таможенные платежи, взносы на обязательное социальное страхование (табл. 1).

Таблица 1

Перечень обязательных платежей, принимаемых в расчет

при исчислении налоговой нагрузки предприятия

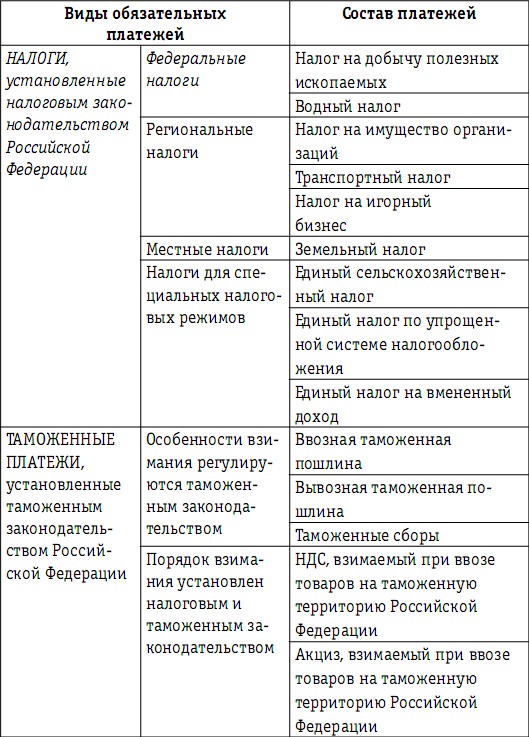

Налоговым законодательством Российской Федерации предусмотрены два вида обязательных платежей – налоги и сборы, перечни каждого из видов платежей, применяемых на территории Российской Федерации, порядок их исчисления и уплаты.

Налог определяется как обязательный, индивидуально безвозмездный платеж, взимаемый с организаций и физических лиц в форме отчуждения принадлежащих им на праве собственности, хозяйственного ведения или оперативного управления денежных средств в целях финансового обеспечения деятельности государства и (или) муниципальных образований.

В отличие от налога, уплата сбора является одним из условий совершения государственными органами, органами местного самоуправления, иными уполномоченными органами и должностными лицами юридически значимых действий в отношении плательщика, включая предоставление определенных прав или выдачу разрешений (лицензий). Налоговым законодательством Российской Федерации установлены два вида сборов: сбор за пользование объектами животного мира и пользование объектами водных биологических ресурсов и государственная пошлина.

Определения сборов, содержащиеся в соответствующих главах части второй НК РФ, точно соответствуют их общему определению. Государственная пошлина взимается при обращении лиц в государственные органы, органы местного самоуправления, иные органы и (или) к должностным лицам за совершением в отношении этих лиц юридически значимых действий, предусмотренных НК РФ. Сбор за пользование объектами животного мира и водных биологических ресурсов уплачивается при получении соответствующей лицензии (разрешения) на пользование объектами животного мира на территории Российской Федерации, на пользование объектами водных биологических ресурсов во внутренних водах, в территориальном море, на континентальном шельфе Российской Федерации и в исключительной экономической зоне Российской Федерации, а также в Азовском, Каспийском, Баренцевом морях и в районе архипелага Шпицберген.

Сборы можно рассматривать как «оплату» услуг государственных органов, оказываемых плательщику сбора в случае необходимости обращения к ним, поэтому при расчете налоговой нагрузки по предлагаемой методике из обязательных платежей, регулируемых налоговым законодательством, в расчет принимаются только налоги.

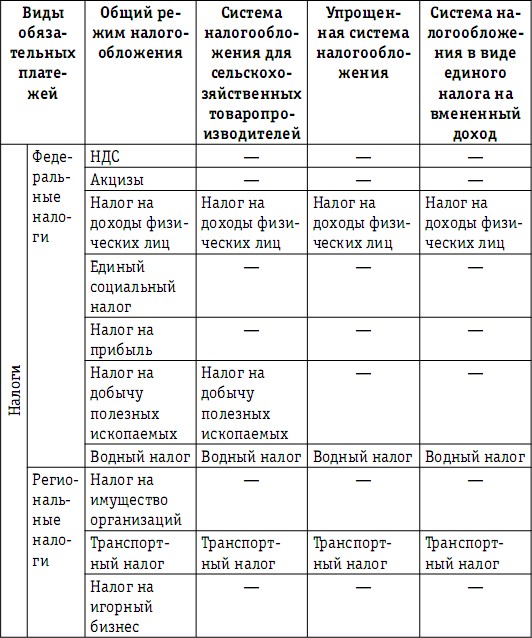

На сегодняшний день, кроме налогов и сборов, предприятия как участники системы социального страхования, имеющей всеобщий, обязательный характер, осуществляют платежи на обязательное социальное страхование, которые в соответствии с Федеральным законом от 16.07.1999 № 165-ФЗ «Об основах обязательного социального страхования» называются страховыми взносами, в том числе:

– взносами на обязательное пенсионное страхование, порядок уплаты которых установлен Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации»;

– взносами на обязательное социальное страхование работников от несчастных случаев на производстве, регулируемые Федеральным законом от 24.07.1998 № 125-ФЗ «Об обязательном социальном страховании от несчастных случаев на производстве и профессиональных заболеваний».

Одним из принципов построения системы социального страхования в Российской Федерации является обязательность уплаты взносов предприятиями, которые выступают в качестве страхователей.

В соответствии со ст. 3 Таможенного кодекса Российской Федерации (ТК РФ) установлен перечень и условия взимания обязательных платежей в связи с операциями перемещения товаров через таможенную границу Российской Федерации. При регулировании отношений по установлению, введению и взиманию таможенных платежей таможенное законодательство Российской Федерации применяется в части, не урегулированной законодательством Российской Федерации о налогах и сборах. К таможенным платежам относятся (ст. 318 ТК РФ) ввозная и вывозная таможенные пошлины, НДС и акциз, взимаемые при ввозе товаров на таможенную территорию Российской Федерации, таможенные сборы. В соответствии с Законом РФ от 21.05.1993 № 5003-1 «О таможенном тарифе» таможенный тариф – это свод ставок таможенных пошлин (таможенного тарифа), применяемых к товарам, перемещаемым через таможенную границу Российской Федерации и систематизированным в соответствии с Товарной номенклатурой внешнеэкономической деятельности.

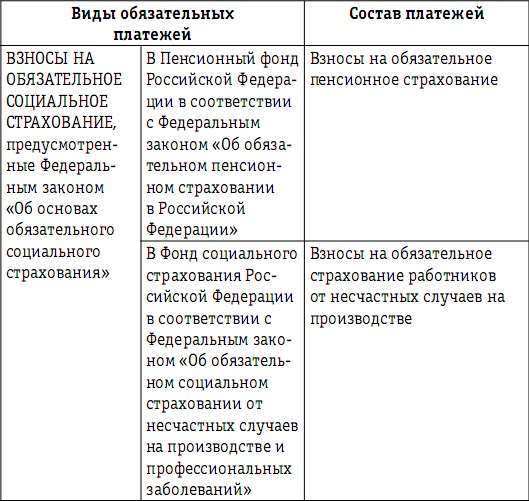

Однако для расчета налоговой нагрузки недостаточно иметь только перечень обязательных платежей, которые взимаются на территории Российской Федерации. Процесс налогообложения предприятий осуществляется в рамках отдельных налоговых режимов, каждый из которых характеризуется своим «набором» обязательных платежей (см. табл. 1). Таким образом, можно говорить о расчете налоговой нагрузки только в рамках отдельных налоговых режимов. Определим понятие «налоговый режим» как совокупность обязательных платежей в бюджет и внебюджетные фонды, которые предприятие обязано платить по конкретному виду деятельности или по всей хозяйственной деятельности.

В Российской Федерации применяются общий режим налогообложения и специальные режимы.

Под общим режимом будем понимать совокупность всех установленных в Российской Федерации налогов, обязанность по уплате которых возникает, изменяется и прекращается при наличии оснований, установленных законодательством о налогах и сборах. При этом лица, на которых НК РФ возложена обязанность уплачивать налоги и/или сборы, признаются налогоплательщиками. Возникновение обязанности по уплате налога законодательством о налогах и сборах связывается с наличием у налогоплательщика объекта налогообложения, который устанавливается для каждого налога как самостоятельный объект налогообложения.

Наряду с общим режимом налогообложения в Российской Федерации установлены специальные налоговые режимы, для которых НК РФ определен порядок их введения в действие и порядок применения. Специальные налоговые режимы, в отличие от общего режима, предусматривают:

– полное освобождение от уплаты налогов или особый порядок определения элементов налогообложения для отдельных федеральных, региональных и местных налогов и сборов;

– введение для отдельных режимов специальных федеральных налогов, которые должны рассматриваться как единый платеж, заменяющий ряд налоговых платежей, применяемых при общем режиме налогообложения.

В табл. 2 приведены сравнительные перечни обязательных платежей для различных налоговых режимов.

Таблица 2

Перечень обязательных платежей, принимаемых в расчет при исчислении налоговой нагрузки предприятия

Каждый налоговый режим может быть охарактеризован рядом признаков:

– виды деятельности, для которых данный налоговый режим предназначен (или виды деятельности, для которых исключается его применение);

– условие обязательного или альтернативного применения;

– критерии, описывающие предназначение данного налогового режима и ограничения по его применению;

– состав обязательных платежей (налогов, сборов, страховых взносов), уплачиваемых в рамках каждого налогового режима;

– «совместимость» данного налогового режима с иными налоговыми режимами в хозяйственной деятельности предприятия, то есть возможность применения нескольких налоговых режимов.

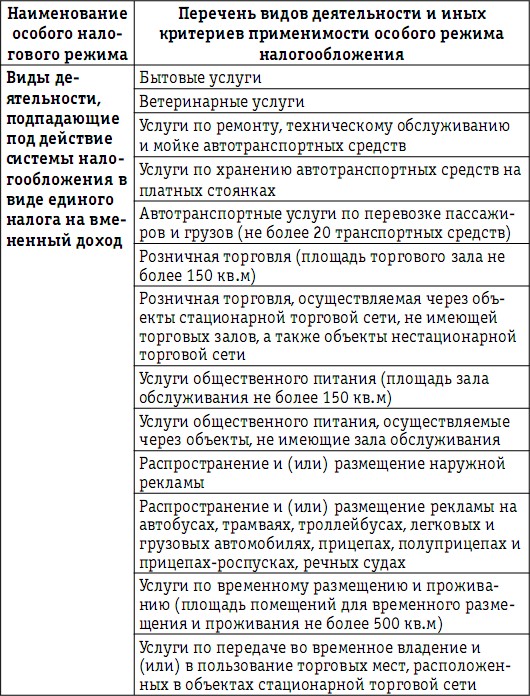

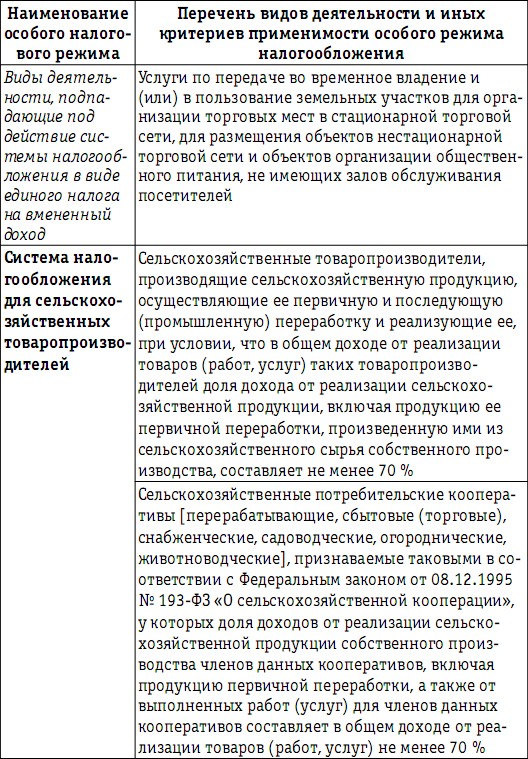

Вышеприведенные признаки означают, что тот или иной режим устанавливает особые условия налогообложения для конкретных видов деятельности или хозяйствующих субъектов, что определяется задачами экономической политики страны (табл. 3). Понятие «сфера деятельности» практически равнозначно понятию «отрасль деятельности» и включает отдельные виды деятельности. Формально перечень видов деятельности для всех отраслей Российской Федерации содержится в постановлении Госстандарта России от 06.11.2001 № 454-ст «О принятии и введении в действие ОКВЭД» в виде Общероссийского классификатора видов экономической деятельности ОК 029-2001.

Примерами таких видов деятельности в Российской Федерации являются производство сельскохозяйственной продукции и сфера бытового обслуживания населения, существование и развитие которых требует мер государственной поддержки.

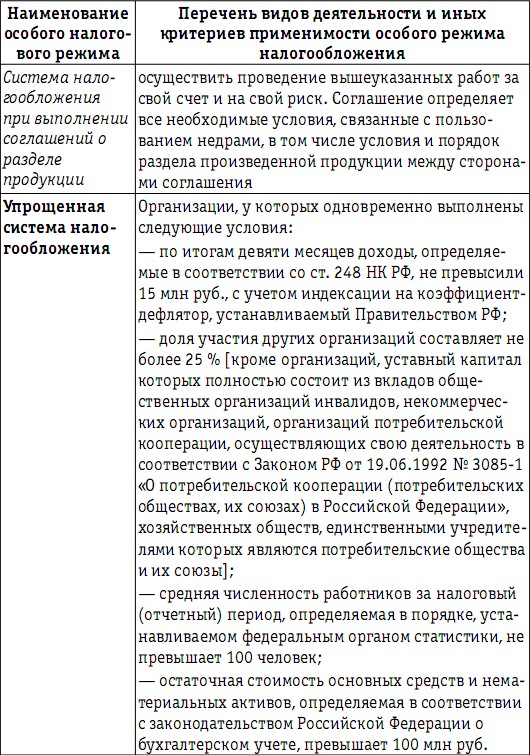

Таблица 3

Перечень видов деятельности и показателей

хозяйственной деятельности, определяющих возможности применения предприятием особых налоговых режимов

Среди хозяйствующих субъектов особые режимы налогообложения обычно устанавливаются для так называемых малых предприятий. Российское налоговое законодательство не использует понятия «малое предприятие», но предусматривает целый перечень количественных критериев, выделяющих группу предприятий с небольшими объемами деятельности. В числе таких критериев НК РФ использует численность работников, стоимость основных средств, объем выручки, размеры помещений, используемых для ведения коммерческой деятельности, и т. д. Ограничения, установленные налоговым законодательством на предприятия при выборе налогового режима, приводятся в табл. 4.

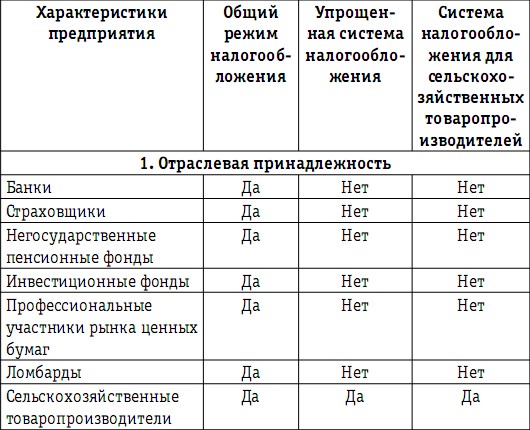

Таблица 4

Ограничения, налагаемые налоговым законодательством на применение особых налоговых режимов предприятиями

Кроме того, важным для каждого режима является условие обязательного или альтернативного применения того или иного режима налогообложения, означающее наличие или отсутствие у конкретного предприятия права выбора использовать этот налоговый режим или отказаться от его использования. Так, режим в форме единого налога на вмененный доход обязателен к применению для тех видов деятельности, перечень которых на территории соответствующего муниципального образования установлен местным законодательством. Предприятия, деятельность которых поименована в данном перечне, обязаны перейти на уплату единого налога на вмененный доход в случае соответствия его деятельности установленным количественным критериям. Например, количественный критерий установлен (ст. 346.26 НК РФ) для оказания автотранспортных услуг по перевозке пассажиров и грузов как количество автотранспортных средств, предназначенных для оказания таких услуг (не более 20). Для розничной торговли, осуществляемой через магазины и павильоны, количественным критерием является площадь торгового зала, которая не должна быть более 150 кв. м по каждому объекту организации торговли. Для деятельности по оказанию услуг по временному размещению и проживанию количественным критерием является площадь объекта предоставления данных услуг, где общая площадь спальных помещений должна быть не более 500 кв. м, и т. д.

Иной подход предусмотрен для упрощенной системы налогообложения или единого сельскохозяйственного налога, когда предприятие имеет право по собственному желанию перейти на использование данных режимов налогообложения при соответствии требуемым критериям. Например, в соответствии со ст. 346.1 НК РФ организации, являющиеся сельскохозяйственными товаропроизводителями, вправе добровольно перейти на уплату единого сельскохозяйственного налога. Однако сельскохозяйственными товаропроизводителями признаются (ст. 346.2 НК РФ) организации, производящие, перерабатывающие и реализующие сельскохозяйственную продукцию, при условии, что доля дохода от реализации произведенной ими сельскохозяйственной продукции составляет не менее 70 %. При этом не имеют права переходить на уплату единого сельскохозяйственного налога организации, имеющие филиалы и (или) представительства, занимающиеся производством подакцизных товаров, осуществляющие предпринимательскую деятельность в сфере игорного бизнеса, а также бюджетные учреждения.

Переход предприятия на упрощенную систему налогообложения также является добровольным, если по итогам девяти месяцев предыдущего года доходы не превысили предельного размера 15 млн руб. с учетом индексации на коэффициент-дефлятор (ст. 346.12 НК РФ). Кроме того, в качестве критериев установлен предельный размер численности работников – не более 100 человек, остаточная стоимость основных средств и нематериальных активов – не более 100 млн руб., предельная доля участия других организаций в уставном капитале – не более 25 %. Не имеют права применять упрощенную систему налогообложения организации, имеющие филиалы и (или) представительства, банки, страховщики, негосударственные пенсионные фонды, инвестиционные фонды, профессиональные участники рынка ценных бумаг, ломбарды, организации, занимающиеся производством подакцизных товаров, игорным бизнесом.

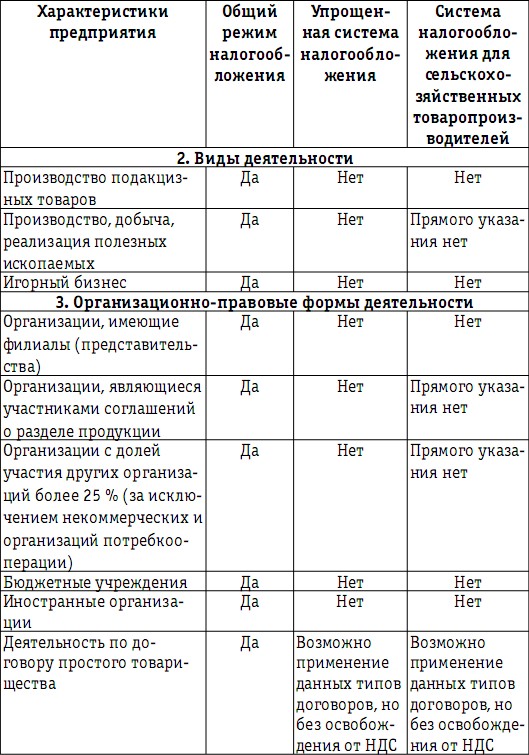

При расчете налоговой нагрузки необходимо учитывать «совместимость» данного режима с иными налоговыми режимами в хозяйственной деятельности предприятии, то есть возможность применения нескольких налоговых режимов. Например, ст. 346.12 НК РФ установлено, что невозможно использование упрощенной системы налогообложения организациями, являющимися участниками соглашений о разделе продукции, а также переведенными на уплату единого сельскохозяйственного налога. Таким образом, три особых налоговых режима: система налогообложения для сельскохозяйственных товаропроизводителей, упрощенная система налогообложения и система налогообложения при выполнении соглашений о разделе продукции – являются несовместимыми для одного предприятия. Кроме того, упрощенная система налогообложения и система налогообложения для сельскохозяйственных товаропроизводителей являются альтернативными для общего режима налогообложения, то есть организация самостоятельно может выбрать один из трех режимов налогообложения при условии соответствия требуемым критериям.

Система налогообложения при выполнении соглашения о разделе продукции совместима с общим режимом налогообложения. Специальный режим в виде единого налога на вмененный доход совместим в рамках хозяйственной деятельности предприятия с каждым из трех альтернативных режимов – общим, упрощенной системой налогообложения и системой налогообложения для сельскохозяйственных товаропроизводителей. Организации, обязанные перейти на уплату единого налога на вмененный доход по одному или нескольким видам предпринимательской деятельности, вправе применять упрощенную систему налогообложения в отношении иных осуществляемых ими видов предпринимательской деятельности. В аналогичном порядке согласно ст. 346.2 НК РФ организации, обязанные перейти на уплату единого налога на вмененный доход по одному или нескольким видам предпринимательской деятельности, вправе перейти на уплату единого сельскохозяйственного налога в отношении иных осуществляемых ими видов предпринимательской деятельности. При этом налогоплательщики, осуществляющие наряду с предпринимательской деятельностью, подлежащей обложению единым налогом, иные виды предпринимательской деятельности, исчисляют и уплачивают налоги и сборы в отношении данных видов деятельности в соответствии с иными режимами налогообложения, предусмотренными НК РФ.

При этом предприятие может применять систему налогообложения в виде единого налога на вмененный доход в качестве самостоятельного режима, если он законодательно установлен для вида деятельности или видов деятельности, которые осуществляются предприятием.

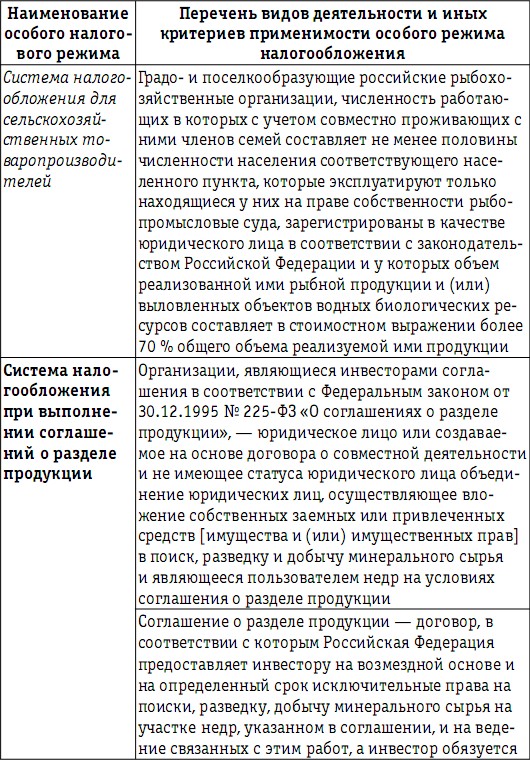

Таким образом, все налоговые режимы можно разбить на две группы: самостоятельные и дополнительные (табл. 5). Всего в российской налоговой системе можно выделить четыре самостоятельных налоговых режима:

– общий режим налогообложения;

– система налогообложения для сельскохозяйственных товаропроизводителей;

– упрощенная система налогообложения;

– система налогообложения в виде единого налога на вмененный доход.

Таблица 5

Налоговые режимы Российской Федерации и их совмещение в хозяйственной деятельности предприятия

Среди самостоятельных режимов есть три альтернативных режима: общий режим, упрощенная система и система налогообложения для сельскохозяйственных товаропроизводителей. Предприятие обязано выбрать один из них в качестве основного по собственному усмотрению. При этом общий режим налогообложения применяется по умолчанию, а о выборе упрощенной системы или системы налогообложения для сельскохозяйственных товаропроизводителей предприятие сообщает в налоговые органы в заявительном порядке. Безусловно, налоговые режимы являются альтернативными, если предприятие соответствует критериям, установленным для системы налогообложения для сельскохозяйственных товаропроизводителей и упрощенной системы налогообложения. В противном случае, общий режим налогообложения является безальтернативным и единым для такого предприятия.

Налог на вмененный доход является безальтернативным налоговым режимом.

Таким образом, характеристика налоговых режимов – «совместимость» данного налогового режима с иными налоговыми режимами в хозяйственной деятельности предприятия, то есть возможность применения нескольких налоговых режимов, связана с наличием нескольких видов деятельности, осуществляемых предприятием.

В основе организации системы налогообложения в Российской Федерации лежит понятие «вид деятельности». Данное понятие не определено налоговым законодательством, однако существующие налоговые режимы применяются в соответствии с определенными видами деятельности предприятий. Налоговым законодательством для отдельных видов деятельности могут быть предусмотрены особенности исчисления налоговых баз, отдельные ставки налогов, льготы, возможности (ограничения) применения отдельных налоговых режимов. В этих случаях в рамках хозяйственной деятельности предприятия требуется обособление в учете данных видов деятельности. Иногда ведение отдельного учета является обязательным требованием налогового законодательства. Это необходимо как для получения отдельных источников информации для расчета налоговых баз, сумм налога и формирования налоговой отчетности, так и для целей контроля за правильностью исчисления налоговых обязательств.

В соответствии с нормами налогового законодательства при осуществлении нескольких видов предпринимательской деятельности, подлежащих налогообложению в рамках разных налоговых режимов, учет показателей, необходимых для исчисления налогов, ведется раздельнопокаждомувидудеятельности. Налогоплательщики обязаны вести раздельный учет имущества, обязательств и хозяйственных операций в отношении каждого вида предпринимательской деятельности, подпадающих под разные налоговые режимы. Именно вид хозяйственной деятельности для предприятия является средством получения (зарабатывания) прибыли и основой для налогового анализа и планирования. Под отдельным (чистым) видомдеятельностидля целей настоящего издания понимается процесс от создания и до реализации конкретного вида товаров, работ, услуг в рамках определенной технологической цепочки, требующей применения определенной совокупности экономических ресурсов. Осуществленный предприятием вид деятельности имеет цикличный характер – от приобретения необходимых экономических ресурсов до реализации потребителям произведенных товаров, выполненных работ, оказанных услуг.

Рассмотрим понятие отдельного (чистого) вида деятельности на примере 1.

Пример 1.

Мебельная фабрика, основным видом деятельности которой является производство и реализация корпусной мебели, закупает в качестве основного сырья необработанные доски. На фабрике имеется вспомогательное производство-специальный цех, занимающийся обработкой закупленного сырья до состояния полуфабриката-материала, пригодного для создания мебели. Пройдя обработку в цехе, полуфабрикаты складируются и с течением времени используются в основном производстве. Деятельность данного вспомогательного производства должна рассматриваться только как часть или звено основного вида деятельности-производства мебели, формирующего финансовый результат фабрики. На фабрике так же имеется еще одно вспомогательное производство-транспортный цех, основная цель создания которого-доставка мебели покупателям. Однако одновременно фабрика использует имеющиеся транспортные средства для оказания услуг по перевозке сторонним организациям. Такимо бразом, на фабрике, кроме производства и продажи мебели, осуществляется другой вид деятельности-оказание транспортных услуг, который, также как и основной виддеятельности, участвует в формировании финансового результата. При этом фабрика применяет общий режим налогообложения по деятельности, связанной с производством мебели, но транспортные услуги облагаются в соответствии с требованием налогового законодательства единым налогом на вмененный доход. Для применения различных налоговых режимов в рамках одного предприятия должен быть организован раздельный учет всех операций, имеющихотношениеккаждомуизвидовдеятельности. При этом потребность в раздельном учете возникает уже на стадии приобретения ресурсов, когда различны условия признания НДС, предъявленного поставщиками, для двух рассматриваемых видов деятельности фабрики.

Вид деятельности является связующим элементом между системой налогообложения и системой бухгалтерского учета хозяйственной деятельности предприятия. Каждое предприятие ведет хозяйственную деятельность, которую можно назвать совокупной хозяйственной деятельностью, направленной на достижение целей, ради которых создавалось предприятие, – получение прибыли для коммерческих предприятий или решение определенных задач некоммерческого характера. Цели создания предприятия определяют и его организационно-правовую форму, сферу ведения хозяйственной деятельности, которая предполагает определенную отраслевую ориентацию хозяйственной деятельности предприятия.

С точки зрения бухгалтерского учета как системы сбора и обобщения информации о хозяйственной деятельности предприятия отдельный (чистый) вид деятельности может быть представлен как некоторая совокупность хозяйственных операций – записей в регистрах бухгалтерского учета, которую можно выделить из всего комплекса зарегистрированных в бухгалтерском учете хозяйственных операций предприятия отчетного периода. Важным критерием для идентификации отдельного (чистого) вида деятельности в бухгалтерском учете является «вклад» в формирование финансового результата отчетного периода.

Если условия налогообложения различны для видов деятельности, составляющих в совокупности хозяйственную деятельность предприятия, налоговая нагрузка должна рассчитываться для каждого вида деятельности отдельно, то есть для «чистого» вида деятельности. В этом случае налоговое поле будет определяться для каждого вида деятельности отдельно и соответственно будет рассчитываться влияние обязательных платежей, возникших в результате ведения данного вида деятельности, на финансовые результаты предприятия и его денежный поток. В этом случае возникают понятия «налоговаянагрузкадлякаждогочистого видадеятельности» и «совокупнаяналоговаянагрузкапредприятия». Совокупная налоговая нагрузка предприятия (ННпредприятия) определяется как обобщение данных о налоговой нагрузке (ННчд1, ННчд2, …ННчдN) по отдельным чистым видам деятельности.

ННпредприятия = {ННчд1, ННчд2, …ННчдN}

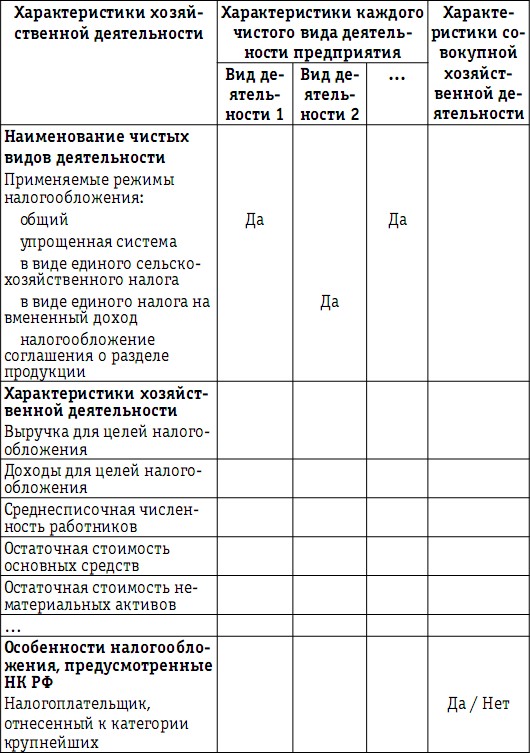

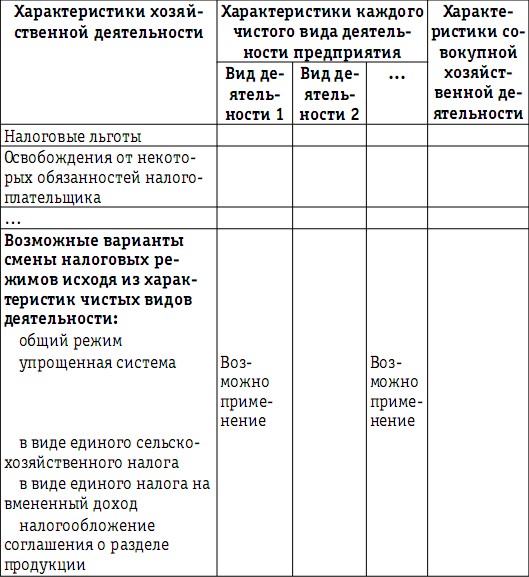

Таким образом, для анализа налоговой нагрузки предприятия должны быть установлены особенности его хозяйственной деятельности (например, как это представлено в табл. 6), в число которых включаются отраслевая принадлежность, виды и организационно-правовые формы и масштабы деятельности (основные критерии в бухгалтерском учете и для целей налогообложения), а также должно быть определено, имеются ли особенности налогообложения каждого чистого вида деятельности и реализуются ли эти особенности в рамках одного налогового режима или применяются несколько режимов налогообложения.

Таблица 6

Анализ особенностей хозяйственной деятельности предприятия

Данные характеристики позволят провести анализ комплекса налогов, уплачиваемых предприятием, во-первых, на предмет правильности и полноты соблюдения законодательных норм, во-вторых, на предмет оптимальности существующей налоговой нагрузки данного предприятия. Информация об основных характеристиках хозяйственной деятельности, имеющих значение для целей налогообложения, позволит сделать вывод о возможности изменения существующей налоговой нагрузки предприятия за счет использования возможностей учетной политики при общем режиме налогообложения, перехода к использованию иного налогового режима или сочетания режимов для отдельных видов деятельности в совокупной хозяйственной деятельности предприятия.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

4.2.9. Оплата труда, выплата пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации

4.2.9. Оплата труда, выплата пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации На основании пп. 6 п. 1 ст. 346.16 Налогового кодекса РФ налогоплательщики, применяющие УСН, при определении налоговой базы учитывают расходы на

8.9.3. Особенности применения счетов-фактур налоговым агентом при аренде государственного и муниципального имущества

8.9.3. Особенности применения счетов-фактур налоговым агентом при аренде государственного и муниципального имущества Согласно п. 1 ст. 169 НК РФ счет-фактура является документом, служащим основанием для принятия предъявленных сумм НДС к вычету или возмещению.Согласно ст. 172

Статья 8. Медицинское страхование граждан Российской Федерации за границей и иностранных граждан на территории Российской Федерации (в ред. Закона РФ от 02.04.1993 № 4741-1)

Статья 8. Медицинское страхование граждан Российской Федерации за границей и иностранных граждан на территории Российской Федерации (в ред. Закона РФ от 02.04.1993 № 4741-1) Медицинское страхование граждан Российской Федерации, находящихся за рубежом, осуществляется на основе

1.5. Уведомление Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации и фондов обязательного медицинского страхования о создании филиала

1.5. Уведомление Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации и фондов обязательного медицинского страхования о создании филиала В соответствии с п. 8 ст. 243 НК РФ обособленные подразделения, имеющие отдельный баланс,

Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации

Статья 208. Доходы от источников в Российской Федерации и доходы от источников за пределами Российской Федерации 1. Для целей настоящей главы к доходам от источников в Российской Федерации относятся:1) дивиденды и проценты, полученные от российской организации, а также

Постановление Пленума ВАС РФ от 14.02.2008 № 14 О внесении дополнений в постановление Пленума Высшего Арбитражного Суда Российской Федерации от 12.03.2007 № 17 “О применении Арбитражного процессуального кодекса Российской Федерации при пересмотре вступивших в законную силу судебных актов по вновь от

Постановление Пленума ВАС РФ от 14.02.2008 № 14 О внесении дополнений в постановление Пленума Высшего Арбитражного Суда Российской Федерации от 12.03.2007 № 17 “О применении Арбитражного процессуального кодекса Российской Федерации при пересмотре вступивших в законную силу

<...> Статья 172. Порядок применения налоговых вычетов

<...> Статья 172. Порядок применения налоговых вычетов 1. Налоговые вычеты, предусмотренные статьей 171 настоящего Кодекса, производятся на основании счетов-фактур, выставленных продавцами при приобретении налогоплательщиком товаров (работ, услуг), имущественных прав,

41. Машиностроение в Российской Федерации

41. Машиностроение в Российской Федерации Машиностроение является одной из ведущих отраслей экономики России, состоящих из большого количества подотраслей и производства.В России в последние годы ситуация в машиностроительном комплексе является кризисной.В России

45. Недра Российской Федерации

45. Недра Российской Федерации В соответствии с Законом о недрах (в ред. федеральных законов от 15.04.2006 г. № 49–ФЗ) недра являются частью земной коры, расположенной ниже почвенного слоя, а при его отсутствии – ниже земной поверхности и дна водоемов и водотоков,

Приложение 14 СВИДЕТЕЛЬСТВО о постановке на учет российской организации в налоговом органе по месту нахождения на территории Российской Федерации

Приложение 14 СВИДЕТЕЛЬСТВО о постановке на учет российской организации в налоговом органе по месту нахождения на территории Российской

Приложение 21 УВЕДОМЛЕНИЕ о регистрации юридического лица в территориальном органе Пенсионного фонда Российской Федерации по месту нахождения на территории Российской Федерации

Приложение 21 УВЕДОМЛЕНИЕ о регистрации юридического лица в территориальном органе Пенсионного фонда Российской Федерации по месту нахождения на территории Российской

2.3. Совмещение использования специальных налоговых режимов

2.3. Совмещение использования специальных налоговых режимов Организации и индивидуальные предприниматели, переведенные в соответствии с главой 26.3 Налогового Кодекса РФ на уплату единого налога на вмененный доход для отдельных видов деятельности по одному или

5.23. Суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах;

5.23. Суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах; Состав расходов в виде сумм налогов и сборов, фактически уплаченных в соответствии с законодательством о налогах и сборах, определяется в статьях 12, 13, 14, 15

Глава 11. Использование специальных налоговых режимов

Глава 11. Использование специальных налоговых режимов Крупные торговые организации работают на общей системе налогообложения. Однако при выполнении определенных условий более мелкие предприятия могут использовать специальные режимы налогообложения – упрощенную

3.4. Количественная оценка и периодичность возникновения и применения налоговых вычетов

3.4. Количественная оценка и периодичность возникновения и применения налоговых вычетов 3.4.1. НДС как потенциальный налоговый вычет При исчислении НДС суммы налоговых вычетов определяются только в соответствии с данными регистров налогового учета – книг покупок. При

7. Оптимизация налогов субъектами специальных налоговых режимов

7. Оптимизация налогов субъектами специальных налоговых режимов Сегодня в России действуют два режима налогообложения хозяйствующих субъектов:1. Общепринятая система (общий режим) налогообложения, при которой налогоплательщики обязаны уплачивать все налоги и сборы,