4.2.9. Оплата труда, выплата пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации

4.2.9. Оплата труда, выплата пособий по временной нетрудоспособности в соответствии с законодательством Российской Федерации

На основании пп. 6 п. 1 ст. 346.16 Налогового кодекса РФ налогоплательщики, применяющие УСН, при определении налоговой базы учитывают расходы на оплату труда и выплату пособий по временной нетрудоспособности по правилам ст. 255 Налогового кодекса РФ. К таким расходам относятся любые начисления работникам, предусмотренные законами РФ, трудовыми или коллективными договорами, учитываются они в момент погашения задолженности.

Некоторые затраты, связанные с выплатами работникам, независимо от того, оговорены ли они в трудовом и коллективном договорах, не уменьшают сумму доходов для исчисления налоговой базы по налогу при УСН – это, например, материальная помощь на социальные потребности (п. 23 ст. 270 НК РФ) или оплата дополнительных (сверх предусмотренных законодательством) отпусков. Здесь необходимо помнить о том, что любые расходы, не имеющие отношения к производственному процессу, не учитываются в расходах.

Это касается оплаты путевок на лечение и отдых работников, товаров для их личного потребления. Кроме того, в п. 21 ст. 270 НК РФ предусмотрено, что при определении налоговой базы не учитываются расходы на любые виды вознаграждений, предоставляемых руководству или работникам помимо вознаграждений, выплачиваемых на основании трудовых договоров (контрактов).

Еще одно важное замечание касается выплаты премий работникам – согласно п. 2 ст. 255 Налогового кодекса РФ, расходами на оплату труда признаются начисления стимулирующего характера, в том числе премии за производственные результаты, надбавки к тарифным ставкам и окладам за профессиональное мастерство, высокие достижения в труде и иные подобные показатели. Поэтому, чтобы учесть расходы по выплате премий работникам для уменьшения налогооблагаемой базы, необходимо разработать и утвердить Положение о премировании работников, а в заключенных с работниками трудовых договорах обязательно дать ссылки на него. В расходах никак не могут оказаться премии, выплачиваемые к праздничным дням, юбилеям, по иным, не связанным с производственными показателями поводам, – таково мнение финансового ведомства.

Перед выдачей заработной платы работникам из нее производятся удержания НДФЛ, а также иные – например, возмещение вреда или алименты по исполнительным листам. Суммы исчисленного, удержанного и перечисленного в бюджет НДФЛ для налогоплательщика-организации, применяющего упрощенную систему с объектом налогообложения «доходы, уменьшенные на величину расходов», допускается включить в расходы на оплату труда в соответствии с пп. 6 п. 1 ст. 346.16 Налогового кодекса РФ. Также в составе этих расходов могут учитываться и суммы прочих удержаний из заработной платы физических лиц.[33]

Дело в том, что, выплачивая зарплату работникам, организации-работодатели погашают свои обязательства, которые рассчитываются при начислении заработной платы в полной сумме, а все удержания из заработной платы работников производятся на следующем этапе и связаны с работодателем лишь как с источником выплаты.

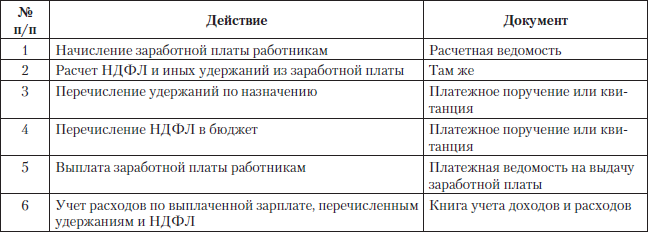

Поэтому алгоритм действий «упрощенца» при расчете и выдаче заработной платы должен быть следующим (табл. 4.2):

Таблица 4.2

С 1 января 2011 г. пособия по временной нетрудоспособности работникам работодателей, применяющих УСН, возмещаются в следующем порядке: за первые три дня нетрудоспособности пособие платит работодатель, за все остальные дни пособие в полном объеме возмещается за счет ФСС РФ на основании ст. 3 Федерального закона № 255-ФЗ от 29.12.2006 г. «Об обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством». В расходы на оплату труда у работодателя-«упрощенца» входят только пособия за первые три дня.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

11.8. ПОСОБИЕ ПО ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ

11.8. ПОСОБИЕ ПО ВРЕМЕННОЙ НЕТРУДОСПОСОБНОСТИ Трудовое законодательство гарантирует работнику выплату работодателем пособия в случае его временной нетрудоспособности (ст. 183 ТК РФ). Следовательно, работодатель не может без достаточных на то оснований отказать работнику

Налогообложение пособий по временной нетрудоспособности

Налогообложение пособий по временной нетрудоспособности Порядок учета зависит от выбранного объекта

Статья 8. Медицинское страхование граждан Российской Федерации за границей и иностранных граждан на территории Российской Федерации (в ред. Закона РФ от 02.04.1993 № 4741-1)

Статья 8. Медицинское страхование граждан Российской Федерации за границей и иностранных граждан на территории Российской Федерации (в ред. Закона РФ от 02.04.1993 № 4741-1) Медицинское страхование граждан Российской Федерации, находящихся за рубежом, осуществляется на основе

2. Пособия по временной нетрудоспособности

2. Пособия по временной нетрудоспособности 2.1. Общие положенияВ случае временной нетрудоспособности работника организация-работодатель выплачивает ему пособие по временной нетрудоспособности.Правила назначения, исчисления и выплаты пособий по временной

1.4.2. Уменьшение уставного капитала в соответствии с законодательством

1.4.2. Уменьшение уставного капитала в соответствии с законодательством Согласно п. 4 ст. 35 Закона об акционерных обществах если по окончании второго и каждого последующего финансового года в соответствии с годовым бухгалтерским балансом, предложенным для утверждения

1.5. Уведомление Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации и фондов обязательного медицинского страхования о создании филиала

1.5. Уведомление Пенсионного фонда Российской Федерации, Фонда социального страхования Российской Федерации и фондов обязательного медицинского страхования о создании филиала В соответствии с п. 8 ст. 243 НК РФ обособленные подразделения, имеющие отдельный баланс,

Глава 18 Выплата пенсий гражданам, выезжающим (выехавшим) на постоянное жительство за пределы Российской Федерации

Глава 18 Выплата пенсий гражданам, выезжающим (выехавшим) на постоянное жительство за пределы Российской Федерации Порядок назначения и сроки выплаты пенсий гражданам, выезжающим на постоянное жительство за пределы Российской Федерации, регулируются несколькими

Пособие по временной нетрудоспособности

Пособие по временной нетрудоспособности На случай временной нетрудоспособности вследствие заболевания или травмы (за исключением несчастных случаев на производстве и профессиональных заболеваний) выплачивается застрахованному:? за рабочие дни (часы), приходящиеся а

Пособия по временной нетрудоспособности

Пособия по временной нетрудоспособности Работодатель обязан делать своим работникам начисления, не связанные непосредственно с их трудовой деятельностью. Это, в частности, начисления по временной нетрудоспособности. Факт временной нетрудоспособности подтверждается

Глава 9. Бухгалтерский учет операций по начислению и выплате пособий по временной нетрудоспособности

Глава 9. Бухгалтерский учет операций по начислению и выплате пособий по временной нетрудоспособности Начисление пособия по беременности и родам отражается в бухгалтерском учете, в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности

Пособие по временной нетрудоспособности

Пособие по временной нетрудоспособности В п. 3 ст. 1 Федерального закона № 180-ФЗ сказано, что пособие по временной нетрудоспособности сотруднику, пострадавшему в результате несчастного случая на производстве, рассчитывают в соответствии с порядком, который определен

Приложение 21 УВЕДОМЛЕНИЕ о регистрации юридического лица в территориальном органе Пенсионного фонда Российской Федерации по месту нахождения на территории Российской Федерации

Приложение 21 УВЕДОМЛЕНИЕ о регистрации юридического лица в территориальном органе Пенсионного фонда Российской Федерации по месту нахождения на территории Российской

5.7. Расходы на оплату труда, выплату пособий по временной нетрудоспособности

5.7. Расходы на оплату труда, выплату пособий по временной нетрудоспособности В статье 255 Налогового Кодекса РФ описан перечень и порядок признания расходов на оплату труда.В расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и

5.23. Суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах;

5.23. Суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах; Состав расходов в виде сумм налогов и сборов, фактически уплаченных в соответствии с законодательством о налогах и сборах, определяется в статьях 12, 13, 14, 15

2.9.1. Пособие по временной нетрудоспособности

2.9.1. Пособие по временной нетрудоспособности Гарантии работнику при временной нетрудоспособности предусмотрены ст. 183 ТК РФ. В частности, данной статьей предусмотрено, что при временной нетрудоспособности работодатель выплачивает работнику пособие по временной

1.2. Совокупность налоговых режимов и условия их применения, предусмотренные налоговым законодательством Российской Федерации

1.2. Совокупность налоговых режимов и условия их применения, предусмотренные налоговым законодательством Российской Федерации При определении налоговой нагрузки предприятия должен быть установлен состав налогового поля, то есть те обязательные платежи, уплачиваемые