5.5. Показатели эффективности корпоративного налогового планирования

5.5. Показатели эффективности корпоративного налогового планирования

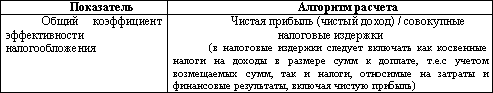

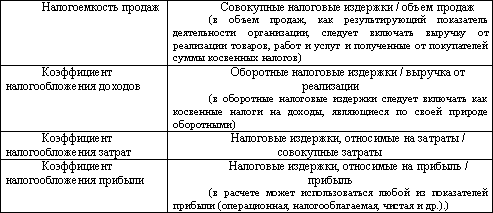

Эффективность налогового планирования определяется с помощью ряда коэффициентов, общая схема расчета которых предусматривает отношение совокупности налоговых издержек или отдельных составляющих к объему продаж, себестоимости или прибыли. Показатели могут рассчитываться как в долях единицы, так и в процентах. Совокупность показателей эффективности налогового планирования приведена в табл. 5.

Таблица 5

Показатели эффективности корпоративного налогового планирования[53]

Однако в силу особенностей отечественной хозяйственной среды, сформулированных ранее, невозможно привести рекомендуемые значения всех коэффициентов. Оценка эффективности возможна лишь на основе динамических расчетов, позволяющих выявить тенденции для каждой конкретной организации. Вместе с тем в отношении показателя «налогоемкость продаж» существует следующая оценочная шкала:

· если значение показателя составляет не более 20 %, то налоговое планирование может быть ограничено рамками четкого ведения бухгалтерского учета и внутреннего документооборота, использованием прямых льгот и самообразованием главного бухгалтера;

· в интервале 20–45 % налоговое планирование должно стать частью общего финансового управления и контроля, для чего требуется привлечение специально подготовленного персонала или участие внешних налоговых консультантов (аудиторов);

· в интервале 45–70 % налоговое планирование должно стать важнейшим элементом стратегического планирования, необходимы обязательный налоговый анализ и экспертиза организационных, юридических и финансовых мероприятий и инноваций, вероятнее всего потребуется сотрудничество с профессиональными налоговыми консультантами, а также юристами, специализирующимися в области налогообложения и налогового права;

· если показатель превышает 70 %, вряд ли бизнес целесообразен в дальнейшем[54].

Очень важное значение в налоговом планировании и в целом в корпоративном налоговом менеджменте играет полученный результат, т. е. эффективность какой-либо оптимизации величины налогов.

Чистый финансовый результат предприятия можно выразить формулой[55]:

ЧФ = В – З – Нп – Нс – Нпр,

где: ЧФ – чистый финансовый результат; В – выручка (включая внереализационные доходы) без НДС; З – все затраты предприятия, кроме налогов; Нп – налог на прибыль; Нс – налоги, относимые на издержки (себестоимость или финансовые результаты); Нпр – прочие налоги, выплачиваемые из чистой прибыли.

Обозначив ставку налога на прибыль (в процентах) Сп, можно выразить сумму налога на прибыль следующей формулой:

Нп = Сп х (В – З – Нс),

В таком случае, можно преобразовать формулу чистого финансового результата:

ЧФ = В – З – Сп х (В – З – Нс) – Нс – Нпр.

Выделим более жирным шрифтом чистый финансовый результат предприятия до оптимизации:

ЧФ = В – З – Сп х (В – З – Нс) – Нс – Нпр.

При этом курсивом выделим результат после оптимизации:

В – З – Сп х (В – З – Нс) – Нс – Нпр.

Тогда, можно рассчитать эффект (экономию) от оптимизации будет:

Э = ЧФ – ЧФ = В – В – З + З – Нп х (В – В – З + З – Нс + Нс) – Нс + Нс – Нпр + Нпр.

Поскольку выручка до и после оптимизации одинакова (В=В), то

Э = – З + З – Нп х (– З + З – Нс + Нс) – Нс + Нс – Нпр + Нпр.

Эта формула позволяет оценить эффект от оптимизации налогов. При этом эффективность оптимизации зависит не столько от самого налога, сколько от финансового состояния предприятия в целом, от его финансового результата.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1.3. Стадии налогового планирования

1.3. Стадии налогового планирования Налоговое планирование можно подразделить на несколько стадий.1. Первая стадия представляет собой принятие решения о наиболее выгодном с налоговой точки зрения месте нахождения организации, ее руководящих органов, основных

17. Показатели эффективности банка

17. Показатели эффективности банка На основании состава банковских ресурсов можно произвести их группировку на базе ряда отчетных балансов и, рассчитав удельный вес каждой группы и подгруппы, оценить изменение структуры ресурсов. Одной из главных целей

Глава 10. Снижение налоговой нагрузки посредством налогового планирования

Глава 10. Снижение налоговой нагрузки посредством налогового планирования Одной из существенных статей расходов предприятия является уплата обязательных налогов. Естественным желанием любого предпринимателя является сведение этих платежей к минимуму. При этом

Глава 2. Показатели эффективности

Глава 2. Показатели эффективности Как правильно измерить эффективность процесса Любой план по самосовершенствованию и любая программа, состоящая из 12 шагов, начинаются словами «прежде чем решить проблему, признайтесь себе в том, что она существует». Так давайте

Показатели эффективности

Показатели эффективности Данные цифры не взяты «с потолка», данные получены за счет многолетних исследований и замеров.Объект, выставленный в рекламу, «создает» поток звонков, среди звонящих есть: агенты, покупатели, и покупатели, которые одновременно что-то

6.1. Содержание государственного налогового планирования

6.1. Содержание государственного налогового планирования Государственное налоговое планирование призвано обеспечить выполнение установленных законом количественных и качественных показателей в процессе текущего исполнения по налогам бюджетов и внебюджетных фондов

6.3. Методы государственного налогового планирования и прогнозирования

6.3. Методы государственного налогового планирования и прогнозирования В связи с тем, что в реальности невозможно разделить на отдельные этапы прогнозирование и планирование, т. к. это взаимосвязанные и взаимодополняющие процессы, то не представляется строго

Глава 3. Основы корпоративного налогового менеджмента

Глава 3. Основы корпоративного налогового менеджмента 1. Содержание и элементы корпоративного налогового менеджмента Налоговые платежи составляют весомую долю в финансовых потоках организаций. Зачастую от грамотного, профессионального решения, принятого с учетом

1. Содержание и элементы корпоративного налогового менеджмента

1. Содержание и элементы корпоративного налогового менеджмента Налоговые платежи составляют весомую долю в финансовых потоках организаций. Зачастую от грамотного, профессионального решения, принятого с учетом налоговых последствий, зависит судьба бизнеса,

2. Понятие минимизации налоговых платежей, оптимизации налогов и налогового планирования

2. Понятие минимизации налоговых платежей, оптимизации налогов и налогового планирования В учебной и другой специальной литературе зачастую ставят знак равенства между такими понятиями корпоративного налогового менеджмента как минимизация налоговых платежей,

4. Оптимизация налогов организациями в рамках корпоративного налогового менеджмента

4. Оптимизация налогов организациями в рамках корпоративного налогового менеджмента 4.1. Способы оптимизации налогов Способы налоговой оптимизации разнообразны по своей природе. Среди наиболее популярных методов оптимизации налогов специалисты обычно выделяют: метод

5.1. Содержание корпоративного налогового планирования и прогнозирования

5.1. Содержание корпоративного налогового планирования и прогнозирования Современная организация налогового планирования на российских предприятиях, помимо своей узкопрактической направленности на снижение налоговых поступлений, отличается чрезмерно высокой ролью

5.2. Классификация и виды корпоративного налогового планирования

5.2. Классификация и виды корпоративного налогового планирования Говоря о классификации налогового планирования, необходимо иметь в виду, во-первых, логику и структуру построения цепочки наилучших способов достижения поставленных целей, во-вторых, временные рамки, с

5.3. Принципы корпоративного налогового планирования

5.3. Принципы корпоративного налогового планирования Существует достаточно большое количество различных вариантов принципов налогового планирования. Здесь представлены наиболее грамотно отражающие налоговое планирование идеи, начала.Налоговое планирование на

5.4. Этапы корпоративного налогового планирования

5.4. Этапы корпоративного налогового планирования Налоговое планирование – неразрывная часть общеэкономического планирования, а значит, работа в области налогового планирования должна состоять из тех же этапов, которые находят свое отражения в процессе составления

5.6. Методы корпоративного налогового планирования и прогнозирования

5.6. Методы корпоративного налогового планирования и прогнозирования На практике для обеспечения оптимального сочетания и использования налоговых схем используются ситуационный, численные балансовые методы и метод определения финансовых потоков предприятия в