Резкий рост потребительского долга

Резкий рост потребительского долга

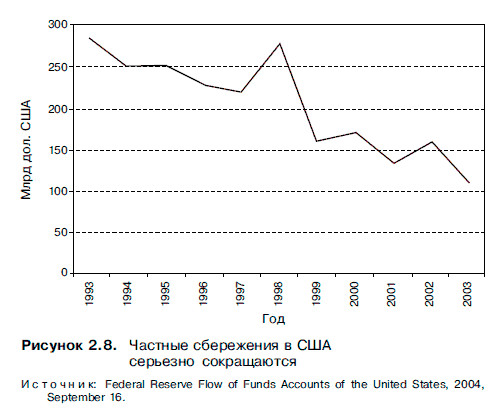

Потребительский долг на Западе, особенно в США и Великобритании, увеличился до безумных размеров. К сожалению, экономика США находится в предельной зависимости от американских потребителей, расходы которых составляют около 70 % ВВП. В третьем квартале 2004 г. потребительские расходы достигли 89 % реального ВВП США! Поскольку личные сбережения упали до рекордно низкого уровня, будущее экономики, построенной на задолженности, которую невозможно поддерживать, вызывает еще большую тревогу (рис. 2.8).

В Японии противоположная проблема: нормы сбережения велики, а потребительские расходы малы. Но последние несколько лет показали, что у американских потребителей нет никаких сложностей с расходованием денег, полученных в долг. Несомненно, когда потребители истощат доступные им источники денежных средств, экономика США вступит в тяжелый период. Есть признаки того, что эти трудности уже начались.

Из-за легкости использования кредитных карт при покупке товаров, особенно при покупках под влиянием импульса, многие из нас тратят неизбежно больше, нежели тратили бы, расплачиваясь наличными. В результате значительное количество потребителей расходуют больше, чем зарабатывают, и поддерживают на своих карточках баланс, который постоянно колеблется от положительного до отрицательного. В действительности 42 % американцев вносят лишь минимальные платежи по счетам, обеспечивающим их кредитные карты, а то и вовсе не делают таких платежей{27}, что опять-таки предвещает беду, поскольку процентные ставки растут и минимальные суммы платежей возрастают.

Благодаря так называемому рынку рефинансирования, суть которого заключается в том, что имеющие заложенные дома люди рефинансируют эти залоги, продлевая или изменяя условия ипотечных договоров для того, чтобы воспользоваться более низкими процентными ставками и ростом цен на жилье, потребители могут извлекать деньги из своих домов. За последние несколько лет рынок рефинансирования обеспечил значительную часть роста потребительских расходов в США и представляет опасные материальные обязательства, обременяющие экономику США. Он разбух до гигантских размеров: в 2003 г. домовладельцы вывели 138 млрд дол. наличными за счет рефинансирования своих закладных.

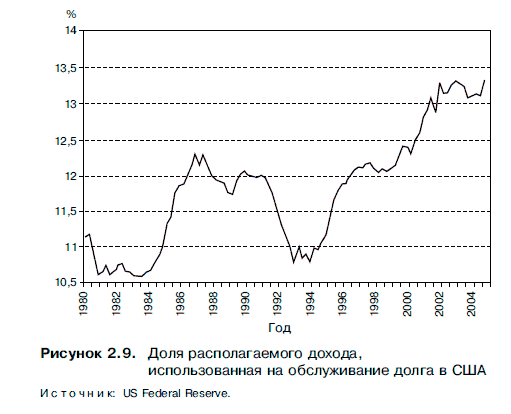

И все же, несмотря на эту накачку семейных бюджетов денежными средствами (которые могли бы быть использованы для погашения других долгов вроде долгов по кредитным картам), американцы ведут себя безответственно. По данным Федеральной резервной системы США, американские семьи тратят более 13 % своего располагаемого дохода на обслуживание долгов, которые, в свою очередь, уже превышают 100 % их располагаемого дохода. На рисунке 2.9 показано, что обслуживание долга достигло рекордных высот – как можно заметить, последний пик соответствующих расходов составлял примерно 12,25 %, и это имело место непосредственно перед обвалом 1987 г.

Для погашения такого долга, особенно долга по кредитным картам, потребуется жизнь нескольких поколений. Несмотря на то что Федеральная резервная система удерживает ставки банковских кредитов на почти рекордно низком уровне, процентные ставки по счетам, обеспечивающим кредитные карты, достигают ростовщических величин и обычно равны 18–20 %.

Правительство США раздувает пламя потребления и провоцирует людей тратить, тратить и тратить. Сначала потребители получают вычеты из налогов, затем их побуждают рефинансировать залоги домов (и извлекать выгоду из низких процентных ставок) в целях получения средств для расходов, хотя рефинансирование залогов снизилось до 80 % от максимальных величин. Представляется, что потребители исчерпали все возможности заполучить новые средства для расходов.

Отчасти ответственность за проблему потребительского долга можно возложить даже на корпорации, которые предлагают потребителям чрезвычайно привлекательные финансовые условия приобретения автомобилей и других товаров массового потребления и зачастую соблазняют покупателей нулевым процентом по кредиту без выплаты первого взноса. В условиях дефляции такие условия означают, что ежемесячные платежи вносить все труднее.

Собственно говоря, именно введение потребительского кредита и продаж в рассрочку немало поспособствовало кризису 1929 г. и последовавшей Великой депрессии. Бесстрастный наблюдатель не сможет не заметить жутких параллелей между прошлым и сегодняшним днем.

Почему мы уделяем столь пристальное внимание американским потребителям? Причина проста. Они не только обеспечивают 70 % ВВП США; на их долю приходится 21 % мирового ВВП.

Для того чтобы затормозить нарастание долга, необходимо одно из двух: увеличение либо процентных ставок, либо безработицы. Возможно также параллельное протекание данных процессов. Это грозит бедой должникам и экономикам стран, которые зависят от экспорта своей продукции в США. Даже если процентные ставки останутся низкими, дефляционная среда, характеризующаяся неопределенностью и растущей безработицей, будет все более усложнять обслуживание долгов.

И напоследок – душераздирающие статистические подробности: каждые 19 секунд кто-нибудь из американцев заявляет 10 о несостоятельности{28}.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Рост чистого долга государств и физических лиц

Рост чистого долга государств и физических лиц В 2011 году накопления правительств и физических лиц росли быстрее их долгов. Это привело к соответствующему уменьшению доходов компаний.Данные об объеме долга и накоплений некоммерческого сектора представлены в таблице

Пример 10. Между организациями было подписано соглашение о прощении долга. Бухгалтерией организации сумма прощенного долга учтена в составе внереализационных расходов

Пример 10. Между организациями было подписано соглашение о прощении долга. Бухгалтерией организации сумма прощенного долга учтена в составе внереализационных расходов Если кредитор освобождает своего должника от обязанностей перед собой, то согласно ст. 415 ГК РФ данная

36. Статистика цен потребительского рынка

36. Статистика цен потребительского рынка Статистическое наблюдение за потребительскими ценами осуществляется по отобранному набору товаров—представителей на предприятиях торговли и сферы услуг всех видов собственности и форм организации торговли, а также в местах

114. Рост населения и экономический рост

114. Рост населения и экономический рост Можно выделить несколько подходов к анализу взаимосвязи между ростом населения и экономическим развитием.Один из них исходит из того, что быстрый рост населения понижает рост сбережений и накоплений, увеличивает рост рабочей силы

Тема 8 ЭКОНОМИКА ДОМАШНЕГО ХОЗЯЙСТВА. ТЕОРИЯ ПОТРЕБИТЕЛЬСКОГО ПОВЕДЕНИЯ. ПРИНЦИПЫ ПОТРЕБИТЕЛЬСКОГО ПОВЕДЕНИЯ

Тема 8 ЭКОНОМИКА ДОМАШНЕГО ХОЗЯЙСТВА. ТЕОРИЯ ПОТРЕБИТЕЛЬСКОГО ПОВЕДЕНИЯ. ПРИНЦИПЫ ПОТРЕБИТЕЛЬСКОГО ПОВЕДЕНИЯ 8.1. Домохозяйство и семья как субъекты микроэкономикиГлавным звеном в производстве товаров и услуг выступают семья и домашнее хозяйство. Понятие «семья» и

Расцвет потребительского общества

Расцвет потребительского общества В 1980-х пришла пора семейной жизни, среднего возраста и любви к вещам, которых они прежде сторонились. «Пришло время нормальной жизни, - вспоминает Тодд Гитлин. - Вместо марихуаны - белое вино, вместо коммун хиппи - лето на Кейп-Код». Снупи и

Глава 7 Теория потребительского поведения и спроса

Глава 7 Теория потребительского поведения и спроса Содержание данной главы объясняет, какое влияние оказывают на потребительский выбор вкусы и предпочтения, доход и цены, риски и неопределенность. Читатель получит представление о товарах – субститутах («заменителях») и

Глава 7 Теория потребительского поведения и спроса

Глава 7 Теория потребительского поведения и спроса Занятие 1 Количественный подход к анализу полезности и спроса Семинар Учебная лаборатория: отвечаем, обсуждаем и дискутируем Отвечаем:1. Может ли предельная полезность возрастать?2. Как перейти от зависимости

ЛЕКЦИЯ № 2. Теория потребительского поведения

ЛЕКЦИЯ № 2. Теория потребительского поведения 1. Потребление, потребность и полезность В процессе жизни и функционирования любой экономический субъект выступает в роли потребителя тех или иных благ. Фирмы закупают ресурсы, индивиды – готовую продукцию. Таким образом,

3. Теория потребительского выбора

3. Теория потребительского выбора Как рациональный экономический субъект потребитель основной целью своей хозяйственной деятельности ставит максимизацию полезности потребления в условиях ограниченности ресурсов, в том числе и дохода. Он всегда стремится получить как

Сегментирование потребительского рынка

Сегментирование потребительского рынка При обдумывании концепции нового парикмахерского салона или при разработке маркетинговой стратегии уже существующего салона необходимо решить, каким должен быть контингент ваших клиентов. Почему, предлагая свои услуги, нужно

Факторы потребительского восприятия

Факторы потребительского восприятия При проведении анализа учитывайте следующие факторы потребительского восприятия:• Свойства товара/услуги. Потребительские свойства товара или услуги; в случае необходимости перечислите их ключевые

Факторы потребительского восприятия

Факторы потребительского восприятия Имеется в виду подход «лучше, быстрее, дешевле», основанный на восприятии потребителями отличий вашей компании и ее товаров и услуг от конкурентов и их продукции. Вот некоторые ключевые факторы потребительского

Резкий переход

Резкий переход Внезапная, безо всякого перехода смена темы разговора — то же самое, что переключение с Моцарта на «Meatloаf» на середине мелодии. Это неприятно и оставляет у слушателей странное чувство.Когда Тодд Роджерс и Майкл Нортон из Гарвардской школы бизнеса