Глава 11 Планирование падения: Caterpillar превращает вызовы в возможности

Глава 11

Планирование падения: Caterpillar превращает вызовы в возможности

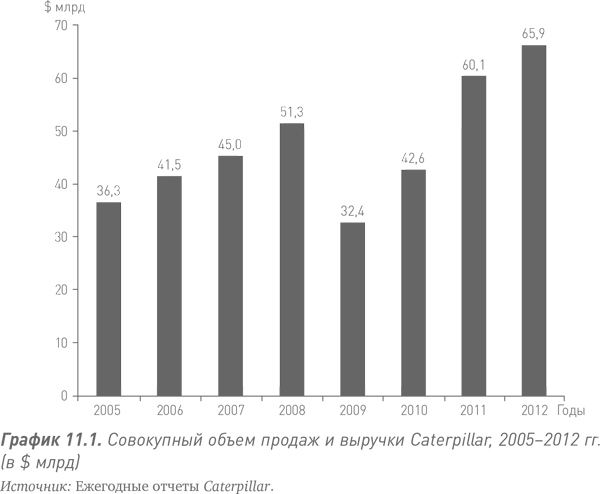

Caterpillar – это фирма, чьи продажи и доходы всегда в значительной мере зависели от взлетов и падений бизнес-цикла. График 11.1 демонстрирует это со всей очевидностью. После увеличения в 2008 г. на 14,2 % продажи и выручка компании в 2009 г. неожиданно упали на целых 36,9 %, а затем выросли на 31,5 % в 2010, на 41,2 % в 2011 и на 9,5 % в 2012 гг.

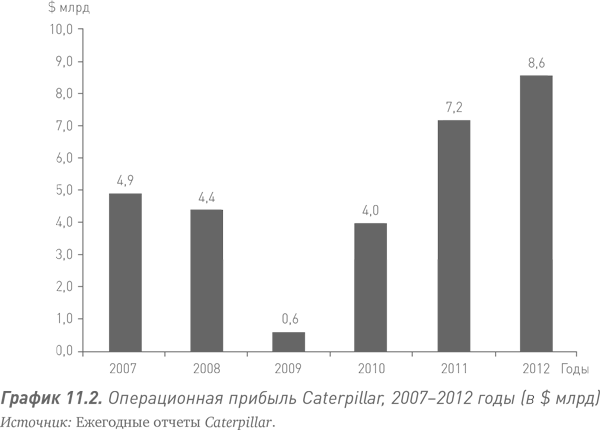

Такие колебания показателей продаж и выручки приводили к изменениям в объеме операционной прибыли. После снижения на 9,6 % в 2008 г. операционная прибыль в 2009 г. упала на 87 %. Однако, как и продажи, она показала резкий рост на поразительные 586 % в 2010 г., а затем еще на 80,5 % в 2011 г. В 2012 г. операционная прибыль увеличилась до $8,6 млрд – меньше, чем могла бы, если бы не снижение расходов на строительство в мировой экономике и не 580-миллионное списание Caterpillar в связи с мошенничеством в отчетности ERA (график 11.2).

Джефф Колвин из журнала Fortune так высказался об этом в своей хвалебной статье 2011 г., посвященной Caterpillar: «Когда экономика на подъеме, потребители всегда находят деньги на новейшую и самую передовую землеройную технику. Но когда происходит сокращение корпоративного бюджета, исчисляемый десятилетиями срок службы оборудования Caterpillar работает против компании. Потребителю легче отказаться от покупки нового локомотива или экскаватора в период спада. И собственники, испытывающие затруднения с деньгами, наводняют рынок использованной техникой, все еще находящейся в отличном состоянии».

Производство преимущественно долговечной продукции – основа существования Caterpillar – всегда было подвержено волатильности в большей степени, чем выпуск многих других видов товаров. На графике 11.3 приведены темпы роста производства товаров долгосрочного и краткосрочного пользования в Соединенных Штатах за период с 1985 по 2009 гг. Хотя доля производства товаров долговременного пользования занимает всего чуть более 20 % от валового внутреннего продукта США, она увеличивается почти до 60 %, если мы посмотрим только на долю в американском экспорте.

Неудивительно, что курс акций Caterpillar обычно отражает взлеты и падения промышленного производства: в середине июля 2013 г. бета-коэффициент акций составил 1,98. Это означает, что 10 %-ное изменение совокупной стоимости всех акций в индексе S&P 500 обычно сопровождается почти 20 %-ное изменением стоимости акций CAT. Поэтому, согласно всеобщему мнению, эффективность компании во многом зависит от состояния национальной и глобальной экономики. Однако стоит помнить, что объем продаж и выручки Caterpillar часто является надежным экономическим показателем и обычно играет роль «первой ласточки». Если продажи и выручка CAT снижаются, это почти всегда означает, что общая экономическая ситуация вскоре может ухудшиться. Процветание CAT, в свою очередь, обычно предвещает макроэкономический рост.

McDonald’s – еще одна компания из «большой десятки», о которой мы говорили в главе 1, – похожа на Caterpillar в том смысле, что она пользуется преимуществом очень четкой идентификации бренда, имеет глобальное присутствие, и ее продажи чувствительны к изменениям бизнес-цикла. Хотя руководители McDonald’s действуют умело, компания менее успешно, чем Caterpillar, приспосабливает свой масштаб к ситуации спада в экономике.

Мало кто станет спорить с утверждением о том, что продажи, выручка и доходы Caterpillar чувствительны к бизнес-циклу. Однако эта чувствительность также характерна для многих других известных фирм, включая финансовых титанов вроде Citigroup и Bank of America, промышленные фирмы, среди которых John Deere, Ingersoll Rand, Nucor и U. S. Steel, и технологические компании, такие как Advanced Micro Devices, Hewlett-Packard и 3M.

Но что по-настоящему выделяет Caterpillar из этого ряда, так это то, как компания справляется с превратностями бизнес-цикла, с которыми сталкиваются все перечисленные фирмы. Caterpillar подает пример, как надо «планировать падение» и затем справляться с экономической рецессией. Мы не обнаружили ни одной крупной акционерной компании или небольшой частной фирмы, которая бы в подобной ситуации действовала так же успешно. На самом деле относительно немногие компании вообще занимаются такого рода планированием.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 4 Вызовы глобального рынка и внешнеэкономические ориентиры

Глава 4 Вызовы глобального рынка и внешнеэкономические ориентиры Аргентина может вновь стать мировой фермой. Луис Альберто Морено, президент МАБР Впервые за многие десятилетия Аргентина находится в оптимальном положении, чтобы использовать те возможности, которые ей

Глава 4 Знай свой шесток... Банкротство в романе «История величия и падения Цезаря Бирото» Оноре де Бальзака

Глава 4 Знай свой шесток... Банкротство в романе «История величия и падения Цезаря Бирото» Оноре де Бальзака У Бальзака страхом долговой тюрьмы – в Париже это Сент-Пелажи – пронизаны многие произведения. Так, герой «Шагреневой кожи» Рафаэль корит себя за то, что когда-то

Глава 14 Взлеты и падения фондового рынка

Глава 14 Взлеты и падения фондового рынка Джон – свидетель классического мыльного пузыря фондового рынкаВ середине дня они в автомобиле Салли-Энн добрались до больницы. Медсестра провела их в отдельную палату Дениса Синглтона. Он лежал на спине в койке, дыша через

Что превращает сотрудника в суперзвезду

Что превращает сотрудника в суперзвезду К типу людей, которых я имею в виду, относятся те, кто в сложной ситуации, с плохим инструментом, без специальной подготовки и при недостатке ресурсов через несколько месяцев начинают превосходить по эффективности ваших лучших

Глава 2 Измениться или умереть: Caterpillar переоснащается и перестраивается

Глава 2 Измениться или умереть: Caterpillar переоснащается и перестраивается Ничто так не помогает сосредоточиться, как близость виселицы», – едко заметил английский писатель Сэмюэл Джонсон (1719–1784). Череда генеральных директоров и членов совета директоров Caterpillar вполне

Структурные вызовы Caterpillar

Структурные вызовы Caterpillar Дональд Файтс, председатель совета директоров и генеральный директор Caterpillar с 1990 по 1999 гг., считается многими, кто хорошо знает CAT, самым важным и влиятельным руководителем в истории компании. Это весьма высокая оценка, учитывая блестящих

Глава 4 Китай: образ будущего Caterpillar?

Глава 4 Китай: образ будущего Caterpillar? Когда руководители Caterpillar произносят слова «Китай» или «КНР», они почти всегда добавляют словосочетания вроде «наше будущее», «огромный потенциал», «великолепные возможности» и «объем рынка». В Caterpillar считают, что сила компании

Глава 5 Caterpillar и интернационализация производства

Глава 5 Caterpillar и интернационализация производства В период предвыборной кампании в США осенью 2012 г. кандидаты на различные должности на федеральном уровне и уровне штатов считали себя практически обязанными ругать «офшоризацию» американских рабочих мест. Эти

Глава 6 Caterpillar и ее сотрудники

Глава 6 Caterpillar и ее сотрудники Несмотря на безупречную репутацию Caterpillar как международного производителя, некоторые прежде всего знают эту компанию в связи с непростой историей ее отношений с работниками. И это невзирая на тот факт, что нынешние отношения компании с

Глава 7 Бесценная дилерская сеть Caterpillar

Глава 7 Бесценная дилерская сеть Caterpillar У конкурентов Caterpillar нет сомнений: важнейшее конкурентное преимущество CAT – это ее дилерская сеть. Один из распространителей энергетических систем Cummins говорит об этом просто: «Эти дилеры CAT дают ей огромное преимущество. Мы можем

Глава 10 Отлаживаем модель Caterpillar

Глава 10 Отлаживаем модель Caterpillar Как мы неоднократно отмечали в этой книге, столь впечатляющим успехом Caterpillar обязана своей способности расширить масштаб собственной деятельности по всему миру, создать центры прибыли на уровне бизнес-подразделений и уникальную

Планирование падения

Планирование падения Генеральный директор Джим Оуэнс (2004–2010) больше, чем кто бы то ни было, повлиял на то, что CAT стала планировать падение, то есть разрабатывать ежегодный план действий в чрезвычайной ситуации, чтобы быть в состоянии резко и эффективно сократить издержки

Глава 12 Расставляем декорации: прогностическая модель Бушара – Коха для Caterpillar

Глава 12 Расставляем декорации: прогностическая модель Бушара – Коха для Caterpillar В этой главе и двух последующих мы представляем наш собственный анализ финансовой эффективности Caterpillar и ее акций. В предыдущих главах мы рассказали много хорошего о Caterpillar, и прежде всего

Глава 13 Как оценить Caterpillar: глобальные вопросы

Глава 13 Как оценить Caterpillar: глобальные вопросы В последние годы от 60 до 70 % общего совокупного объема продаж и выручки Caterpillar (сюда относится и деятельность Caterpillar Financial) поступало из-за пределов Соединенных Штатов. Поэтому любое финансовое исследование и любой прогноз

ПОЗИТИВНОЕ МЫШЛЕНИЕ ПРЕВРАЩАЕТ ОТКАЗ В УСПЕХ

ПОЗИТИВНОЕ МЫШЛЕНИЕ ПРЕВРАЩАЕТ ОТКАЗ В УСПЕХ Работает ли это в реальном мире? Это работает очень хорошо для Стива Селлерса, диктора радио из Сан-Антонио, штат Техас. «Мы проектируем нашим слушателям позитивные образы, устраняя негативные, – поясняет Селлерс. –

Глава 6 Как удивительная сила «клонирования» превращает даже простые идеи в необычайно впечатляющий источник дохода

Глава 6 Как удивительная сила «клонирования» превращает даже простые идеи в необычайно впечатляющий источник дохода Здесь все просто. Главная предпосылка: создать средства, чтобы делать деньги, отстроить бизнес и наладить управление им; иметь что-то такое,