4.4. Расходы на рекламу в компаниях с иностранными инвестициями

4.4. Расходы на рекламу в компаниях с иностранными инвестициями

Иностранный инвестор может создать юридическое лицо как путем регистрации новой компании в соответствии с российским законодательством (самостоятельно или с российским партнером), так и приобрести доли (акции) в уже действующей российской компании. Организационно-правовые формы таких юридических лиц (как с долевым участием иностранного капитала, так и со 100 % иностранных инвестиций) могут быть различны. Это и общества с ограниченной ответственностью, и акционерные общества как открытые, так и закрытые. Регистрация и деятельность компаний с иностранными инвестициями, созданных на территории Российской Федерации, определяется законодательством Российской Федерации, которое устанавливает порядок регистрации предприятий с иностранными инвестициями, их правовое положение, уровень налогообложения, ограничения по приобретению пакетов акций в отдельных отраслях, подчинение корпоративному, трудовому, бухгалтерскому и налоговому законодательству.

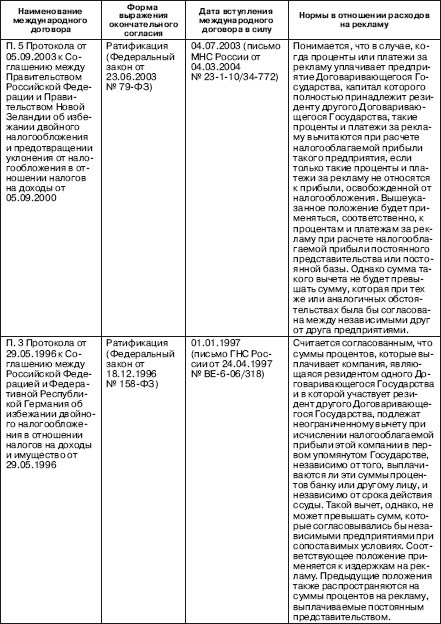

Так, российским компаниям с иностранными инвестициями при учете расходов на рекламу в целях исчисления налога на прибыль следует руководствоваться положениями гл. 25 «Налог на прибыль организаций» НК РФ (в частности, нормами абз. 5 п. 4 ст. 264 НК РФ) с учетом порядка и ограничений по размеру таких расходов, если иное не оговорено непосредственно в тексте международного соглашения Российской Федерации с иностранным государством.

Если межправительственным соглашением об избежании двойного налогообложения установлены иные правила, нормирование расходов на рекламу и нормативы, установленные Налоговым кодексом РФ, не применяются. В этом случае применяются правила и нормы международных договоров Российской Федерации (ст. 7 НК РФ).

Необходимость применения норм международных соглашений обусловлена тем, что компании, ведущие деятельность в нескольких странах, сталкиваются с проблемой одновременного двойного налогообложения одного и того же объекта в нескольких странах, что может привести к экономической нецелесообразности ведения деятельности в разных странах, затруднять товарооборот и, как следствие, препятствовать развитию внешнеэкономических связей и сотрудничества государств. Интересы государства должны учитывать необходимость создания для иностранного капитала благоприятного инвестиционного климата.

Например, в соответствии с п. 3 Протокола к Соглашению между Российской Федерацией и Федеративной Республикой Германия об избежании двойного налогообложения в отношении налогов на доходы и имущество от 29.05.1996 (далее – Соглашение от 29.05.1996), являющегося его неотъемлемой частью, «суммы процентов, которые выплачивает компания, являющаяся резидентом одного Договаривающегося Государства и в которой участвует резидент другого Договаривающегося Государства, подлежат неограниченному вычету при исчислении налогооблагаемой прибыли этой компании в первом упомянутом государстве, независимо от того, выплачиваются ли эти суммы процентов банку или другому лицу, и независимо от срока действия ссуды. Такой вычет, однако, не может превышать сумм, которые согласовывались бы независимыми предприятиями при сопоставимых условиях. Соответствующее положение применяется к издержкам на рекламу. Предыдущие положения также распространяются на суммы процентов и издержки на рекламу, выплачиваемые постоянным представительством».

В соответствии со ст. 25 Соглашения от 29.05.1996 как компетентными органами для целей Соглашения, было подтверждено, что положения п. 3 Протокола к Соглашению, являющегося его неотъемлемой частью, о неограниченных вычетах сумм процентов и издержек на рекламу при исчислении налогооблагаемой прибыли организаций, не содержат ограничений относительно доли участия в капитале организации, дающей право на такие вычеты. Однако указанные положения не будут применяться в случаях, когда отсутствует экономическая целесообразность такого участия в капитале, и данное участие в капитале осуществляется исключительно для получения преимуществ, предусмотренных в п. 3 Протокола. В каждом таком случае решение будет применяться по согласованию компетентных органов в рамках ст. 25 Соглашения. Информация о таких договоренностях компетентных органов является публичной и общедоступной (п. 1 письма МНС России от 06.02.2004 № 23-1-10/9-419@ «О применении Соглашения между Российской Федерацией и Федеративной Республикой Германия об избежании двойного налогообложения в отношении налогов на доходы и имущество от 29.05.1996»).

Согласно п. 3 Протокола к Соглашению расходы на рекламу, понесенные российской организацией с немецким участием, подлежат неограниченному вычету для целей исчисления налога на прибыль.

На этом основании компания, являясь российским юридическим лицом с любой долей участия немецкого капитала, имеет право на применение неограниченного вычета по расходам на любой вид рекламы для целей исчисления налога на прибыль (при соблюдении норм п. 1 ст. 252 НК РФ) и вычета НДС по таким расходам в полном объеме (см. письма Минфина России от 15.06.2003 № 04-03-08/32, от 20.06.2007 № 03-08-05, от 02.09.2004 № 03-08-05, от 15.06.2003 № 04-03-08/32, от 29.04.2003 № 04-06-05/1/25, письмо УФНС России по г. Москве от 26.08.2005 № 20–08/60490).

Справедливость таких выводов подтверждается арбитражной практикой (см. постановления ФАС Московского округа от 15.03.2005 по делу № КА-А40/1512-05, от 28.06.2005 по делу № КА-А40/5566-05, от 03.11.2005 по делу № КА-А40/10907-05 и от 06.06.2001 по делу № КА-А40/2680-01). В перечисленных документах судьи подчеркнули, что в силу ст. 7 НК РФ правила, установленные международным договором Российской Федерации, приоритетны по сравнению с нормами, установленными Налоговым кодексом РФ и принятыми в соответствии с ним нормативными правовыми актами о налогах, и касаются всех глав Налогового кодекса РФ[11]. Это означает, что для российских компаний с участием немецкого капитала, нет ограничений при признании в налоговом учете расходов на рекламу, а также при вычете входного НДС по таким расходам.

УФНС России по г. Москве разъяснило в письме от 26.08.2005 № 20–08/ 60490, что для целей применения рассматриваемой льготы при учете российской организацией с участием немецкого капитала рекламных расходов налоговому органу следует затребовать у такой российской организации подтверждение постоянного местопребывания немецкого учредителя в Федеративной Республике Германия в том периоде (календарном году), в котором российская организация применяет положения вышеуказанного международного договора.

При этом в Налоговом кодексе РФ не установлено обязательной формы документов, подтверждающих постоянное местонахождение иностранных организаций. Поэтому в качестве подтверждения может служить справка в произвольной форме или по форме, установленной законодательством соответствующего иностранного государства (п. 5.3 раздела II Методических рекомендаций по применению отдельных положений главы 25 НК РФ, касающихся особенностей налогообложения прибыли (доходов) иностранных организаций, утвержденных приказом МНС России от 28.03.2003 № БГ-3-23/150).

Документ, подтверждающий постоянное местонахождение немецкого учредителя (физического или юридического лица) в ФРГ, называется сертификатом постоянного местопребывания (резидентства), который представляет собой справку, выдаваемую и заверенную Федеральным министерством финансов ФРГ или его уполномоченным органом, которая подтверждает статус учредителя в его стране.

Справка должна содержать примерно следующий текст: «Подтверждается, что организация… (наименование организации) … является (являлась) в течение … (указывается период) … лицом с постоянным местопребыванием в … (указывается государство) … в смысле Соглашения (указывается наименование международного договора) между Российской Федерацией и … (указывается иностранное государство)».

Резидентом ФРГ в силу вышеназванного Соглашения считаются:

– физическое лицо на основе своего постоянного местожительства в ФРГ;

– юридическое лицо, зарегистрированное в ФРГ и/или имеющее в ФРГ руководящий орган.

Соответствие этим критериям устанавливается на момент обращения за получением сертификата постоянного местопребывания, который действителен в течение календарного года. Ежегодно данный сертификат обновляется.

В документах, подтверждающих постоянное местопребывание, проставляются печать (штамп) компетентного (или уполномоченного им) в смысле соответствующего соглашения об избежании двойного налогообложения органа иностранного государства и подпись уполномоченного должностного лица этого органа. Указанные документы подлежат легализации в установленном порядке, либо на таких документах должен быть проставлен апостиль.

В письме Минфина России от 05.10.2004 № 03-08-07, доведенном до налоговых органов письмом ФНС России от 25.10.2005 № ВЕ-6-26/898@, разъяснено, что проставление апостиля не может быть потребовано, если законы, правила или обычаи, действующие в государстве, в котором представлен документ, либо договоренности между двумя или несколькими договаривающимися государствами отменяют или упрощают данную процедуру или освобождают документ от легализации.

В соответствии с согласованным Минфином России и министерством финансов Федеративной Республики Германия Меморандумом о взаимопонимании от 19.01.2006 российская и германская стороны подтвердили, что налоговыми органами как России, так и Федеративной Республики Германия не может быть потребовано проставление апостиля на официальных документах, подтверждающих постоянное местонахождение организаций и физических лиц в обоих Договаривающихся Государствах (письма Минфина России от 03.12.2008 № 03-08-05, от 16.05.2008 № 03-08-05, от 15.05.2008 № 03-08-05).

Следовательно, документы, подтверждающие постоянное местопребывание иностранной организации – резидента Федеративной Республики Германия для целей применения положений Соглашения от 29.05.1996, принимаются без проставления на них апостиля. При этом указанные документы должны соответствовать требованиям, установленным в п. 1 ст. 312 НК РФ и п. 5.3 раздела II Методических рекомендаций по применению отдельных положений главы 25 НК РФ, касающихся особенностей налогообложения прибыли (доходов) иностранных организаций, утвержденных приказом МНС России от 28.03.2003 № БГ-3-23/150 (письмо УФНС России по г. Москве от 25.07.2008 № 20–12/070324).

Пример

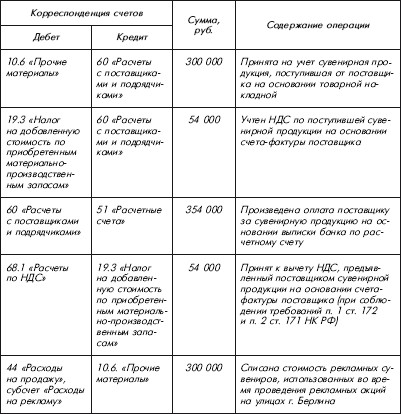

Российская организация – ЗАО «Веда» осуществляет рекламу своей деятельности на территории ФРГ в форме раздачи сувенирной продукции (авторучки, ежедневники, футболки, пакеты, календари с логотипом ЗАО «Веда») во время проведения рекламных акций на улицах г. Берлина.

Одним из акционеров ЗАО «Веда» является физическое лицо – гражданин РФ, постоянно проживающий в ФРГ на основании вида на жительство и являющийся налоговым резидентом Федеративной Республики Германия в соответствии с п. 1 ст. 4 Соглашения от 29.05.1996.

Расходы на такую рекламу в 1 полугодии 2009 г. составили 354 000 руб., в том числе НДС – 54 000 руб. Выручка от реализации продукции за этот же период составила 24 000 000 руб. (без учета НДС). Сумма прочих расходов на рекламу в пределах нормативного ограничения – 1 %, установленного абз. 5 п. 4 ст. 264 НКРФ, составляет 240 000 руб.

Поскольку ЗАО «Веда» является российской организацией с участием немецкого капитала, общество правомерно применить п. 3 Протокола указанного Соглашения, а именно, российская организация, акционером которой является резидент Федеративной Республики Германия, может без ограничений вычитать расходы на рекламу (в форме раздачи сувенирной продукции с логотипом ЗАО «Веда» на улицах г. Берлина) при исчислении налогооблагаемой прибыли этой организации в Российской Федерации. Входной НДС по таким расходам общество вправе в полном объеме вычесть из налоговых обязательств перед бюджетом.

В бухгалтерском учете ЗАО «Веда» были сделаны следующие записи:

В налоговом учете такие расходы на рекламу учтены в полном объеме – в размере 300 000 руб. Входной НДС со стоимости таких расходов в полной сумме (54 000 руб.) принят к вычету из налоговых обязательств перед бюджетом.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Торговля с иностранными партнерами

Торговля с иностранными партнерами Чем больше денег поступает от иностранцев за экспорт, тем больше выручка компаний. Любые же закупки за рубежом, наоборот, являются дополнительными расходами. В итоге дополнительные прибыли корпораций от торговли с иностранцами

4.5.5. Как обосновать расходы на рекламу

4.5.5. Как обосновать расходы на рекламу Обратите внимание: очень редко первоначальный проект рекламного бюджета принимается, что называется, в первом чтении. Обычно после того, как службы, задействованные в его составлении, подготовили бюджет на основе маркетинговой

4.5.6. Оформление договоров на оказание рекламных услуг в организациях с иностранными инвестициями

4.5.6. Оформление договоров на оказание рекламных услуг в организациях с иностранными инвестициями Как показывает аудиторская практика, размеры рекламных бюджетов компаний с иностранными инвестициями, осуществляющих рекламу своих товаров (работ, услуг), весьма

5.9. Расходы на прямую рекламу (директ-мейл)

5.9. Расходы на прямую рекламу (директ-мейл) В настоящее время многие организации считают, что обычные методы привлечения потребителей, такие как телевидение, радио, пресса, наружная реклама, либо перестают действовать в определенных сферах бизнеса, либо срабатывают все

6.5. Расходы на рекламу в автоматах экспресс-оплаты

6.5. Расходы на рекламу в автоматах экспресс-оплаты В соответствии со ст. 264 НК РФ к прочим расходам, связанным с производством и реализацией, относятся расходы на рекламу производимых (приобретенных) и реализуемых товаров (работ, услуг), деятельности налогоплательщика,

6.7. Расходы на спонсорскую рекламу и благотворительность

6.7. Расходы на спонсорскую рекламу и благотворительность Вовлеченность коммерческих компаний в благотворительную и спонсорскую деятельность все возрастает, а в ряде случаев – носит системный характер в рамках проводимых ими PR-кампаний.Между тем во многих случаях

8.1. Расчеты с иностранными поставщиками, приобретение иностранной валюты для расчетов

8.1. Расчеты с иностранными поставщиками, приобретение иностранной валюты для расчетов Импортом называется ввоз товара, работ, услуг, результатов интеллектуальной деятельности (исключительных прав на них) на таможенную территорию РФ из-за границы без обязательства об

14.2.2. Порядок закрытия счетов 97 «Расходы будущих периодов», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы»

14.2.2. Порядок закрытия счетов 97 «Расходы будущих периодов», 25 «Общепроизводственные расходы», 26 «Общехозяйственные расходы» Счет 97 «Расходы будущих периодов» закрывается в той части, в которой эти расходы приходятся на отчетный год. Устанавливают это исходя из

9. Расходы на рекламу и НДС

9. Расходы на рекламу и НДС 9. 1. Место реализации услуг по рекламеВ силу подпункта 4 п. 1 ст. 148 НК РФ местом реализации рекламных работ (услуг) признается территория Российской Федерации, если покупатель работ (услуг) осуществляет деятельность на территории Российской

55. Создание кредитной организации с иностранными инвестициями или филиала иностранного банка

55. Создание кредитной организации с иностранными инвестициями или филиала иностранного банка Помимо российских кредитных организаций, на территории Российской Федерации могут осуществлять банковскую деятельность:•?кредитные организации с иностранными

5.21. Расходы на рекламу

5.21. Расходы на рекламу Согласно п. 1 статьи 3 Федерального закона от 13 марта 2006 г. N 38-ФЗ «О рекламе» реклама – информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение

3. Преимущества, получаемые иностранными предпринимателями при регистрации (покупке)фирмы в Германии

3. Преимущества, получаемые иностранными предпринимателями при регистрации (покупке)фирмы в Германии Сразу следует оговориться, что речь пойдет не о преимуществах, предоставляемых государством иностранцам, решившим вести предпринимательскую деятельность на

Контроль над инвестициями

Контроль над инвестициями Вся проблема в том, что, приобретая ценные бумаги, вы передаете контроль над своими деньгами в чужие руки. Генеральный директор компании может принять неправильное решение, а отдуваться за это будете вы, если в результате цена акций упадет.

Часть I. Идеи со стартовыми инвестициями до 150 000 руб.

Часть I. Идеи со стартовыми инвестициями до 150 000 руб. 1. Выгул собак Суть идеиНе все бизнес-идеи основаны на каких-то высоких технологиях. Прекрасно заработать можно и на братьях наших меньших. В США бизнес на домашних животных приносит миллиарды. Например, такая идея, как

Часть II. Идеи со стартовыми инвестициями от 150 000 до 500 000 руб.

Часть II. Идеи со стартовыми инвестициями от 150 000 до 500 000 руб. 15. Автоантизагар Суть идеиПутешествие зимой в жаркие страны не только позволяет «перезагрузить» душу и тело, но еще и дарит сразу несколько бизнес-идей. Так, дьявольское солнце, под которым один из авторов этой

Часть III. Идеи со стартовыми инвестициями от 500 000 до 1 млн руб.

Часть III. Идеи со стартовыми инвестициями от 500 000 до 1 млн руб. 44. 3D-панели с изображением неба Суть идеиВы наверняка бывали в городских больницах и замечали, что тамошний интерьер мало способствует скорейшему выздоровлению пациентов. Обычно больные проводят все свое