6.4.2.1. Информативные (представительские) визитки

6.4.2.1. Информативные (представительские) визитки

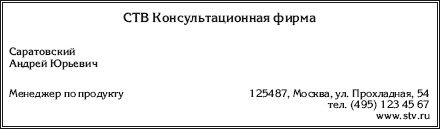

Деловые визитные карточки могут выполнять информативную (представительскую) функцию. Например, классическое содержание деловой визитной карточки включает в себя логотип и название организации, в которой работает ее владелец, имя, отчество, фамилию, должность (звание, титул) работника организации, контактный телефон, факс, телекс, адрес корпоративного сайта и электронной почты. Целью такой визитной карточки является представление личности сотрудника компании для ограниченного круга лиц, определяемого самим сотрудником.

Информация, представленная на такой визитной карточке, не является публичной, она не формирует и не поддерживает интерес к изготавливаемой компанией продукции (выполняемым работам, оказываемым услугам). Соответственно, такая информация не удовлетворяет критериям рекламы, установленным в ч. 1 ст. 3 Закона о рекламе.

Если речь идет о деловых информационных (представительских) визитках, необходимо помнить, что для учета в составе расходов организации затрат на их изготовление визитные карточки должны изготавливаться физическим лицам – работникам для выполнения ими своих служебных обязанностей в интересах организации.

По мнению Минфина России, изложенному в письме от 29.11.2006 № 03-03-04/1/801, затраты на изготовление для сотрудников визиток, на которых изображен логотип организации, не признаются рекламными расходами, поскольку эта информация предназначена для конкретных лиц. Следовательно, расходы на изготовление таких информативных (представительских) визитных карточек могут быть признаны для целей исчисления налога на прибыль в составе прочих расходов, связанных с производством и реализацией, в качестве других расходов на основании подп. 49 п. 1 ст. 264 НК РФ.

В постановлении ФАС Московского округа от 12.04.2006 по делу № КА-А40/ 2534-06 указано, что поскольку визитные карточки использовались работниками разных подразделений предприятия для выполнения своих должностных обязанностей и при этом были представлены списки сотрудников, для которых заказывались визитки, то предприятие имело право признать данные расходы в составе других прочих расходов (а не рекламных расходов). Аналогичная позиция изложена и в постановлениях ФАС Уральского округа от 05.05.2005 по делу № Ф09-1830/05-С7, от 11.03.2004 по делу № Ф09-827/04-АК, от 26.01.2004 по делу № Ф09-4994/03-АК, от 03.03.2003 № Ф09-451/03-АК; ФАС Северо-Западного округа от 05.08.2002 № А56-4649/02; ФАС Поволжского округа от 02.12.2004 по делу № А55-3696/-4-8.

По мнению налоговых органов, изложенному в письме УМНС России по г. Москве от 15.10.2003 № 26–12/57647, для целей налогообложения прибыли могут учитываться расходы по изготовлению визитных карточек для тех работников организации, которые по своим должностным обязанностям призваны поддерживать контакты с деловыми партнерами и контрагентами для осуществления коммерческой деятельности компании. Причем должностные обязанности данной категории работников должны быть определены соответствующими должностными инструкциями, утвержденными в соответствующем порядке.

В обоснование изложенной позиции налоговый орган ссылается на п. 1 ст. 252 НК РФ, согласно которой плательщик налога на прибыль уменьшает полученные доходы на сумму произведенных расходов (за исключением расходов, указанных в ст. 270 НК РФ). При этом расходами признаются обоснованные и документально подтвержденные затраты (а в случаях, предусмотренных ст. 265 НК РФ, – убытки), осуществленные (понесенные) налогоплательщиком. Под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации, либо документами, оформленными в соответствии с обычаями делового оборота, применяемыми в иностранном государстве, на территории которого были произведены соответствующие расходы, и (или) документами, косвенно подтверждающими произведенные расходы (в том числе таможенной декларацией, приказом о командировке, проездными документами, отчетом о выполненной работе в соответствии с договором). Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ).

Таким образом, если визитные карточки изготовлены для представительских целей, а именно: для представительства работников организации, общающихся с ограниченным кругом лиц, который определяют сами работники, а также не содержит рекламных лозунгов, то такая визитная карточка не является способом рекламы. Основанием для такого вывода служит несоответствие определению рекламы, указанному в ч. 1 ст. 3 Закона о рекламе, а именно: реклама – информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке. Затраты на изготовление таких визитных карточек организация вправе признать в составе прочих расходов, связанных с производством и реализацией на основании подп. 49 п. 1 ст. 264 НК РФ, но при условии соблюдения требований п. 1 ст. 252 НК РФ.

Учитывая, что информативные (представительские) визитные карточки изготавливают для того, чтобы сотрудник мог выполнять свои должностные обязанности в интересах компании, то никакой материальной выгоды для себя этот сотрудник не получает. Следовательно, стоимость визитных карточек, выданных сотруднику, в чьи должностные обязанности входит поддержание деловых контактов с другими организациями, в его доход не включается и налогом на доходы физических лиц не облагается.

В том случае, когда информативные (представительские) визитные карточки изготовлены компанией для сотрудников, в чьи должностные обязанности не входит поддержание контрактов с деловыми партнерами (например, охранники, бухгалтер-кассир и т. п.), со стоимости изготовленных визиток (с учетом НДС) необходимо удержать налог на доходы физических лиц (подп. 2 п. 2 ст. 211 НК РФ).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

6.4.2.2. Рекламные визитки

6.4.2.2. Рекламные визитки Визитки, содержащие рекламную информацию, изготовленные специально для рекламных акций, – это так называемые корпоративные визитные карточки. Они предназначены для представления не каких-либо конкретных сотрудников, а компании в целом, и

16.18. ПРЕДСТАВИТЕЛЬСКИЕ РАСХОДЫ

16.18. ПРЕДСТАВИТЕЛЬСКИЕ РАСХОДЫ Представительские расходы делятся на две группы. Первая группа расходов связана с приемом (обслуживанием) представителей других организацией, прибывших на переговоры. Вторая группа – это расходы, которые связаны с приемом (обслуживанием)

Представительские расходы

Представительские расходы Представительские расходы – это затраты фирмы по приему и обслуживанию представителей других предприятий, участвующих в переговорах для установления и поддержания сотрудничества, а также участников, прибывших на заседания совета (правления)

Пример 2. В честь своего юбилея организация проводит праздничную конференцию. Затраты на конференцию бухгалтерией учтены как представительские расходы

Пример 2. В честь своего юбилея организация проводит праздничную конференцию. Затраты на конференцию бухгалтерией учтены как представительские расходы Определение представительских расходов дано в предыдущем примере. Исходя из этого следует, что расходы на проведение

207. Почему у вашего издательства визитки нестандартного размера? Кроме того, на них нет ни телефонов, ни адреса офиса. Только сайт и электронная почта

207. Почему у вашего издательства визитки нестандартного размера? Кроме того, на них нет ни телефонов, ни адреса офиса. Только сайт и электронная почта А по-моему, вполне стандартного.Адреса офиса нет, потому что он у нас виртуальный. Мы этого не стесняемся. Это хороший

Информативные материалы и рекомендации для сми

Информативные материалы и рекомендации для сми Хотя информативные материалы распространяются сотрудниками по связям с общественностью в те же СМИ, что и пресс-релизы, и иногда по внешнему виду напоминают релизы, они имеют форму наброска или конспекта, а не формат

Продающие визитки

Продающие визитки О продающих визитках мы уже упоминали. Сделайте всем своим сотрудникам такие визитки: на одной стороне информация о человеке, а на другой – какое-то предложение.Такая визитка может являться купоном на скидку или предложением получить что-то в подарок.